Nyomtatás

Nyomtatás

Adatszolgáltatással kapcsolatos változások – NAV 2.1

|

Verziószám: 20.06.1142.8980 Megjelenési dátum: 2020. június 24. |

|

|

A verzióban elérhető újdonságok, fejlesztések

|

Online Számla adatszolgáltatás változásai – Általános

Az alábbi bejegyzésben összegzésre kerül, hogy pontosan milyen módosítások történtek az Online Számla adatszolgáltatásban a 2020.07.01.-én érvénybe lépő áfa törvény módosításainak függvényében.

A „2007. évi CXXVII. törvény az általános forgalmi adóról (Áfa tv. 45/A §)” értelmében 2020.07.01 időponttól kezdődően az adatszolgáltatásra kötelezettek köre kibővül, amelynek legnagyobb részét a korábbi értékhatár eltörlése generálja, de bekerülnek a fordított áfás ügyletek és az alanyi mentes adózók ügyletei is.

A 2007. évi CXXVII. törvény 2020.07.01 előtt hatályos állapot:

1.Az adóalany termék beszerzése, szolgáltatás igénybevétele esetén azon számlákról, amelyekben az áthárított adó összege a 100 000 forintot eléri vagy meghaladja, arról az adómegállapítási időszakról teljesítendő bevallásban, amelyben az ügylet teljesítését vagy az előleg megfizetését tanúsító számla alapján adólevonási jogot gyakorol, számlánként nyilatkozni köteles

A 2007. évi CXXVII. törvény 2020.07.01 után hatályba lépő állapot:

1.Az adóalany köteles az állami adó- és vámhatóság részére adatot szolgáltatni egy másik, belföldön nyilvántartásba vett adóalany részére belföldön teljesített termékértékesítéséről – ide nem értve a 89. § szerinti termékértékesítést -, szolgáltatásnyújtásáról kibocsátott vagy kiállított számláról, számlával egy tekintet alá eső okiratról.

Melynek értelmében 2020.július 1.-től az áfa értékétől függetlenül minden belföldi adószámmal rendelkező adóalany felé kiállított számláról adatot kell szolgáltatni elektronikus adatszolgáltatás keretében a NAV felé. Ez vonatkozik az adómentes számlákra is (a tárgyi mentes és az alanyi mentes számlákról is jeleni kell), ha belföldi adószámú adóalany felé állítják ki. A belföldi fordított adózású számlák is a kötelező adatszolgáltatás alá esnek.

Az értékhatár eltörlése bizonyos jogszabályok korrigálását követelték, így párhuzamosan módosult a számla kötelező adattartama is. Erről részletesen az alábbi tudásbázis bejegyzésben tájékozódhat.

|

Adószám ellenőrzés ügyfél rögzítéskor

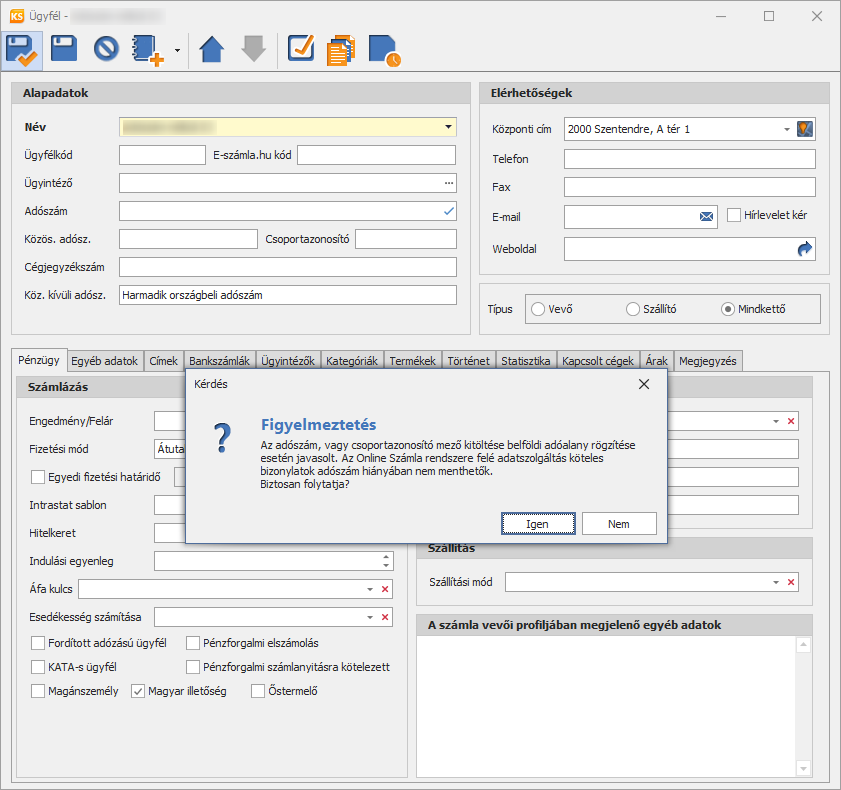

A fejlesztéssel aktiválásra került egy új rendszerbeállítás, amely arra hivatott, hogy nem megfelelő ügyfél „tulajdonságok” mellett figyelmeztetést küldjön az adószám, vagy csoportazonosító mező kitöltésének hiányáról.

Ha olyan vevő rögzítése történik, ahol a „Magyar illetőség” jelölő aktív, a „Magánszemély” jelölő nem aktív, akkor a számára kiállított számla Online Számla adatszolgáltatás köteles lesz, így az adószám megadása elengedhetetlen. Amennyiben nem kerül kitöltésre az adószám, vagy csoportazonosító mező, a szoftver figyelmeztető üzenetet küld.

Ennek ellenére a rögzítés folytatható, az adószám továbbra is megadható a számla rögzítésekor felugró ablakban.

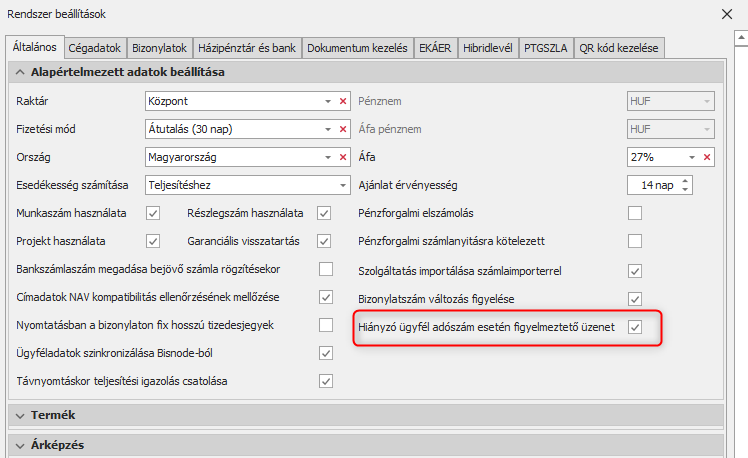

Az üzenet megjelenítése teljes rendszer szinten kikapcsolható a Karbantartás / Beállítások / Rendszerbeállítások / Általános menüpontban

|

Adatszolgáltatás és nem adatszolgáltatás kötelezett partnerek beállítása

A Kulcs Számlázó szoftverekben nem történt változás a tekintetben, hogy a különböző ügyfeleinket, vagy akár saját cégünket hogyan kezeljük adatszolgáltatás tekintetében. Továbbra is a szállító, illetve a vevő oldal beállításán múlik, hogy megtörténik-e a kiállított számláról az automatikus NAV adatszolgáltatás (ezen kívül természetesen a technikai felhasználó megadása is szükséges a Rendszerbeállításokban).

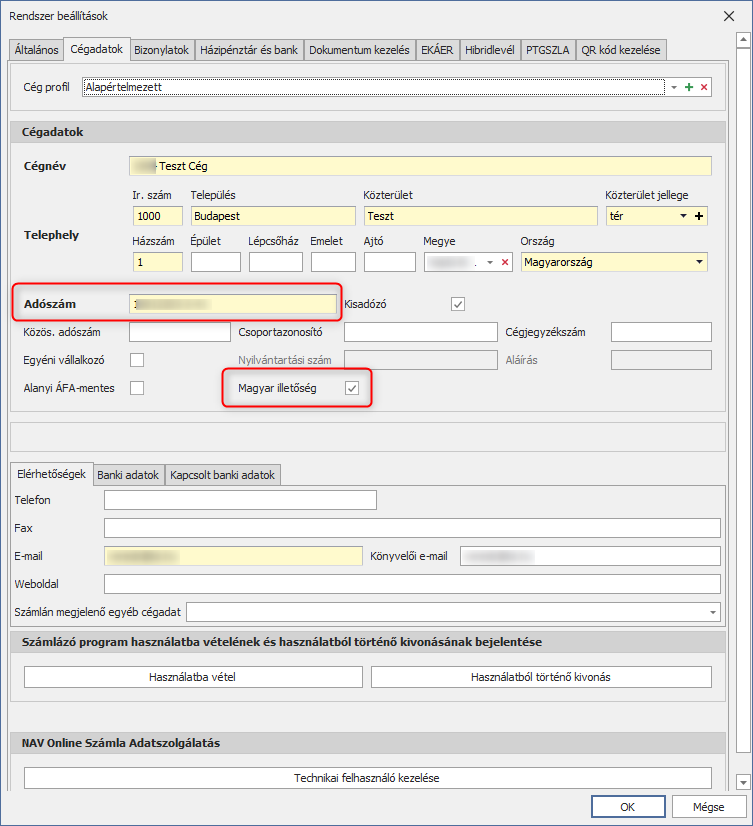

A saját profil továbbra is a Rendszerbeállítások menüpontban érhető el. Amennyiben cégünk magyar adószámmal rendelkezik, úgy annak megadása kötelező, illetve a „Magyar illetőség” jelölőnek aktív / bejelölt állapotban kell lennie.

Amennyiben a jelölő inaktív, úgy a cég nem számít magyar adóalanynak, így nem vonatkozik rá az adatszolgáltatási kötelezettség. Ilyenkor nincs automatikus adatszolgáltatás sem.

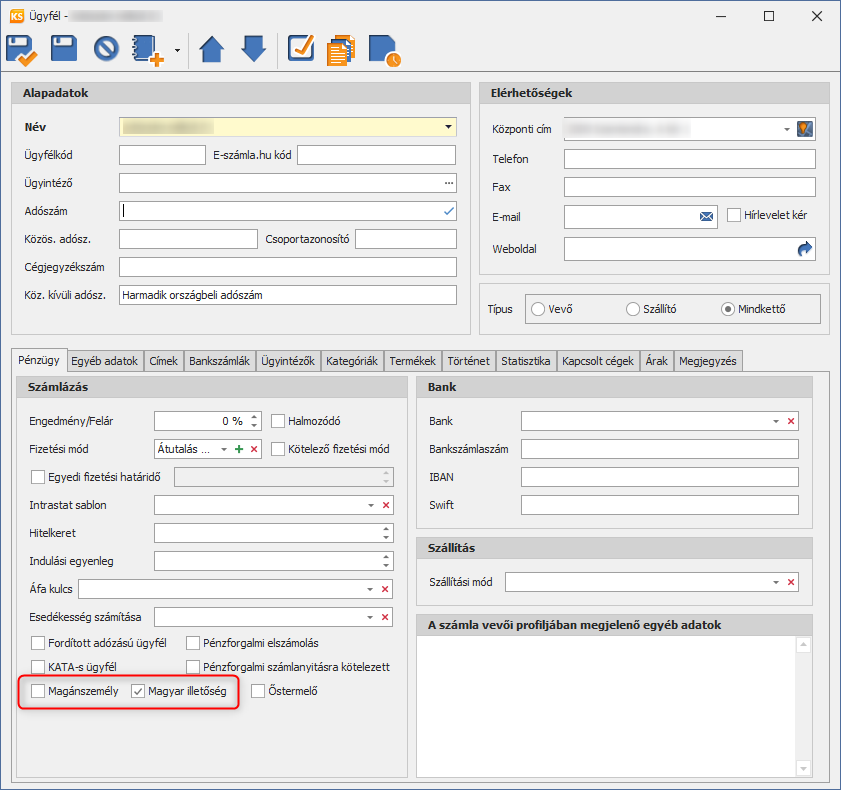

A vevők adatlapján két olyan jellemző található, ami azért felelős, hogy egy partnert adatszolgáltatás kötelesként kezeljen a rendszer. Az egyik a már jól ismert „Magyar illetőség” jelölő, a másik pedig a „Magánszemély”. A magánszemélynek jelölt vevők számára nem kötelező az adószám mező kitöltése, illetve az Online Számla rendszer felé sem történik meg az adatszolgáltatás a kiállított számlák után (későbbi, 2021-es tervezet a további bővítés).

Offline Kimenő Számlaimporter modul esetében a tudásbázison elérhető leírás szerint a fenti mezők megadhatók/kezelhetők.

Számla letöltés szinkron folyamat használata esetén továbbra is a HungarianTaxPayer és a PrivateCustomer elemekben van lehetőség az ügyfélt magyar adóalanynak és/vagy magánszemélynek jelölni.

|

Egyéb, Számlázó szoftvert nem érintő változások

A 2020.07.01.-én életbe lépő áfa törvény módosulások jelentősebb, számlázó szoftver működést nem befolyásoló változásai az alábbiak:

-Nyomdai úton előállított nyomtatványok értékhatár törlése

-Áfa bevallás M-lap értékhatár törlés

-Kézi számlák esetében 5 napról 4 napra rövidül a jelentési határidő

-Módosul a számla kiállítási határideje bizonyos esetekben. Akkor ha a számla áthárított adót tartalmaz,vagy annak áthárított adót kellene tartalmaznia, 8 napon belül kell a számlát kiállítani a korábbi 15-tel szemben (számlával egy tekintet alá eső okiratnál a 8 napot a módosításra okot adó tény, körülmény bekövetkezésétől kell számítani).

|

Magánszemélynek kiállított számláról lehet-e adatot szolgáltatni 2020. július 1-től?

Nem lehetséges, kizárólag belföldi adóalany vevőnek kiállított számláról van adatszolgáltatási lehetőség és kötelezettség. A magánszemélyeknek kiállított számlákat 2020. július 1-jét követően sem szabad az adóhivatali rendszerbe beküldeni. 2021. január 1-től ugyanakkor ez kötelezettség lesz, azonban a magánszemély vevő nevét, címét nem szabad szerepeltetni az adatszolgáltatásban. Ebből következik, hogy az egyéni vállalkozó és magánszemély elkülönítésére hosszú távon szükség lesz.

Nulla forint áthárított adót tartalmazó ügyletről lesz-e adatszolgáltatási kötelezettségem?

Az adatszolgáltatási kötelezettség nem függ az adó összegétől 2020. július 1-jét követően. Az értékhatár nem csökkentésre, hanem eltörlésre került, így az áthárított adót nem tartalmazó ügyletről is van adatszolgáltatási kötelezettség.

Fordított adózású ügyletről 2020. július 1-től lesz-e adatszolgáltatási kötelezettségem?

A fordított adózású ügyletről kiállított számla nem tartalmazhat sem adómértéket, sem pedig adóösszeget. Ugyanakkor, ha a számla befogadója belföldi adóalany (belföldi fordított adózású a számla), akkor van adatszolgáltatási kötelezettség.

Mentes ügyletről kiállított számla esetében van-e adatszolgáltatási kötelezettségem?

Amennyiben belföldi adóalany a vevő, akkor van adatszolgáltatási kötelezettség. Az adatszolgáltatás független a számlában szereplő adó összegétől.

Megmarad-e a 65M lap?

A belföldi összesítő jelentés 2020. július 1-jét követően sem szűnik meg. Ugyanakkor az értékhatár eltörlésével párhuzamosan az összesítő jelentésnek tartalmaznia szükséges valamennyi befogadott és az adott időszakban levonásba helyezett számla jellemző adatait, függetlenül az abban szereplő adóösszegtől.

Adószámmal nem rendelkező társasháznak kiállított számláról van-e adatszolgáltatási kötelezettségem?

2020. július 1-től még nincsen. Amennyiben a társasháznak nincs adószáma, akkor gazdasági tevékenységet sem végez, így nem minősül belföldi adóalanynak. Ugyanakkor 2021. január 1-től már ezekre a számlákra is ki fog terjedni az adatszolgáltatási kötelezettség.

Kézi nyugta kiállítása esetén van-e adatszolgáltatási kötelezettségem?

Nincs, a jogszabály kizárólag számlára írja elő az adatszolgáltatási kötelezettséget. Nyugtáról technikailag sem lehet érvényes adatszolgáltatást adni.

Amennyiben az értékesítést pénztárgépben rögzítem, akkor mentesülök a számla adatszolgáltatás alól?

Az Áfa törvény alapján az értékesítésről vagy számlát, vagy nyugtát kell kiállítani. Nem szükséges tehát a kiállított számla összegét a pénztárgépben is rögzíteni. Ugyanakkor a gyakorlatban előfordul, hogy gépi nyugta és számla is kiállításra kerül. Ebben az esetben a pénztárgépi rendszerbe megérkeznek a nyugta bizonylat adatai, de a számlára is van adatszolgáltatási kötelezettség. Ez nem minősül kétszeres adatszolgáltatásnak, mivel a jogszabály nem ügylethez, hanem bizonylathoz köti az adatszolgáltatási kötelezettséget.