Megjelenési dátum: 2022. március 24.

Felhős Ügyfeleink számára a verzió 2022. március 25-én lesz elérhető.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

Törvénykövetés

Kisbenzinkutak támogatása

Kulcs-Bér Kompakt, Prémium, Európa verzióban elérhető funkció

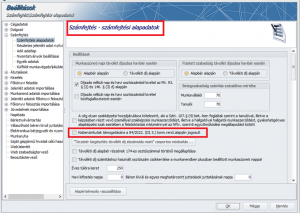

A

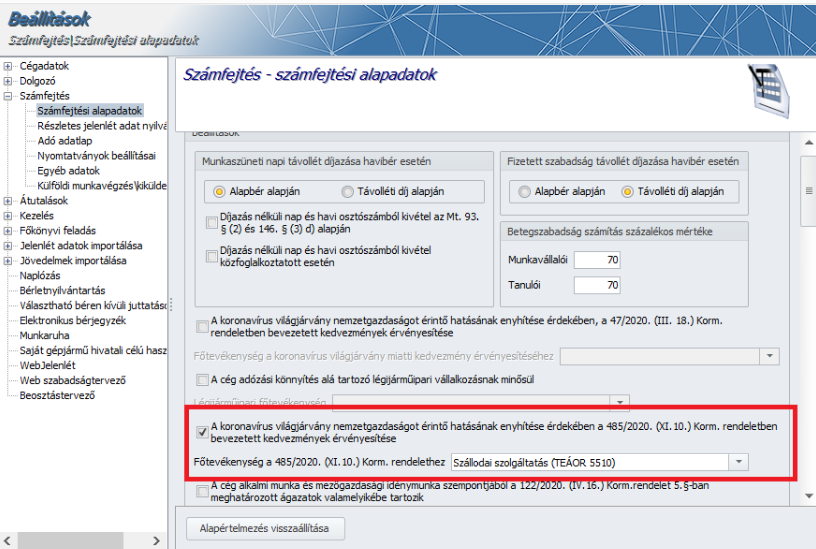

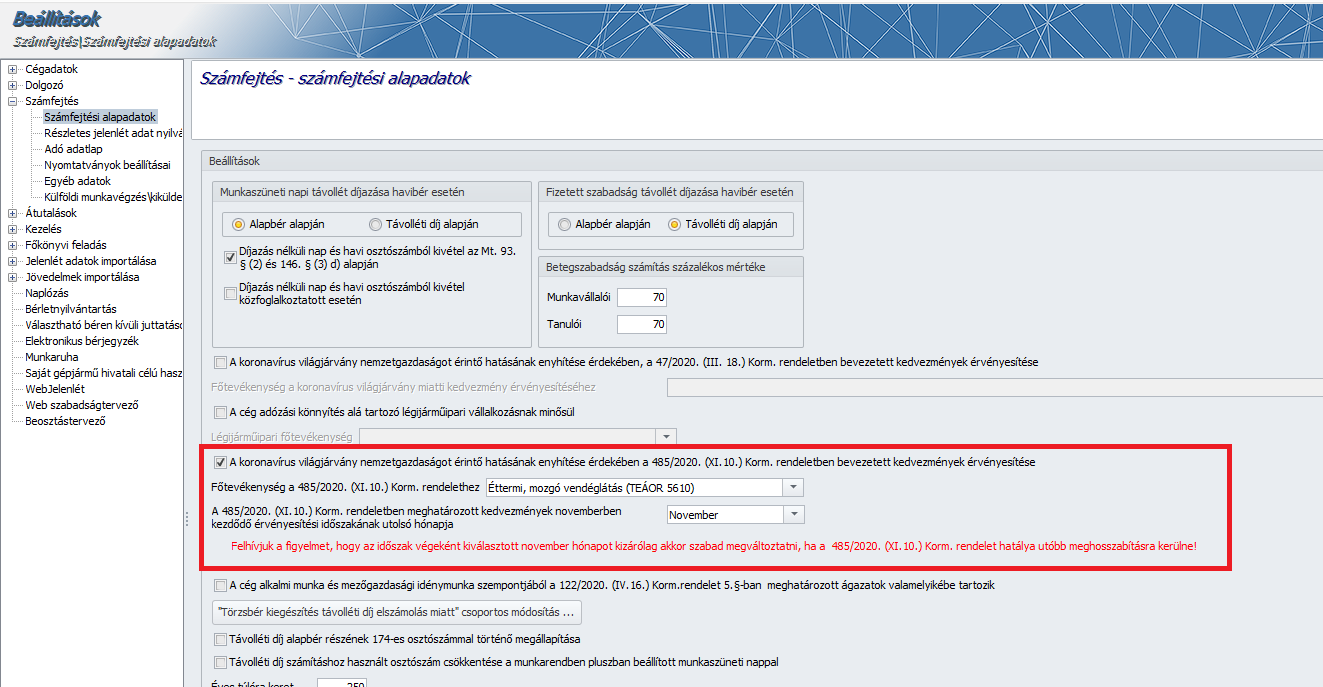

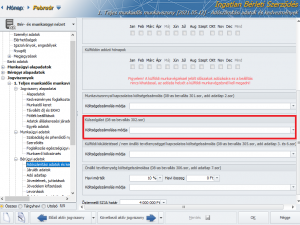

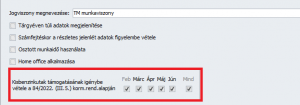

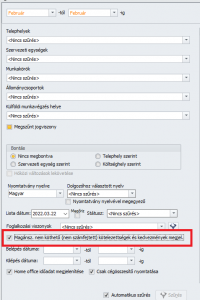

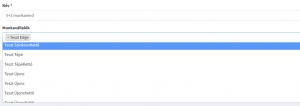

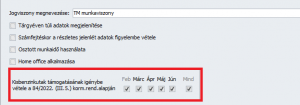

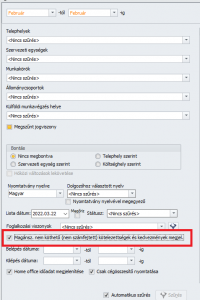

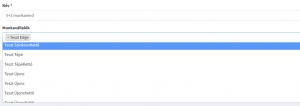

Beállítások/Számfejtés/Számfejtési alapadatok pontban új jelölési lehetőséget biztosít a program „Kisbenzinkutak támogatására a 84/2022. (III.5.) korm.rend.alapján jogosult” megnevezéssel. Amennyiben ez az új jelölőnégyzet bejelölésre kerül, úgy az adott cégnél a már legalább 2022. március 6. napján fennálló (megszűnés esetén nem munkáltatói felmondással megszűnő) munkaviszonyok esetén jelölhetővé és elszámolhatóvá válik a „Kisbenzinkutak támogatására a 84/2022. (III.5.) korm.rend.alapján jogosult” kedvezmény:

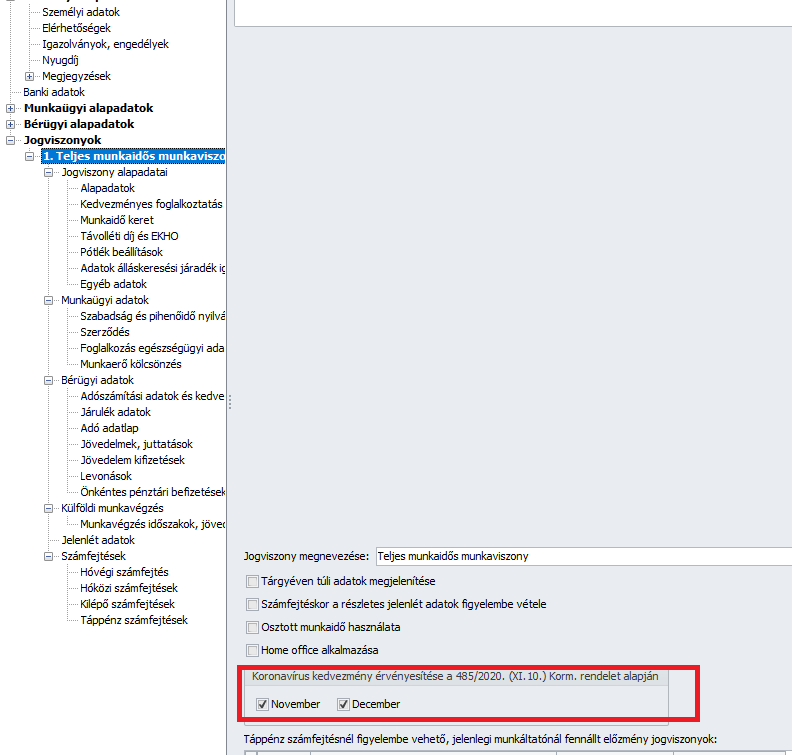

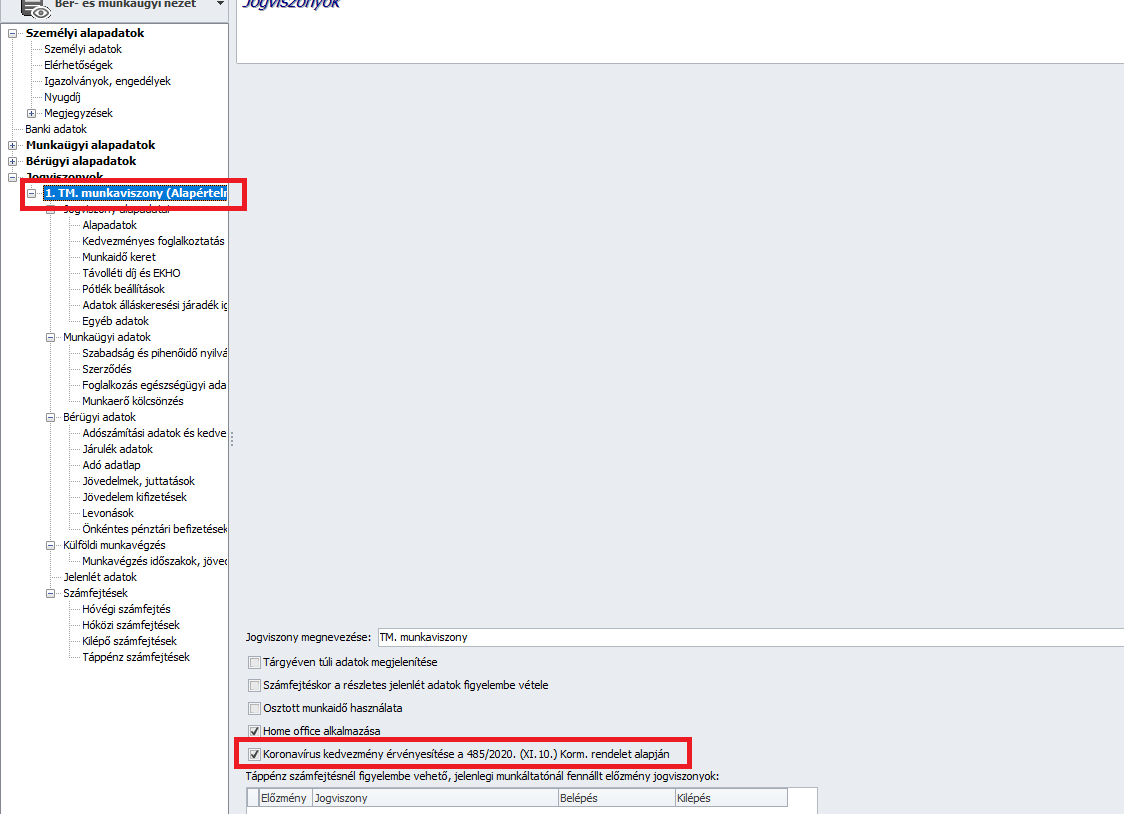

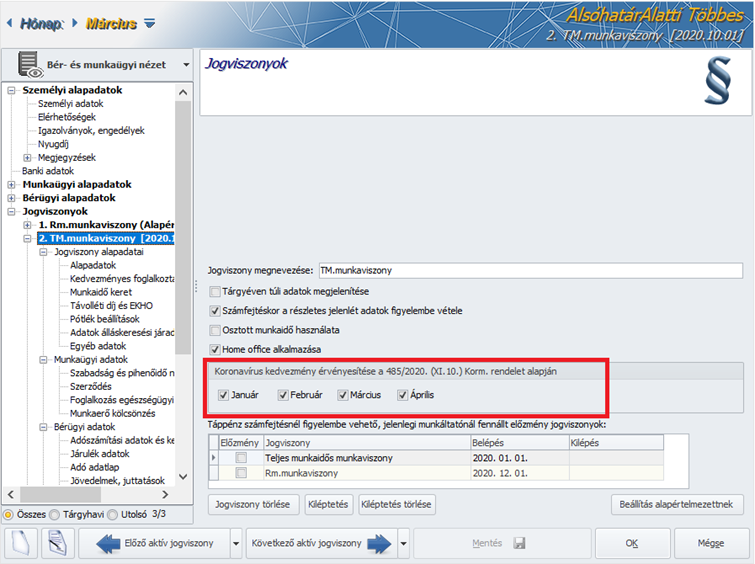

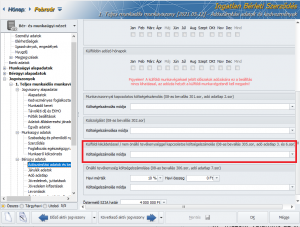

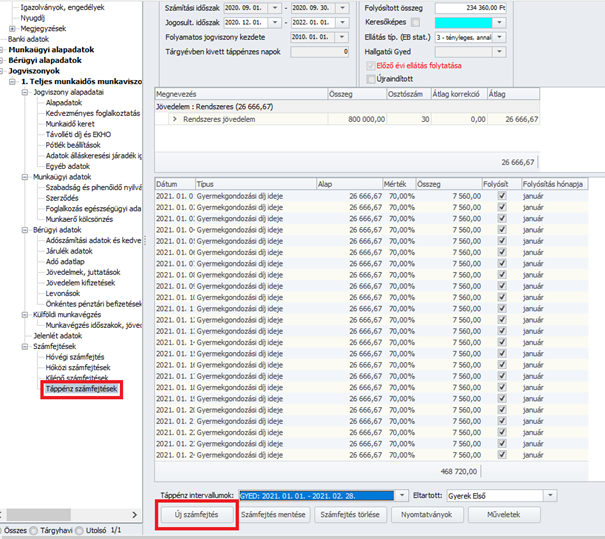

Ha a Beállítások/Számfejtés/Számfejtési alapadatok pontban az új „Kisbenzinkutak támogatására a 84/2022. (III.5.) korm.rend.alapján jogosult” jelölőnégyzet bejelölt állapotú, úgy a Dolgozó adatai/Jogviszonyok képernyőn biztosítsunk 2022. év február, március, április, május és június vonatkozásában havonkénti jelölhetőséget biztosítunk az olyan munkaviszonyok esetében, amelyek legkésőbb 2022. március 6. napján létesültek, és legalább egy napig fennállnak (és ha megszűntek, akkor a megszűnési mód nem munkáltatói vagy munkavállalói felmondás). Amely hónapra bejelölésre kerül a kedvezmény, abban a hónapban a hóvégi/kilépő számfejtés során a számfejtésben érvényesül a SZOCHO fizetési – KIVA-s vállalkozás esetében KIVA fizetési kedvezmény.

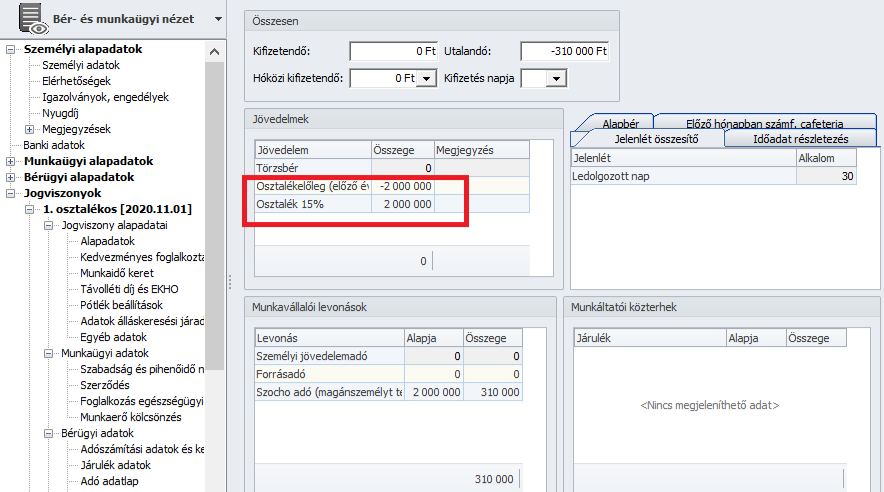

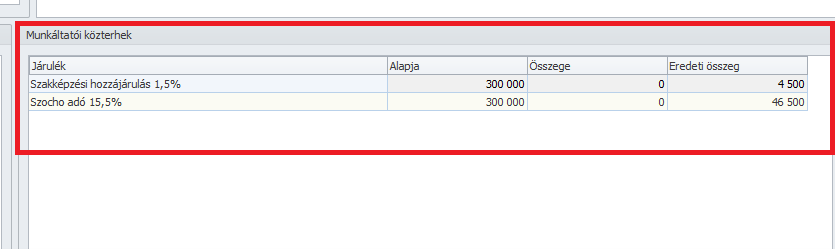

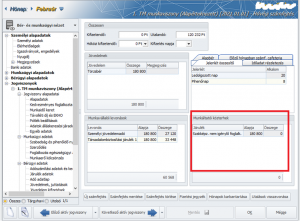

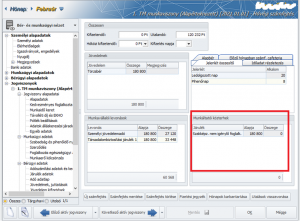

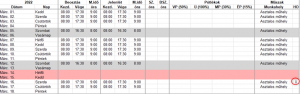

Dolgozó adatai/Jogviszonyok/Számfejtések/Hóvégi vagy kilépő számfejtésA kedvezményre jelölt munkaviszonyok esetében a hóvégi/kilépő számfejtés során a Munkáltatói közterhek szekcióban a SZOCHO/KIVA kötelezettségek nullás összegben kerülnek megjelenítésre:

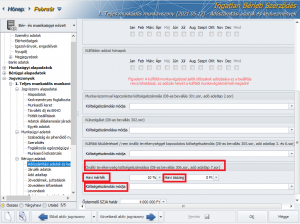

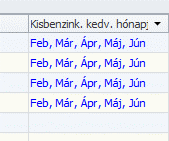

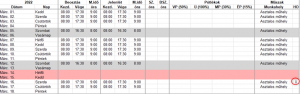

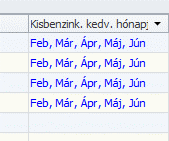

A Dolgozók listája/Névsoros lista/Lista/Jogviszonyok listája képernyőn új oszlopot biztosítunk „Kisbenzinkutak kedvezményes hónapjai megnevezéssel, amelyben követhetők a munkaviszonyokban bejelölt kedvezményes hónapok:

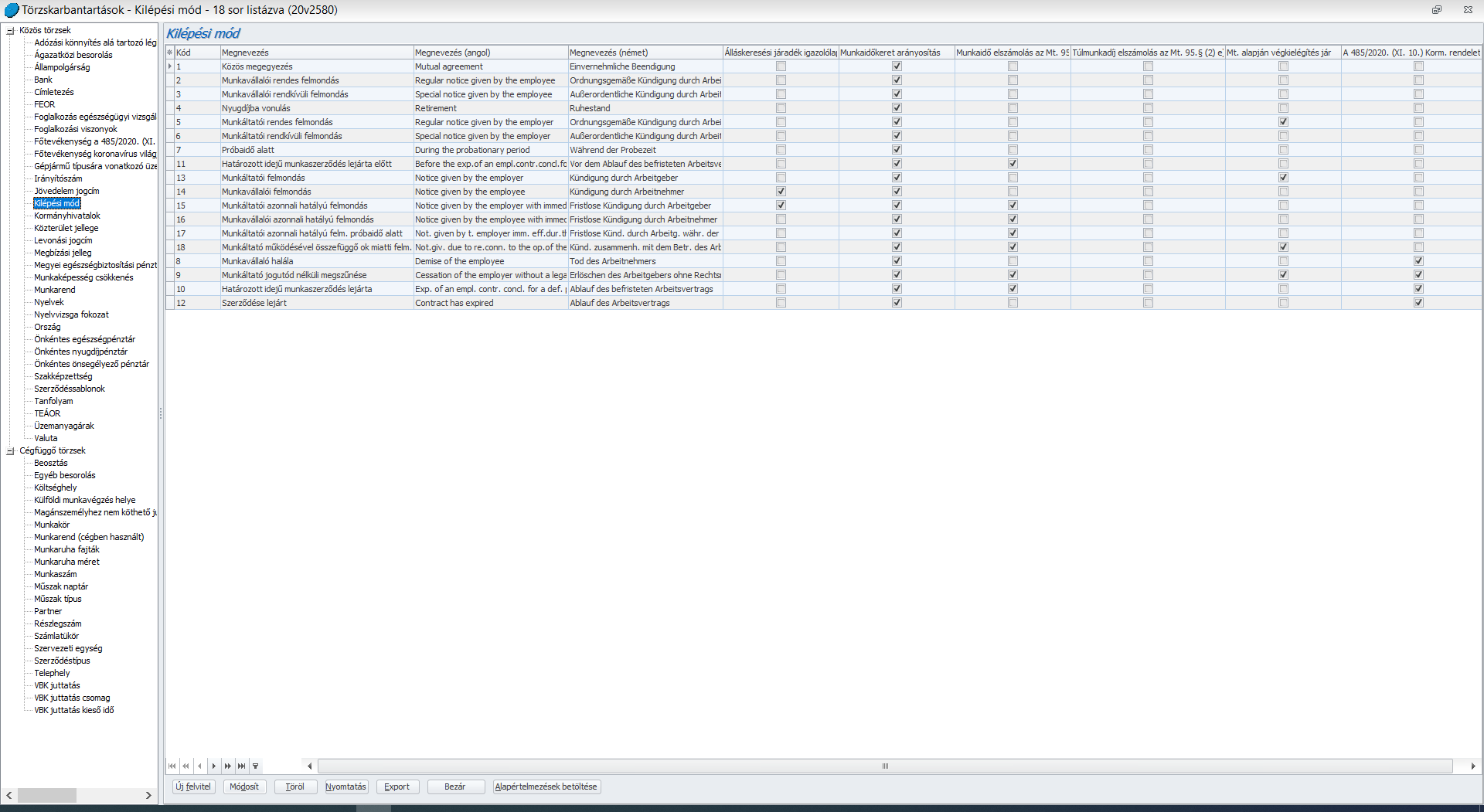

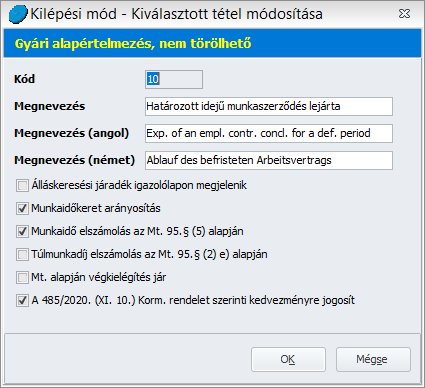

Törzskarbantartás/Közös törzsek/Kilépési módok

A 84/2022. (III.5.) Kormányrendelet szerinti kedvezmény abban az esetben érvényesíthető, ha a R.2.§ (4) alapján az üzemanyagtöltő állomás üzemeltető kifizető az e rendelet hatálybalépésekor (2022. március 6-án) már fennálló munkaszerződés szerinti munkabérfizetési kötelezettségének eleget tesz, és a munkaszerződéseket a munka törvénykönyvéről szóló 2012. évi I. törvény 64. § (1) bekezdés b) pontja szerinti felmondással nem szünteti meg az e rendelet hatálybalépése és 2022. június 30. közötti időszakban.

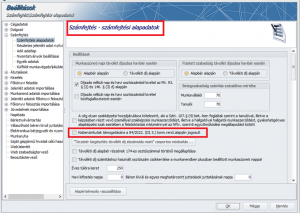

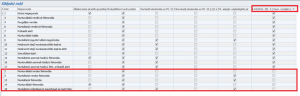

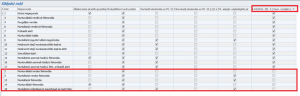

Ennek megfelelően az alapértelmezetten biztosított Kilépési módok esetében jelölésre került, hogy melyek jogosítanak a kedvezmény érvényesítésére, és mely módok zárják ki az érvényesítés lehetőségét:

Kérjük, hogy a nem alapértelmezett egyedi kilépési módok esetében vizsgálják meg, és a rendeletnek megfelelően állítsák be az új opciót.

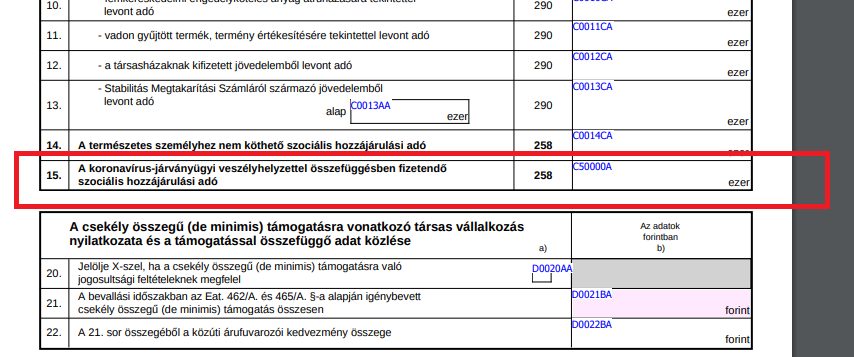

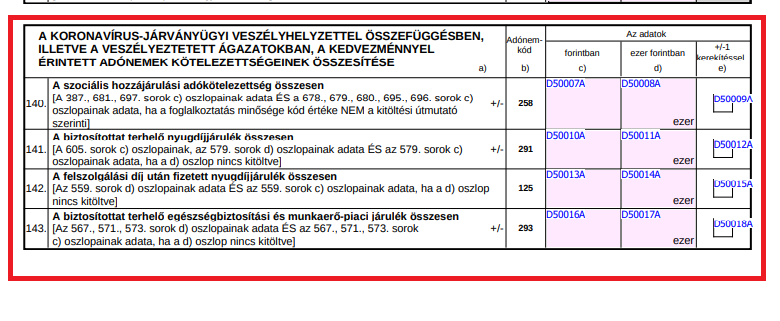

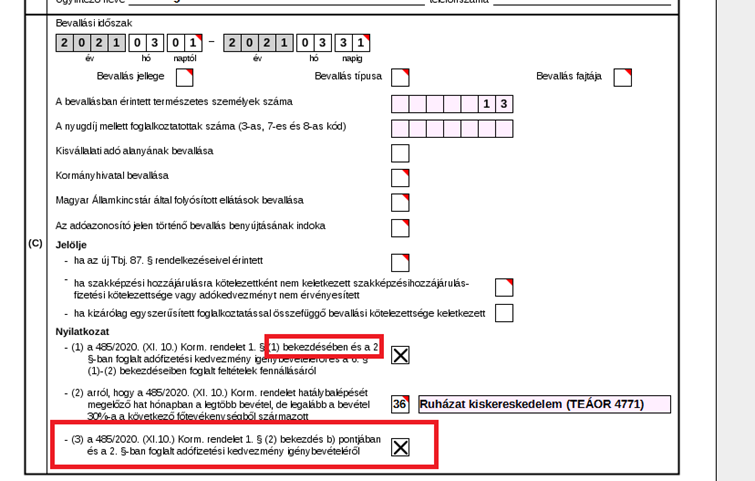

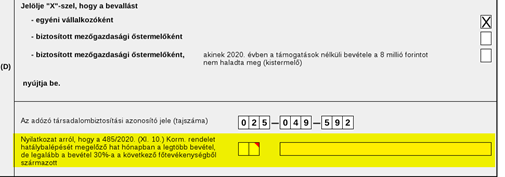

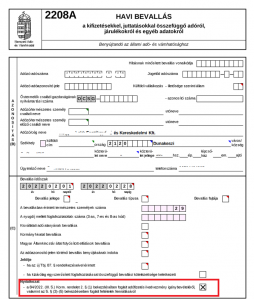

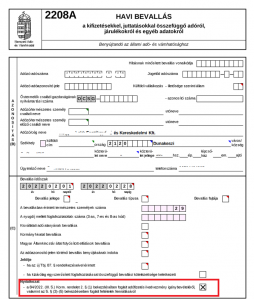

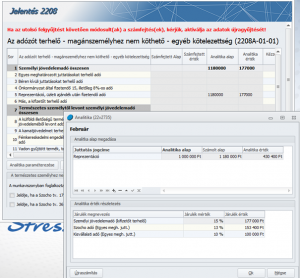

Adatszolgáltatások/NAV felé/2208 bevallás

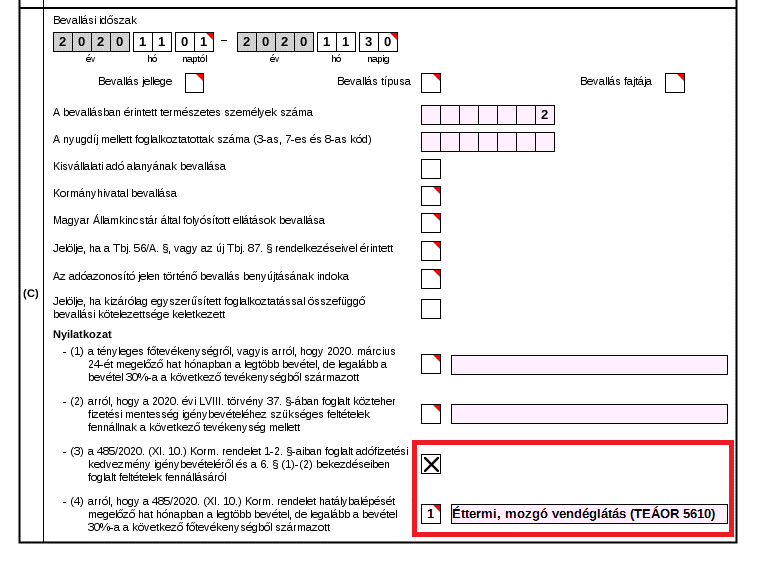

A 2208A Főlapra új jelölő került fel:

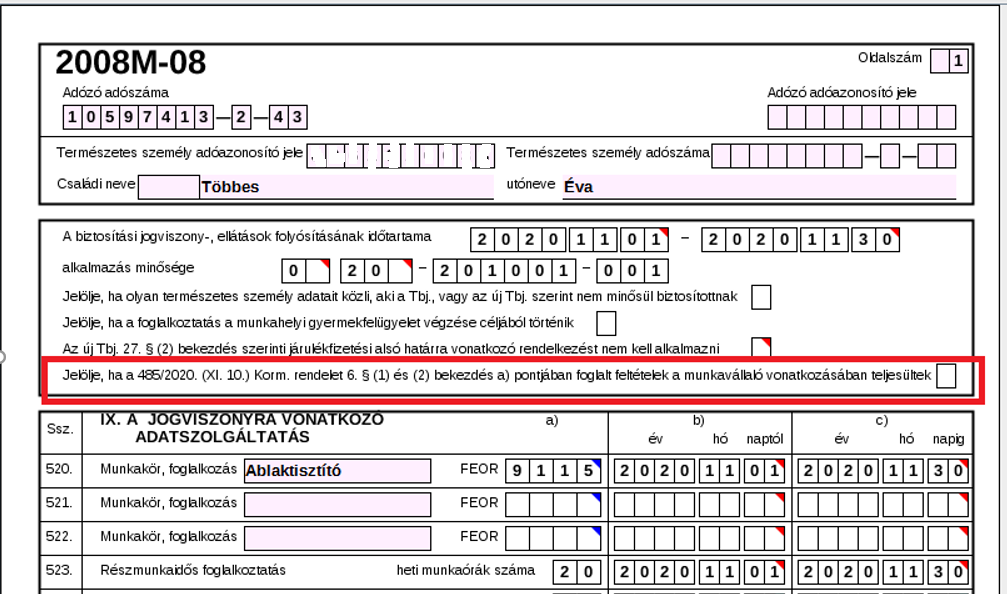

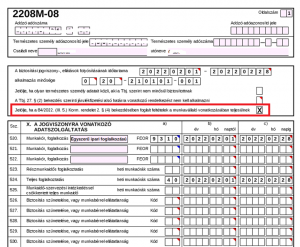

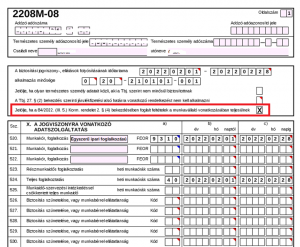

A 2208M-08 lapra is új jelölő került fel:

A „Jelölje, ha a 84/2022. (III. 5.) Korm. rendelet 2. § (4) bekezdésében foglalt feltételek a munkavállaló vonatkozásában teljesülnek” mező kitöltése: A kifizetőnek a 84/2022. (III. 5.) Korm. rendelet szerinti feltételek teljesülését munkavállalónként kell vizsgálnia és a feltételek teljesülése esetén az adott dolgozóra vonatkozóan érvényesítheti a kedvezményt, melyet a jelölő mező kitöltésével jelezhet. A kedvezménnyel érintett munkavállalókra vonatkozó együttes feltételek a következők: – a kifizető a 2022. március 6-án már fennálló munkaszerződés alapján a munkabér-fizetési kötelezettségének eleget tesz, és – a kifizető a munkaszerződéseket felmondással nem szünteti meg a 2022. március 6. és 2022. június 30. közötti időszakban. A jelölő mező kitöltésének további feltétele a 2208A főlap (C) blokk Nyilatkozat egyidejű kitöltése. A 84/2022. (III. 5.) Korm. rendelet 2. § (1) bekezdése szerint töltőállomásonként legfeljebb 4 fő esetén csökkenthető az adófizetési kötelezettség.

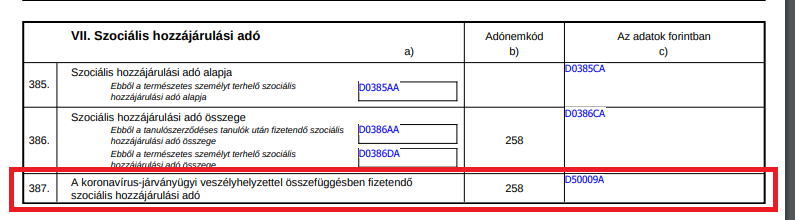

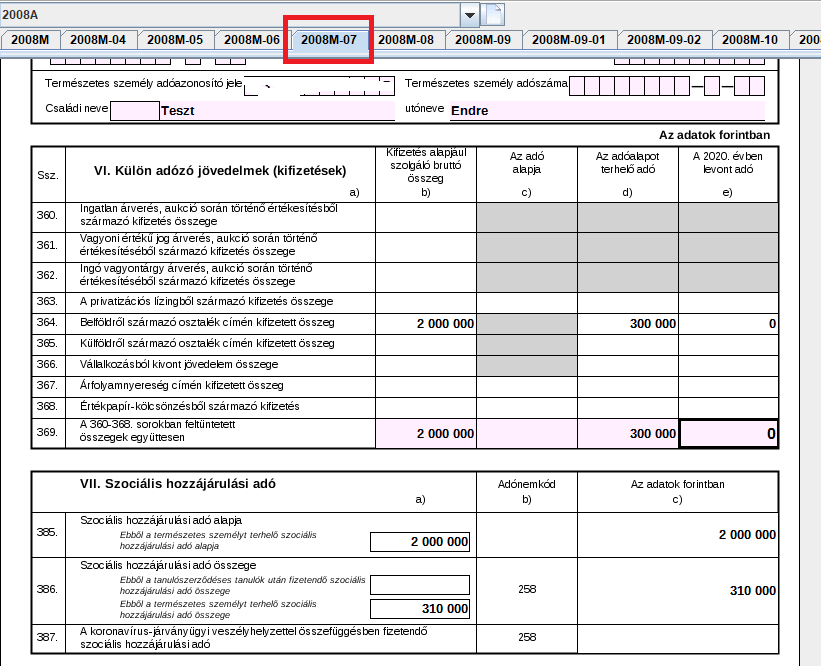

2208M-07 lap

385. sor: Szociális hozzájárulási adó alapja Ebben a sorban kérjük szerepeltetni a fent leírt szabályok alapján a természetes személyhez köthető szociális hozzájárulási adó alapját. Ha a 2208A főlapon nyilatkozott, hogy a 84/2022. (III. 5.) Korm. rendelet 2. § (1) bekezdésében foglalt adófizetési kedvezményt igénybe kívánja venni, valamint az 5. § (3)-(5) bekezdésben foglalt feltételek fennállnak és a 2208M-08 lapon jelölte, hogy a 2. § (4) bekezdésében foglalt feltételek a munkavállaló vonatkozásában teljesülnek, akkor a kötelezettség alapját a c) oszlopban teljes összegben kell feltüntetni.

386. sor: Szociális hozzájárulási adó összege E sor c) oszlopában a 385. sorban feltüntetett összeg 13 %-át kell szerepeltetni. Ha a 2208A főlapon nyilatkozott, hogy a 84/2022. (III. 5.) Korm. rendelet 2. § (1) bekezdésében foglalt adófizetési kedvezményt igénybe kívánja venni, valamint az 5. § (3)-(5) bekezdésben foglalt feltételek fennállnak és a 2208M-08 lapon jelölte, hogy a 2. § (4) bekezdésében foglalt feltételek a munkavállaló vonatkozásában teljesülnek, akkor a 2022. február, március, április, május és június havi szociális hozzájárulási adó-fizetési kötelezettségét csökkentheti a töltőállomáson munkaviszonyban foglalkoztatott természetes személy részére juttatott, a Szocho tv. 1. § (1) bekezdése szerint adóalapot képező jövedelem után megállapított szociális hozzájárulási adóval.217 Ebben az esetben ez azt jelenti, hogy a 386. sor c) oszlopban az érintett munkavállaló tekintetében a csökkentett kötelezettség összegét kell feltüntetni. Ha a természetes személynek kizárólag az Szja tv. szerinti összevont adóalapba tartozó, munkaviszonyból származó jövedelmet juttatott, akkor a c) oszlopba nulla kötelezettség összeget kell szerepeltetni.

Az a) oszlopban külön fel kell feltüntetni a természetes személyt terhelő szociális hozzájárulási adó összegét.

2208M-11 lap

677. sor: A fizetendő szociális hozzájárulási adó összegéből a 6,5%-os mértékű kötelezettség alapja/összege Ha a 2208M-11-es lap 675. sorban igénybe vehető részkedvezményt tüntetett fel, akkor az ehhez kapcsolódó 6,5%-os mértékű kötelezettség alapját és összegét ebben a sorban kell szerepeltetni. A 84/2022. (III. 5.) Korm. rendelet alapján könnyítéssel érintett adózóknak az a) oszlopban feltüntetett teljes összegű kötelezettség alapja után a c) oszlopban a csökkentett – vagyis nulla – kötelezettség összegét kell szerepeltetni.

678. sor: A fizetendő szociális hozzájárulási adó összege Ebben a sorban a kedvezmény alapjaként figyelembe nem vehető (azaz a minimálbér négyszerese feletti) juttatással összefüggő kötelezettség alapját és összegét kell szerepeltetni. A 84/2022. (III. 5.) Korm. rendelet alapján könnyítéssel érintett adózóknak az a) oszlopban feltüntetett teljes összegű kötelezettség alapja után a c) oszlopban a csökkentett – vagyis nulla – kötelezettség összegét kell szerepeltetni.

Rehabilitációs hozzájárulás

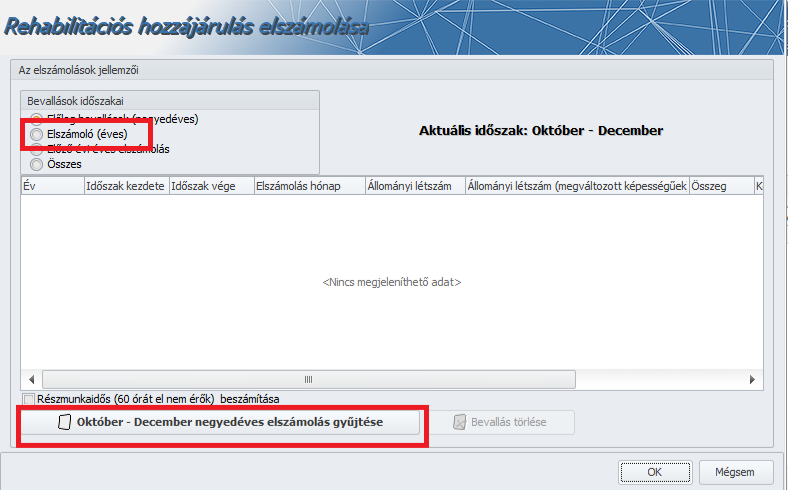

Amennyiben a Beállítások/Számfejtés/Számfejtési alapadatok pontban az új „Kisbenzinkutak támogatására a 84/2022. (III.5.) korm.rend.alapján jogosult” jelölőnégyzet bejelölésre kerül, úgy az

üzemanyagtöltő állomás üzemeltető kifizető 2022. évben öt hónapra arányosan jutó hozzájárulás-fizetési kötelezettség alól mentesül, azzal, hogy a rehabilitációs hozzájárulásra a fizetésre kötelezett 2022. év első és második negyedévére előleget nem fizet, tehát a rehabilitációs előleg számítás futtatásakor az I. és a II. negyedévi kötelezettség gyűjtésekor 0 Ft rehabilitációs hozzájárulási előleget számol a program, az éves elszámolás során pedig hét havi arányos jutó hozzájárulás-fizetési kötelezettséget.

Jogszabályi háttér:

84/2022.(III.5.) Kor. rendelet

https://nav.gov.hu/ado/szocialis_hozzajarulasi_ado/adozasi-konnyitesek-a-kisbenzinkutaknak

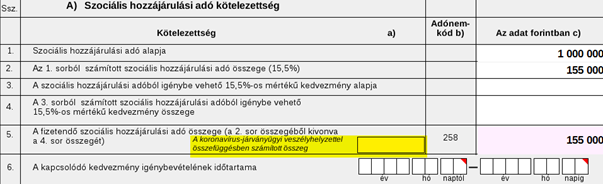

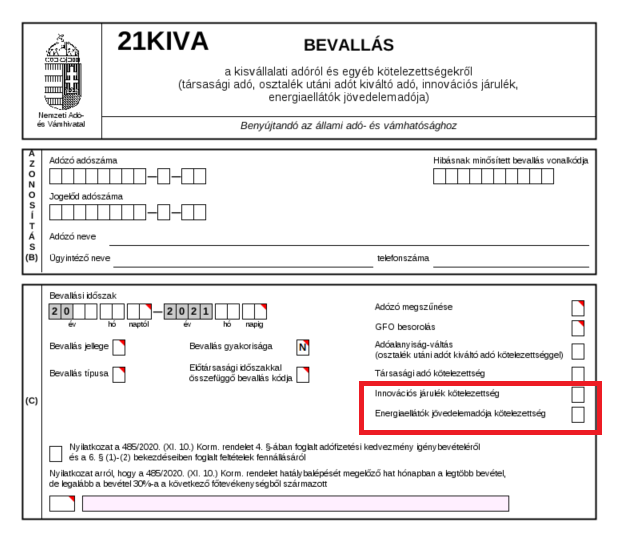

22KIVA

Kulcs-Bér Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

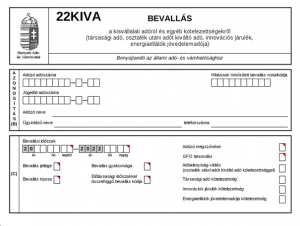

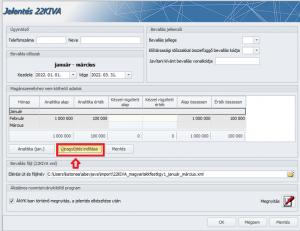

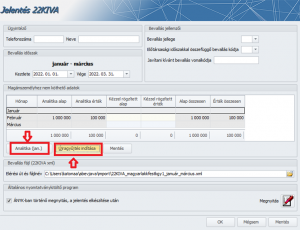

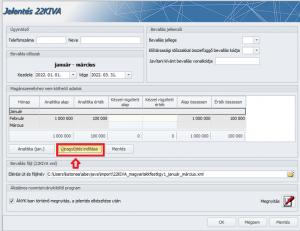

Jelen verziónkban már biztosítjuk az aktualizált 22KIVA előleg bevallás gyűjtésének lehetőségét. A bevallás a következőkkel módosult:

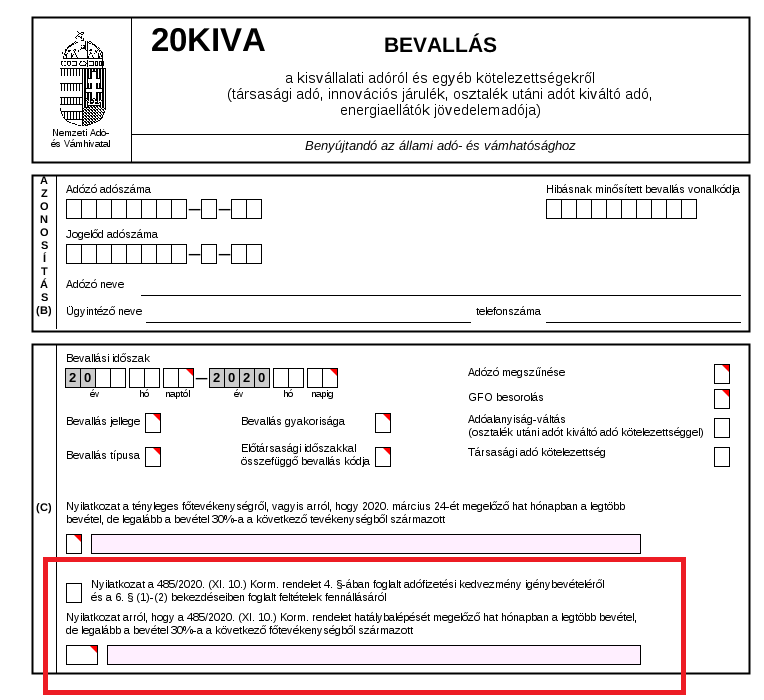

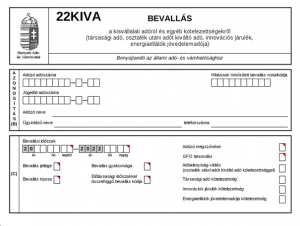

22KIVA főlap:

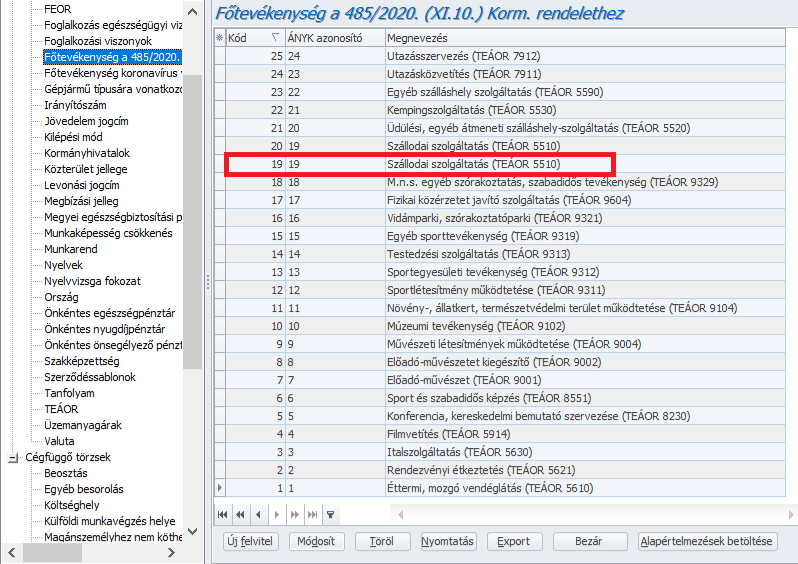

A (C) blokkból törlésre került a „Nyilatkozat a 485/2020.(XI.10.) …” jelölőnégyzet, valamint a „Nyilatkozat arról, hogy a 485/2020.(XI.10.)…” kódmező és legördülőlista.

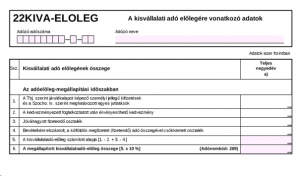

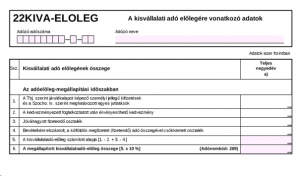

22KIVA-ELOLEG lap:

- Törlésre kerültek a 7-8-9-10. sorok.

- Törlésre kerültek a Negyedév 1. hónap b), Negyedév 2. hónap c) és Negyedév 3. hónap d) oszlopok, csak a Teljes negyedév a) oszlop maradt.1. sor A Tbj. szerint járulékalapot képező személyi jellegű kifizetések és a Szocho. tv. szerint meghatározott egyes juttatások – Az adóelőleg alapjának meghatározásakor az 1.sorokban szerepeltetendő tételeket kell figyelembe venni, és az így kimutatott adóelőleg-alap 10 %-ának felel meg az adóelőleg összege. Az adóelőlegre vonatkozó adatokat naptári negyedéves időszakra összesítve kell feltüntetni.2. sor A kedvezményezett foglalkoztatottak után érvényesíthető kedvezmény – Itt kell csökkentő tételként feltüntetni az adóalany által a kedvezményezett foglalkoztattak133 részére kifizetett munkabér, vagy a kedvezményezett foglalkoztatott után megállapított Szocho. tv. szerinti adóalap vagy a kedvezményezett kutató-fejlesztő foglalkoztatott vonatkozó tevékenysége közvetlen költségeként elszámolt bérköltség után az adóelőleg-megállapítási időszakban érvényesíthető kedvezmény összegét.- A 6. soron a százalékmértéket 10%-ra aktualizálták.

Negyedéves EB statisztikák (a tárgynegyedévben lezárt keresőképtelenségekről, CSED-ről, GYED-ről)

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

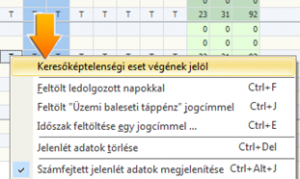

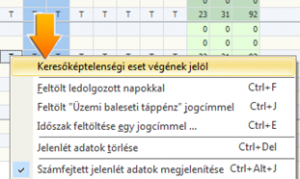

Az Adatszolgáltatások/MÁK felé pontból indítható negyedéves EB statisztikák aktualizálásra kerültek, jelen verzióban már lehetőséget biztosít a program a 2022. I. negyedéves adatgyűjtésre. A lezárt keresőképtelenségi esetek akkor kerülnek felgyűjtésre, ha a jelenlét naptárban az EB ellátási eset utolsó napján jelölésre kerül a lezártság ténye. Az eset lezárását a szóban forgó napon állva, az egér jobb klikk lenyomása után felugró „eset végének jelöl” funkcióval jelölhető.

Új fejlesztések

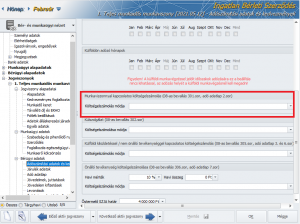

Magánszemélyhez nem köthető KIVA alapot képező, a számfejtésbe nem kerülő juttatások KIVA bevallásra történő gyűjtésének biztosítása

Kulcs-Bér Kompakt, Prémium, Európa verzióban elérhető funkció

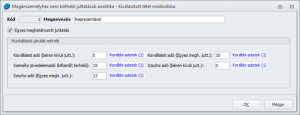

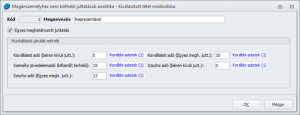

Jelen verziónktól kezdődően a A Törzskarbantartás/Cégfüggő törzsek/Magánszemélyhez nem köthető juttatások analitika törzs beállító felületét bővítésre került egy új opcióval, amely a következő: „KIVA (Egyes megh.jutt.)”

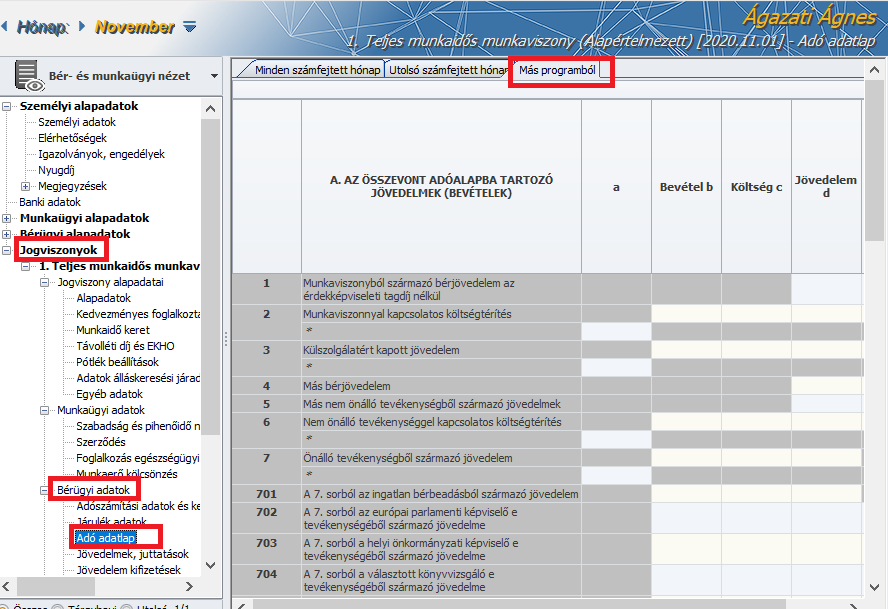

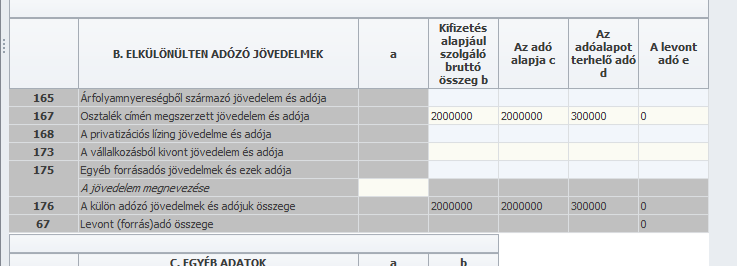

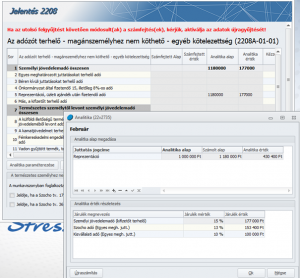

Amennyiben az adatszolgáltatás/NAV felé/2208 bevallás gyűjtésének futtatásakor egy analitika alap rögzítésre kerül a programbeli 2208A-01-01 lapon:

ebben az esetben az analitika érték részletezésben a KIVA kötelezettség is megjelenik tájékoztató adatként.

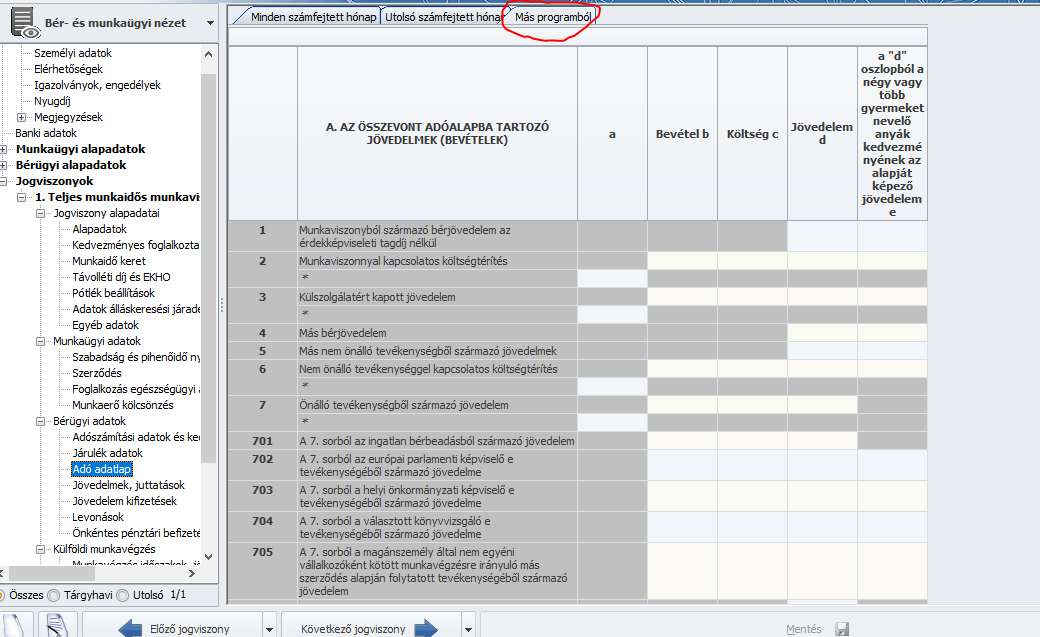

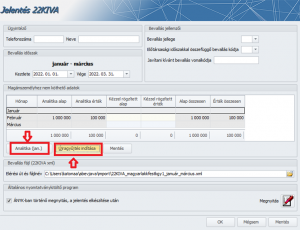

A 2208A-01-01 lap mentését követően átlépve az Adatszolgáltatások/NAV felé/22KIVA pontba lépve immár megjelenítésre kerül a „Magánszemélyhez nem köthető adatok” táblarész az aktuális naptári negyedévről havi bontásban, ahol az „Újragyűjtés indítása” gombra kattintva a 2208A-01-01 lapon már rögzített analitika érték a KVA bevalláson is megjelenítésre kerül. A magánszemélyhez nem köthető adatok gyűjtésére a 2208A-01-01 lap előzetes analitika rögzítése nélkül is van lehetőség ezen a felületen az „Analitika” gombra kattintva.

A fenti táblázatba az analitikából bekerült magánszemélyhez nem köthető KIVA kötelezettség gyűjtését a következő kapcsolódó programrészekben biztosítjuk:

- Általános bérösszesítő

- Analitikus bérösszesítő

- Összevont bérkarton

Ezeken az összesítőkön a cégösszesítő oldalakon jelenik meg a magánszemélyhez nem köthető KIVA kötelezettség, abban az esetben, ha a gyűjtési feltételek megadására szolgáló szűrőablakon a „Magánszemélyhez nem köthető (nem számfejtett) kötelezettségek és kedvezmények megjelenítése” jelölőnégyzet bejelölt állapotú.

- Közteherutalás

- Főkönyvi feladás

Újdonságok a Kulcs-Beosztásban

A frissítés 2022. március 25-én lesz elérhető

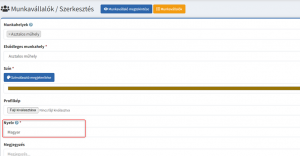

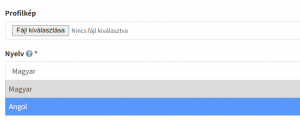

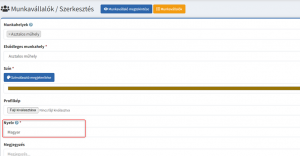

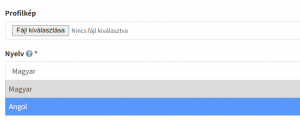

1. Munkavállalói felület angol nyelven

A Munkavállalók profiljának szerkesztése alatt létre hoztunk egy új mezőt a munkavállalói felület nyelvének kiválasztására:

A magyar mellett jelenleg az angol áll rendelkezésre:

2. Csoportos távollét rögzítés

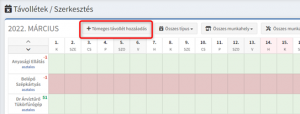

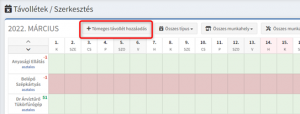

Új gombot hoztunk létre a Távollét szerkesztés alatt:

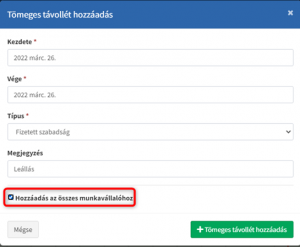

A gomb megnyomása után megjelenő ablakban lehet megadni a távollét napjait és azokat a munkavállalókat kiválasztani, akikre vonatkozik a távollét:

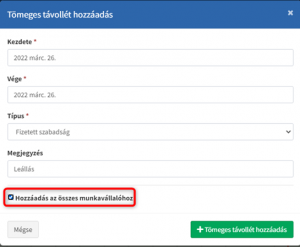

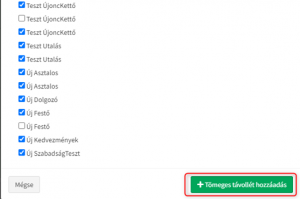

A Hozzáadás az összes munkavállalóhoz feliratra kattintva lehet kiválasztani azokat a munkavállalókat, akiket a megadott intervallumban távollétre jelölünk.

A távollét beállítása a kiválasztott munkavállalókhoz a Tömeges távollét hozzáadás gomb megnyomása után történik meg.

3. Csoportos munkarend hozzárendelése munkavállalóhoz

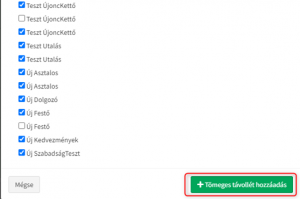

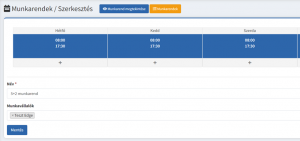

A Munkarendek/Szerkesztés menüpont alatt létrehoztunk egy új mezőt a munkarendhez munkavállalók kiválasztása érdekében:

Szerkesztés üzemmódban, a Munkavállalók mezőbe kattintva lehet kiválasztani azokat a munkavállalókat, akikhez adott munkarendet akarjuk rendelni:

4. A Jelenléti íven a program jelöli a home office-ban töltött munkanapot:

5. A Jelenléti íven feltüntetésre került a vezetői aláírás rész

6. Munkaidőjegyzékre rákerült a munkahely megnevezése

7. Az exportált Műszaktáblázat-ban feltüntetjük a munkahelyet és a munkakört

Javítások

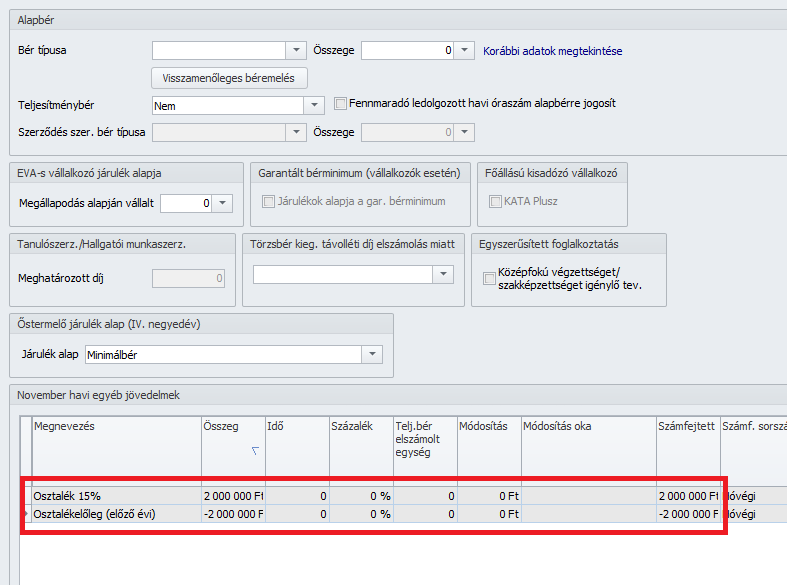

2208M-10 lap gyűjtése tárgyhónaptól eltérő időszaki jövedelmek számfejtése esetén

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Tárgyhónaptól eltérő időszaki jövedelmek számfejtése esetén tárgyhavi 2208M-10 lapra kerültek gyűjtésre a jövedelmek, ha pedig ezek a jövedelmek kilépés utáni számfejtéssel kerültek elszámolásra, akkor nem kerültek gyűjtésre az adatok a 2208M-10 lapra. A hibás gyűjtés javításra került. Kérjük, hogy amennyiben a tárgyévben Önök számfejtettek a leírtak szerinti adatokat tartalmazó elszámolásokat, ellenőrizzék a 2208M-10 lapi gyűjtést

2208 önellenőrzés gyűjtés

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Önellenőrzés gyűjtésekor nem csak a módosított számfejtést tartalmazó jogviszony(ok), hanem valamennyi – módosítással nem érintett – 25 év alatti vagy NÉTAK kedvezménnyel érintett jogviszony is gyűjtésre került az önellenőrző bevallásba. A hibát javítottuk.

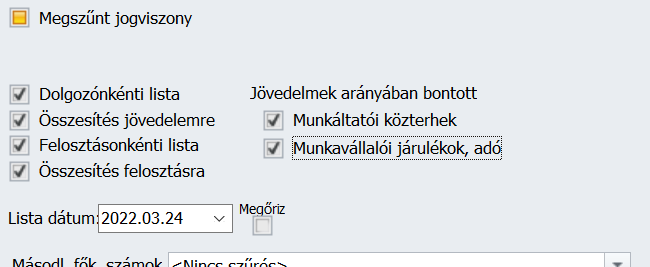

Főkönyvi felosztás lista hibaüzenet

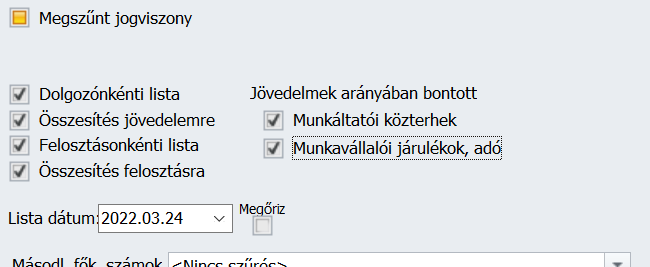

Kulcs-Bér Kompakt, Prémium, Európa verzióban elérhető funkció

Az Adatszolgáltatások/Főkönyvi listák/Főkönyvi felosztás lista esetében, amennyiben a szűrőablakon be volt jelölve valamelyik opció a „Jövedelmek arányában bontott” szekció alatt, akkor a hibaüzenet jelentkezett, és a lista nem volt indítható.

Jelen verziónkban javítottuk a hibát

Önellenőrzés gyűjtésekor nem csak a módosított számfejtést tartalmazó jogviszony(ok), hanem valamennyi – módosítással nem érintett – 25 év alatti vagy NÉTAK kedvezménnyel érintett jogviszony is gyűjtésre került az önellenőrző bevallásba. A hibát javítottuk.

![]()

![]()