Megjelenési dátum: 2023. január 5.

Felhős Ügyfeleink számára a verzió 2023. január 6-án lesz elérhető.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

Jogszabálykövetés

Jogszabálykövetés

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

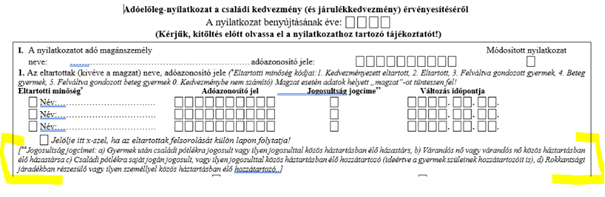

Jelen verziónkban már biztosítjuk a 2023. évi adóelőleg nyilatkozatokat, amelyek a következők:

- Adóelőleg-nyilatkozat költségekről

- Adóelőleg-nyilatkozat költségekről

- Családi kedvezmény nyilatkozat

- Személyi kedvezmény nyilatkozat

- Első házasok kedvezménye nyilatkozat

- Külföldi illetőségű magánszemély nyilatkozata

- Négy vagy több gyermeket nevelő anyák kedvezménye

- 30 év alatti anyák kedvezménye

Adatlap 2023

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

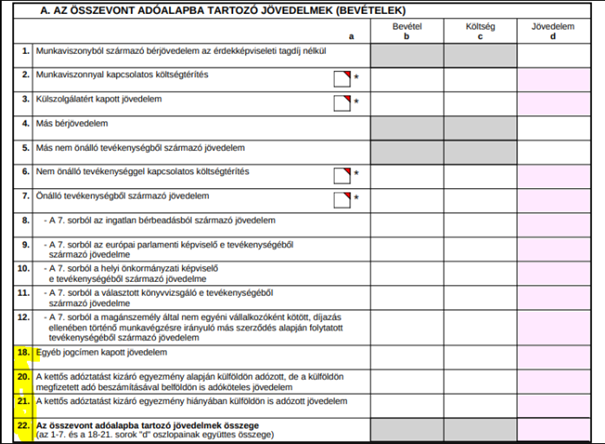

Aktualizáltuk a kilépő adatlapot. Az adatlap az alábbiakban módosult:

Változások:

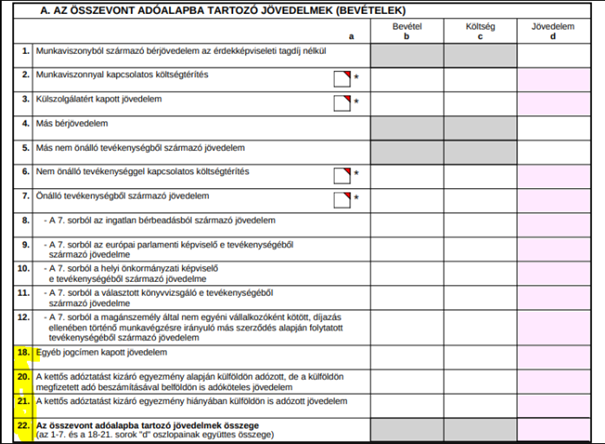

1.-65. sorok e és f oszlopmezői megszűntek.

A 18., 20., 21. és 22. sorok átkerültek az 1. oldalra.

A 22. sor megnevezése kiegészült „(az 1-7. és 18-21. sorok „d” oszlopainak együttes összege)” szövegrésszel.

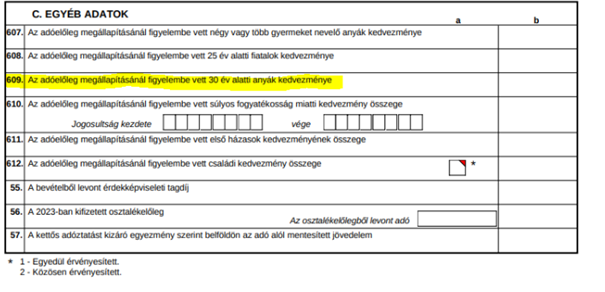

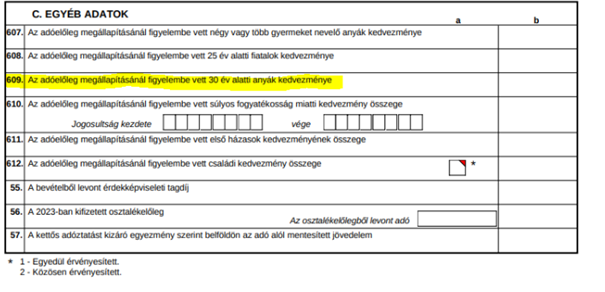

A 2. oldal C. Egyéb adatok táblarészében

608. sor 607. sor lett,

609. sor 608. sor lett,

609. új sorként bekerült az „Az adóelőleg megállapításánál figyelembe vett 30 év alatti anyák kedvezménye”

609. sor: Az adóelőleg megállapításánál figyelembe vett 30 év alatti anyák kedvezménye

A 30 év alatti anyák kedvezményére jogosult az a 25. életévét betöltött fiatal anya, aki

− az Szja tv. 29/A. § (3) bekezdés a) pontja szerint a vér szerinti vagy örökbe fogadott gyermekére tekintettel, vagy

− az Szja tv. 29/A. § (3) bekezdés b) pontja szerint magzatra tekintettel

családi kedvezmény érvényesítésére jogosult.

A kedvezmény abban az esetben illeti meg a fiatal anyát, ha magzatra, vér szerinti vagy örökbe fogadott gyermekére tekintettel a családi kedvezményre való jogosultsága 2022. december 31-ét követően nyílik meg.

A 30 év alatti anyák kedvezményét tehát az a fiatal anya veheti igénybe, aki 25. életévét betöltötte, a jogosultság megnyílásakor nem múlt el 30 éves és családi kedvezményre 2022. december 31-ét követően válik jogosulttá, például várandóssága 2022. december 31-ét követően éri el a 91. napot, vagy gyermeke 2022. december 31-e után születik meg. Ha az anya családi kedvezményre 2022. december 31-ét követően válik jogosulttá, a 30 év alatti anyák 19 kedvezményét legfeljebb annak az évnek az utolsó jogosultsági hónapjáig érvényesítheti, amelyben betölti a 30. életévét (például, ha 2023. szeptember 20-án lesz 30 éves, akkor decemberben még érvényesítheti a kedvezményt).

A kedvezmény a négy vagy több gyermeket nevelő anyák kedvezményét és a 25 év alatti fiatalok kedvezményét követően, a személyi kedvezményt, az első házasok kedvezményét és a családi kedvezményt megelőző sorrendben érvényesíthető. A kedvezmény azon hónapokra vonatkozóan érvényesíthető, amikor a kedvezményre való jogosultság fennáll. Jogosultsági hónapként az a hónap vehető figyelembe, amelyben a fiatal anya családi kedvezményre való jogosultsága a vér szerinti vagy örökbe fogadott gyermekére illetve a magzatra tekintettel fennáll, de legkorábban a 25. életéve betöltése hónapját követő hónap.

A kedvezmény legfeljebb annak az évnek az utolsó jogosultsági hónapjáig érvényesíthető, amely évben a fiatal anya betölti a 30. életévét. A 30 év alatti anyák kedvezményének összege adóévenként legfeljebb a jogosultsági hónapok számának és a teljes munkaidőben alkalmazásban állók Központi Statisztikai Hivatal által hivatalosan közzétett, a tárgyévet megelőző év július hónapjára vonatkozó nemzetgazdasági szintű bruttó átlagkeresetének (499 952 forint) szorzata.

A 30 év alatti anyák kedvezménye a következő, összevont adóalapba tartozó jövedelmekre érvényesíthető:

a) az Szja tv. szerint bérnek minősülő jövedelmére (Szja tv. 3. § 21. pont),

b) az a) pontban nem említett nem önálló tevékenységből származó jövedelmeire (ide nem értve a munkaviszony megszüntetésére tekintettel kapott végkielégítés törvényben előírt mértéket meghaladó összegét),

c) önálló tevékenységből származó jövedelmei közül

− az európai parlamenti képviselő e tevékenységéből származó jövedelmére;

− a helyi önkormányzati képviselő e tevékenységéből származó jövedelmére;

− a választott könyvvizsgáló e tevékenységéből származó jövedelmére;

− a magánszemély által nem egyéni vállalkozóként kötött, díjazás ellenében történő munkavégzésre irányuló más szerződés alapján folytatott tevékenységéből származó jövedelmére (például: megbízási, felhasználási szerződés alapján folytatott tevékenység).

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

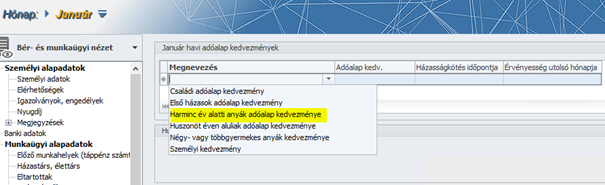

30 év alatti anyák kedvezménye

2023. január 1-től a 30 év alatti anyák kedvezményével bővül az adóalap kedvezmények köre.

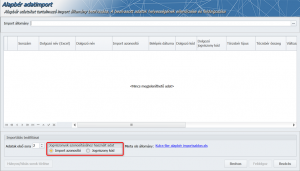

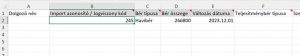

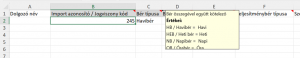

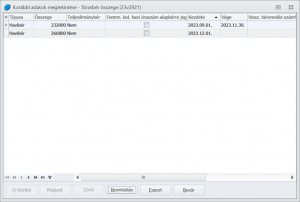

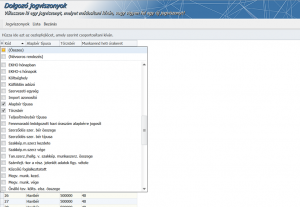

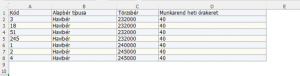

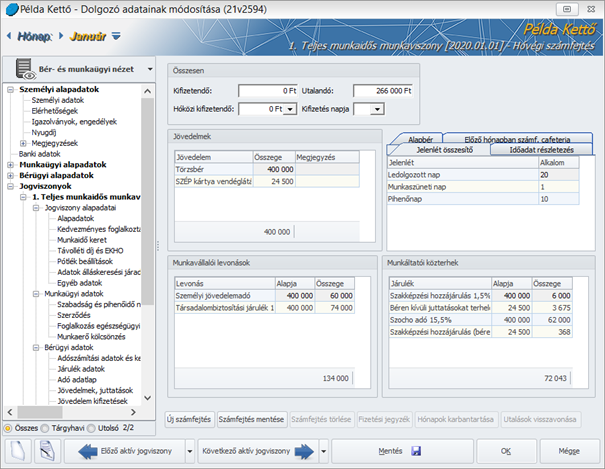

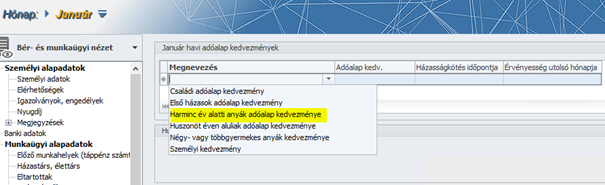

Jelen verziónkban a Dolgozó adatai/Jogviszonyok/Bérügyi adatok/Adószámítási adatok és kedvezmények képernyőn már kiválasztható a 30 év alatti anyák kedvezménye:

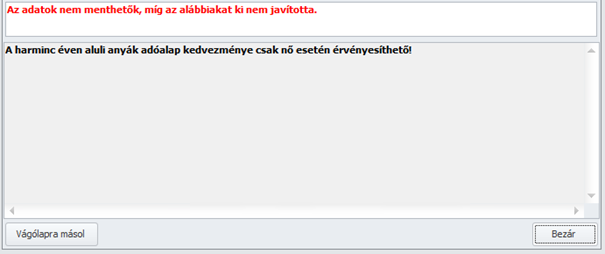

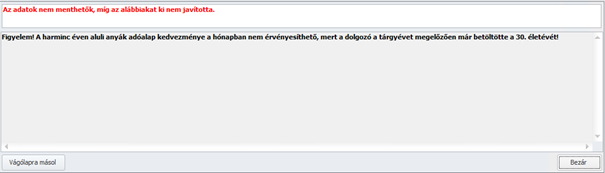

A kedvezmény rögzítésekor a program vizsgálja a következőket:

- nem

- a 30 éves kor tárgyévet megelőző időszakban való betöltése

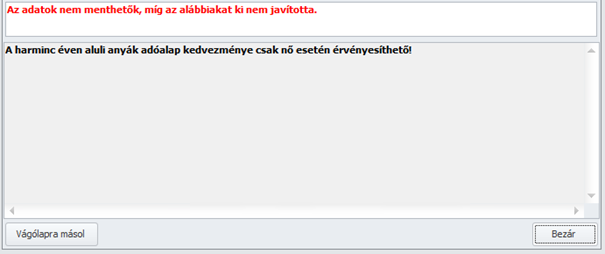

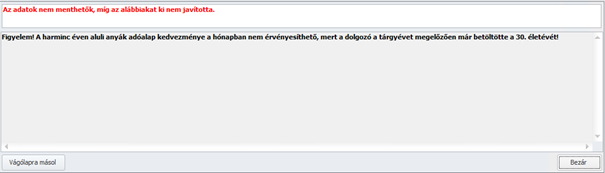

Amennyiben a dolgozó neme férfi, vagy betöltötte a tárgyévet megelőzően a 30. életévét, a program hibaüzenetet jelenít meg:

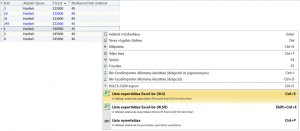

Felhívjuk Felhasználóink figyelmét, hogy a 30 év alatti anyák kedvezménye a programban a továbbiakban is fejlesztés alatt áll, a többhavi önálló tevékenységből származó jövedelmek és a mezőgazdasági őstermelői jövedelmek elszámolása során a program még nem biztosítja a több havi kedvezmény érvényesítését a számfejtés során. Ugyancsak fejlesztés alatt áll excel importerünk, amelyben jelenleg ez az új kedvezmény még nem rögzíthető. ezeket a fejlesztéseket valamely későbbi verziónkban fogjuk biztosítani.

Jogszabályi háttér:

A Kormány 596/2022. (XII. 28.) Korm. rendelete a 30 év alatti anyák kedvezményéről

Kormány az Alaptörvény 53. cikk (1) bekezdésében meghatározott eredeti jogalkotói hatáskörében, figyelemmel a védelmi és biztonsági tevékenységek összehangolásáról szóló 2021. évi XCIII. törvény 80. és 81. §-ára, az Alaptörvény 15. cikk (1) bekezdésében meghatározott feladatkörében eljárva a következőket rendeli el:

1. § (1) Az Ukrajna területén fennálló fegyveres konfliktusra, illetve humanitárius katasztrófára tekintettel, valamint ezek magyarországi következményeinek az elhárítása és kezelése érdekében veszélyhelyzet kihirdetéséről és egyes veszélyhelyzeti szabályokról szóló 424/2022. (X. 28.) Korm. rendelet szerinti veszélyhelyzet ideje alatt a 30. életévét be nem töltött, gyermeket vállaló nő (a továbbiakban: fiatal anya) a személyi jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja tv.) 29. §-a szerint meghatározott összevont adóalapját az e rendelet szerinti 30 év alatti anyák kedvezményével csökkenti. A 30 év alatti anyák kedvezménye a négy vagy több gyermeket nevelő anyák kedvezményét és a 25 év alatti fiatalok kedvezményét követően, de a személyi kedvezményt, az első házasok kedvezményét és a családi kedvezményt megelőző sorrendben érvényesíthető. E rendelet alkalmazásában fiatal anya az, akinek családi kedvezményre való jogosultsága magzatára, vér szerinti vagy örökbe fogadott gyermekére tekintettel a 30. életéve betöltését megelőző napig megnyílik.

(2) A 30 év alatti anyák kedvezményére jogosult az a fiatal anya, aki

a) az Szja tv. 29/A. § (3) bekezdés a) pontja szerint a vér szerinti vagy örökbe fogadott gyermekére tekintettel, vagy

b) az Szja tv. 29/A. § (3) bekezdés b) pontja szerinti magzatra tekintettel családi kedvezmény érvényesítésére jogosult.

(3) A 30 év alatti anyák kedvezménye a fiatal anya által a jogosultsági hónapokban megszerzett (munkaviszonyból származó jövedelem esetében a jogosultsági hónapokra elszámolt), összevont adóalapba tartozó,

a) az Szja tv. 3. § 21. pontja szerint bérnek minősülő jövedelme,

b) az a) pontban nem említett nem önálló tevékenységből származó jövedelmeinek összege, ide nem értve a munkaviszony megszüntetésére tekintettel kapott végkielégítés törvényben előírt mértéket meghaladó összegét,

c) önálló tevékenységből származó jövedelmei közül

ca) a vállalkozói jövedelem szerinti adózást alkalmazó egyéni vállalkozó vállalkozói kivétje, átalányadózás esetén az átalányban megállapított jövedelme;

cb) a mezőgazdasági őstermelő e tevékenységéből származó jövedelme;

cc) az európai parlamenti képviselő e tevékenységéből származó jövedelme;

cd) a helyi önkormányzati képviselő e tevékenységéből származó jövedelme; c

e) a választott könyvvizsgáló e tevékenységéből származó jövedelme;

cf) a magánszemély által nem egyéni vállalkozóként kötött, díjazás ellenében történő munkavégzésre irányuló más szerződés alapján folytatott tevékenységéből származó jövedelme, de adóévenként legfeljebb a jogosultsági hónapok számának és a teljes munkaidőben alkalmazásban állók Központi Statisztikai Hivatal által hivatalosan közzétett, a tárgyévet megelőző év július hónapjára vonatkozó nemzetgazdasági szintű bruttó átlagkeresetének szorzata.

(4) Jogosultsági hónapként az a hónap vehető figyelembe, amelyben a fiatal anya családi kedvezményre való jogosultsága a (2) bekezdés szerint fennáll, de legkorábban a 25. életéve betöltésének hónapját követő hónap. A kedvezmény legfeljebb annak az évnek az utolsó jogosultsági hónapjáig érvényesíthető, amely évben a fiatal anya betölti a 30. életévét.

(5) Amennyiben a 30 év alatti anyák kedvezményére való jogosultság az adóév egészében nem áll fenn, és a jogosultsági hónapokban megszerzett, összevont adóalapba tartozó önálló tevékenységből származó jövedelem másként nem állapítható meg, azt az ilyen címen megszerzett adóévi jövedelemnek a jogosultsági hónapokkal arányos részeként kell figyelembe venni.

2. § (1) A 30 év alatti anyák kedvezményére jogosult fiatal anya az adóelőleg-megállapítására kötelezett kifizető részére tett adóelőleg-nyilatkozatban nyilatkozik a kedvezmény érvényesítéséről. A 30 év alatti anyák kedvezményére jogosult fiatal anya elsőként a 25. életéve betöltése hónapját követő hónapra vonatkozóan tehet e kedvezmény érvényesítése érdekében adóelőleg-nyilatkozatot. Az adóelőleg-nyilatkozat tartalmazza a nyilatkozó magánszemély nevét és adóazonosító jelét, a nyilatkozó magánszemély részére bevételt juttató kifizető, munkáltató nevét (elnevezését) és adószámát, a gyermek nevét és adóazonosító jelét, magzat (ikermagzat) esetében a várandósság tényére vonatkozó kijelentést. A fiatal anya a kedvezmény érvényesítésére vonatkozó nyilatkozatát visszavonja, ha a visszavonás hiányában az adóév egészére vonatkozóan keletkező befizetési különbözet a 10 ezer forintot meghaladná. Ha a fiatal anya nem tesz visszavonó nyilatkozatot, és a visszavonás hiányában keletkező befizetési különbözet az adóévben a 10 ezer forintot meghaladja, a befizetési különbözet után a fiatal anya az adóévre vonatkozó bevallásában külön feltüntetve 12 százalék különbözeti bírságot állapít meg, amelyet a személyi jövedelemadó-fizetési kötelezettségre vonatkozó rendelkezések szerint fizet meg.

(2) A 30 év alatti anyák kedvezményét érvényesítő fiatal anya a családi kedvezményről abban az esetben is tehet adóelőleg-nyilatkozatot a munkáltató, az összevont adóalapba tartozó rendszeres bevételt juttató kifizető részére, ha a 30 év alatti anyák kedvezményének érvényesítése miatt az adóelőleg-alapja nullára csökken. A családi kedvezményről tett adóelőleg-nyilatkozat szerinti családi kedvezmény adóelőleg-alap terhére nem érvényesíthető értékének az Szja tv. 8. §-a szerinti adó mértékével meghatározott összege a társadalombiztosítás ellátásaira jogosultakról, valamint ezen ellátások fedezetéről szóló 2019. évi CXXII. törvény szerinti szabályok alkalmazásával családi járulékkedvezményként vehető igénybe.

(3) Az adóelőleg-megállapításra kötelezett kifizető a levont adóelőlegről a fiatal anyának kiadott igazolásban feltünteti a 30 év alatti anyák kedvezményét is.

3. § Az adózás rendjéről szóló 2017. évi CL. törvény 50. § (2) bekezdése szerinti bevallásban a kifizető feltünteti a természetes személy tekintetében a 30 év alatti anyák kedvezménye érvényesítéséhez szükséges következő adatokat:

a) a jogosult születési idejét,

b) a természetes személy családi kedvezményre való jogosultságának az Szja tv. 29/A. § (3) bekezdés a) pontja vagy b) pontja szerinti jogcímét,

c) a magzat kivételével a gyermek nevét, adóazonosító jelét, várandósság esetén ennek tényét,

d) a kedvezmény alapját képező jövedelmeket jogcímenként.

4. § Ez a rendelet 2023. január 1-jén lép hatályba.

5. § Az e rendelet szerinti kedvezmény abban az esetben illeti meg a fiatal anyát, ha magzatára, vér szerinti vagy örökbe fogadott gyermekére tekintettel a családi kedvezményre való jogosultsága 2022. december 31-ét követően nyílik meg.

Kulcs-Bér Light, Standard,Kompakt, Prémium, Európa verzióban elérhető funkció

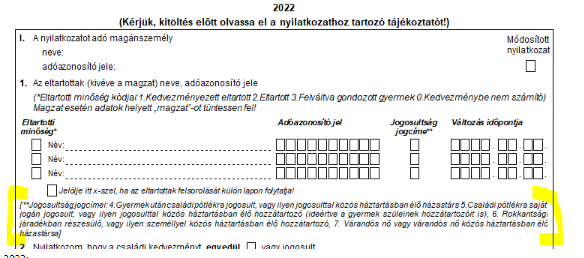

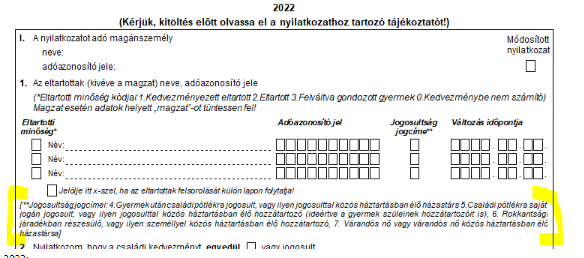

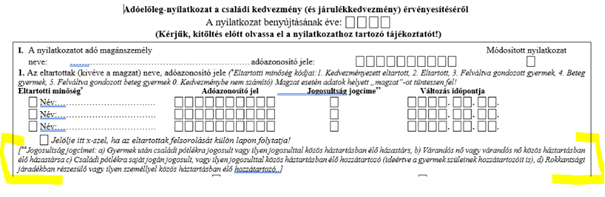

A Jogosultsági jogcímek köre nem változott ugyan 2023. évben, de a kódokat megváltoztatták a nyilatkozaton.

- a 2022. évi 4 kód a) kód lett,

- a 2022. évi 7 kód b) kód lett,

- a 2022. évi 5 kód c) kód lett,

- a 2022. évi 6 kód d) kód lett.

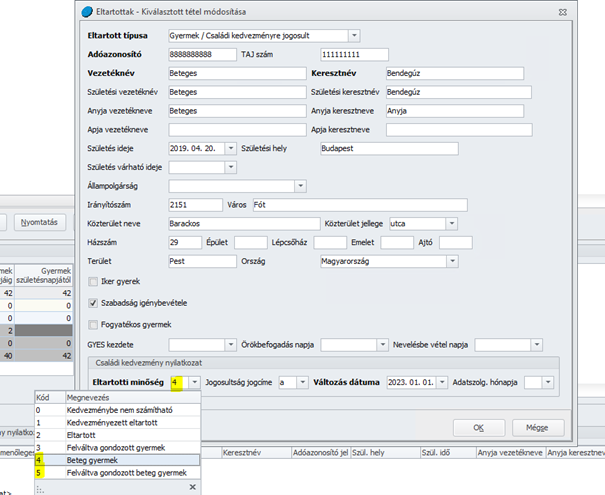

A kódokat érintő változások a Dolgozó adatai/Munkaügyi alapadatok/Eltartottak képernyő családi kedvezmény nyilatkozat részében átvezetésre kerültek.

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

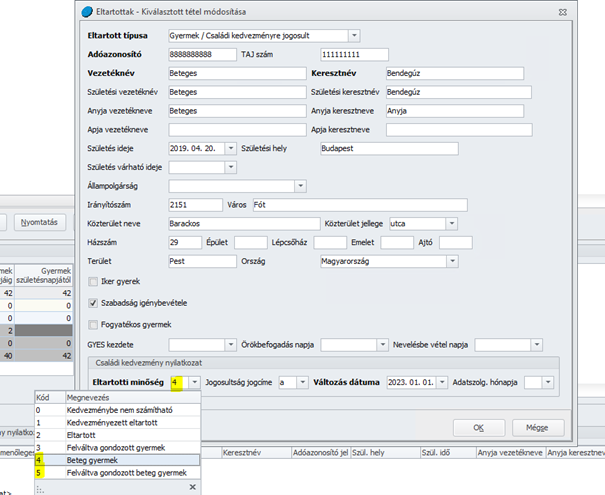

Jelen verziónktól kezdődően programunk automatikusan kezeli a tartósan beteg, illetve súlyosan fogyatékos gyermeket nevelő családokat megillető családi kedvezmény összegének kalkulációját.

2023. 01.01-től a családi kedvezmény minden olyan kedvezményezett eltartott után, aki a családok támogatásáról szóló törvény szerint tartósan beteg, illetve súlyosan fogyatékos személynek minősül, jogosultsági hónaponként és kedvezményezett eltartottanként 66 670 forinttal növelt összegben vehető igénybe.

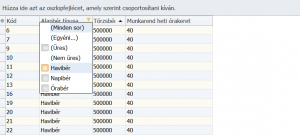

A Dolgozó adatai/Munkaügyi alapadatok/Eltartottak képernyőn a „Családi kedvezmény nyilatkozat részben az Eltartotti minőség kódok körét bővítésre került a 4. Beteg gyermek és 5. Felváltva gondozott beteg gyermek kódokkal.

Amennyiben a gyermek esetében e két kód valamelyike kerül jelölésre, úgy a Dolgozó adata/Jogviszony/Bérügyi adatk/Adószámítási adatok és kedvezmények pontban a családi kedvezmény kiválasztását követően a kedvezmény összegének kalkulálásakor a 4. vagy 5. kódú kedvezményezett eltartottra járó nyilatkozott családi kedvezmény összegét 66670 forinttal (5. kód esetén annak 50 százalékával) növelve kerül figyelembevételre.

Jogszabályi háttér:

A Kormány 597/2022. (XII. 28.) Korm. rendelete a tartósan beteg, illetve súlyosan fogyatékos gyermeket nevelő családokat megillető családi kedvezményről A Kormány az Alaptörvény 53. cikk (1) bekezdésében meghatározott eredeti jogalkotói hatáskörében, figyelemmel a védelmi és biztonsági tevékenységek összehangolásáról szóló 2021. évi XCIII. törvény 80. és 81. §-ára, az Alaptörvény 15. cikk (1) bekezdésében meghatározott feladatkörében eljárva a következőket rendeli el:

1. § (1) Az Ukrajna területén fennálló fegyveres konfliktusra, illetve humanitárius katasztrófára tekintettel, valamint ezek magyarországi következményeinek az elhárítása és kezelése érdekében veszélyhelyzet kihirdetéséről és egyes veszélyhelyzeti szabályokról szóló 424/2022. (X. 28.) Korm. rendelet szerinti veszélyhelyzet ideje alatt a személyi jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja tv.) 29/A. § (2) bekezdése szerinti családi kedvezmény minden olyan kedvezményezett eltartott után, aki a családok támogatásáról szóló törvény szerint tartósan beteg, illetve súlyosan fogyatékos személynek minősül, jogosultsági hónaponként és kedvezményezett eltartottanként 66 670 forinttal növelt összegben vehető igénybe.

(2) Az Szja tv. 29/B. § (2) bekezdése szerinti nyilatkozatban fel kell tüntetni, ha a kedvezményezett eltartott az (1) bekezdés szerinti növelt összegű kedvezmény szempontjából figyelembe vehető kedvezményezett eltartott, valamint azt, hogy az adóév mely hónapjaiban minősült ilyen személynek.

(3) Az Szja tv. 48. § (3) bekezdése szerinti, a családi kedvezmény érvényesítésére vonatkozó adóelőleg-nyilatkozatban a magánszemély feltüntetheti, ha a kedvezményezett eltartott az (1) bekezdés szerinti növelt összegű kedvezmény szempontjából figyelembe vehető kedvezményezett eltartott.

2. § Az adózás rendjéről szóló 2017. évi CL. törvény (a továbbiakban: Art.) 50. § (2) bekezdése szerinti bevallásban a kifizető feltünteti az Art. 50. § (2) bekezdés 6. pontjában foglalt adatokon túl azt, ha a kedvezményezett eltartott a családok támogatásáról szóló törvény szerint tartósan beteg, illetve súlyosan fogyatékos személynek minősül.

3. § Ez a rendelet 2023. január 1-jén lép hatályba.

4. § Az e rendelet szerinti kedvezményt a 2023. január 1-jétől megszerzett, az Szja tv. rendelkezései szerint az összevont adóalapba tartozó jövedelmek tekintetében lehet érvényesíteni.

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

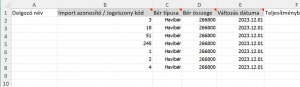

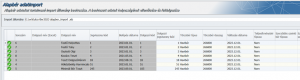

A 23T1041, 23T1042E és 23TMUNK adatszolgáltatások szerkezete nem változott. Jelen verziónktól kezdődően ezen adatszolgáltatások gyűjtését biztosítja programunk.

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

A minimálbér összegének változása miatt az EFO közterhek is módosultak 2023. 01.01-től:

-mezőgazdasági és turisztikai idénymunka esetén a munkaviszony minden naptári napjára munkavállalónként a hónap első napján érvényes minimálbér 0,5 százaléka, azaz 1200 forint,

- alkalmi munka esetében a munkaviszony minden naptári napjára munkavállalónként a hónap első napján érvényes minimálbér 1 százaléka azaz 2300 forint

-filmipari statiszta alkalmi munkára irányuló egyszerűsített foglakoztatása esetén a munkaviszony minden naptári napjára munkavállalónként a minimálbér 3 százaléka, azaz 7000 forint

Jogszabályi háttér:

197/2022. (VI. 4.) Korm. rendelet

10. § Az Efo tv. 8. § (2) bekezdésétől eltérően az egyszerűsített foglalkoztatásban foglalkoztatott munkavállaló esetében a munkáltató által fizetendő közteher mértéke

a) az Efo tv. 7. § (2) bekezdés a) pontja esetén a munkaviszony minden naptári napjára munkavállalónként a hónap első napján érvényes minimálbér 0,5 százaléka,

b) az Efo tv. 7. § (2) bekezdés b) pontja esetén a munkaviszony minden naptári napjára munkavállalónként a hónap első napján érvényes minimálbér 1 százaléka,

c) az Efo tv. 2. § 8. pontjában meghatározott filmipari statiszta alkalmi munkára irányuló egyszerűsített foglakoztatása esetén a munkaviszony minden naptári napjára munkavállalónként a minimálbér 3 százaléka,

azzal, hogy a mértéket száz forintra kerekítve kell meghatározni.

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

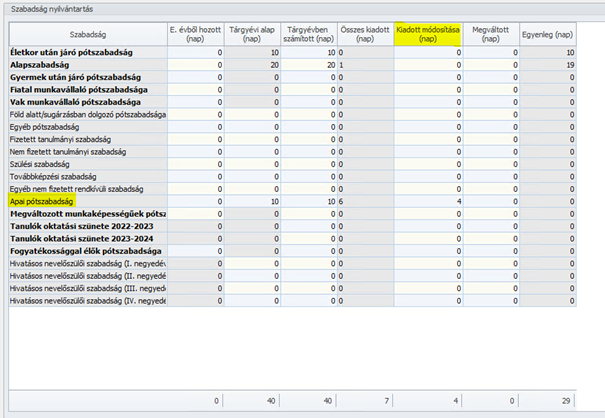

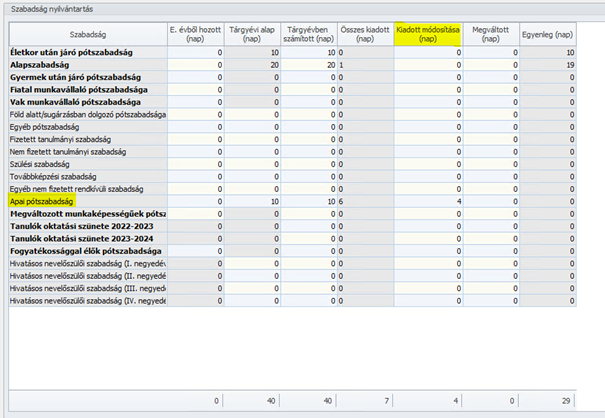

2023.01.01-től a munkavállaló az apasági szabadság öt munkanapjára távolléti díjra, a hatodik munkanapjától a távolléti díj negyven százalékára jogosult. (2022.12.31-ig hatályos szabályozás szerint az apának 5 nap, ikergyermekek esetében 7 nap 100% távolléti díjas szabadság járt, de 2023.01.01-től a 100% távolléti díj minden esetben csak az apai szabadság első 5 napjára jár!)

A programban az apai szabadság jogosultság rögzítése változatlan. Az előző munkahelyen (vagy előző évben/programban) igénybe vett napokat a Kiadott módosítása (nap) oszlopban kell rögzíteni. Az előző munkahelyen vagy előző évben/programban igénybevett napok Kiadott módosítása (nap) oszlopban történő rögzítésére azért van szükség, mert program a 6. felhasznált naptól kezdődően számfejti a negyven százalékos távolléti díjat, és a díjazás mértékének elbírálásához valamennyi előzményadatra szükség van.

A számfejtés során az Apai szabadság jogosultság felhasználás 6. napjától kezdődően az Apai szabadság távolléti díja 40% mértékkel kerül elszámolásra.

A leírtak természetesen a Mt. 124. § (3) bekezdés szerinti órában történő nyilvántartás esetében is alkalmazhatók azzal, hogy a szabadságok órában történő nyilvántartása esetében az apai szabadság jogosultságot is órában kell rögzíteni a fentebb leírt módon.

Jogszabályi háttér:

Apai szabadság

130. § A munka törvénykönyvéről szóló 2012. évi I. törvény 118. § (4) bekezdése helyébe a következő rendelkezés lép: „(4) Az apa gyermeke születése esetén legkésőbb a gyermeke születését követő, vagy gyermek örökbefogadása esetén legkésőbb az örökbefogadást engedélyező határozat véglegessé válását követő második hónap végéig tíz munkanap szabadságra (a továbbiakban: apasági szabadság) jogosult, amelyet kérésének megfelelő időpontban, legfeljebb két részletben kell kiadni. Az apasági szabadságra a munkavállaló akkor is jogosult, ha a gyermeke halva születik, vagy meghal.”

133. § (1) A munka törvénykönyvéről szóló 2012. évi I. törvény 123. § (1) bekezdése helyébe a következő rendelkezés lép: „(1) A szabadságot – az apasági szabadságot és a szülői szabadságot kivéve – az esedékességének évében kell kiadni.”

136.§ (4) A munkavállaló az apasági szabadság öt munkanapjára távolléti díjra, a hatodik munkanapjától a távolléti díj negyven százalékára jogosult.

134. § A munka törvénykönyvéről szóló 2012. évi I. törvény 125. §-a helyébe a következő rendelkezés lép: „125. § A munkaviszony megszűnésekor, ha a munkáltató az arányos szabadságot nem adta ki, azt – az apasági szabadságot és a szülői szabadságot kivéve – meg kell váltani.

21. § A munka törvénykönyvéről szóló 2012. évi I. törvény 80. §-a a következő (3) bekezdéssel egészül ki: „(3) A munkáltató a (2) bekezdés szerint igazolást ad a munkavállaló részére a kiadott a) apasági szabadság, vagy b) szülői szabadság tartamáról, amelyben feltünteti a korábbi munkáltató által kiadott apasági szabadság vagy szülői szabadság tartamát is.”

153. § (6) A munkavállaló 2022. augusztus 2. és december 31. között született vagy örökbefogadott gyermeke után a Módtv5. hatálybalépésétől számított két hónapon belül jogosult az Mt. 118. § (4) bekezdése szerinti apasági szabadságot igénybe venni, ha a Módtv5. hatálybalépése előtt a) az Mt. 118. § (4) bekezdése szerinti apai pótszabadságot nem vette igénybe, vagy b) az Mt. 118. § (4) bekezdése szerinti apai pótszabadságot igénybe vette, annak és a Módtv5. szerinti apasági szabadság különbözetének megfelelő munkanapok tartamára. (7) A munkáltató, ha a munkavállaló gyermeke 2022. augusztus 2. és 2023. június 30. között tölti be a harmadik életévét, a szülői szabadságot – a munkavállaló kérésének megfelelő időpontban – legkésőbb 2023. június 30-ig terjedő időszakban adja ki.

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

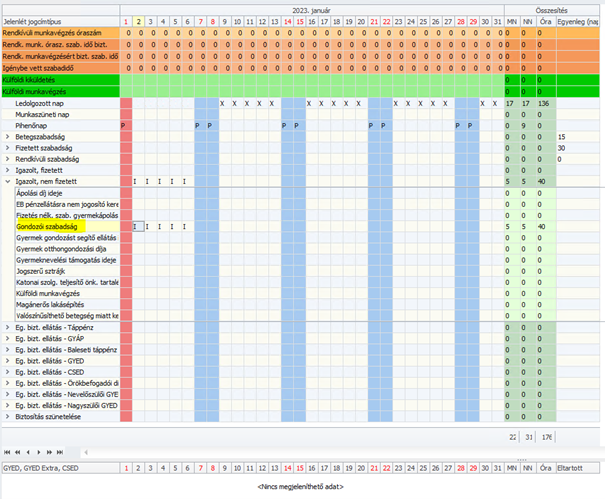

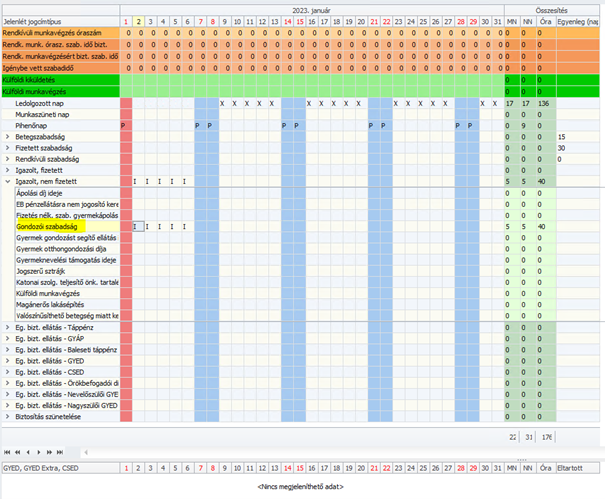

2023. január 1-től mentesül a munkavállaló rendelkezésre állási és munkavégzési kötelezettségének teljesítése alól a súlyos egészségi okból gondozásra szoruló hozzátartozója, vagy a munkavállalóval közös háztartásban élő személy személyes gondozása nyújtása céljából évente legfeljebb öt munkanapra.

A „gondozói szabadság” munkavégzés alóli mentesülésnek minősül (jogviszonyos jelenlétben „Igazolt nem fizetett kategória). Ez a távollét díjazás nélküli. (Munkában töltött időnek minősül, így szabadságra jogosít, viszont mivel díjazás nélküli távollét, így a biztosítást szünetelteti).

A gondozói szabadság jelenlét jogcím jelen verziótól kezdődően már kiválasztható a jogviszonyos jelenlétben:

Jogszabályi háttér:

Beillesztésre került az Mt. 55. § (1) bekezdés l) pontjában a mentesülés új esete a 2019/1158 irányelv szerinti gondozói szabadságra vonatkozó szabályoknak való megfelelés céljából. A javaslat alapján mentesül a munkavállaló rendelkezésre állási és munkavégzési kötelezettségének teljesítése alól a súlyos egészségi okból gondozásra szoruló hozzátartozója, vagy a munkavállalóval közös háztartásban élő személy személyes gondozása nyújtása céljából évente legfeljebb öt munkanapra. Ezzel összefüggésben figyelembe kell venni a gondozást végző munkavállaló fogalmát is, amelyet a módosítás az Mt. 294. §-ának módosításával az értelmező rendelkezések között határoz meg.

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

2023. januári verziónkban már biztosítottuk, azonban nem tájékoztattuk Önöket a következőről:

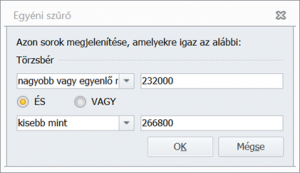

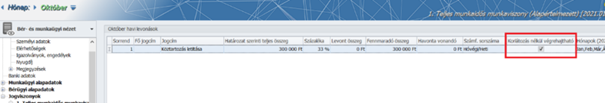

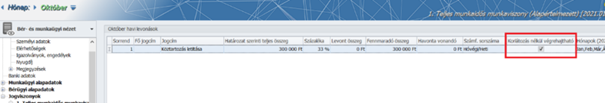

2023. január 1-től számfejtéskor a letiltások (kivéve a tartási kötelezettségeket) érvényesítése során minimum nettó 60 ezer forintot meg kell, hogy kapjon a munkavállaló, azaz a letiltások csak a nettó 60 ezer forint feletti bérrel szemben érvényesíthetők.

Amennyiben a Dolgozó adatai/Jogviszonyok/Bérügyi adatok/Levonások képernyőn az adott letiltás során a „Korlátozás nélkül végrehajtható összegrésszel szembeni letiltás érvényesítés” megnevezésű jelölőnégyzet bejelölt állapotú, akkor 2023.január 1-től a nettó munkabérnek az a része vonható korlátlanul végrehajtás alá, amely meghaladja a 200 ezer forintot.

Jogszabályi háttér:

1994. évi LIII. törvény (Vht.)

62. § (1) * A 61. § szerinti levonás során mentes a végrehajtás alól a havonta kifizetett munkabérnek az a része, amely nem haladja meg a 60 ezer Ft-ot. Ez a mentesség nem áll fenn a gyermektartásdíj és a szüléssel járó költség (a továbbiakban: gyermektartásdíj) végrehajtása esetén.

(2) Ha az adós több munkáltatótól kap munkabért, az (1) bekezdés szerinti mentesség őt abból a munkabérből illeti meg, amelyet elsőként tiltottak le.

(3) Ha az adós ugyanattól a munkáltatótól egyidejűleg több jogcímen kap munkabért, ezeket az (1) bekezdés szerinti mentesség szempontjából összevontan kell figyelembe venni.

63. § * A 61. § szerinti levonás után fennmaradó összegből korlátozás nélkül végrehajtás alá vonható a havonta kifizetett munkabérnek az a része, amely meghaladja a 200 ezer Ft-ot.

Szabadság számítás saját munkavállaló szakképzése esetén

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Abban az esetben, ha a saját munkavállaló munkaszerződése kiegészítésre kerül a szakképzési munkaszerződés kötelező elemeivel, akkor a szakképzési munkaszerződés elemeivel módosított munkaszerződése szakképzési munkaszerződésnek fog minősülni, azaz a módosult szerződésre az Szkt. 84. § (4) bekezdése lesz az irányadó.

Ez azt jelenti, hogy ilyen esetben az éves szabadság jogosultságot a következőképpen kell megállapítani:

- A tanulót, illetve a képzésben részt vevő személyt a tizennyolcadik életévének betöltése évének utolsó napjáig évente negyvenöt munkanap,

- ezt követően évente harminc munkanap szabadság illeti meg.

Ha a szakképzési munkaviszony év közben megszűnik, akkor a megszűnést követő naptól ismét a Mt. szerinti szabályok szerint kell meghatározni a szabadság jogosultságot.

Például:

Egy 43. életévét betöltött, két 16 éven aluli gyermeket nevelő munkavállaló esetében, akinek az eredeti, 2020. január 1-től fennálló munkaszerződése 2022. szeptember 1-től egészült ki a szakképzési munkaszerződés kötelező elemeivel, 2022. évben az eredeti munkaszerződése alapján 29+4 nap (alap és gyermekek után járó pót) szabadság helyett, a 2022. szeptember 1-én kezdődő duális képzés alapján csak 30 nap szabadság illeti meg, tekintettel arra, hogy a módosult szerződésre az Szkt. 84. § (4) bekezdése lesz az irányadó.

Fontos információ:

Felhívjuk figyelmüket, hogy a 2023. január 1-én hatályosuló jogszabályi módosítások fejlesztése programunkban még nem zárult le. A szülői szabadsággal, a SZÉP kártya alzsebek megszűnésével valamint a megváltozott adattartalmú munkavállalói tájékoztatóval kapcsolatos fejlesztéseinket valamely későbbi verziónkban fogjuk biztosítani. E fejlesztések elkészültéig türelmüket kérjük.

|

Hasznos volt az információ?

|

|

|