Jelen verziónkban az Adatszolgáltatások/NAV felé/2308 pontban biztosítjuk a 2308 bevallás gyűjtését a NAV által kiadott 1.0 verziójú 2308 bevallás szempontjainak megfelelően.

A 2208 bevallás a következő módosításokat igényelte:

2308A lapok

2308A főlap

(C) blokk – a lap aljáról a 84/2022. (III.5.) … nyilatkozat szövegét és a hozzá tartozó jelölőnégyzetet megszűntették.

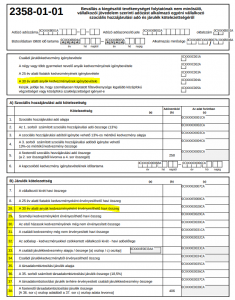

2308A-01-01 lap

15. sor megszűnt

25. sor 26. sor lett

26. sor 27. sor lett és a szövegben a 26. 25.-re módosult.

27. sor 28. sor lett

28. sor megszűnt.

2308A-01-03 lap

Nincs változás.

08A-01-04 lap

Megszűnt.

2308A-02-01 lap

100. sor 102. sor lett és a szövegben a 696. szövegrész 694.-re módosult.

101. sor megszűnt.

102. sor 103. sor lett és a szövegben a 695. szövegrész 693.-ra módosult.

103. sor megszűnt.

110. sorban a 100. szövegrész 102.-re módosult.

124. sor megszűnt.

2308A-02-02 lap

135. sor megszűnt.

2308A-02-03 lap

Nincs változás.

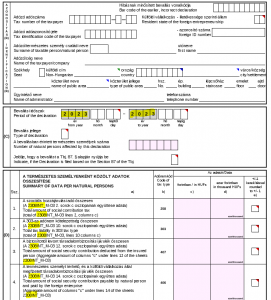

2308M lapok

2308M főlap

Nem változott.

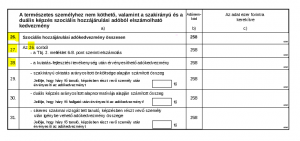

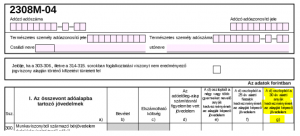

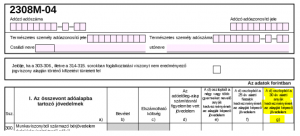

2308M-04 lap

A lap sorai nem változtak. Oszlopai kiegészültek egy új „A d) oszloppból a 30 év alatti anyák kedvezményének az alapját képező jövedelem” megnevezésű g) oszloppal.

A g) oszlop mezői csak a 30 év alatti anyák kedvezményére jogosult természetes személyre vonatkozóan tölthetők ki.

A 30 év alatti anyák kedvezménye a négy vagy több gyermeket nevelő anyák kedvezményét és a 25 év alatti fiatalok kedvezményét követően, de a személyi kedvezményt, az első házasok kedvezményét és a családi kedvezményt megelőző sorrendben érvényesíthető.

A 30 év alatti anyák kedvezményére jogosult az a 25. életévét betöltött fiatal anya, aki

- az Szja tv. 29/A. § (3) bekezdés a) pontja szerint a vér szerinti vagy örökbe fogadott gyermekére tekintettel, vagy

- az Szja tv. 29/A. § (3) bekezdés b) pontja szerinti magzatra tekintettel

családi kedvezmény érvényesítésére jogosult.

A 30 év alatti anyák kedvezménye abban az esetben illeti meg a fiatal anyát, ha magzatára, vér szerinti vagy örökbe fogadott gyermekére tekintettel a családi kedvezményre való jogosultsága 2022. december 31-ét követően nyílik meg.

A 30 év alatti anyák kedvezménye a fiatal anya által a jogosultsági hónapokban megszerzett (munkaviszonyból származó jövedelem esetében a jogosultsági hónapokra elszámolt), összevont adóalapba tartozó

a) az Szja tv. 3. § 21. pontja szerint bérnek minősülő jövedelme,

b) az a) pontban nem említett nem önálló tevékenységből származó jövedelmeinek összege, ide nem értve a munkaviszony megszüntetésére tekintettel kapott végkielégítés törvényben előírt mértéket meghaladó összegét,

c) önálló tevékenységből származó jövedelmei közül

– a vállalkozói jövedelem szerinti adózást alkalmazó egyéni vállalkozó vállalkozói kivétje, átalányadózás esetén az átalányban megállapított jövedelme;

– a mezőgazdasági őstermelő e tevékenységéből származó jövedelme;

– európai parlamenti képviselő e tevékenységéből származó jövedelme;

– a helyi önkormányzati képviselő e tevékenységéből származó jövedelme;

– a választott könyvvizsgáló e tevékenységéből származó jövedelme;

– a magánszemély által nem egyéni vállalkozóként kötött, díjazás ellenében történő munkavégzésre irányuló más szerződés alapján folytatott tevékenységéből származó jövedelme.

A kedvezmény összege adóévenként legfeljebb a jogosultsági hónapok számának és a teljes munkaidőben alkalmazásban állók Központi Statisztikai Hivatal által hivatalosan közzétett, a tárgyévet megelőző év július hónapjára vonatkozó nemzetgazdasági szintű bruttó átlagkeresetének (2022. július hónapra 499 952 Ft) szorzata.

Jogosultsági hónapként az a hónap vehető figyelembe, amelyben a fiatal anya családi kedvezményre való jogosultsága a vér szerinti vagy örökbe fogadott gyermekére illetve a magzatra tekintettel fennáll, de legkorábban a 25. életéve betöltésének hónapját követő hónap. A kedvezmény legfeljebb annak az évnek az utolsó jogosultsági hónapjáig érvényesíthető, amely évben a fiatal anya betölti a 30. életévét.

Amennyiben a 30 év alatti anyák kedvezményére való jogosultság az adóév egészében nem áll fenn, és a jogosultsági hónapokban megszerzett, összevont adóalapba tartozó önálló tevékenységből származó jövedelem másként nem állapítható meg, azt az ilyen címen megszerzett adóévi jövedelemnek a jogosultsági hónapokkal arányos részeként kell figyelembe venni.

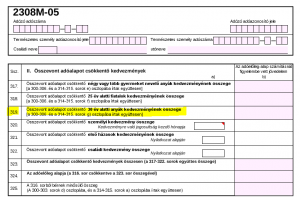

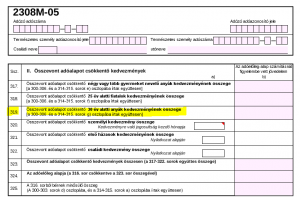

2308M-05 lap

319. sor – új sor

319. sor: Összevont adóalapot csökkentő 30 év alatti anyák kedvezménye

Ebben a sorban a természetes személy által igénybe vett kedvezmény összegét kell feltüntetni (a 300-306. és 314-315. sorok g) oszlopába írtak együttesen).

A 30. életévét be nem töltött gyermeket vállaló nő (fiatal anya) az Szja tv. 29. §-a szerint meghatározott összevont adóalapját a 30 év alatti anyák kedvezményével csökkenti. Fiatal anya az, akinek a családi kedvezményre való jogosultsága magzatára, vér szerinti vagy örökbe fogadott gyermekére tekintettel a 30. életéve betöltését megelőző napig megnyílik.

A 30 év alatti anyák kedvezményére jogosult fiatal anya az adóelőleg-megállapítására kötelezett kifizető részére tett adóelőleg-nyilatkozatban nyilatkozik a kedvezmény érvényesítéséről. A 30 év alatti anyák kedvezményére jogosult fiatal anya elsőként a 25. életéve betöltése hónapját követő hónapra vonatkozóan tehet e kedvezmény érvényesítése érdekében adóelőleg nyilatkozatot.

A 30 év alatti anyák kedvezményét érvényesítő fiatal anya a családi kedvezményről abban az esetben is tehet adóelőleg-nyilatkozatot a munkáltató, az összevont adóalapba tartozó rendszeres bevételt juttató kifizető részére, ha a 30 év alatti anyák kedvezményének érvényesítése miatt az adóelőleg-alapja nullára csökken. A családi kedvezményről tett adóelőleg-nyilatkozat szerinti családi kedvezmény adóelőleg-alap terhére nem érvényesíthető értékének az adó mértékével meghatározott összege a Tbj. szerinti szabályok alkalmazásával családi járulékkedvezményként vehető igénybe.

A 30 év alatti anyák kedvezményének igénybe vétele esetén a 2308M-06-os lap VI. blokkját is ki kell tölteni.

319. sor 320. sor lett.

320. sor 321. sor lett.

321. sor 322. sor lett.

322. sor 323. sor lett és a szövegben a 322. 321.-re módosult.

323. sor 324. sor lett és a szövegben a 322. 323.-ra módosult.

324. sor 235. sor lett.

350-353. sor: A gyermek/eltartott adatai

A 350-353. sorokban kell feltüntetni az adóelőleg-nyilatkozaton feltüntetett gyermek/eltartott adatait.

Az igénybe vett kedvezmény típusa kódkockában azt kell jelölni, hogy az érintett gyermekkel/eltartottal kapcsolatban mely kedvezményt kívánja érvényesíteni a természetes személy.

Az igénybe vett kedvezmény típusa kódkocka választható értékei:

1 Családi kedvezmény

2 Négy vagy több gyermeket nevelő anyák kedvezménye

3 Együttesen családi kedvezmény és négy vagy több gyermeket nevelő anyák kedvezménye

4 30 év alatti anyák kedvezménye

5 Együttesen családi kedvezmény és a 30 év alatti anyák kedvezménye

Ha a kódkockában a 2-es kód kerül jelölésre, akkor a 350-353. sorokban kizárólag a gyermek adóazonosító jelét és születési nevét tüntesse fel. Ha az adóhatóság adóazonosító jelet nem állapított meg, akkor a születési név mellett a születési helyet és időt kell megadni.

Az 1-es, 3-as, 4-es és 5-ös kód jelölése esetén az eltartott adóazonosító jelét és a születési nevét kötelezően fel kell tüntetni, kivéve, ha magzatra tekintettel veszi igénybe a családi kedvezményt és a 30 év alatti anyák kedvezményét a természetes személy.

Amennyiben a 4-es vagy 5-ös kód került jelölésre, úgy a „30 év alatti anyák kedvezményére való jogosultság jogcíme” mezőben szükséges jelölni, hogy a fiatal anya milyen jogcímen jogosult a kedvezményre.

30 év alatti anyák kedvezményére való jogosultság jogcíme kódkocka választható értékei:

1 2022. december 31. után született gyermek

2 Magzatra tekintettel

3 2022. december 31. után örökbefogadott gyermek

Főszabály szerint a 350-353. sorokban egy adóazonosító jel csak egyszer szerepelhet, és nem egyezhet meg a természetes személy 2308M főlapon feltüntetett adóazonosító jelével.

Az eltartotti minőség kódkocka választható értékei:

1 Kedvezményezett eltartott

2 Eltartott

3 Felváltva gondozott gyermek

4 Beteg gyermek

5 Felváltva gondozott beteg gyermek

0 Kedvezménybe nem számítható

Kedvezményezett eltartottnak (1-es kód) minősül:

- az, akire tekintettel a természetes személy a Cst. szerint családi pótlékra jogosult,

- a magzat a várandósság időszakában (fogantatásának 91. napjától megszületéséig),

- az, aki a családi pótlékra saját jogán jogosult,

- a rokkantsági járadékban részesülő természetes személy.

Eltartott (2-es kód): az, aki a családi pótlék összegének megállapítása szempontjából figyelembe vehető vagy figyelembe vehető lenne, akkor is, ha a kedvezményezett eltartott után nem családi pótlékot állapítanak meg, családi pótlékot nem állapítanak meg, vagy a családi pótlék összegét a gyermekek száma nem befolyásolja.

A 2-es kód jelölése esetén „A jogosultság jogcíme” mezőt nem kell kitölteni.

Felváltva gondozott gyermek (3-as kód)

Ha jogerős bírósági döntés, egyezség, közös nyilatkozat alapján a szülők egyenlő időszakokban felváltva gondozzák gyermeküket, és ezért a családi pótlékra 50-50 százalékos arányban mindkét szülő jogosult, a gyermek mindkét szülő – valamint a szülő házastársa – vonatkozásában kedvezményezett eltartottnak minősül. A felváltva gondozott gyermek után a szülő (házastársa) az őt egyébként megillető családi kedvezmény összege 50 százalékának érvényesítésére jogosult. A gyermeket felváltva gondozó szülők a családi kedvezmény közös érvényesítésére egymás között nem jogosultak.

A 4-es és 5-ös kód szerinti beteg gyermeken a Cst.-ben meghatározott tartósan beteg, illetve súlyosan fogyatékos személyt kell érteni.

A tartósan beteg, illetve súlyosan fogyatékos személynek minősülő kedvezményezett eltartott után, jogosultsági hónaponként a kedvezmény havi összege 66 670 forinttal emelt összegben vehető igénybe.

Kedvezménybe nem számítható (0-ás kód)

Ha az eltartotti minőség kódkocka 0-val kitöltött, akkor technikai okok miatt a 345. (közös érvényesítés esetén a 346.) sort is ki kell tölteni a természetes személy adóelőleg-nyilatkozatán feltüntetett adatoknak megfelelően.

A jogosultság jogcíme kódkocka választható értékei:

a Gyermek után családi pótlékra jogosult, vagy ilyen jogosulttal közös háztartásban élő házastárs, de családi pótlékra nem jogosult

b Várandós, vagy várandós nő közös háztartásban élő házastársa

c Családi pótlékra saját jogán jogosult, vagy ilyen jogosulttal közös háztartásban élő hozzátartozó

d Rokkantsági járadékban részesül, vagy ilyen személlyel közös háztartásban élő hozzátartozó

A „c” vagy „d” kód jelölése esetén, ha a természetes személy saját jogán jogosult a családi pótlékra, vagy rokkantsági járadékban részesül, akkor eltartottként azt a természetes személyt kell feltüntetni, akire egyébként a bevallás ’M’ jelű lapjai kitöltésre kerülnek. Csak ebben az esetben egyezhet meg az eltartott adóazonosító jele és a természetes személy 2308M főlapon feltüntetett adóazonosító jele.

A „c” vagy „d” kód jelölése esetén, ha az ’M’-es lapok a jogosult személlyel közös háztartásban élő hozzátartozóra (ideértve a gyermek szüleinek hozzátartozóit is) vonatkozóan kerülnek benyújtásra, akkor eltartottként a családi pótlékra saját jogán jogosult, vagy rokkantsági járadékban részesülő személyt kell szerepeltetni. Az eltartotti minőség kódkockában az 1-es (kedvezményezett eltartott) kódot kell feltüntetni.

A „b” kód jelölése esetén csak az eltartotti minőség kódkockát kell az 1-es (kedvezményezett eltartott) kóddal kitölteni.

A családi kedvezményre vonatkozó adatokban történő változás bekövetkezésének időpontja:

Ha a természetes személy az adóelőleg-nyilatkozatán feltüntetett adatokat érintő változás miatt utólag új adóelőleg-nyilatkozatot adott, akkor az új adatok feltüntetése mellett a változás bekövetkezésének időpontját is meg kell adni. Az új nyilatkozatról való tudomást szerzés hónapjáról benyújtott bevallás 2308M-06-os lapján már az új adatokat kell teljes körűen feltüntetni, a változás bekövetkezésének időpontja szerepeltetésével. A változás bekövetkezésének hónapjára vonatkozó bevallás 2308M-06 lapját nem kell helyesbíteni.

Az ezt követő hónapokban az új (helyes) adatok feltüntetése mellett már nem kell a változás bekövetkezésének időpontját kitölteni.

Ha a változás eredményeképpen valamelyik eltartottat már nem kell a kedvezménybe beszámítani, akkor a változás bejelentésekor az eltartotti minőség jelölő mezőben 0-ás (Kedvezménybe nem számítható) kódérték jelölésével kell az adatait teljes körűen megadni azzal, hogy a jogosultság jogcíme kódkockát nem kell kitölteni. Az ezt követő hónapokban a kedvezménybe már nem beszámítandó „volt eltartott” adatait a bevallásban nem kell feltüntetni. A változás bekövetkezésének időpontja az eltartotti minőség 0-val való kitöltése esetén kötelezően feltüntetendő, még akkor is, ha a természetes személy a módosított adóelőleg-nyilatkozatát a változás hónapjában, tehát nem utólag jelentette be.

Ha a természetes személy egy hónapon belül ugyanazon eltartottra vonatkozóan több változást is bejelent, akkor a lapon ugyanazt az eltartottat annyiszor kell feltüntetni, ahány változással érintett. (Pl.: a természetes személy október hónapban jelenti be egy eltartottra vonatkozóan az adóelőleg-nyilatkozatának módosításával, hogy márciusban is és júniusban is következett be olyan változás, amelyet elmulasztott bejelenteni a munkáltatója felé.) Ebben az esetben az „Eltartotti minőség” és/vagy „A jogosultság jogcíme” kódkockában eltérő kódoknak kell szerepelniük és a változás bekövetkezésének időpontját is minden változásra tekintettel ki kell tölteni. Ha egyszerre változnak pl.: az „Eltartotti minőség” és „A jogosultság jogcíme” kódkockák értékei, az csak egy változásnak minősül.

2308M-06 lap

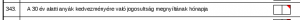

343. sor 341. sor lett.

344. sor 343. sor lett.

343. sor új sor:

A 30 év alatti anyák kedvezményére való jogosultság megnyíltának hónapja

344. sor új sor:

344. sor: A 30 év alatti anyák kedvezményére való jogosultság megszűntének hónapja

Jogosultsági hónapként az a hónap vehető figyelembe, amelyben a fiatal anya családi kedvezményre való jogosultsága a vér szerinti vagy örökbe fogadott gyermekére, illetve a magzatra tekintettel fennáll, de legkorábban a 25. életéve betöltésének hónapját követő hónap.

A kedvezmény legfeljebb annak az évnek az utolsó jogosultsági hónapjáig érvényesíthető, amely évben a fiatal anya betölti a 30. életévét.

A jogosultság megnyíltának hónapját a 343. sorban, a megszűntének hónapját pedig a 344. sorban tüntesse fel. Ezen adatokat csak akkor szükséges kitölteni, ha a természetes személy az adóelőleg-nyilatkozat tartalmát érintő változás miatt olyan új nyilatkozatot adott a munkáltató, kifizető részére, amelyen visszamenőleges változást jelöl.

2308M-07 lap

A 399. sor szövegében a 2022. 2023.-ra módosult.

2308M-08 lap

A második táblarészben megszüntették a „Jelölje ha a 84/2022. (III.5) … szövegrészt és a hozzá tarttozó jelölőnégyzetet.

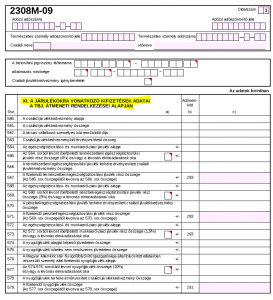

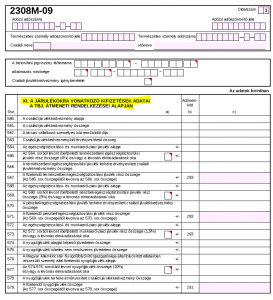

2308M-09 lap

A XI. fejezet megnevezése „A járulékokra vonatkozó kifizetések adatai a TBJ. átmeneti rendelkezései alapján” megnevezésre változott.

557. sor megszűnt.

558. sor megszűnt.

559. sor megszűnt.

2308M-09-01 lap

Nem változott.

2308M-09-02 lap

Nem változott.

2308M-10 lap

Nem változott.

2308M-11 lap

692. sor megszűnt

693. sor 692. sor lett.

695. sor 693. sor lett.

694. sor megszűnt.

696. sor 694. sor lett.

2208M-12 lap

Nem változott.

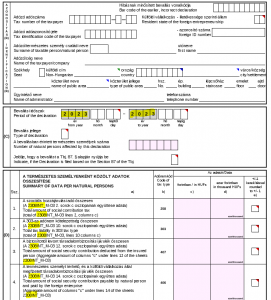

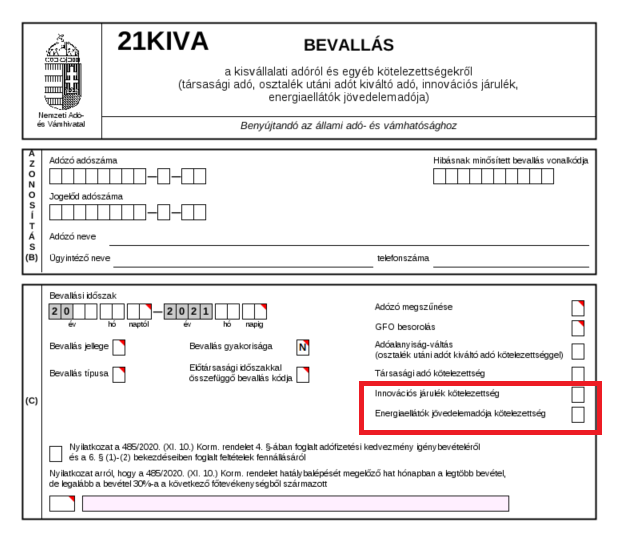

2358 bevallás gyűjtésének biztosítása

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Jelen verziónkban az Adatszolgáltatások/NAV felé/2358 pontban biztosítjuk a 2358 bevallás gyűjtését a NAV által kiadott 2.0 verziójú 2358 bevallás szempontjainak megfelelően.

Fontos!

2023. 01.01-től kezdődően az átalányadózó egyéni vállalkozó TB járulék és SZOCHO fizetési kötelezettségét negyedévente göngyölítetten kell megállapítani!

Az új szabály értelmében a kötelezettségek tehát márciusban kerülnek majd meghatározásra. Kérjük, hogy a jelen verziónkban biztosított 2358 bevalláson átalányadózó egyéni vállalkozó esetében ne indítsanak gyűjtést, mert ilyen esetben a bevallást első ízben az első negyedévet követően, 2023. április 12-i határidőre kell teljesíteni. Az átalányadózó egyéni vállalkozó adatainak jelentéséhez szükséges 2358-AT-01, 2358-AT-02 és 2358-AT-03 lapok gyűjtését valamely következő verziónkban fogjuk biztosítani.

A 2358 bevalláson a következő módosítások történtek a 2258 bevalláshoz képest:

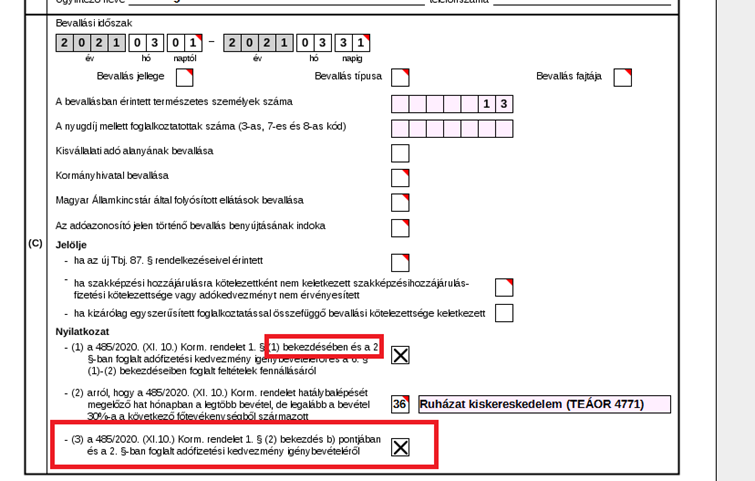

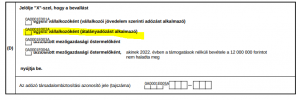

2358 Főlap

(C) blokk A Bevallás típusa kódkészlet bővítésre került egy „N” elemmel:

A soron kívüli bevallási kötelezettséget kiváltó eseményt követő 30 napon belül kell a bevallást benyújtania és annak okát – az alábbiakban felsorolt kódok figyelembevételével – jelölnie az egyéni vállalkozónak, valamint a biztosított mezőgazdasági őstermelőnek a bevallással még le nem fedett időszakról, ha

• „E” az egyéni vállalkozó e tevékenységét megszünteti, a tevékenység folytatására való jogosultsága megszűnik;

• „S” az egyéni vállalkozó e tevékenység folytatására való jogosultsága szünetel, valamint az ügyvéd, a szabadalmi ügyvivő tevékenységét, illetőleg a közjegyző közjegyzői szolgálatát szünetelteti, valamint az állat-egészségügyi szolgáltató tevékenységet végző állatorvos tevékenysége szünetel;

• „N” az átalányadózó egyéni vállalkozó, valamint a biztosított mezőgazdasági őstermelő öregségi nyugdíj iránti igényt nyújt be. Ebben az esetben a bevallással még le nem fedett időszaknak az öregségi nyugdíj megállapításának adózó által kért kezdő napját megelőző napjáig terjedő időszakot kell érteni.

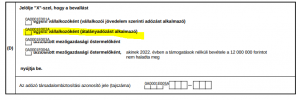

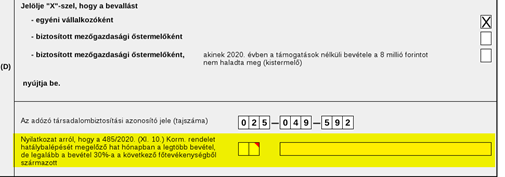

A (D) blokkba bekerült egy új sor: „Egyéni vállalkozóként (átalányadózást alkalmazó)” megnevezéssel:

Jelölje X-szel, hogy a bevallást

• egyéni vállalkozóként (vállalkozói jövedelem szerinti adózást alkalmazó), ideértve

o a főfoglalkozású egyéni vállalkozót,

o az egyidejűleg több biztosítási jogviszonyban álló egyéni vállalkozót,

• egyéni vállalkozóként (átalányadózást alkalmazó), ideértve

o a főfoglalkozású egyéni vállalkozót,

o az egyidejűleg több biztosítási jogviszonyban álló egyéni vállalkozót,

• biztosított mezőgazdasági őstermelőként; a tevékenységét 2023. évben kezdő biztosított mezőgazdasági őstermelő, továbbá az a mezőgazdasági őstermelő jelölheti, akinek a támogatások nélküli bevétele meghaladja tárgyévet megelőző adóév (2022. adóév) éves minimálbérének ötszörösét, vagyis a 12 000 000 forintot.

• biztosított mezőgazdasági őstermelőként, akinek 2022. évben a támogatások nélküli bevétele a 12 000 000 forintot nem haladta meg. (A tevékenységét kezdő biztosított mezőgazdasági őstermelő ezt a jelölést nem alkalmazhatja.)

nyújtja be.

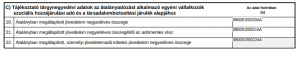

2358/NY

Új C) blokk került a lapra új sorokkal:

C) blokk Tájékoztató tárgynegyedévi adatok az átalányadózást alkalmazó egyéni vállalkozók szociális hozzájárulási adó és a társadalombiztosítási járulék alapjához (Ebben a blokkban az átalányadózást alkalmazó egyéni vállalkozó tehet nyilatkozatot.)

20. sor: Átalányban megállapított jövedelem negyedéves összege

Ebben a sorban az átalányadózást alkalmazó egyéni vállalkozó az Szja tv. szerint megállapított, költséghányaddal számított negyedéves jövedelmét tünteti fel.

21. sor: Átalányban megállapított jövedelem negyedéves összegéből az adómentes rész

Ebben a sorban az átalányadózást alkalmazó egyéni vállalkozó az e tevékenységéből származó negyedéves jövedelmének az adómentes részét írja be. Az Szja tv. szerint adómentes az átalányadózást alkalmazó egyéni vállalkozó e tevékenységéből származó jövedelmének az éves minimálbér felét meg nem haladó része, azaz 1 392 000 Ft. Ez az összeg nem lehet nagyobb a 20. sorban feltüntetett jövedelemnél. Az adómentes rész az év egészére vonatkozik, tehát a négy negyedév 21. sorainak összege összesen nem lehet több 1 392 000 Ft-nál.

22. sor: Átalányban megállapított, személyijövedelemadó-köteles jövedelem negyedéves összege

Ebben a sorban a 20. sorból a 21. sor kivonása után fennmaradt összeg szerepel, legalább nulla forint. Az e sorban számított összeg a tárgynegyedév és a következő negyedévek szociális hozzájárulási adó alapjának és a társadalombiztosítási járulék alapjának megállapításához nyújt segítséget.

2358-01-01

Új kedvezményes jelölőnégyzet került a lapra „30 év alatti anyák kedvezményének igénybevétele” megnevezéssel:

„A 30 év alatti anyák kedvezményének igénybevétele” mező A mezőbe „Igen” jelzést csak az a gyermeket vállaló nő (a továbbiakban: fiatal anya) tehet, aki a 25. életévét már betöltötte és a 30. életévét még nem, vagy a tárgyévben éri el. Az egyéni vállalkozó összevont adóalapba tartozó jövedelme, vagyis a vállalkozói jövedelem szerinti adózást alkalmazó egyéni vállalkozó vállalkozói kivétje, átalányadózás esetén az átalányban megállapított jövedelme csökkenthető a 30 év alatti fiatal anyák kedvezményével. 81 Fiatal anya az, akinek családi kedvezményre való jogosultsága magzatára, vér szerinti vagy örökbe fogadott gyermekére tekintettel a 30. életéve betöltését megelőző napig megnyílik.

A 30 év alatti kedvezmény abban az esetben illeti meg a fiatal anyát, ha magzatára, vér szerinti vagy örökbe fogadott gyermekére tekintettel a családi kedvezményre való jogosultsága 2022. december 31-ét követően nyílik meg. A 30 év alatti anyák kedvezményére jogosult az a fiatal anya, aki

a) az Szja tv. szerint84 a vér szerinti vagy örökbe fogadott gyermekére tekintettel, vagy

b) az Szja tv. szerinti85 magzatra tekintettel családi kedvezmény érvényesítésére jogosult.

Jogosultsági hónapként az a hónap vehető figyelembe, amelyben a fiatal anya családi követő hónap. A kedvezmény legfeljebb annak az évnek az utolsó jogosultsági hónapjáig érvényesíthető, amely évben a fiatal anya betölti a 30. életévét.

Az érvényesítés összeghatára adóévenként legfeljebb a jogosultsági hónapok számának és a teljes munkaidőben alkalmazásban állók Központi Statisztikai Hivatal által hivatalosan közzétett, a tárgyévet megelőző év július hónapjára (2022. július hónapra 499 952 forint) vonatkozó nemzetgazdasági szintű bruttó átlagkeresetének szorzata.

A 30 év alatti anyák kedvezménye a négy vagy több gyermeket nevelő anyák kedvezményét és a 25 év alatti fiatalok kedvezményét követően, de a személyi kedvezményt, az első házasok kedvezményét és a családi kedvezményt megelőző sorrendben érvényesíthető. Egyidejűleg a 25 év alatti fiatalok kedvezményével nem vehető igénybe a 30 év alatti anyák kedvezménye.

Amennyiben a 30 év alatti anyák kedvezményére való jogosultság az adóév egészében nem áll fenn, és a jogosultsági hónapokban megszerzett, összevont adóalapba tartozó önálló tevékenységből származó jövedelem másként nem állapítható meg, azt az ilyen címen megszerzett adóévi jövedelemnek a jogosultsági hónapokkal arányos részeként kell figyelembe venni.

Példa:

1. Az egyéni vállalkozó várandósságának 91. napja 2023. január 11-én következik be, a 25. életévét 2023. február 14-én tölti be. A családi kedvezményre való jogosultság 2022. december 31-ét követően nyílt meg, így a 30 év alatti anyák kedvezménye megilleti az adózót, azonban január és február hónapban még a 25 év alatti fiatalok kedvezményére jogosult. A 30 év alatti anyák kedvezményét csak a 25. életév betöltését követő hónaptól, vagyis márciustól veheti igénybe.

2. Az egyéni vállalkozó 2023. január 1. óta jogosult a 30 év alatti anyák kedvezményére, és 2023. augusztus 6-án betölti a 30. életévét. Az Szja tv. szerinti családi kedvezményre egész évben jogosult, decemberben is, így a 30 év alatti anyák kedvezményét is igénybe veheti a 2023. teljes évben.

3. Az egyéni vállalkozó 2023. év elejétől jogosult a kedvezményre, 2023. augusztus 6-án betölti a 30. életévét. A családi kedvezményre való jogosultsága 2023. október 31-én megszűnik, mert a házasságát a bíróság felbontotta és a gyermeket a volt férjénél helyezi el.. Ebben az esetben a fiatal anya 2023. január – október hónapokban veheti igénybe a 30 év alatti anyák kedvezményét.

Ha családi járulékkedvezményt kíván igénybe venni, és Ön 30 év alatti fiatal anya, akkor a „30 év alatti anyák kedvezményének igénybevétele” mezőt ki kell tölteni, „I” (Igen) vagy „N” (Nem) jelölést alkalmazva.

Ha biztosított egyéni vállalkozóként Ön a 30 év alatti anyák kedvezményét érvényesíti, akkor a lapok fejlécében a „30 év alatti anyák kedvezményének igénybevétele” mezőben „I”-t (Igen) kell jelölni. Ez esetben a 28. sorban a kedvezmény havi összegét fel kell tüntetni. Ha nem él a 30 év alatti anyák kedvezménye érvényesítésének lehetőségével, a jelölő mezőben „N”-t (Nem) kell feltüntetni. Ebben az esetben a lapok 28. sorában csak nulla szerepelhet. 37

Egyidejűleg a „30 év alatti anyák kedvezményének igénybevétele” és a „25 év alatti fiatalok kedvezményének igénybevétele” mező nem tölthető ki.

„Kérjük, jelölje be, hogy személyesen folytatott főtevékenysége legalább középfokú végzettséget vagy középfokú szakképzettséget igényel-e” mező A rovatot annak az egyéni vállalkozónak kötelező kitöltenie, akinek az „alkalmazás minősége” kódja 21-es, vagy a szociális hozzájárulási adóból kedvezményt vesz igénybe.

A B) Blokk megnevezése „Járulék kötelezettség” megnevezésre módosult.

Új sor: 28. sor.

9. sor 29. sor lett.

10. sor 30. sor lett.

11. sor 31. sor lett.

12. sor 32. sor lett.

13. sor 33. sor lett.

14. sor 34. sor lett.

15. sor 35. sor lett.

16. sor 36. sor lett.

17. sor 37. sor lett.

18. sor 38. sor lett

28. sor: A 30 év alatti anyák kedvezményeként érvényesíthető havi összeg

Ebben a sorban az egyéni vállalkozót megillető, 30 év alatti anyák kedvezményének általa érvényesíteni kívánt havi összegét kell szerepeltetni, amennyiben családi járulékkedvezményt vesz igénybe.

Fiatal anya az, akinek családi kedvezményre való jogosultsága magzatára, vér szerinti vagy örökbe fogadott gyermekére tekintettel a 30. életéve betöltését megelőző napig megnyílik. A kedvezmény abban az esetben illeti meg a fiatal anyát, ha magzatára, vér szerinti vagy örökbe fogadott gyermekére tekintettel a családi kedvezményre való jogosultsága 2022. december 31-ét követően nyílik meg.

Az egyéni vállalkozó fiatal anya összevont adóalapba tartozó jövedelmét a 30 év alatti anyák kedvezményével csökkenti. A jogosultsági hónapokban megszerzett, a vállalkozói jövedelem szerinti adózást alkalmazó egyéni vállalkozó vállalkozói kivétje után a kedvezmény a személyi jövedelemadóból érvényesíthető. Az érvényesítés összeghatára adóévenként legfeljebb a jogosultsági hónapok számának és a teljes munkaidőben alkalmazásban állók Központi Statisztikai Hivatal által hivatalosan közzétett, a tárgyévet megelőző év július hónapjára (2022. július hónapra 499 952 forint) vonatkozó nemzetgazdasági szintű bruttó átlagkeresetének szorzata.

A 30 év alatti anyák kedvezményére jogosult az a fiatal anya, aki

a) az Szja tv. szerint90 a vér szerinti vagy örökbe fogadott gyermekére tekintettel, vagy

b) az Szja tv. szerinti91 magzatra tekintettel családi kedvezmény érvényesítésére jogosult. Jogosultsági hónapként az a hónap vehető figyelembe, amelyben a fiatal anya családi kedvezményre való jogosultsága fennáll, de legkorábban a 25. életéve betöltésének hónapját követő hónap. A kedvezmény legfeljebb annak az évnek az utolsó jogosultsági hónapjáig érvényesíthető, amely évben a fiatal anya betölti a 30. életévét.

Amennyiben a 30 év alatti anyák kedvezményére való jogosultság az adóév egészében nem áll fenn, és a jogosultsági hónapokban megszerzett, összevont adóalapba tartozó önálló tevékenységből származó jövedelem másként nem állapítható meg, azt az ilyen címen megszerzett adóévi jövedelemnek a jogosultsági hónapokkal arányos részeként kell figyelembe venni. A 30 év alatti anyák kedvezménye a négy vagy több gyermeket nevelő anyák kedvezményét és a 25 év alatti fiatalok kedvezményét követően, de a személyi kedvezményt, az első házasok kedvezményét és a családi kedvezményt megelőző sorrendben érvényesíthető. Egyidejűleg a 25 év alatti fiatalok kedvezményével nem vehető igénybe a 30 év alatti anyák kedvezménye.

29. sor: Személyi kedvezményként érvényesíthető havi összeg

Ebben a sorban az egyéni vállalkozót megillető, általa érvényesíteni kívánt személyi kedvezmény havi összegét kell szerepeltetni.

A súlyosan fogyatékos magánszemély az összevont adóalapját93 személyi kedvezménnyel csökkenti. A személyi kedvezmény a négy vagy több gyermeket nevelő anyák kedvezményét, a 25 év alatti fiatalok kedvezményét, a 30 év alatti anyák kedvezményét követően, az első házasok kedvezményét és a családi kedvezményt megelőző sorrendben érvényesíthető. Súlyosan fogyatékos magánszemélynek azt kell tekinteni, aki az összevont adóalap adóját csökkentő kedvezmény igénybevétele szempontjából súlyos fogyatékosságnak minősülő betegségekről szóló kormányrendeletben említett betegségben szenved, továbbá, aki rokkantsági járadékban vagy fogyatékossági támogatásban részesül. A kedvezmény összege jogosultsági hónaponként a minimálbér egyharmada száz forintra kerekítve.94 (2023. január 1-jétől a személyi kedvezményként érvényesíthető havi összeg 77 300 forint.) Jogosultsági hónapként azok a hónapok vehetők figyelembe, amelyekben a fogyatékos állapot az erről szóló igazolás, határozat alapján legalább egy napig fennáll.

30. sor: Az első házasok kedvezményének még nem érvényesített összege

Ebben a sorban az egyéni vállalkozót megillető, általa érvényesíteni kívánt – és még nem érvényesített – első házasok kedvezményének összegét kell feltüntetni abban az esetben, ha biztosított egyéni vállalkozóként családi járulékkedvezményt érvényesít.

Az első házasok kedvezményét érvényesítő természetes személy az összevont adóalapját az első házasok kedvezményével csökkenti. Az Szja. tv. 29/C. §-a alapján járó kedvezmény összege jogosultsági hónaponként – a házastársakat együttesen figyelembe véve – legfeljebb 33 335 forint.

Jogosultsági hónapként a házassági életközösség fennállása alatt a házasságkötést követő hónaptól (azt első jogosultsági hónapnak tekintve) legfeljebb 24 hónap vehető figyelembe. Ha az első házasok kedvezményére jogosult házaspár esetén mindkét házastárs 25 év alatti fiatal, és a felek a házasságot 2021. december 31-ét követően kötötték, akkor az első házasok kedvezménye érvényesítésének első jogosultsági hónapja az, amelyet megelőző hónapban a házastársak valamelyike a 25. életévét betölti.

A 2022. január 1-jét megelőzően megkötött házasságoknál pedig, amennyiben az első házasok kedvezményére jogosult házastársak 2022. január elseje előtt már elkezdték ennek a kedvezménynek az érvényesítését, akkor az első házasok kedvezményének igénybevételét mindaddig „fel kell függeszteniük”, amíg a 25 év alatti fiatalok kedvezményét mindketten érvényesítik. Nem zárja ki az első házasok kedvezményének érvényesítését, ha a házasság megkötésekor a házaspár bármelyike már jogosult családi kedvezményre. Ilyen esetben az első házasok kedvezménye a családi kedvezményt megelőző sorrendben érvényesíthető.

31. sor: A családi kedvezmény még nem érvényesített havi összege

A családi kedvezmény még nem érvényesített havi összegét ebben a sorban kell feltüntetni.

Az egyidejűleg több biztosítási jogviszonnyal rendelkező egyéni vállalkozók esetében a családi járulékkedvezmény összege a biztosítottat megillető, az Szja. tv. szerinti családi kedvezmény összegéből

a) a biztosított által vagy

b) az Szja. tv. szerinti családi kedvezmény közös igénybevételére jogosult biztosítottak által közösen vagy

c) a biztosított és a családi kedvezményt megosztással érvényesítő biztosított házastársa, élettársa által együttesen vagy a b) és jelen pont szerinti biztosítottak által együttesen ténylegesen érvényesített családi kedvezménnyel csökkentett összeg 15 százaléka, de legfeljebb a társadalombiztosítási járulék összege.

A családi járulékkedvezményt csak egyszeresen lehet érvényesíteni.

Például:

Az az egyéni vállalkozó, aki heti 36 órás foglalkoztatással járó munkaviszonnyal is rendelkezik, és a munkáltató felé tett nyilatkozata alapján a családi kedvezményt, valamint a családi járulékkedvezményt a foglalkoztató érvényesítette, ebben a sorban a családi kedvezmény őt megillető havi összegéből csak azt a részt tüntetheti fel, amelyet a munkaviszonyában még nem érvényesített.

32. sor: Az adóalap – kedvezményekkel csökkentett vállalkozói kivét – havi adóelőlege

Ha a vállalkozói jövedelem szerinti adózást alkalmazó egyéni vállalkozó családi járulékkedvezményt vesz igénybe, akkor a vállalkozói kivét adóelőlegét havonta állapítja meg és vallja be az Art. szerinti adó- és járulékbevallásban.

Az adóalap – kedvezményekkel (a négy vagy több gyermeket nevelő anyák kedvezménye, 25 év alatti fiatalok kedvezménye, 30 év alatti anyák kedvezménye, személyi kedvezmény, első házasok kedvezménye, családi kedvezmény) csökkentett vállalkozói kivét – havi adóelőlege az Szja. tv. 49. § (1) bekezdés szerint legkevesebb „0” lehet.

33. sor: A családi járulékkedvezmény alapja/összege

Családi járulékkedvezmény érvényesítésére – kivéve, ha a négy vagy több gyermeket nevelő anyák kedvezményének érvényesítése, a 25 év alatti fiatalok kedvezményének érvényesítése vagy a 30 év alatti anyák kedvezménye miatt az adóelőleg-alapja nullára csökken – csak akkor kerülhet sor, ha a családi kedvezmény havi összege (közös érvényesítés esetén az egyéni vállalkozóra eső rész) és a vállalkozói kivét adóelőleg-alapjának különbözete pozitív. Figyelemmel kell lenni arra, hogy ha a 25 év alatti fiatalok kedvezményét vagy a 30 év alatti anyák kedvezményét vagy személyi kedvezményt, és/vagy az első házasok kedvezményét is igénybe veszi, akkor azok a családi kedvezményt megelőző sorrendben érvényesíthetők.

A vállalkozói kivét havi összege [7. sor c) oszlop] és a 25 év alatti fiatalok kedvezménye, a 30 év alatti anyák kedvezménye, a személyi kedvezmény és/vagy az első házasok kedvezmény még nem érvényesített összegének 8. sor c) vagy 28. sor c), vagy a 29. sor c), 30. sor c) oszlopa, vagy az együttesen számított összegének különbsége nem lehet több, mint a családi kedvezmény még nem érvényesített havi összege [31. sor c) oszlop].

A családi járulékkedvezmény alapja, melyet ennek a sornak az a) oszlopa tartalmaz – ha nem érvényesíti egyidejűleg a 30 év alatti anyák kedvezményét vagy a 25 év alatti fiatalok kedvezményét, személyi kedvezményt, és/vagy az első házasok kedvezményét –, a 31. sor c) és a 7. sor c) oszlopában szereplő összegek (pozitív) különbsége. Abban az esetben, ha a 30 év alatti anyák kedvezményét vagy a 25 év alatti fiatalok kedvezményét, személyi kedvezményt és/vagy első házasok kedvezményét is érvényesít, akkor a családi kedvezményt már a 30 év alatti anyák kedvezményével, vagy a 25 év alatti fiatalok kedvezményével, vagy a személyi kedvezménnyel és/vagy az első házasok kedvezményével csökkentett adóalapból veheti igénybe [33a=31c-(7c-8c28c-29c-30c)]. A családi járulékkedvezmény összege az a) oszlopban szereplő összeg 15 százaléka.

Ha a négy vagy több gyermeket nevelő anyák kedvezményét igénybe veszik, akkor a családi járulékkedvezmény alapja [33. sor a) oszlop)] megegyezik a családi kedvezmény összegével [31. sor c) oszlop)].

34 sor: Családi járulékkedvezményből érvényesíthető összeg

A biztosított egyéni vállalkozó esetében a családi járulékkedvezményből érvényesíthető összeg legfeljebb a biztosítottat a tárgyhónapban terhelő társadalombiztosítási járulék összege.

Ha az egyéni vállalkozó havi kivétje nem éri el a minimálbért, akkor a családi járulékkedvezményt a kivétet terhelő járulék erejéig lehet érvényesíteni.

Ennek a sornak a c) oszlopába a családi járulékkedvezmény összege [33. sor c) oszlop], vagy a vállalkozói kivét havi összegének [7. sor c) oszlop] 18,5 százaléka kerül attól függően, melyik összeg a kisebb.

35. sor: Társadalombiztosítási járulék alapja

Ebben a sorban az egyéni vállalkozót terhelő társadalombiztosítási járulék alapjának összegét kell feltüntetni.

Ha a főfoglalkozású egyéni vállalkozónak a kivétje nem éri el a járulékfizetési alsó határt, akkor a minimálbérnek vagy a garantált bérminimumnak megfelelő összeget kell feltüntetnie.

36. sor: A 35. sorból számított társadalombiztosítási járulék összege (18,5%)

Ebben a sorban a 35. sor összegéből számított 18,5 százalékos mértékű társadalombiztosítási járulék összegét kell szerepeltetni.

37. sor: A társadalombiztosítási járulék terhére érvényesített családi járulékkedvezmény összege

Ennek a sornak a c) oszlopában a családi járulékkedvezmény társadalombiztosítási járulék terhére ténylegesen érvényesített összegét kell szerepeltetni.

Egyéni vállalkozó esetén a családi járulékkedvezményt a kivétet terhelő társadalombiztosítási járulék erejéig lehet érvényesíteni.

A családi járulékkedvezmény nem csökkenti az egyéni vállalkozó által a minimálbér alapján fizetett társadalombiztosítási járulékot, továbbá azt a járulékkötelezettséget, amelyet az Szja. tv. szerint adómentes vagy bevételnek nem minősülő – ide nem értve a munkavállalói érdekképviseletet ellátó szervezet részére az adóévben levont (befizetett) tagdíj összegét – járulékalap után kell megfizetni.

A biztosított egyéni vállalkozó a havi családi járulékkedvezményét úgy érvényesíti, hogy az annak megfelelő összeget társadalombiztosítási járulékként nem fizeti meg a NAV-nak. A biztosított egyéni vállalkozó a családi járulékkedvezmény havi összegét a járulékokról szóló bevallásban vallja be.

38. sor: A fizetendő társadalombiztosítási járulék összege (Adónemkód: 406) Ebben a sorban a 36. sor c) oszlop adatából a 37. sor c) oszlop adatát levonva kell szerepeltetni, mely egyenlő a fizetendő társadalombiztosítási járulék összegével.

Átalányadózó egyéni vállalkozó esetében (ha a Főlap (D) blokkjában az „egyéni vállalkozóként (átalányadózást alkalmazó) jelölőnégyzet, a (C) blokk „Bevallás gyakorisága” mezőben pedig a „N” a kiválasztott), a 01-01 és a 01-02 lapok helyett

2358-AT-01, 2358-AT-02 és 2358-AT-03 lapokat kell kitölteni.

E lapok szerkezete a 2358-01-01 lapéval megegyező.

Fontos!

2023. 01.01-től kezdődően az átalányadózó egyéni vállalkozó TB járulék és SZOCHO fizetési kötelezettségét negyedévente göngyölítetten kell megállapítani!

Az új szabály értelmében a kötelezettségek tehát márciusban kerülnek majd meghatározásra. Kérjük, hogy a jelen verziónkban biztosított 2358 bevalláson átalányadózó egyéni vállalkozó esetében ne indítsanak gyűjtést, mert ilyen esetben a bevallást első ízben az első negyedévet követően, 2023. április 12-i határidőre kell teljesíteni. Az átalányadózó egyéni vállalkozó adatainak jelentéséhez szükséges 2358-AT-01, 2358-AT-02 és 2358-AT-03 lapok gyűjtését valamely következő verziónkban fogjuk biztosítani.

A 2358-AT-01 – 2358-AT-03-as lapok kitöltése Bevallás a kiegészítő tevékenységet folytatónak nem minősülő átalányadózást alkalmazó egyéni vállalkozó szociálishozzájárulásiadó- és járulékkötelezettségéről

Az átalányadózást alkalmazó egyéni vállalkozó a tárgynegyedév hónapjainak adóját havonkénti bontásban a tárgynegyedévet követő hónap 12-éig vallja be és fizeti meg.105 A 2358-AT-01 lap a tárgynegyedév első hónapjára, a 2358-AT-02 lap a tárgynegyedév második hónapjára, a 2358-AT-03 lap a tárgynegyedév harmadik hónapjára vonatkozó adatokat, adót és járulékot tartalmazza.

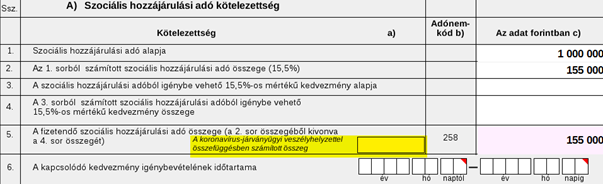

A) blokk

1. sor: Szociális hozzájárulási adó alapja

Ebben a sorban a kedvezmény figyelembevétele nélkül számított szociális hozzájárulási adó alapját kell beírni, tehát azt az összeget kell feltüntetni, amely után az egyéni vállalkozó az adó fizetésére kötelezett. Az átalányadózást alkalmazó egyéni vállalkozót saját maga után havonta terhelő adó alapja az év elejétől (a Tbj. 6. § (1) bekezdés d) pontja szerinti biztosítási jogviszony keletkezésétől) a tárgynegyedév utolsó napjáig (az egyéni vállalkozói biztosítási jogviszony megszűnéséig) átalányban megállapított személyi jövedelemadó köteles jövedelem, csökkentve az év korábbi negyedévében, negyedéveiben adóalapként figyelembe vett összeggel, elosztva annyi hónappal, ahány hónapban az egyéni vállalkozói biztosítási jogviszony a tárgynegyedévben (akár egyetlen napig is) fennállt, azzal, hogy az adóalap nem lehet kisebb az adóalap megállapításának különös szabályai szerint megállapított összegnél.

A szociális hozzájárulási adó alapja legalább a tárgyhónap első napján a teljes munkaidőre érvényes garantált bérminimum havi összegének 112,5 százaléka, ha az egyéni vállalkozó személyesen végzett főtevékenysége legalább középfokú iskolai végzettséget vagy középfokú szakképzettséget igényel, ennek hiányában a tárgyhónap első napján érvényes kötelező legkisebb munkabér havi összegének 112,5 százaléka.

RÉSZLETESEN, PÉLDÁKKAL LÁSD: CSATOLT KITÖLTÉSI ÚTMUTATÓ

2. sor: Az 1. sorból számított szociális hozzájárulási adó összege (13%)

Ebben a sorban az 1. sor összegéből számított 13 százalékos mértékű szociális hozzájárulási adó összegét kell szerepeltetni a bevallási időszaknak megfelelően.

3. sor: A szociális hozzájárulási adóból igénybe vehető 13%-os mértékű kedvezmény alapja

Ebben a sorban a szociális hozzájárulási adóból igénybe vehető 13 százalékos mértékű kedvezmény alapját kell feltüntetni a bevallási időszaknak megfelelően.

A részkedvezmény egyenlő az adómegállapítási időszakra vonatkozóan megállapított adóalap, de legfeljebb a minimálbér kétszeresének 13 százalékával.

4.sor: A 3. sorból számított szociális hozzájárulási adóból igénybe vehető 13%-os mértékű kedvezmény összege

Ebben a sorban a 3. sorból számított szociális hozzájárulási adóból igénybe vehető 13 százalékos mértékű kedvezmény összegét kérjük szerepeltetni a bevallási időszaknak megfelelően.

5. sor: A fizetendő szociális hozzájárulási adó összege (Adónemkód:258)

Ennek a sornak a c) oszlopába azt az összeget kérjük beírni, amelyet a 2. sorban lévő és a 4. sorban szereplő összeg különbözeteként számol ki.

6. sor: A kapcsolódó kedvezmény igénybevételének időtartama Azt az időszakot kérjük feltüntetni, amely időszak vonatkozásában a kedvezményt igénybe vette. Az időszak lehet egész hónap, illetőleg törtidőszaki (például 2023. április 16 – április 30). A 6. sorban feltüntetett időszaknak a lap fejlécében szereplő biztosításban töltött idő tartamán belülinek kell lennie.

Ha részkedvezményre nem jogosult, akkor a 3., 4. és a 6. sorok nem tölthetők ki és ebben az esetben az 5. sorban feltüntetett fizetendő szociális hozzájárulási adó összege megegyezik a 2. sorban szereplő összeggel.

B) Blokk

7. sor: Az átalányban megállapított jövedelem havi összege

Fontos, hogy ezt a sort csak akkor kell kitölteni, ha az egyéni vállalkozó családi járulékkedvezményt vesz igénybe. Ennek a sornak a c) oszlopában az átalányban megállapított jövedelem havi összegét kell feltüntetnie.

A többes jogviszonyos átalányadózó egyéni vállalkozó a családi járulékkedvezményt az átalányban megállapított jövedelmet terhelő járulék erejéig érvényesítheti.

A főfoglalkozású átalányadózó egyéni vállalkozó, ha a minimálbér alapján fizet járulékot, a járulékalap adómentes jövedelmet meg nem haladó nagyságú része után fizetendő járulék terhére is érvényesíthet családi járulékkedvezményt.

A jövedelem adómentes részét az átalányadózó főfoglalkozású egyéni vállalkozónak a 7. sor a) oszlopában kell feltüntetnie, amely összeg kisebb, vagy egyenlő lehet a 7. sor c) oszlopában szereplő összeggel. (A 7. sor a) oszlopa csak 21-es foglalkozás minősége kód mellett lehet kitöltött.)

8. sor: A 25 év alatti fiatalok kedvezményeként érvényesíthető havi összeg Ebben a sorban az egyéni vállalkozót megillető, 25 év alatti fiatalok kedvezményének általa érvényesíteni kívánt havi összegét kell szerepeltetni a családi járulékkedvezmény igénybevétele esetén.

28. sor: A 30 év alatti anyák kedvezményeként érvényesíthető havi összeg

Ebben a sorban az egyéni vállalkozót megillető, 30 év alatti anyák kedvezményének általa érvényesíteni kívánt havi összegét kell szerepeltetni, amennyiben családi járulékkedvezményt vesz igénybe.

29. sor: Személyi kedvezményként érvényesíthető havi összeg

Ebben a sorban az egyéni vállalkozót megillető, általa érvényesíteni kívánt személyi kedvezmény havi összegét kell szerepeltetni.

30. sor: Az első házasok kedvezményének még nem érvényesített összege

Ebben a sorban az egyéni vállalkozót megillető, általa érvényesíteni kívánt – és még nem érvényesített – első házasok kedvezményének összegét kell feltüntetni abban az esetben, ha biztosított egyéni vállalkozóként családi járulékkedvezményt érvényesít.

31. sor: A családi kedvezmény még nem érvényesített havi összege

A családi kedvezmény még nem érvényesített havi összegét ebben a sorban kell feltüntetni. Az egyidejűleg több biztosítási jogviszonnyal rendelkező egyéni vállalkozók esetében a családi járulékkedvezmény összege a biztosítottat megillető, az Szja. tv. szerinti családi kedvezmény összegéből

a) a biztosított által vagy

b) az Szja tv. szerinti családi kedvezmény közös igénybevételére jogosult biztosítottak által közösen vagy c

) a biztosított és a családi kedvezményt megosztással érvényesítő biztosított házastársa, élettársa által együttesen vagy a b) és jelen pont szerinti biztosítottak által együttesen ténylegesen érvényesített családi kedvezménnyel csökkentett összeg 15 százaléka, de legfeljebb a társadalombiztosítási járulék összege.

A családi járulékkedvezményt csak egyszeresen lehet érvényesíteni.

32. sor: Az adóalap – kedvezményekkel csökkentett átalányban megállapított jövedelem – havi adóelőlege

Ha az egyéni vállalkozó családi járulékkedvezményt vesz igénybe, akkor az átalányban megállapított jövedelem adóelőlegét negyedévente állapítja meg és vallja be az Art. szerinti adóés járulékbevallásban.

Az adóalap – kedvezményekkel (a négy, vagy több gyermeket nevelő anyák kedvezménye, 25 év alatti fiatalok kedvezménye, 30 év alatti anyák kedvezménye, személyi kedvezmény, első házasok kedvezménye, családi kedvezmény) csökkentett átalányban megállapított jövedelem – havi adóelőlege az Szja. tv. 49. § (1) bekezdés szerint legkevesebb „0” lehet.

33. sor: A családi járulékkedvezmény alapja/összege

Családi járulékkedvezmény érvényesítésére – kivéve, ha a négy vagy több gyermeket nevelő anyák kedvezményének, a 25 év alatti fiatalok kedvezményének vagy a 30 év alatti anyák kedvezményének érvényesítése miatt az adóelőleg-alapja nullára csökken – csak akkor kerülhet sor, ha a családi kedvezmény havi összege (közös érvényesítés esetén az egyéni vállalkozóra eső rész) és az átalányban megállapított jövedelem adóelőleg-alapjának különbözete pozitív. Figyelemmel kell lenni arra, hogy ha a 25 év alatti fiatalok kedvezményét vagy a 30 év alatti anyák kedvezményét vagy személyi kedvezményt, és/vagy az első házasok kedvezményét is igénybe veszi, akkor azok a családi kedvezményt megelőző sorrendben érvényesíthetők.

Az átalányban megállapított jövedelem havi összege [7. sor c) oszlop] és a 25 év alatti fiatalok kedvezménye, a 30 év alatti anyák kedvezménye, a személyi kedvezmény és/vagy az első házasok kedvezmény még nem érvényesített összegének 8. sor c), vagy 28. sor c), vagy a 29. sor c), 30. sor c) oszlopa, vagy az együttesen számított összegének különbsége nem lehet több, mint a családi kedvezmény még nem érvényesített havi összege [31. sor c) oszlop].

A családi járulékkedvezmény alapja, melyet ennek a sornak az a) oszlopa tartalmaz – ha nem érvényesíti egyidejűleg a 25 év alatti fiatalok kedvezményét vagy a 30 év alatti anyák kedvezményét, személyi kedvezményt, és/vagy az első házasok kedvezményét –, a 31. sor c) és a 7. sor c) oszlopában szereplő összegek (pozitív) különbsége. Abban az esetben, ha a 25 év alatti fiatalok kedvezményét, a 30 év alatti anyák kedvezményét, a személyi kedvezményt és/vagy első házasok kedvezményét is érvényesít, akkor a családi kedvezményt már a 30 év alatti anyák kedvezményével, a 25 év alatti fiatalok kedvezményével, vagy a személyi kedvezménnyel és/vagy az első házasok kedvezményével csökkentett adóalapból veheti igénybe [33a=31c-(7c-8c-28c-29c30c)]. A családi járulékkedvezmény összege az a) oszlopban szereplő összeg 15%-a.

Ha átalányadózó egyéni vállalkozóként a 7a) oszlopban adómentes jövedelemrészt szerepeltet, és 7a=7c (az adott hónapban csak adómentes jövedelme volt), akkor a családi járulékkedvezmény alapja [33. sor a) oszlop)] megegyezik a családi kedvezmény összegével [31. sor c) oszlop)].

Ha a négy vagy több gyermeket nevelő anyák kedvezményét igénybe veszik, akkor a családi járulékkedvezmény alapja [33. sor a) oszlop)] megegyezik a családi kedvezmény összegével [31. sor c) oszlop)].

34 sor: Családi járulékkedvezményből érvényesíthető összeg

A biztosított egyéni vállalkozó esetében a családi járulékkedvezményből érvényesíthető összeg legfeljebb a biztosítottat a tárgyhónapban terhelő társadalombiztosítási járulék összege.

Ha az egyéni vállalkozó havi átalányban megállapított jövedelme nem éri el a minimálbért, akkor a családi járulékkedvezményt az átalányban megállapított jövedelmet terhelő járulék erejéig lehet érvényesíteni, ide kell érteni a főfoglalkozású átalányadózó egyéni vállalkozó e tevékenységéből származó jövedelmének adómentes részével megegyező járulékalap utáni érvényesítést is.

35. sor: Társadalombiztosítási járulék alapja

Ebben a sorban az egyéni vállalkozót terhelő társadalombiztosítási járulék alapjának összegét kell feltüntetni. Az Szja tv. szerinti átalányadózást alkalmazó biztosított egyéni vállalkozót havonta terhelő társadalombiztosítási járulék alapja az év elejétől (biztosítási jogviszony keletkezésétől124) a tárgynegyedév utolsó napjáig (az egyéni vállalkozói biztosítási jogviszony megszűnéséig) átalányban megállapított, személyi jövedelemadó köteles jövedelem, csökkentve az év korábbi negyedévében, negyedéveiben járulékalapként figyelembe vett összeggel, elosztva annyi hónappal, ahány hónapban az egyéni vállalkozói biztosítási jogviszony a tárgynegyedévben (akár egyetlen napig is) fennállt.

A főfoglalkozású átalányadózó egyéni vállalkozó járulékalapja havonta legalább a minimálbérnek megfelelő összeg.

Ha a főfoglalkozású átalányadózó egyéni vállalkozónak a fentiek alapján megállapított járulékalapja nem éri el a járulékfizetési alsó határt, akkor a minimálbérnek vagy a garantált bérminimumnak megfelelő összeget kell feltüntetnie.

RÉSZLETESEN, PÉLDÁKKAL LÁSD: CSATOLT KITÖLTÉSI ÚTMUTATÓ

36. sor: A 35. sorból számított társadalombiztosítási járulék összege (18,5%)

Ebben a sorban a 35. sor összegéből számított 18,5 százalékos mértékű társadalombiztosítási járulék összegét kell szerepeltetni.

37. sor: A társadalombiztosítási járulék terhére érvényesített családi járulékkedvezmény összege

Ennek a sornak a c) oszlopában a családi járulékkedvezmény társadalombiztosítási járulék terhére ténylegesen érvényesített összegét kell szerepeltetni.

Egyéni vállalkozónál a családi járulékkedvezményt az átalányban megállapított jövedelmet terhelő – ideértve a kötelezően elvárt járulékalapnak az átalányban megállapított adómentes jövedelmet meg nem haladó része utáni – társadalombiztosítási járulék erejéig lehet érvényesíteni.

A családi járulékkedvezmény nem csökkenti az egyéni vállalkozó által a minimálbér alapján fizetett társadalombiztosítási járulékot, továbbá azt a járulékkötelezettséget, amelyet az Szja. tv. szerint adómentes vagy bevételnek nem minősülő – ide nem értve a munkavállalói érdekképviseletet ellátó szervezet részére az adóévben levont (befizetett) tagdíj összegét – járulékalap után kell megfizetni.

A biztosított egyéni vállalkozó a havi családi járulékkedvezményét úgy érvényesíti, hogy az annak megfelelő összeget társadalombiztosítási járulékként nem fizeti meg a NAV-nak. A biztosított egyéni vállalkozó a családi járulékkedvezmény havi összegét a járulékokról szóló bevallásban vallja be.

38. sor: A fizetendő társadalombiztosítási járulék összege (Adónemkód:406)

Ebben a sorban a 36. sor c) oszlop adatából a 37. sor c) oszlop adatát levonva kell szerepeltetni, mely egyenlő a fizetendő társadalombiztosítási járulék összegével.

2358-01-02

Új kedvezményes jelölőnégyzet került a lapra „30 év alatti anyák kedvezményének igénybevétele” megnevezéssel:

12. sor: A 30 év alatti anyák kedvezményeként érvényesíthető negyedéves összeg

Ebben a sorban a mezőgazdasági őstermelőt megillető, a 30 év alatti anyák kedvezményének általa érvényesíteni kívánt negyedéves összegét kell szerepeltetni, amennyiben családi járulékkedvezményt vesz igénybe.

Fiatal anya az, akinek családi kedvezményre való jogosultsága magzatára, vér szerinti vagy örökbe fogadott gyermekére tekintettel a 30. életéve betöltését megelőző napig megnyílik. A kedvezmény abban az esetben illeti meg a fiatal anyát, ha magzatára, vér szerinti vagy örökbe fogadott gyermekére tekintettel a családi kedvezményre való jogosultsága 2022. december 31-ét követően nyílik meg.

A biztosított őstermelő fiatal anya összevont adóalapba tartozó jövedelmét a 30 év alatti anyák kedvezményével csökkenti. A jogosultsági hónapokban megszerzett, az összevont adóalapba tartozó, a mezőgazdasági őstermelésből származó jövedelem, vagy az átalányadózás esetén az átalányban megállapított jövedelme után a kedvezmény a személyi jövedelemadóból érvényesíthető. Az érvényesítés összeghatára adóévenként legfeljebb a jogosultsági hónapok számának és a teljes munkaidőben alkalmazásban állók Központi Statisztikai Hivatal által hivatalosan közzétett, a tárgyévet megelőző év július hónapjára (2022. július hónapra 499 952 forint) vonatkozó nemzetgazdasági szintű bruttó átlagkeresetének szorzata.

A 30 év alatti anyák kedvezményére jogosult az a fiatal anya, aki

a) az Szja tv. szerint a vér szerinti vagy örökbe fogadott gyermekére tekintettel, vagy

b) az Szja tv. szerinti magzatra tekintettel családi kedvezmény érvényesítésére jogosult.

Jogosultsági hónapként az a hónap vehető figyelembe, amelyben a fiatal anya családi kedvezményre való jogosultsága fennáll, de legkorábban a 25. életéve betöltésének hónapját követő hónap. A kedvezmény legfeljebb annak az évnek az utolsó jogosultsági hónapjáig érvényesíthető, amely évben a fiatal anya betölti a 30. életévét.

Amennyiben a 30 év alatti anyák kedvezményére való jogosultság az adóév egészében nem áll fenn, és a jogosultsági hónapokban megszerzett, összevont adóalapba tartozó önálló tevékenységből származó jövedelem másként nem állapítható meg, azt az ilyen címen megszerzett adóévi jövedelemnek a jogosultsági hónapokkal arányos részeként kell figyelembe venni. A 30 év alatti anyák kedvezménye a négy vagy több gyermeket nevelő anyák kedvezményét és a 25 év alatti fiatalok kedvezményét követően, de a személyi kedvezményt, az első házasok kedvezményét és a családi kedvezményt megelőző sorrendben érvényesíthető. Ugyanazon hónapra vonatkozóan a 25 év alatti fiatalok kedvezményével nem vehető igénybe a 30 év alatti anyák kedvezménye.

13. sor: Személyi kedvezményként érvényesíthető negyedéves összeg

Ebben a sorban a mezőgazdasági őstermelőt megillető, általa érvényesíteni kívánt személyi kedvezmény negyedéves összegét kell szerepeltetni.

A súlyosan fogyatékos magánszemély az összevont adóalapját156 személyi kedvezménnyel csökkenti. A személyi kedvezmény a 25 év alatti fiatalok kedvezményét és a 30 év alatti anyák kedvezményét követően, az első házasok kedvezményét és a családi kedvezményt megelőző sorrendben érvényesíthető. Súlyosan fogyatékos magánszemélynek azt kell tekinteni, aki az összevont adóalap adóját csökkentő kedvezmény igénybevétele szempontjából súlyos fogyatékosságnak minősülő betegségekről szóló kormányrendeletben említett betegségben szenved, továbbá, aki rokkantsági járadékban vagy fogyatékossági támogatásban részesül.

A kedvezmény összege jogosultsági hónaponként a minimálbér egyharmada száz forintra kerekítve. (2023. évben a személyi kedvezményként érvényesíthető havi összeg 77 300 forint, negyedévre 231 900 forint.)

14. sor: Az első házasok kedvezményének még nem érvényesített összege

Ebben a sorban a mezőgazdasági őstermelőt megillető, általa érvényesíteni kívánt – és még nem érvényesített – első házasok kedvezményének negyedéves összegét kell feltüntetni abban az esetben, ha biztosított mezőgazdasági őstermelőként családi járulékkedvezményt érvényesít.

Az első házasok kedvezményét érvényesítő természetes személy az összevont adóalapját az első házasok kedvezményével csökkenti.

Az Szja. tv. 29/C. §-a alapján járó kedvezmény összege jogosultsági hónaponként – a házastársakat együttesen figyelembe véve – legfeljebb 33 335 forint.

Jogosultsági hónapként a házassági életközösség fennállása alatt a házasságkötést követő hónaptól (azt első jogosultsági hónapnak tekintve) legfeljebb 24 hónap vehető figyelembe.

Nem zárja ki az első házasok kedvezményének érvényesítését, ha a házasság megkötésekor a házaspár bármelyike már jogosult családi kedvezményre. Ilyen esetben az első házasok kedvezménye a családi kedvezményt megelőző sorrendben érvényesíthető.

Ha az első házasok kedvezményére jogosult házaspár esetén mindkét házastárs 25 év alatti fiatal, és a felek a házasságot 2021. december 31-ét követően kötötték, akkor az első házasok kedvezménye érvényesítésének első jogosultsági hónapja az, amelyet megelőző hónapban a házastársak valamelyike a 25. életévét betölti. 157 A 2022. január 1-jét megelőzően megkötött házasságoknál pedig, amennyiben az első házasok kedvezményére jogosult házastársak 2022. január elseje előtt már elkezdték ennek a kedvezménynek az érvényesítését, akkor az első házasok kedvezményének igénybe vételét mindaddig „fel kell függeszteniük”, amíg a 25 év alatti fiatalok kedvezményét mindketten érvényesítik.

15. sor: A családi kedvezmény még nem érvényesített negyedévre eső összege

Ebben a sorban a családi kedvezmény még nem érvényesített negyedévre eső összegét a c) oszlopban kell feltüntetni (közös érvényesítés esetén a biztosított mezőgazdasági őstermelőre jutó összeget kell szerepeltetni).

16. sor: A családi járulékkedvezmény alapja/összege Családi járulékkedvezmény érvényesítésére – kivéve, ha a négy vagy több gyermeket nevelő anyák kedvezményének érvényesítése vagy a 25 év alatti fiatalok kedvezményének érvényesítése vagy a 30 év alatti anyák kedvezményének érvényesítése miatt az adóelőleg-alapja nullára csökken – csak abban az esetben kerülhet sor, ha a családi kedvezmény negyedévre eső összege (közös érvényesítés esetén az őstermelőre jutó összege) és a mezőgazdasági őstermelésből származó jövedelem vagy az átalányban megállapított jövedelem negyedéves összege után megállapított különbözet pozitív.

Figyelemmel kell lenni arra, hogy ha 25 év alatti fiatalok kedvezményét, vagy a 30 év alatti anyák kedvezményét, vagy a személyi kedvezményt és/vagy az első házasok kedvezményét is igénybe veszi, akkor ezek a családi kedvezményt megelőző sorrendben érvényesíthetők.

A mezőgazdasági őstermelésből származó jövedelem, vagy az átalányban megállapított jövedelem negyedéves összege [1. sor c) oszlop] és a 25 év alatti fiatalok kedvezménye, a 30 év alatti anyák kedvezménye, a személyi kedvezmény és/vagy az első házasok kedvezménye még nem érvényesített összege [2. sor c) vagy 12. sor c) és 13. sor c) oszlopa és/vagy a 14. sor c) oszlopa, vagy az együttesen számított összege] különbsége nem lehet több, mint a családi kedvezmény még nem érvényesített negyedéves összege [15. sor c) oszlop].

A családi járulékkedvezmény alapja, melyet ennek a sornak az a) oszlopa tartalmaz – ha nem érvényesíti egyidejűleg a 25 év alatti fiatalok kedvezményét vagy a 30 év alatti anyák kedvezményét, személyi kedvezményt és/vagy az első házasok kedvezményét –, a 15. sor c) és az 1. sor c) oszlopában szereplő összegek (pozitív) különbsége. Abban az esetben, ha a 25 év alatti fiatalok kedvezményét vagy a 30 év alatti anyák kedvezményét, személyi kedvezményt és/vagy első házasok kedvezményét is érvényesít, akkor a családi kedvezményt már a személyi kedvezménnyel és/vagy az első házasok kedvezményével csökkentett adóalapból veheti igénybe [16a=15c-(1c-2c-12c-13c-14c)]. A családi járulékkedvezmény összege az a) oszlopban szereplő összeg 15 százaléka.

Ha a négy vagy több gyermeket nevelő anyák kedvezménye igénybevételre kerül, akkor a családi járulékkedvezmény alapja [16. sor a) oszlop)] megegyezik a családi kedvezmény összegével [15. sor c) oszlop)].

17. sor: A társadalombiztosítási járulék alapja

Ebben a sorban a biztosított mezőgazdasági őstermelőt terhelő társadalombiztosítási járulék alapjának összegét kell feltüntetni.

18. sor: A 17. sorból számított társadalombiztosítási járulék összege (18,5%)

Ebben a sorban az 17. sor összegéből számított 18,5 százalékos mértékű társadalombiztosítási járulék összegét kell szerepeltetni.

19. sor: A társadalombiztosítási járulék terhére érvényesített családi járulékkedvezmény összege

Ennek a sornak a c) oszlopába a családi járulékkedvezmény társadalombiztosítási járulék terhére ténylegesen érvényesített összegét kell szerepeltetni.

A biztosított mezőgazdasági őstermelő a negyedéves családi járulékkedvezményét úgy érvényesíti, hogy az annak megfelelő összeget társadalombiztosítási járulékként nem fizeti meg a NAV-nak.

20. sor: A fizetendő társadalombiztosítási járulék összege (Adónemkód:406) Ebben a sorban a 18. sor c) oszlop adatából a 19. sor c) oszlop adatát levonva kell szerepeltetni, mely egyenlő a fizetendő társadalombiztosítási járulék összegével.

2358-02

Nem változott.

2358-EUNY

Nem változott.

A TECHN lapot csak az ONYA-ban lehet használni.

Kulcs-Bér Európa verzióban elérhető funkció

Jelen verziónkban a Adatszolgáltatások/NAV felé/2308INT pontban biztosítjuk a 2308INT bevallás gyűjtését a NAV által kiadott 1.0 verziójú 2308INT bevallás szempontjainak megfelelően.

Felhívjuk figyelmüket, hogy jelen verzió a 2308INT_A lapon a Külföldi vállalkozás – illetékessége szerinti állam és az Azonosító száma mezők töltését nem kezeli!

A 2208INT bevallás a következő módosításokat igényelte:

2308INT_A-01 lap

Módosítás nem történt.

2308INT_M lap

A lapon évszám módosításokra került sor:

2308INT_A-02

Nem változott.

2308INT_A-01

Nem változott.

2308INT_M

Nem változott.

2308INT_M-03

Nem változott.

A lapok gyűjtése nem változott.

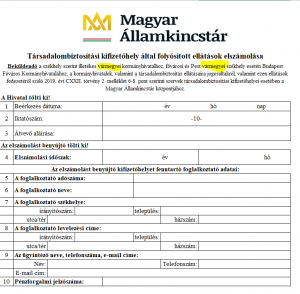

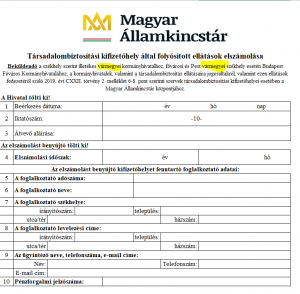

Kulcs-Bér Kompakt, Prémium, Európa verzióban elérhető funkció

Változások:

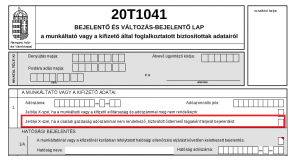

A nyomtatványon az alábbi változtatásra került sor:

Közteherutalás gyűjtésének biztosítása

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

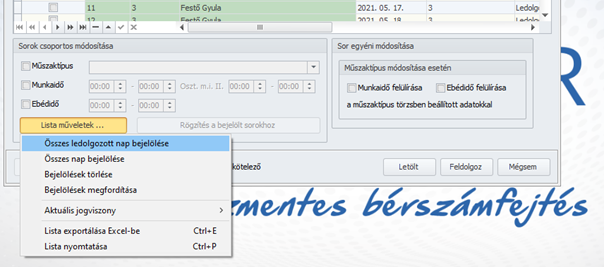

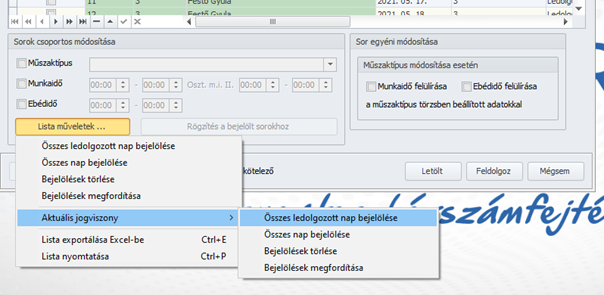

Az Elszámolás/Utalások kezelése/Utalások/Közterhek pontban a közteherutalás jelenlegi verziónkban már gyűjthető.

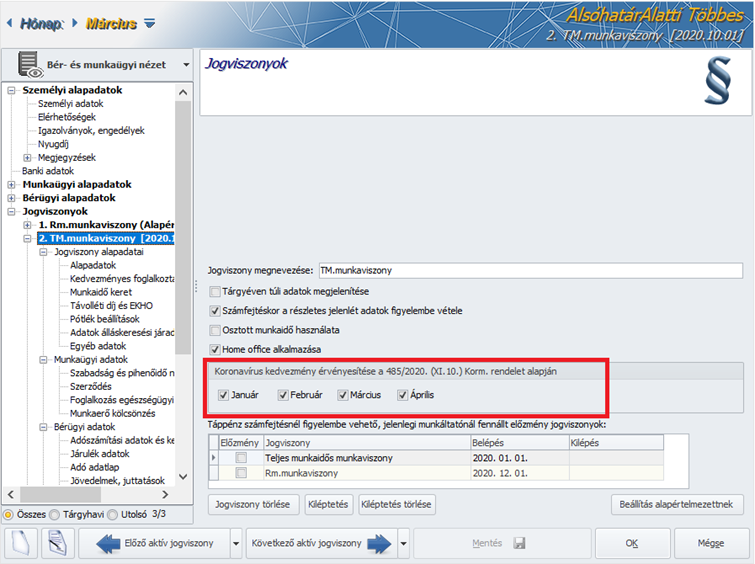

A Törzskarbantartás/Közös törzsek/Jövedelem jogcímek törzscsoport HBHC és HBHD elemei esetében a Bruttó maximuma mező adatát 47820 forintra módosítottuk. Jelen verziófrissítés a bruttó maximum mező értékét a két gyári jogcímen túl azon nem gyári jogcímek esetében is 47820 forintra változtatja, amelyek esetében az érték a korábbi 41.760 Ft-ra van beállítva.

A Számfejtési beállításokban, valamint a Jogviszony beállításokban törlésre kerültek a Kisbenzinkutas jelölőnégyzetek, hogy azokban a jogviszonyokban, amelyekben a jelölőnégyzet 2023.01.hóra bejelölt volt, újraszámfejtés során a számfejtés az általános szabályok szerint készüljön el.

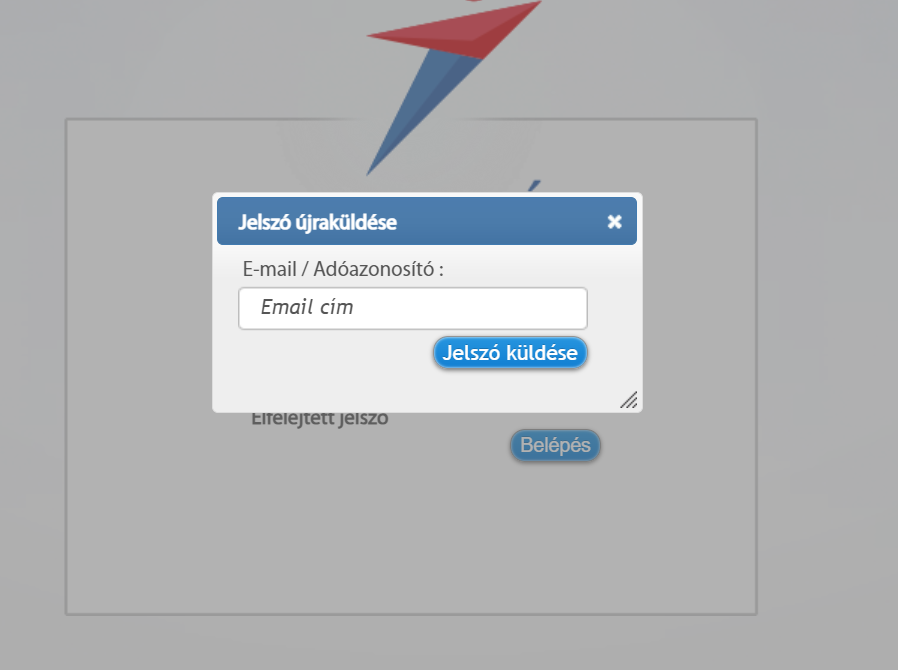

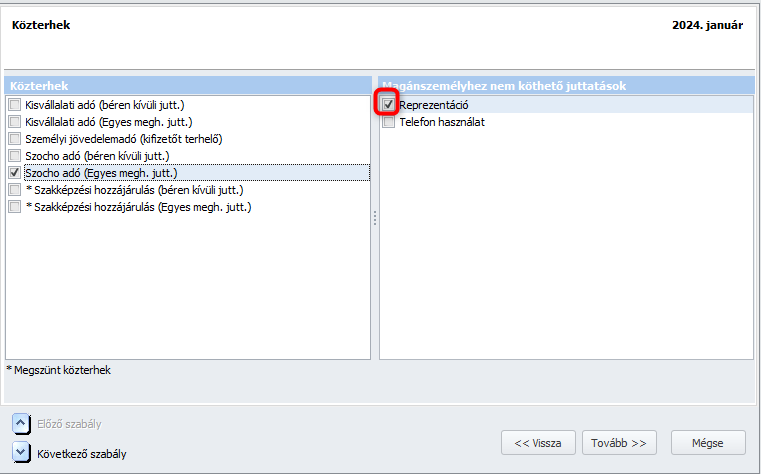

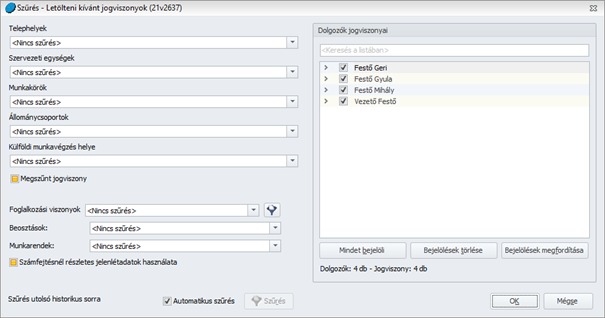

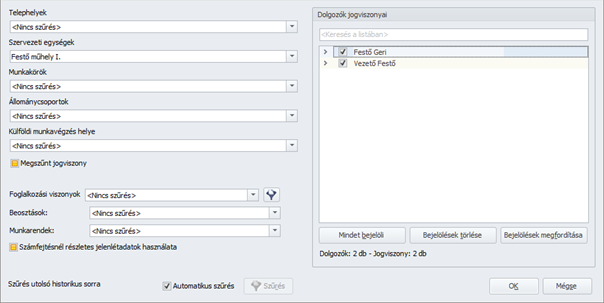

![]()

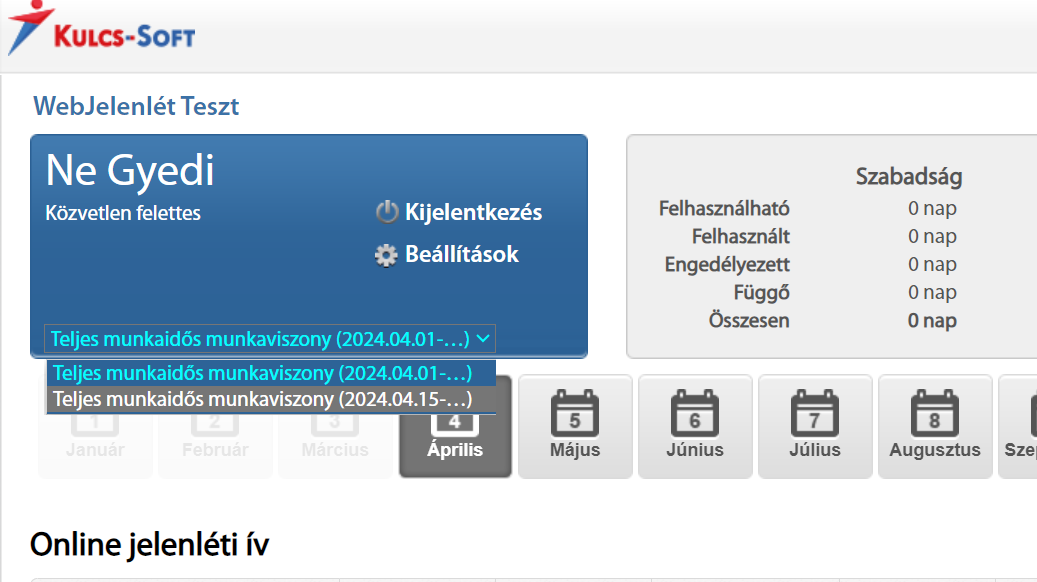

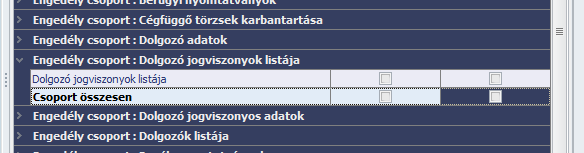

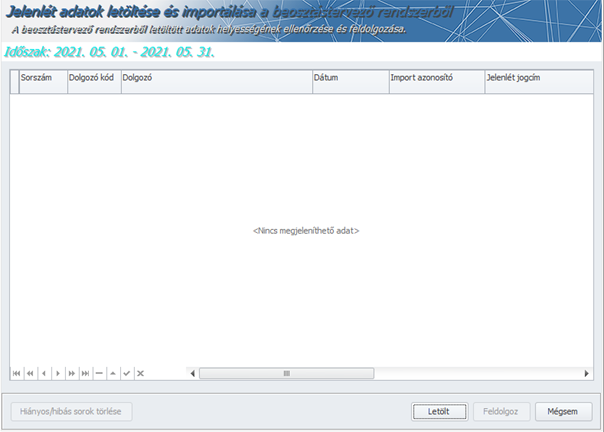

![]()