Kulcs-Bér Verziótájékoztató – 2017. június (v2252)

Megjelenési dátum: 2017. június 29.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Újdonságok, fejlesztések

Megjelenési dátum: 2017. június 29.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Megjelenési dátum: 2023. november 29.

Felhős Ügyfeleink számára a verzió 2023. november 30-án lesz elérhető.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

![]()

![]()

Fontos!

Felhívjuk figyelmüket, hogy a Közfoglalkoztatottak után igénybe vehető SZOCHO adókedvezmény felsőhatár összege következő verziónkban fog a 2023.12.01-én érvényes közfoglalkoztatási garantált bérnek megfelelően aktualizálásra kerülni.

A díjazás ellenében munkavégzésre irányuló egyéb jogviszony keretében (megbízási szerződés alapján, egyéni vállalkozónak nem minősülő vállalkozási jogviszonyban) személyesen munkát végző személy akkor minősül biztosítottnak, ha az e tevékenységéből származó, tárgyhavi járulékalapot képező jövedelme eléri a minimálbér harminc százalékát, vagy naptári napokra annak harmincad részét. 2023.12.01-től a 2023.12.01-től érvényes minimálbér harminc százalékát kell vizsgálni.

14. Minimálbér:

14.1. a tárgyhónap első napján érvényes, a teljes munkaidőben foglalkoztatott munkavállaló részére megállapított alapbér kötelező legkisebb havi összege

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Jogszabályi háttér:

Szocho tv. 34. §

11. minimálbér: az év első napján érvényes kötelező legkisebb munkabér havi összege, kivéve az e törvény egyéni és társas vállalkozókra vonatkozó rendelkezéseiben említett minimálbért, amely a tárgyhónap első napján, a teljes munkaidőre érvényes garantált bérminimum havi összege, ha az egyéni vállalkozó személyesen végzett főtevékenysége vagy a társas vállalkozó főtevékenysége legalább középfokú iskolai végzettséget vagy középfokú szakképzettséget igényel, ennek hiányában a tárgyhónap első napján érvényes kötelező legkisebb munkabér havi összege;

Minimálbér, garantált bérminimum generálta változások 2023. december 1-től – EFO közterhek

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Egyszerűsített foglalkoztatásban foglalkoztatott munkavállaló esetében a munkáltató által fizetendő közteher mértéke a munkaviszony minden naptári napjára munkavállalónként

c) a filmipari statiszta alkalmi munkára irányuló egyszerűsített foglakoztatása esetén a tárgyhónap első napján érvényes minimálbér 3 százaléka, azaz 2023.12.01-től 266800*3%=8004 -> 8000 forint

azzal, hogy a mértéket száz forintra kerekítve kell meghatározni.

Jogszabályi háttér:

EFO törvény 8. §

(2) Egyszerűsített foglalkoztatásban foglalkoztatott munkavállaló esetében a munkáltató által fizetendő közteher mértéke a munkaviszony minden naptári napjára munkavállalónként

a) a 7. § (2) bekezdés a) pontja esetén a tárgyhónap első napján érvényes minimálbér 0,5 százaléka,

b) a 7. § (2) bekezdés b) pontja esetén a tárgyhónap első napján érvényes minimálbér 1 százaléka,

c) a filmipari statiszta alkalmi munkára irányuló egyszerűsített foglakoztatása esetén a tárgyhónap első napján érvényes minimálbér 3 százaléka,

azzal, hogy a mértéket száz forintra kerekítve kell meghatározni.

![]()

Minimálbér, garantált bérminimum generálta változások 2023. december 1-től – EKHO általános közteheralap

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

A Törzskarbantartások/Közös törzsek/Jövedelem jogcímek törzscsoportban a Bruttó maximuma soron új mezőt biztosítunk „Bruttó maximuma (2023.11.30-ig)” megnevezéssel.

E mezőbe kerülnek át jelen verziófrissítés futtatását követően a 2023.11.30-ig hatályos adatok.

a „Bruttó maximuma” mezőben a 2023.12.01-től érvényes minimálbér alapján kerülnek aktualizálásra az adatok.

A „Bruttó maximuma” mező adata a következő Jövedelem jogcímek esetében a 2023.12.01-én érvényes minimálbér alapján jelenik meg:

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Tbj.

4. §

14. Minimálbér:

14.1. a tárgyhónap első napján érvényes, a teljes munkaidőben foglalkoztatott munkavállaló részére megállapított alapbér kötelező legkisebb havi összege

Szocho tv.

34. § 11 minimálbér: az év első napján érvényes kötelező legkisebb munkabér havi összege, kivéve az e törvény egyéni és társas vállalkozókra vonatkozó rendelkezéseiben említett minimálbért, amely a tárgyhónap első napján, a teljes munkaidőre érvényes garantált bérminimum havi összege, ha az egyéni vállalkozó személyesen végzett főtevékenysége vagy a társas vállalkozó főtevékenysége legalább középfokú iskolai végzettséget vagy középfokú szakképzettséget igényel, ennek hiányában a tárgyhónap első napján érvényes kötelező legkisebb munkabér havi összege

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Tbj.

4. §

14. Minimálbér:

14.2. a biztosított egyéni és társas vállalkozó járulékfizetéséről szóló rendelkezések alkalmazásában a tárgyhónap első napján, a teljes munkaidőre érvényes garantált bérminimum havi összege, ha az egyéni vállalkozó személyesen végzett főtevékenysége vagy a társas vállalkozó főtevékenysége legalább középfokú iskolai végzettséget vagy középfokú szakképzettséget igényel.

Excel-Import alapbérhez – jogviszony azonosítás jogviszonykód alapján

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

A funkció használata előtt készítsen adatbázismentést!

A Karbantartás/Excel-Import alapbérhez funkcióban bővítettük a jogviszony azonosításhoz szükséges adatokat a jogviszonykóddal:

A menüpont segítségével egy Excel fájlból tudjuk beolvasni adott jogviszonyokhoz a megváltozott alapbér összegét.

Az import fájl elkészítéséhez rendelkezésre áll egy sablon.

Elegendő kitölteni az alábbi négy mezőt:

A fájl készítést jegyzetek segítik. A cella jobb felső sarkában található háromszögre történő kattintással lehet lenyitni a jegyzeteket:

Miután elkészült az import fájl, el kell indítani a menüpontot, majd tallózással kiválasztani az import fájlt.

A fájl kiválasztása után meg kell nyomni a Beolvas gombot

Ha a program nem talál hibát a beolvasott fájlban, meg kell nyomni a Feldolgoz gombot.

A beolvasott sorok feldolgozása után a jogviszonyokhoz beállításra kerül az új alapbér a megadott érvényességi dátummal.

Az alapbér módosításban érintett dolgozókat a Jogviszonyok listája segítségével lehet legyűjteni.

A táblázat bal felső sarkában található csillagra kattintva ki lehet választani azokat az oszlopokat, amelyekre az import fájlban szükség van:

Ez után lehet az állományt szűrni Alapbér típusra és/vagy Munkarend heti órakeret-re.

A szűrni kívánt oszlop fejléce fölé kell vinni a cursort, és rákattintani a megjelenő tölcsérre, és bejelölni az adott bértípust.

Hasonlóképpen lehet szűrni a Munkarend heti órakeret oszlopra is.

A szűrés történhet intervallumra is, ami a törzsbér esetében lehet hasznos. Ebben az esetben a tölcsérre történő kattintás után az (Egyéni…) sorra kell kattintani, és beállítani a szűrő feltételeket:

A szűrések beállítása után a táblázatot lehet Excelbe exportálni.

A fölösleges oszlopot export előtt is el lehet távolítani a csillag használatával, vagy az export után csak a szükséges oszlopokat kell átmásolni a sablonba.

Szabadság jóváhagyás az értesítő e-mailben

A szabadság igényről szóló e-mailben az adott nap sorában szereplő linkek segítségével lehet elfogadni vagy elutasítani a szabadság igényt.

Értesítés a jelenlét lezárásáról

![]()

08 bevallás – hiányos gyűjtés a 2308M-09-02 lap 627. sorára

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Korábbi verzióinkban a 2308M-09-02 lap 627. sorára csak a jutalmat gyűjtötte a program.

Csoportos letiltás – számfejtési hiba

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Korábbi verziónkban hibásan kalkulálta a behajtói/végrehajtási jutalékot is tartalmazó csoportos letiltás összegét a program a számfejtés során, amennyiben a csoportos letiltást egy, azt megelőző sorszámú, felfüggesztett csoportos letiltás is megelőzte.

A hibát javítottuk.

Felhívjuk figyelmüket, hogy a letiltások rögzítését követően a Törvényi sorrend gombra minden esetben kattintsanak rá, mert jelen verziónktól kezdődően a behajtói/végrehajtási jutalékot is tartalmazó csoportos letiltások esetében e funkció a behajtói/végrehajtási jutalékok és az azokat megalapozó letiltás jogcímek megfelelő sorrendezését is kezeli!

Megjelenési dátum: 2021. január 14.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

T1041, T1042E, TMUNK bejelentők

Magánszemélyhez nem köthető juttatások analitika kezelése

Filmipari statiszta napi közteher összeg változása 2021.01.22-től

Külföldi adóügyi illetőségű magánszemély nyilatkozata menüponthoz nem állítható be engedély

![]()

![]()

Kulcs-Bér light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Jelen verziónktól kezdődően a kilépő adatlapot (Adatlap 2021) a NAV által közzétett formai és adattartalomnak megfelelően biztosítjuk. A frissített adatlap az eddig megszokott módon a Nyomtatványok/Bérügyi/Kilépés nyomtatványai/Adó adatlap, vagy a Dolgozó adatai/Bérügyi alapadatok/Adó adatlap-összesítés pontban gyűjthető.

Az Adatlap 2021. változásai:

I. táblarész

705. sor -12. sor lett és megváltozott a mező új megnevezése: „A 7. sorból a magánszemély által nem egyéni vállalkozóként kötött, díjazás ellenében történő munkavégzésre irányuló más szerződés alapján folytatott tevékenységéből származó jövedelem” – Ebben a sorban kell szerepeltetni a 7. sor összegéből a magánszemély által nem egyéni vállalkozóként kötött, díjazás ellenében történő munkavégzésre irányuló más szerződés alapján folytatott tevékenységéből származó bevételét, az elszámolt költségeket és a jövedelem összegét, valamint – ha azt a magánszemély érvényesítette –

II. táblarész

Másik sorba került illetve új gyűjtést igényel:

610.sor – Az adóelőleg megállapításánál figyelembe vett súlyos fogyatékosság miatti kedvezmény összege

A 2021. január 1-jétől hatályos rendelkezés szerint a súlyosan fogyatékos magánszemély az összevont adóalapját személyi kedvezménnyel csökkenti. A magánszemély adóelőleg nyilatkozata alapján az adóelőleg megállapítása során figyelembe vett súlyos fogyatékosság miatti személyi kedvezmény összegét kell ebben a sorban szerepeltetni. A kedvezmény jogosultsági hónaponként a minimálbér egyharmada száz forintra kerekítve. Jogosultsági hónapként azok a hónapok vehetők figyelembe, amelyben a fogyatékos állapot az erről szóló igazolás, határozat alapján legalább egy napig fennáll. A kedvezmény az első házasok kedvezményét és a családi kedvezményt megelőző sorrendben érvényesíthető.

611. sor – Az adóelőleg megállapításánál figyelembe vett első házasok kedvezményének összege

Ebbe a sorba a magánszemély – a házastársával tett közös döntés szerint tett – adóelőleg-nyilatkozata alapján érvényesített kedvezmény összegét kell beírni. Első házasok kedvezményére jogosult az a pár, ahol a házastársak valamelyike az első házasságát kötötte. Jogosultsági hónapként a házasságkötést követő hónaptól (azt első jogosultsági hónapnak tekintve) legfeljebb 24 hónap vehető figyelembe.

A magánszemély 2021-ben akkor lehet jogosult erre a kedvezményre, ha a házasságát 2019-ben, vagy az után kötötte. A házastársak, bejegyzett élettársak együttesen, jogosultsági hónaponként 33 335 forinttal csökkenthetik az összevont adóalapjukat 2021-ben. Az első házasok kedvezménye kizárólag a házastárssal közösen érvényesíthető. A kedvezmény nem érvényesíthető tovább, ha a 24 hónapos időtartamon belül a házassági életközösség megszűnik (a házasság felbomlik vagy a házasságot a bíróság felbontja). Ha a magánszemély személyi kedvezményt, négy vagy több gyermeket nevelő anyák kedvezményét, első házasok kedvezményét és családi kedvezményt is érvényesít, akkor az első házasok kedvezménye a négy vagy több gyermeket nevelő anyák kedvezményét és a személyi kedvezményt követően, de a családi kedvezményt megelőző sorrendben érvényesíthető.

612. sor (új sor) – Az adóelőleg megállapításánál figyelembe vett családi kedvezmény összege

A magánszemély által tett adóelőleg-nyilatkozat alapján az adóalap megállapítása során figyelembe vett családi kedvezmény összegét kell ebben a sorban feltüntetni. Az a) oszlopban lévő négyzetben kell jelölni, hogy a kedvezmény érvényesítése egyedül (1), vagy közös érvényesítéssel történt-e (2).

A családi kedvezmény – az eltartottak számától függően – kedvezményezett eltartottanként és jogosultsági hónaponként:

Ha a magánszemély négy vagy több gyermeket nevelő anyák kedvezményét, személyi kedvezményt, első házasok kedvezményét és családi kedvezményt is érvényesít, akkor a családi kedvezmény a négy vagy több gyermeket nevelő anyák kedvezményét, a személyi kedvezményt és az első házasok kedvezményét követő sorrendben érvényesíthető.

45. sor megszűnt

56. sor – az évszámot 2021-re kell módosítani a szövegben.

„D” szekció

„b” oszlop megnevezése módosult. Új megnevezés: „A családi járulékkedvezmény szempontjából figyelembe vehető megállapított társadalombiztosítási járulék vagy nyugdíjjárulék összege”

![]()

T1041

A 2021.évre aktualizált változásbejelentő elérhető a programban.

Sem formai, sem tartalmi változtatásra nem került sor a bejelentésen.

b.) T1042E

A 2021.évre aktualizált változásbejelentő elérhető a programban.

Sem formai, sem tartalmi változtatásra nem került sor a bejelentésen.

c.) TMUNK

A 2021.évre aktualizált változásbejelentő elérhető a programban.

Sem formai, sem tartalmi változtatásra nem került sor a bejelentésen.

![]()

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Az alábbi nyilatkozatok aktualizálásra kerültek:

- Családi kedvezmény nyilatkozat

- Külföldi magánszemély adókedvezmény nyilatkozata

- Személyi kedvezmény nyilatkozat

- Költségtérítés adóelőlegének megállapításának nyilatkozata

- Első házasok kedvezményének nyilatkozata

- Négy vagy több gyermeket nevelő anyák kedvezményének nyilatkozata

![]()

A SZÉP kártya béren kívüli juttatások után 2021.01.01-től meg kell fizetni a 1,5% szakképzési hozzájárulást

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

2021.01.01-től a szakképzési hozzájárulás alapja a szakképzési hozzájárulás fizetésre kötelezettet terhelő szociális hozzájárulási adó alapja. Adófizetési kötelezettség terheli egyebek mellett a béren kívüli juttatások Szja tv. szerinti adóalapként meghatározott összegét is.

A 2020. évi LVIII. törvény 40.§ (3) bekezdés szerint a szociális hozzájárulási adóról szóló 2018. évi LII. törvény 1. § (4) bekezdés a) pontjától eltérően 2020. április 22-től a 2021. június 30-ig adott juttatások tekintetében nem terheli adókötelezettség a Széchenyi Pihenő Kártya kártyaszámlájára utalt béren kívüli juttatásnak minősülő összeget. A Nemzeti Adó- és Vámhivatal Központi Irányítás Ügyfélkapcsolati és Tájékoztatási Főosztályától kapott szakmai vélemény alapján azonban az a körülmény, hogy a Széchenyi Pihenő Kártya kártyaszámlájára utalt juttatás után nem kell megfizetni a szociális hozzájárulási adót, nem jelenti azt, hogy a szakképzési hozzájárulás alól is mentességet élvez a jövedelem juttatás. A szakmai vélemény szerint a Szkt. 405. § (3) bekezdés szerinti szabály ebben az esetben nem irányadó, mert a béren kívüli juttatás szociális hozzájárulási adó alóli mentessége nem a szociális hozzájárulási adóról szóló törvény – hanem a 2020. évi LVIII. törvény – rendelkezésein alapul.

A fentiek alapján jelen verziónktól kezdődően a hóvégi/kilépő számfejtések során a Széchenyi Pihenő Kártya béren kívüli juttatásnak minősülő összegei után megfizetendő szakképzési hozzájárulás megjelenik a Munkáltatói közterhek táblarészben.

Kérjük, amennyiben a 2021. január verzióval már készült olyan hóvégi/kilépő típusú számfejtés, amelyben Széchenyi Pihenő Kártya béren kívüli juttatás is számfejtésre került, ismételjék meg ezeket a számfejtéseket.

![]()

Magánszemélyhez nem köthető juttatások analitika kezelése

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Az Adatszolgáltatások/NAV felé 08 bevallás futtatásakor a második lépéskor megjelenő képernyőn az Analitika alap mezőbe rögzített érték alapulvételével a szakképzési hozzájárulást is ki kell számítani, mivel a szakképzési hozzájárulás alapja a szociális hozzájárulási adó alapjával azonos. Ennek érdekében a Törzskarbantartás/Cégfüggő törzsek/Magánszemélyhez nem köthető juttatások analitika törzscsoport beállító képernyőjén a szakképzési hozzájárulást is beállíthatóvá tettük.

![]()

Filmipari statiszta napi közteher összeg változása 2021.01.22-től

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

2021.01.22-. napjától kezdődően a munkáltatói közteher összege filmipari statiszta alkalmi munkára irányuló egyszerűsített foglakoztatása esetén a munkaviszony minden naptári napjára munkavállalónként 4000 forint.

A fenti rendelkezésnek megfelelő közteher megállapítást jelen verziónktól kezdődően biztosítjuk.

Jogszabályi háttér:

egyes törvényeknek a mozgóképipar versenyképességének növelésével összefüggő módosításáról szóló 2020. évi CLXXVIII. törvény

![]()

Külföldi adóügyi illetőségű magánszemély nyilatkozata menüponthoz nem állítható be engedély

Jelen verziónktól kezdődően a jogosultság beállítható erre a menüpontra is. (A jogosultság a „Családi kedvezmény érvényesítése” nyilatkozat beállításával azonos módon állítható be ehhez a menüponthoz).

![]()

A munkáltatói TB alsóhatár kiegészítés EB pénzellátások alapját képezi, figyelembe kell venni a számítási időszak TB járulékalapjainak összesítése során

A 2021. január verzióinkban nem vette figyelembe a program a 2020. decemberben, vagy 2021. januárban kezdődő EB ellátások alapjának megállapítása során a munkáltató által a TB járulékfizetési alsóhatárig kiegészített TB járulékalap különbözetet. Jelen verziónkban az

ellátásalap elbírálása során ezt helyesen kezeli már a program. Ez a változtatás első ízben a 2020.decemberben kezdődő EB pénzellátási eseteket érintheti. Amennyiben már elbírálásra került olyan, decemberben kezdődő EB ellátásalap, amelynek számítási időszaka TB alsóhatárt el nem érő TB járulékalapot is tartalmaz, úgy a táppénz számfejtést meg kell ismételni a helyes alapszámítás érdekében.

Jogszabályi háttér:

Tbj. 23.§ (3) bek.

Megjelenési dátum: 2024. február 27.

Felhős Ügyfeleink számára a verzió 2024. február 28-án lesz elérhető.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Jelen verziónktól kezdődően programunk Karbantartás/Egyszerűsített foglalkoztatottak importálása beolvasó felületén a Bruttó bér mező mellett új mezőt biztosítunk Órabér megnevezéssel az órabéres díjazás importálhatósága céljából.

Ennek érdekében az import fájl kiegészíthető egy új mezővel, amely az „Kifizetett bruttó bér” után következik.

Amennyiben ez az új Órabér mező kitöltésre kerül, abban az esetben nem a Bruttó bér mező adata kerül beolvasásra napibérként, hanem az órabér mező adata kerül beemelésre a Dolgozó adatai/Jogviszonyok/Bérügyi adatok/Jövedelmek, juttatások képernyő Alapbér táblarészének Bér típusa sorára oly módon, hogy a Bér típusa mezőbe az Órabér típus, az Összege mezőbe pedig a beolvasó felületen az Órabér mezőbe rögzített adat kerül.

Amennyiben a beemelésre kerülő import sablonban mind pedig a Bruttó bér mező kitöltésre kerül, ebben az esetben a Feldolgoz gombra kattintva azon sor(ok)on, amely(ek)en mind az Órabér mező, mind a Bruttó bér mező kitöltésre került, a program figyelmeztető üzenetet jelenít meg a Figyelmeztetés mezőben a következő szöveggel: „Mivel az Órabér mező kitöltött, így alapbérként ezen mező adat kerül beemelésre órabérként a jogviszony alapbér táblarészébe, nem a Bruttó bér mező adata napibérként!” Mindkét mező kitöltöttsége esetében tehát a Órabér mező adata kerül beemelésre a Dolgozó adatai/Jogviszonyok/Bérügyi adatok/Jövedelmek, juttatások képernyő Alapbér táblarészének Bér típusa sorára oly módon, hogy a Bér típusa mezőbe az Órabér típus, az Összege mezőbe pedig a beolvasó felületen az Órabér mezőbe rögzített adat kerül.

FONTOS! Az új oszlop használata nem kötelező. Az eddigi import fájl formátum változtatás nélkül használható.

Kulcs-Bér Kompakt, Prémium, Európa verzióban elérhető funkció

Több Ügyfelünk jelezte, hogy az általuk kezelt cégnél cafeteria rendszer működik, amelynek keretében a szép kártya is választható elem. Az éves választott szép kártya juttatás összege meghaladja az éves rekreációs keretösszeg kedvezményes határát. Ebből kiindulva külön jövedelem jogcímeken tartják nyilván az éves juttatás béren kívüli juttatás (bkj) részének és egyes meghatározott juttatás (emj) részének 1/12 részét havi szinten. Előbbit az alapértelmezett SZÉP kártya jövedelem jogcímen, utóbbit egyedi, egyes meghatározott juttatás típusú jövedelem jogcímen a SZÉP kártya jelölőnégyzet bekapcsolt állapota mellett az egyedi jövedelem jogcímnél.

Utóbbi jövedelem jogcím korábbi verzióinkban negyedéves emj közterhekkel jelent meg a számfejtésben, de a fenti körülményekre tekintettel a témában érintett Ügyfeleink jelezték, hogy ezeket a jövedelem jogcímeket havi emj közterhekkel szeretnék megjeleníteni a számfejtésben, hogy a 08 bevallásra és a közteherutalásba is havonta kerüljenek az ilyen jövedelem jogcímen számfejtett jövedelmek gyűjtésre.

A fenti igény biztosítása érdekében a következőt biztosítjuk jelen verziónktól kezdődően:

Ha az egyedileg létrehozott SZÉP kártya jövedelem jogcím esetében a jövedelem törzs beállító felületén a Cafeteria részben a típus mező adata „Egyes meghatározott juttatás” és a SZÉP kártya jelölőnégyzet bejelölt állapotú, akkor az így beállított jövedelem jogcímen számfejtett tételek esetében havi emj közterheket jelenít meg a számfejtés során a program.

Fontos!

Kérjük, a 2024. február havi közteherutalás gyűjtését jelen verziónkon futtassák!

Változás a lezáratlan tárgyhónapot követő hónapban rögzített levonások/letiltások kezelésében

Korábbi verzióinkban abban az esetben, ha a lezárásra kerülő hónapban a Dolgozók adatai/Jogviszonyok/Bérügyi adatok/Levonások pontban levonás/letiltás került rögzítésre és a következő hónapban még nem készült számfejtés, de a következő hónapban is került rögzítésre levonás/letiltás, akkor a hónapzárás során a következő hónapból törlésre került az összes, a következő hónapban rögzített letiltás.

Jelen verziónktól kezdődően ez a működés változtatásra került oly módon, hogy a hónapzárás alkalmával átveszi a program a lezárásra kerülő hónap levonásait/letiltásait, melyek megtartják a lezárásra kerülő hónapban már kialakított sorrendet. Ezután ebbe a sorrendbe a következő hónapban a hónapzárást megelőzően rögzített levonások a következő hónapban a hónapzárás előtt már meghatározott sorrendben – a törvényi sorrendet is figyelembe véve – beillesztésre kerülnek. Ha két letiltás esetében azonos a törvényi sorrend, akkor a rögzítési sorrend rangsorol, azaz a lezárásra kerülő hónapból átvételre kerülő tételeket a hónapzárás a következő havi letiltásokhoz képest korábban rögzítettként kezeli.

A hónapzárás során abban az esetben, ha a lezárásra kerülő hónapban, és az azt követő hónapban is vannak rögzített levonások/letiltások, – és a helyes törvényi sorrend meghatározására szükség van -, a következő üzenetet jeleníti meg a program:

„A következő hónapban már van levonás rögzítve és az aktuális időszakból is átvitelre kerül levonás, ezért a program módosította a következő havi levonások törvényi sorrendjét, kérjük ellenőrizze!”

Fontos!

Amennyiben a hónapzárás során az Önök állományában valamely jogviszonyhoz kapcsolódóan megjelenik ez a fenti tájékoztató üzenet, kérjük ellenőrizzék a fentiekkel érintett jogviszony(ok)ban a levonások/letiltások törvényi sorrendjének helyességét, és szükséges esetben módosítsák azt.

Ideiglenes lakcím (Tartózkodási hely) adatok lekérésének lehetősége állományi listában

Kulcs-Bér Kompakt, Prémium, Európa verzióban elérhető funkció

Jelen verziónktól kezdődően lehetőséget biztosít a program a ideiglenes lakcím (tartózkodási hely) lekérésére a Vezetői információk/Állományi lista pontban.

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Jelen verziónktól kezdődően lehetőséget biztosítunk a Nyomtatványok/Bérügyi/Belépés nyomtatványai/Biztosítotti nyilvántartásba vétel pontban arra, hogy Felhasználóink akár a NAV iktatószám megjelenítése nélkül is gyűjthessék az Igazolás biztosítotti nyilvántartásba vételről iratot. Amennyiben nem kívánják a NAV iktatószámot felgyűjteni az iratra, úgy az általános szűrőablakból a Nyomtatási képre jutva a képernyő bal oldalán megjelenő beállító panelen az „Iktatószám megjelenítés” jelölőnégyzetet tegyék bejelöletlen állapotúvá.

Új Felszolgálási díj jövedelem jogcímek biztosítása a Jövedelem törzsben

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

A Dolgozó adatai/Jogviszonyok/Jogviszony alapadatai/Alapadatok menüpontban biztosítunk egy „Felmondási idő megállapodás alapján” nevű mezőt azon ügyfeleink számára, akik az Mt-ben meghatározott felmondási időtől eltérő időt állapítanak meg a munkaszerződésben.

Az ebbe a mezőbe rögzített érték kilistázható a Vezetői információk/Állomány listában, valamint a Jogviszonyos listában.

Mind a két listában alapértelmezetten a Próbaidő vége után jelenik meg.

Az új mezőt a szerződéssablonba be lehet szúrni a dolgozó adatlapján a Jogviszonyok/Munkaügyi adatok/Szerződés menüpontban:

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Korábbi verzióinkban az önkéntes pénztári munkáltatói támogatás jövedelem jogcímek ( ÖSN, ÖSR, ÖPR, ÖPN, ÖER, ÖEN) esetében a jövedelem törzsben a „Munkáltatói kedvezmény igénybevételére jogosít” jelölőnégyzet bejelölt állapotú volt. A NAV-tól kapott szakmai vélemény megerősítette, hogy az önkéntes pénztári munkáltatói támogatásokkal szemben foglalkoztatói kedvezmény (SZOCHO, KIVA) nem érvényesíthető – kivéve a megváltozott munkaképességű személyek után érvényesíthető adóadókedvezményt -. Az önkéntes pénztári munkáltatói támogatás jövedelem jogcímek esetében a fentiek okán a jövedelem törzsben a „Munkáltatói kedvezmény igénybevételére jogosít” jelölőnégyzet jelen verziónktól kezdődően bejelöletlen állapotú, e jövedelmekkel szemben a számfejtés során a kizárólag a megváltozott munkaképességű személyek után érvényesíthető adóadókedvezmény érvényesül a számfejtés során.

A NAV-tól kapott szakmai vélemény érdemi része a következő:

A Számv. tv. szerint az önkéntes pénztári munkáltatói támogatás nem tartozik a bérköltség kategóriájába, az a 3. § (7) bekezdés szerint személyi jellegű egyéb kifizetésnek minősül [azok a kifizetések, amelyeket a munkáltató a munkavállaló részére jogszabályi előírás vagy saját elhatározása alapján teljesít és nem tartoznak a bérköltség fogalmába. Ilyenek különösen: a szerzői jogdíj, a lakhatási költségtérítés, a lakásépítésre nyújtott támogatás (ideértve az átvállalt kamatot és kezelési költséget is), az étkezési térítés, a munkábajárással kapcsolatos költségtérítés, a jubileumi jutalom, a dolgozó kötelezettségvállalásának térítése, a bányászati keresetkiegészítés, a tárgyjutalmak, az egyéb természetbeni munkajövedelmek, a megváltozott munkaképességű munkavállalók keresetkiegészítése, a betegszabadság díjazása, a munkáltatót terhelő táppénz, táppénzkiegészítés, a munkavállaló részére kötött, de a munkáltató által fizetett baleset-, élet- és nyugdíjbiztosítás díja, az önkéntes pénztárba befizetett munkáltatói tagdíj-hozzájárulás, a magánnyugdíjpénztárba befizetett munkáltatói tagdíj-kiegészítés, a munkáltatót terhelő, illetve általa átvállalt személyi jövedelemadó stb...]

Mindezekre tekintettel egyetértünk azon értelmezéssel, mely szerint a munkavállaló részére a munkáltató által az önkéntes pénztárba befizetett munkáltatói tagdíj-hozzájárulás nem vehető figyelembe a Szocho tv. 10-12. §, valamint a 15. § szerinti adókedvezmények alapjának meghatározása során. Ugyanakkor az a Szocho tv. 13. §-ában említett adókedvezmény alapjának számításakor – eltérő rendelkezés hiányában – figyelembe vehető.

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Korábbi verziónkban egyszerűsített foglalkoztatás jogviszonyban kilépés utáni számfejtés esetében közteher összeg került megjelenítésre. A hibát javítottuk, az jelen verziónkban már nem tapasztalható.

Megjelenési dátum: 2024. április 30.

Felhős Ügyfeleink számára a verzió 2023. május 2-án lesz elérhető.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

![]()

KSH Munkaerőköltség-felvétel (1117)

Kulcs-Bér Kompakt, Prémium, Európa verzióban elérhető funkció

Jelen verziófrissítés letöltésével elérhetővé válik programunkban a KSH felé küldendő OSAP 1117 Munkaerőköltség-felvétel statisztika.

A felvétel célja az élőmunka igénybevételéhez kapcsolódó összes költség, vagyis a munkavállaló részére közvetlenül vagy közvetetten nyújtott javadalmazások, illetve az ezekhez kapcsolódó további ráfordítások lehető legtágabb körének számbavétele, így az élőmunka fajlagos költségeinek és azok változásának meghatározása. Ennek érdekében a program felgyűjti a munkavállalók részére közvetve vagy közvetlenül nyújtott javadalmazásokat és az ezekhez kapcsolódó további ráfordításokat.

A kérdőívet az adott naptári évre vonatkozóan kell kiállítani. Beadási határideje a tárgyévet követő év május 10-e.

Az Adatszolgáltatások/KSH felé menüpontból indítható az adatgyűjtés:

A gyári alapértelmezett jövedelem jogcímek paraméterezésre kerültek a statisztikában. Amennyiben Önök egyedi jövedelem jogcímeket számfejtenek, ezek beállításáról ne feledkezzenek meg a statisztika összeállítását megelőzően!

A negyedéves munkaügyi jelentés teljes és részmunkaidős sorain alkalmazott foglalkozási viszonyokra vonatkozó beállításai átmásolásra kerülnek a munkaerőköltség-felvételre.

Az elkészített statisztika a KSH-ELEKTRA rendszeren keresztül küldhető be.

Változások a gyűjtésben:

A statisztika kitöltési útmutatója a KSH honlapján elérhető:

https://elektra.ksh.hu/nyomtatvanyok.html

1997. évi LXXXIII. törvény

42. §(1) A csecsemőgondozási díj összege

a) a (2) és (3) bekezdés szerinti esetben a naptári napi alap 70%-a,

b) a (4) bekezdés szerinti esetben a naptári napi jövedelem 70%-a.

(2) A csecsemőgondozási díj naptári napi alapját a 48. § (1) és (2) bekezdésében foglaltak szerint kell megállapítani.

(3) Ha a naptári napi alap nem állapítható meg a (2) bekezdésben foglaltak szerint, naptári napi alap a jogosultság kezdő napján érvényes minimálbér kétszeresének harmincad része.

(4) Ha a biztosított naptári napi jövedelme a minimálbér kétszeresének harmincad részét nem éri el, a csecsemőgondozási díj összegének megállapításánál a biztosított tényleges jövedelmét kell figyelembe venni. Tényleges jövedelem hiányában a szerződés szerinti jövedelmet kell figyelembe venni azzal, hogy a naptári napi alap a jogosultság kezdő napján érvényes minimálbér kétszeresének harmincad részét nem haladhatja meg.

(4a) Ha a gyermek gyermekgondozási díj vagy gyermekgondozási segély igénybevétele alatt, vagy annak megszűnését követő egy éven belül születik, és az újabb gyermek születését megelőzően utolsóként született gyermek jogán megállapított csecsemőgondozási díj naptári napi alapja magasabb összegű, mint a (2)-(4) bekezdés alapján számított csecsemőgondozási díj naptári napi alapja, akkor a magasabb naptári napi alap alapján kell az ellátást megállapítani.

(4b) A (4a) bekezdés csak akkor alkalmazható, ha az utolsóként megállapított ellátás alapja kizárólag a jogosultság kezdő napján fennálló jogviszonyban elért jövedelem figyelembevételével került megállapításra.

2010. április elsején hatályba lép az egyszerűsített foglalkoztatásról szóló 2009. évi CLII. törvény, amelynek következtében jelentősen megváltoznak az alkalmi munkavállalás szabályai. Az alkalmi munkavállalói könyv és közteherjegy helyébe az elektronikus bejelentési kötelezettség és a formalizált (blanketta) szerződés lép.

1. Biztonsági mentés készítése

Az évnyitás előtt fontos biztonsági mentést készíteni a 2023. évet kezelő program adatairól.

Kérjük Tisztelt Felhasználóinkat, hogy amennyiben rendelkeznek egyedileg felvett foglalkozási viszonnyal vagy jövedelem jogcímmel, az évnyitást követően a Törzskarbantartás/Közös törzsek/Foglalkozási viszonyok és a Törzskarbantartás/Közös törzsek/Jövedelem jogcímek menüben módosítsák a vonatkozó foglalkozási viszonyok, illetve jövedelem jogcímek beállításait az aktuális törvényi előírásoknak megfelelően!

A gyári foglalkozási viszonyok, illetve jövedelem jogcímek esetén ezt természetesen mi megtesszük.

Az évnyitás sikeressége érdekében mindenképp futtatni kell legalább a Kulcs-Bér 2023. december verzióját (v2926)!

2. December hónap lezárása

A decemberi számfejtések, bevallás, közteherutalás elkészítése után zárjuk le a megelőző év december hónapját. Erre a Karbantartás/Hónapok karbantartása menüpontban van lehetőségünk, illetve az egyéni számfejtés vagy a csoportos számfejtés ablakon.

A decemberi számfejtést követően a tartós távolléten lévő munkavállalók szabadságát újra kell számoltatni a programmal, azért, hogy a következő évi szabadságai helyesen kerüljenek megállapításra. Ezt megtehetik manuálisan is, vagy a hónap zárásnál bejelölve a funkciót, melyről bővebben itt olvashatnak:

Kulcs-Bér Tudásbázis » Kulcs-Bér Verziótájékoztató 2022. október (v2798) (kulcs-soft.hu)

A decemberi hónap lezárása azért szükséges, mert a hónapzárás biztosítja, hogy az automatikusan göngyölésre és átemelésre kerülő adatok átemelésre kerüljenek a 2024. évi programba is. Ezek többek között: jövedelem kifizetés beállításai, letiltások, járulékalapot képező jövedelmek, főkönyvi feladási szabályok, adó-/adóalap kedvezmények, rendszeres egyéb jövedelmek, lezárt munkaidő keret. Bizonyosodjunk meg arról, hogy minden adat és számfejtés rendben van a megelőző évben!

Az évnyitás után a Kulcs-Bér megelőző évében végzett módosítások nem kerülnek át a Kulcs-Bér következő évi programba!

3. 2024. évi program telepítése

Felhős ügyfeleink részére a telepítést az üzemeltetők végzik el.

A következő évi program megjelenéséről tájékoztatjuk Ügyfeleinket a megelőző évi program indításakor felugró ablakban.

A telepítés elindítható a program indításkor felugró figyelmeztető ablakon keresztül, illetve az Ügyfélportál Szoftvereim/Terméktámogatás menüponton keresztül is.

Telepítés során amennyiben rendelkeznek korábbi évi keretprogramokkal, úgy a 2024-es program telepítésénél elegendő az upgrade verzió telepítése.

Új évi program telepítésekor legördülő listából lehet első céget választani. Az új program telepítésének módja megegyezik a frissítések letöltésének és futtatásának módjával.

Eltérést abban tapasztalhatnak, hogy a telepítés varázsló termékszámot kér a program aktiválásához. Amennyiben a megelőző évhez képest nem váltottak program verziót, a termékszám megegyezik az előző évivel. Ebben az esetben a 2023. évi program Súgó/Névjegy menüjéből ki tudják másolni a termékszámot:

A termékszám megadása után a felhasználó ki tudja választani az előző évben kezelt cégek listájából, hogy melyiket hozza létre először az új évben.

A cég megadása után megjelenő ablakon a Befejezés gombra kell kattintani.

4. Évnyitás

Az újonnan telepített 2024. évi program Karbantartás menüjében találják meg a 2024 évnyitás menüpontot, melynek segítségével az adatátvétel megkezdhető.

Az évnyitáshoz bérprogram rendszergazdai jogosultság szükséges!

Kérjük az évnyitást abban az esetben kezdjék meg, ha a 2023. év adataiban már nem módosítanak, ezek a módosítások ugyanis az évnyitást követően már nem emelhetők át a 2024. évi programba, csak az évnyitás folyamatának megismétlésével. Ekkor azonban az idő közben a 2024. évi programban rögzített új adatok, módosítások felülírásra kerülnek.

Amennyiben az adott adatbázison már történt évnyitás, akkor a menüpont indításakor figyelmeztető üzenet jelenik meg:

Az évnyitást ebben az esetben a Beállítások/Kezelés/Általános menüpontban található Évnyitás/Ismételt évnyitás jelölő négyzet pipálása után indítani:

Amennyiben évnyitást követően ismételt évnyitást szeretne elvégezni (mert például több céget is számfejt), kérjük, vegye figyelembe, hogy az újbóli évnyitás felülírja a már elvégzett 2024–es módosításokat. Tehát ha egy cégre ismét „rányitja az” évet, és ebben már volt 2024. januári számfejtés, az felül fog íródni, azaz el fog tűnni!

Erre külön is figyelmeztet a program a jelölő négyzet pipálása után:

FIGYELEM! A beállítás felhasználófüggő! Ha ugyanazzal a céggel másik felhasználó is dolgozik, az egyik felhasználó által elvégzett beállítás nem lesz érvényes a másik felhasználó számára.

Az OK gomb megnyomása után ki lehet lépni a menüpontból, és lehet indítani a nyitást a Karbantartás/2024. évnyitás menüpontból. Ha úgy lépünk ki a Beállítások-ból, hogy a jelölő négyzet nincs bepipálva, akkor a Karbantartás/2024. évnyitás menüpont indítása után az első figyelmeztető üzenet jelenik meg.

Ismételt nyitás esetén, a Karbantartás/2024. évnyitás menüpont indítása után az alábbi figyelmeztető üzenet jelenik meg:

Az Igen gombra történő kattintás után indul a nyitás.

- Kapcsolat létrehozása

Az évnyitás felület első ablakában az adatbázis helye adható meg, amelyen a megelőző év adatai tárolásra kerültek. Amennyiben itt több eshetőség is kínálkozik, érdemes ellenőrizni az adatbázis elérési helyét a megelőző évi bérprogramban. Ezt vagy a megelőző évi bérprogram alsó tálcáján tudják ellenőrizni vagy a Karbantartás/SQL beállítás varázsló futtatásával.

A megfelelő adatbázis kiválasztása után kattintson a „Kapcsolat létrehozása és tovább” gombra.

Amennyiben a 2023-as programban az adatbázis helye nem gépnévvel, hanem IP címmel vagy ‚ . ’ jelzéssel került megadásra, akkor ebben az esetben probléma merülhet fel évnyitás után a kliens gépről előző évhez történő csatlakozás során. Ennek elkerülése érdekében évnyitás során megköveteli a program, hogy a gépnév kiírásra kerüljön (szerver gép neve ahol az adatbázist elérik).

- Cégek kiválasztása

Itt megjelenítésre kerülnek a megelőző évi programban kezelt cégek. Az évnyitást lehetőségünk van több lépcsőben végezni, nem kell egyszerre az összes cég adatát átvenni.

A bal oldalon látható a 2023. – azaz tavalyi – év cégei, és jobb oldalon a 2024–es megfelelője. Amennyiben még nem hoztuk létre a 2024 –es cégeket, lehetőség van évnyitáskor ezek létrehozására. Ebben az esetben ugyanolyan névvel kerülnek felrögzítésre, mint ahogyan a 2023–as programban megtalálhatóak. Attól függően, hogy azonos vagy eltérő SQL szerverre nyitjuk át az évet, mint amiben a 2023. évi adatok kerültek tárolásra, változik az új év létrehozásának szövegezése.

Ha ugyanarra az SQL szerverre nyitunk évet, akkor a 2023-es cég oszlopban az Új (2023-as) év felvitele szöveget látjuk.

Ha másik SQL szerverre nyitjuk át az évet, akkor ugyanitt az „Azonos néven új cég létrehozása” megfogalmazás olvasható.

Az eredmény azonban mindkét esetben ugyanaz, a program létrehozza a 2024-es programban a kiválasztott céget.

ALAPHELYZET: Az évnyitás, ha azonos névvel talál céget a 2023-as programban, akkor azt ajánlja fel a 2024-es cég oszlopban, egyébként az „Azonos néven új cég létrehozása” az alapértelmezett beállítás.

MINDET KIHAGY: Évnyitásból kihagyva megjegyzés jelenik meg minden 2024-es cég mezőben. Ezekre a cégekre nem fut le az évnyitás.

MIND ÚJ CÉG: az „Azonos néven új cég létrehozása” megjegyzés jelenik meg minden 2024-es cég mezőben. Ennek megfelelően, az évnyitás, a 2023-as cég alapján létrehozza a 2024-es évet.

Ha Ön már a 2024–es évben is létrehozta a 2023–ban használt cégek neveit, úgy lehetőség nyílik a két év cégeinek megfeleltetésére. Ilyenkor a bal oldalon látott cég nevének megfelelően a 2024 –es oszlopban is ugyanazt kell kiválasztani.

A cégek kiválasztását követően a „Cégadatok mentése és tovább” gombbal léphetünk a beállítások felületre.

- Beállítások

Az ablak két panelre van osztva. A bal oldali panelben látjuk a cégek kiválasztása fülön évnyitásra kijelölt cégeket, a jobb oldali panelben pedig az adott cégre alkalmazható beállításokat.

A cégekre egyesével vagy mindegyik cégre együtt meg tudják adni az évnyitás során alkalmazandó beállításokat. A cégeket át lehet emelni egyszerre, de külön-külön is. Ugyanakkor ebben az esetben ismételten fel kell hívjuk figyelmüket, hogy az ismételt évnyitás felülírja a 2024. évi program törzsadatait.

Kérjük Önöket, törekedjenek rá, hogy az évnyitást egy lépésben oldják meg az összes cégre egyszerre.

Jobb oldali panelen látható opciók magyarázata:

„Dolgozók átvétele”: Lenyíló menüből három opció közül választhatunk a dolgozói adatok átvételét illetően:

Csak aktív jogviszonnyal rendelkező dolgozók és aktív jogviszonyok átvétele: Ebben az esetben a megelőző évi programból átemelünk minden dolgozót, akinek van 2023.12.31-én aktív jogviszonya és ezen dolgozóknak csak azokat a jogviszonyait emeljük át, amelyek esetén az évnyitás futtatásakor a kilépés dátuma nem kitöltött.

Összes dolgozó és csak az aktív jogviszonyok átvétele: Az évnyitás során minden dolgozót átemelünk a következő évi programba, de ezen dolgozók esetén csak azokat a jogviszonyokat hozzuk át, amelyek esetén az évnyitás futtatásakor a kilépés dátuma nem kitöltött, vagy a kilépés dátuma 2023. december 31-ét követő.

Összes dolgozó és összes jogviszony átvétele: Az évnyitás átemeli a 2023. évi programban berögzített valamennyi dolgozót és a hozzájuk tartozó valamennyi jogviszonyt.

„Jelenlét naptár feltöltése”: Az opció segítségével 2024. januárra feltöltésre kerül azon dolgozók jelenlét naptára, akik 2023. december 31 –én nem voltak keresőképtelenek. Azon munkavállalók esetén, akik december 31 –én keresőképtelenek, és ezen adat nem a széles időintervallum megadásával történt, a 2024. január hónap nem kerül feltöltésre a beállított munkarend ledolgozható napjai alapján.

„Lezárt intervallumú munkaidőkeret átvétele” (kivéve Kulcs-Bér Light, Standard): Abban az esetben, ha munkaidőkeretben történő foglalkoztatást alkalmaztak a 2023 –as évben, és a lezárt intervallumoknak megfelelően a 2024-es évre is szeretnék a munkaválókhoz ezt automatikusan felvinni az évnyitással, akkor jelöljék be az opciót. Például, ha háromhavi munkaidőkeret volt rendelve a dolgozóhoz, és a munkaidőkeret vége dátuma 2023.12.31., akkor a 2024–es programban 2024.01.01-2024.03.31 intervallummal, többhavi munkaidőkeretként kerül rögzítésre.

„Előző évi szabadság egyenleg átvétele”: Ebben az esetben a megelőző évi szabadság egyenleg egy az egyben átemelésre kerül. A Szabadság és pihenőidő nyilvántartásban az Előző évről hozott szabadság oszlopban jogcímenként kerül megjelenítésre az előző évi záró egyenleg. Amennyiben a szabadság kiadása során nem fordítottak figyelmet arra, hogy a szabadságokat külön jogcímenként adják ki, előfordulhat, hogy valamely jogcímen mínuszos egyenleg szerepel az év végén. Az átvétel ebben az esetben is megtörtének, ekkor az Előző évből hozott oszlopban negatív összeg szerepel majd.

„Csak életkor után járó szabadságnapoknak megfelelő mennyiség”: A Munka Törvénykönyve lehetőséget biztosít 2014-től, hogy a munkavállaló életkor után járó szabadság napjai átvitelre kerüljenek a következő évre. Amennyiben 2023-ban a dolgozónak maradt szabadsága, az opció bejelölésével, maximum annyi nap kerül átvitelre a 2024-es évre, amennyi életkor után járt 2023-ban. Természetesen, ha ennél kevesebb a fel nem használt szabadság napjainak száma, akkor a ténylegesen megmaradt szabadságnapok kerülnek átvételre.

„Családi adóalap- és járulékkedvezmény 2023. decemberi adatok átvétele 2024. január hónapra”,

„Első házasok adóalap kedvezmény 2023. decemberi adatok átvétele 2024. január hónapra”,

„Négy vagy többgyermekes anyák adókedvezmény 2023. decemberi adatok átvétele 2024. január hónapra,

„Személyi kedvezmény adóalap kedvezmény 2023. decemberi adatok átvétele 2024. január hónapra,

„Huszonöt éven aluliak adóalapkedvezmények mellőzéséről nyilatkozott adatok 2023. decemberi állapotának átvétele 2024. évre”:

„Harminc év alatti anyák adókedvezmény 2023. évi adatok átvétele 2024. január hónapra”:

A családi kedvezményről és a harminc év alatti anyák adókedvezményéről a munkavállalónak, minden évben nyilatkoznia kell.

Nyilatkozatot a 25 év alattiaknak csak egy esetben kell kitölteniük: ha a kedvezményt nem kívánják érvényesíteni. (Mezőgazdasági őstermelők esetében a 25 év alatti kedvezmény az I. negyedév záró hónapjában, március hónapban kerül maximum a havi kedvezmény háromszoros összegében figyelembevételre a számfejtés során, és megjelenítésre a Dolgozó adatai/Jogviszony/Bérügyi adatok/Adószámítási adatok és kedvezmények képernyőn).

Felhasználóink munkájának megkönnyítése érdekében a korábbi év nyilatkozata alapján rögzített adatok automatikusan átkerülnek az évnyitás során az új évi programverzióba, az opciók előtt található jelölő négyzet jelölése esetén.

Amennyiben a 2023. évi programban a kedvezmény megosztás nélkül került beállításra, a 2024. évi programban az évnyitás során a 2024. évi szabályoknak megfelelően módosításra került a kedvezmények összege az első házasok és a családi adóalap kedvezmény esetén is.

„Költségelszámolás módjának átvétele”: Átalányadózó egyéni vállalkozó esetében az Évnyitás Beállítások képernyőjén az Átalányadózó Költségelszámolás módjának átvétele jelölőnégyzet bejelölt állapota mellett a 2023. december hónap költség beállítása átvételére kerül. A jelölőnégyzet alapértelmezetten bejelölt állapotú. Amennyiben a jelölőnégyzet bejelölt állapota kikapcsolásra kerül, úgy 40% költségmérték kerül átvételre.

„Alapbér módosítások”: Az opció használata abban az esetben javasolt, ha csoportosan, már januártól szeretné megadni az adott bérrel rendelkező munkavállalók alapbérének módosítását. Lehetőség van arra is, hogy egy adott intervallumba sorolt fizetési „szintet” ugyanarra az összegre emeljünk meg.

Tipikusan a minimálbérrel, illetve a garantált bérminimummal rendelkező munkavállalóknál lehet alkalmazni. Ebben az esetben például az alábbiak szerint kell megadni a változás tényét:

„Százalékos emelés”: A funkció használatával a minimum és maximum értékek közé eső jövedelmeket egy megadott %-kal van lehetőség emelni.

„Egyéb jövedelem módosítások”: Ebben a szekcióban megadható mindaz, amit a dolgozó jövedelem juttatások – egyéb jövedelem felületen tud megadni. Ilyen lehet például a megbízási díj összege, vállalkozói kivét, vagy akár a béren kívüli juttatások összege.

„Szerződés szerinti bér (tiszta teljesítménybér esetén)”: Tiszta teljesítménybéres dolgozók esetén tölthető adat a szerződés szerinti bér. Az évnyitással lehetőséget biztosítunk rá, hogy ezen bér típust is aktualizálni tudjuk a 2024. évre.

Ha Ön a fenti beállításokat az összes cégére szeretné alkalmazni, melyeket a felület bal oldalán lát, lehetősége van csoportos alkalmazásra, ehhez az „Összes cégre beállít” gombot kell választania.

Az évnyitás során nem emeljük át azokat a munkarendeket, amelyek a 2023. évi programban megtalálhatóak, de az év folyamán egyetlen dolgozóhoz sem voltak hozzárendelve.

A beállítások elvégzése után az Adatátvétel megkezdése gombra kell kattintani.

- Adatátvitel

Az adatok átvételének folyamata több cég évnyitása esetén több időt is igénybe vehet. Az időt növeli az is, ha több száz dolgozó adatait kell átemelni, vagy az előző évben több egyedi munkarendet, jövedelem jogcímet is használt. Kérjük, az évnyitás folyamatát ne szakítsa meg a feladatkezelő segítségével, mert az esetleges adatsérüléshez is vezethet!

A feldolgozási folyamat a <LEÁLLÍTÁS> gomb segítségével bármikor megszakítható. Abban az esetben, ha az adatátvételt megszakítottuk, az évnyitás a későbbiekben megismételhető. A 2024-es adatbázisban, azaz cégekben nem lesz a leállított adatátvételi folyamatnak hatása (dupla átvétel, félig átvett adat, stb.), mivel az évnyitás minden létrehozandó cégben az alapállapotról indul.

Az évnyitás sikerességéről a program a folyamat befejezésekor egy sikerességi visszajelzést jelenít meg a felületen. Ilyenkor az utolsó, azaz a „Befejezés” fülre fog ugrani.

Az évnyitási folyamat záró képernyőjén összefoglaló információkat is találunk. Az <ADATÁTVÉTELI NAPLÓ MEGTEKINTÉSE> gomb segítségével megnyitható az évnyitási folyamat részletes naplója. Lehetőség van a napló kinyomtatására és Excel fájlba történő exportálására is.

A folytatáshoz meg kell nyomni a Bezárás gombot.

5. Adatbázis frissítése

Az évnyitás zárultával a program elindítja az átvett cégekre az adatbázis frissítést. Az adatok ellenőrzését és a szükséges módosítások megtételét követően használatba vehető a program.

További kérdés esetén keressék ügyfélszolgálatunkat a ber@kulcs-soft.hu címen,

vagy a 06 1 336 53 23 telefonszámon!

Megjelenési dátum: 2023. március 14.

Felhős Ügyfeleink számára a verzió 2023. március 16-án lesz elérhető.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Kulcs-Európa importok bővítése

Készenlét és rendkívüli munkavégzés jelölése a Kulcs-Beosztás rendszerben

Levonás alól mentes határ alól kivételt képező levonások

Új szakképzési munkaszerződés foglalkozási viszony biztosítása a Foglalkozási viszony törzsben

![]()

Kulcs-Bér Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

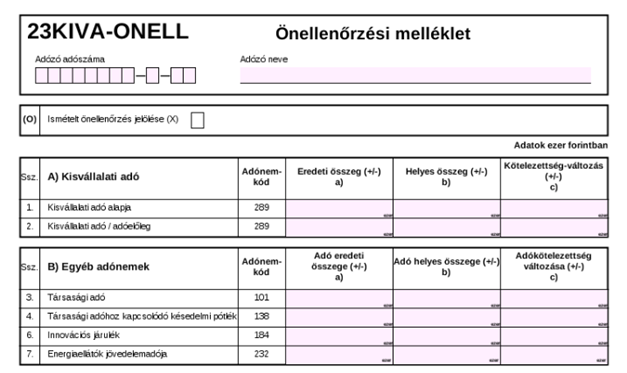

23KIVA-ELOLEG Az 1. roon megszűntetésre került „A 84/2022.(III.5) Korm.rend. 2. § (3) bek. szerinti havi kedvezmények” szövegrész, és a „Negyedév 1. hóna és ”Negyedév 2. hónap” és ”Negyedév 3. hónap” mezők. Egyebekben a lap adattartam nem változott. 23KIVA-ELOLEG lap kitöltése 1. A Tbj. szerint járulékalapot képező személyi jellegű kifizetések és a Szocho. tv. szerint meghatározott egyes juttatások Itt kell növelő tételként feltüntetni az adóelőleg-megállapítási időszakban az adóalany által fizetett, fizetendő azon személyi jellegű ráfordítás összegét, amely a Tbj. szerint járulékalapot képez. A kiegészítő tevékenységet folytató116 egyéni vagy társas vállalkozónál117 2020. július 1-jétől a Tbj. alapján nem képződik e tevékenységgel összefüggésben járulékalap,118 és így kisvállalati adóalap sem, ezért az ezzel kapcsolatos összegeket figyelmen kívül kell hagyni. Figyelem! A kedvezményezett foglalkoztatott után érvényesíthető kedvezmény összegét a következő sorban kell megadni, ebben a sorban nem kell figyelembe venni. A Tbj. szerint járulékalapot képező jövedelemnek minősülnek a következők: − az Szja tv. szerint összevont adóalapba tartozó önálló és nem önálló tevékenységből származó bevételből az adóelőleg-alap számításánál figyelembe vett jövedelem, − a munkavállalói érdekképviseletet ellátó szervezet részére levont (befizetett) tagdíj, − a tanulószerződés alapján ténylegesen kifizetett díj,120 − a szakképzési munkaszerződés alapján ténylegesen kifizetett pénzbeli juttatás, − a felszolgálási díj, − az ösztöndíjas foglalkoztatási jogviszony alapján fizetett ösztöndíj. Ha nemzetközi szerződés alapján Magyarországnak nem áll fenn adóztatási joga, vagy kettős adózást kizáró egyezmény hiányában adóelőleg megállapítási kötelezettség nem keletkezik, az előzőekben tételesen felsoroltaktól eltérően a járulékalapot képező jövedelem az alapbér (ha a munkát külföldi jog hatálya alá tartozó munkaszerződés alapján végzik, a szerződésben meghatározott díj havi összege), de legalább a tárgyévet megelőző év július hónapjára érvényes bruttó átlagkereset,121 vagy ha nem éri el az alapbér (a szerződésben meghatározott díj havi összege) vagy a tárgyévet megelőző év július hónapjára érvényes bruttó átlagkereset közül az egyik összegét, akkor a tevékenység ellenértékeként a tárgy hónapban megszerzett – munkaviszony esetében a tárgyhónapra elszámolt – jövedelem.1 Járulékalapot képező jövedelemként kell figyelembe venni azt a jövedelmet, amelynek kifizetése (juttatása) olyan időszakra tekintettel történik, amely időszakban a Tbj. alapján biztosítási jogviszony állt fenn, függetlenül a kifizetés (juttatás) időpontjától, ha a kifizetés, juttatás időpontjában a Tbj. rendelkezése alapján123 más ország járulékszabályai alkalmazandók.124 Nem kell járulékalapot képező jövedelemként figyelembe venni azt a jövedelmet, amelynek kifizetése (juttatása) olyan időszakra tekintettel történik, amely időszakban a Tbj. rendelkezése alapján125 nem állt fenn biztosítási jogviszony, függetlenül a kifizetés (juttatás) időpontjától.126 Ezen túlmenően egyéb, a törvényben tételesen szabályozott jövedelmek sem képeznek járulékalapot.127 Ha a tagra (a Tbj. szerinti társas vállalkozóra128) jutó, fentiek szerint kiszámított személyi jellegű ráfordítás alacsonyabb, mint a minimálbér129 112,5 %-a, akkor személyi jellegű kifizetésként az utóbbi összeget kell figyelembe venni. E rendelkezés alkalmazásában minimálbér meghatározott képzettségi feltétellel a tárgyhónap első napján, a teljes munkaidőre érvényes garantált bérminimum havi összege.130 A tagra jutó személyi jellegű ráfordítás meghatározása során nem kell figyelembe venni a minimálbér 112,5 %-át arra az időszakra vonatkozóan, amelyre a társas vállalkozónak nem keletkezik a Tbj. vonatkozó rendelkezése131 szerinti járulékalap után járulék-fizetési kötelezettsége. Egyes esetekben a járulékalap havonta legalább a minimálbér 30 %-a, ez a járulékfizetés alsó határa.133 Ha a munkavállaló tényleges jövedelme (bruttó munkabére) nem éri el a járulékfizetés alsó határát, akkor a munkáltató köteles megfizetni a tényleges bér és a minimálbér 30 %-a közötti különbözetre eső járulékkötelezettséget. A kisvállalati adó alapjánál azonban a tényleges jövedelem összegét indokolt alapul venni, a járulékfizetési alsó határt figyelmen kívül kell hagyni (bővebb információ a NAV honlapján a 2020/9. Adózási kérdésben olvasható). Személyi jellegű kifizetésnek minősül továbbá a Szocho. tv. 1. § (4) bekezdés a) pontja szerinti béren kívüli juttatás (ld. Szja tv. 71. §), valamint a Szocho. tv. 1. § (4) bekezdés b) pontja szerinti béren kívüli juttatásnak nem minősülő egyes meghatározott juttatás (ld. Szja tv. 70. §). Nem minősül e sorba tartozó személyi jellegű kifizetésnek a nemzetközi szerződés alapján külföldön adóztatható kifizetés. A teljes munkaidőben foglalkoztatott munkavállaló részére megállapított alapbér kötelező legkisebb összege (minimálbér) a teljes munkaidő teljesítése esetén, havibér alkalmazásakor bruttó 232 000 forint, a legalább középfokú iskolai végzettséget vagy középfokú szakképzettséget igénylő munkakörben foglalkoztatott munkavállaló részére alapbérként megállapított garantált bérminimum a teljes munkaidő teljesítése esetén, havibér alkalmazásakor bruttó 296 400 forint. Az adóelőleg-megállapítási időszakra jutó, az 1. sorban – előjel nélkül – feltüntetett személyi jellegű kifizetés adatból az adóelőleg megállapítása során a későbbiekben le kell vonni a 2. sorban – szintén előjel nélkül – feltüntetett érvényesíthető kedvezmény összeget (ld. 5. sor). Ezt a részegyenleget a WebNYK program külön mezőben is kimutatja. 2. A kedvezményezett foglalkoztatottak után érvényesíthető kedvezmény Itt kell csökkentő tételként feltüntetni az adóalany által a kedvezményezett foglalkoztattak138 részére kifizetett munkabér, vagy a kedvezményezett foglalkoztatott után megállapított Szocho. tv. szerinti adóalap vagy a kedvezményezett kutató-fejlesztő foglalkoztatott vonatkozó tevékenysége közvetlen költségeként elszámolt bérköltség után az adóelőleg-megállapítási időszakban érvényesíthető kedvezmény összegét. 3. Jóváhagyott fizetendő osztalék Itt kell növelő tételként megadni az adóelőleg-megállapítási időszakban jóváhagyott fizetendő osztalék összegét. A kisvállalati adóalanyiságot megelőző adóévek adózott eredménye és eredménytartaléka terhére a kisvállalati adóalanyiság időszakában jóváhagyásra kerülő osztalék nem tüntethető fel ebben a sorban. Az adóelőleg-megállapítási időszakra jutó, a 3. sorban – előjel nélkül – feltüntetett jóváhagyott fizetendő osztalék adatból az adóelőleg megállapítása során a későbbiekben le kell vonni a 4. sorban – szintén előjel nélkül – feltüntetett bevételként elszámolt osztalék összeget (ld. 5. sor). Ezt a részegyenleget a WebNYK program külön mezőben is kimutatja. 4. Bevételként elszámolt, a külföldön megfizetett (fizetendő) adó összegével csökkentett osztalék Itt kell csökkentő tételként megadni az adóelőleg-megállapítási időszakban bevételként elszámolt osztalék összegét. Ennek a bevételnek az összegét csökkenteni kell a külföldön megfizetett (fizetendő) adó összegével. Az osztalék csökkentő tételként való figyelembevételének feltétele, hogy az osztalék összegét az azt megállapító társaság (ideértve a kezelt vagyont) ne számolja el az adózás előtti eredménye terhére ráfordításként. Az adóelőleg-megállapítási időszakra jutó, a 4. sorban – előjel nélkül – feltüntetett bevételként elszámolt osztalék adatot le kell vonni a 3. sorban – szintén előjel nélkül – feltüntetett jóváhagyott fizetendő osztalék összegből (ld. 5. sor). 145 Ezt a részegyenleget a WebNYK program külön mezőben is kimutatja. 5. A kisvállalatiadó-előleg számított alapja [+ 1. – 2. + 3. – 4. sorok] Ebben a sorban képződik meg az 1-4. sorok egyenlege, feltéve, hogy az egyenleg nem negatív. Negatív egyenlegnél az adómegállapítási időszakra jutó adóelőleg alapja nulla. A megállapított kisvállalati adó előlegének számított alapját az alábbi számítás adja: a) (+1. sor – 2. sor), b) (+3. sor – 4. sor). Ezeket a részegyenlegeket a WebNYK program külön is kimutatja. Az a) és b) pontban kapott részeredményeket összevonva kapjuk meg az adóelőleg-megállapítási időszakra jutó adóelőleg alapját. 6. A megállapított kisvállalatiadó-előleg összege [5. * 10 %] Ez a sor a kisvállalatiadó-előleg alapjának (5. sor adatának) a 10 %-át tartalmazza. 23KIVA-ONELL A C9 blokkban az a) és a c) mezők megszűntek.  Kisvállalati adó 1. Kisvállalati adó alapja 2. Kisvállalati adó / adóelőleg A különbözetképzés forrásadatainak bemutatása érdekében a kisvállalati adó (adónemkód: 289) alapját és adóösszegét külön sor tartalmazza. Az 1. sorban kell meghatározni a kisvállalati adókötelezettség alapjának változását, az önellenőrzésben bevallott helyes összeg és az eredeti (azonos időszaki előzmény) bevallásban szereplő összeg különbözeteként. A 2. sorban kell megállapítani a kisvállalatiadó-kötelezettség vagy a kisvállalatiadóelőleg-kötelezettség változását, az önellenőrzésben bevallott helyes összeg és az eredeti (azonos időszaki előzmény) bevallásban található összeg különbözeteként. A két sor (a) mezőjében eredeti összegként az azonos időszakra korábban benyújtott bevallásban található összeget kell megadni, ezt követően a kitöltőprogram beemeli a kitöltés alatt álló önellenőrzés hasonló adatát (b) és megképezi a két adat különbözetét (c). Attól függően, hogy előlegbevallás vagy elszámoló bevallás önellenőrzését végzik el, a kisvállalati adó eredeti (előzményben található) és helyes (az aktuális önellenőrzési bevallásban található) adatai a következő összegmezőkből származnak: Elszámoló előzménybevallásnál - [ONELL] 1a mező = előzmény [KIVA-ELSZAMOLAS] 20. sor, - [ONELL] 2a mező = előzmény [KIVA-ELSZAMOLAS] 21. sor, - [ONELL] 1b mező = kitöltött bevallás [KIVA-ELSZAMOLAS] 20. sor, - [ONELL] 2b mező = kitöltött bevallás [KIVA-ELSZAMOLAS] 21. sor. Az elszámoló bevallás önellenőrzésekor nem az elszámoló bevallásban kimutatott különbözet változását, hanem mindenkor az éves összes adókötelezettség változását kell megadni. Adóelőlegre vonatkozó előzménybevallásnál - [ONELL] 1a mező = előzmény [KIVA-ELOLEG] 5. sor, - [ONELL] 2a mező = előzmény [KIVA-ELOLEG] 6. sor, - [ONELL] 1b mező = kitöltött bevallás [KIVA-ELOLEG] 5. sor, - [ONELL] 2b mező = kitöltött bevallás [KIVA-ELOLEG] 6. sor.

Kisvállalati adó 1. Kisvállalati adó alapja 2. Kisvállalati adó / adóelőleg A különbözetképzés forrásadatainak bemutatása érdekében a kisvállalati adó (adónemkód: 289) alapját és adóösszegét külön sor tartalmazza. Az 1. sorban kell meghatározni a kisvállalati adókötelezettség alapjának változását, az önellenőrzésben bevallott helyes összeg és az eredeti (azonos időszaki előzmény) bevallásban szereplő összeg különbözeteként. A 2. sorban kell megállapítani a kisvállalatiadó-kötelezettség vagy a kisvállalatiadóelőleg-kötelezettség változását, az önellenőrzésben bevallott helyes összeg és az eredeti (azonos időszaki előzmény) bevallásban található összeg különbözeteként. A két sor (a) mezőjében eredeti összegként az azonos időszakra korábban benyújtott bevallásban található összeget kell megadni, ezt követően a kitöltőprogram beemeli a kitöltés alatt álló önellenőrzés hasonló adatát (b) és megképezi a két adat különbözetét (c). Attól függően, hogy előlegbevallás vagy elszámoló bevallás önellenőrzését végzik el, a kisvállalati adó eredeti (előzményben található) és helyes (az aktuális önellenőrzési bevallásban található) adatai a következő összegmezőkből származnak: Elszámoló előzménybevallásnál - [ONELL] 1a mező = előzmény [KIVA-ELSZAMOLAS] 20. sor, - [ONELL] 2a mező = előzmény [KIVA-ELSZAMOLAS] 21. sor, - [ONELL] 1b mező = kitöltött bevallás [KIVA-ELSZAMOLAS] 20. sor, - [ONELL] 2b mező = kitöltött bevallás [KIVA-ELSZAMOLAS] 21. sor. Az elszámoló bevallás önellenőrzésekor nem az elszámoló bevallásban kimutatott különbözet változását, hanem mindenkor az éves összes adókötelezettség változását kell megadni. Adóelőlegre vonatkozó előzménybevallásnál - [ONELL] 1a mező = előzmény [KIVA-ELOLEG] 5. sor, - [ONELL] 2a mező = előzmény [KIVA-ELOLEG] 6. sor, - [ONELL] 1b mező = kitöltött bevallás [KIVA-ELOLEG] 5. sor, - [ONELL] 2b mező = kitöltött bevallás [KIVA-ELOLEG] 6. sor. ![]() OSAP 2009 Negyedéves munkaügyi jelentés – 2023

OSAP 2009 Negyedéves munkaügyi jelentés – 2023

Kulcs-Bér Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Kulcs-Bér Európa verzióban elérhető funkció

Kulcs-Bér Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

![]() Kulcs-Európa importok bővítése Kulcs-Bér Európa verzióban elérhető funkció

Kulcs-Európa importok bővítése Kulcs-Bér Európa verzióban elérhető funkció

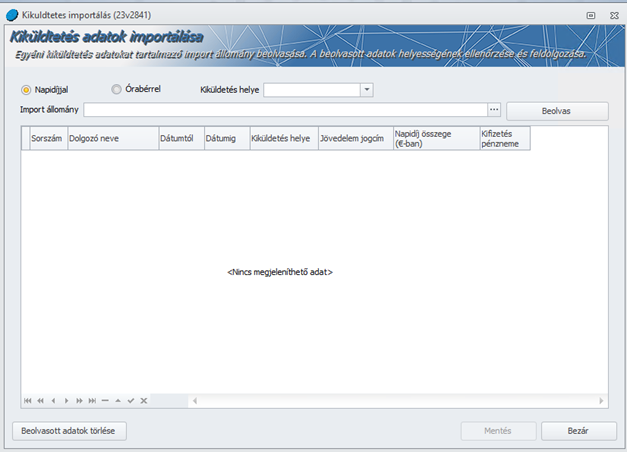

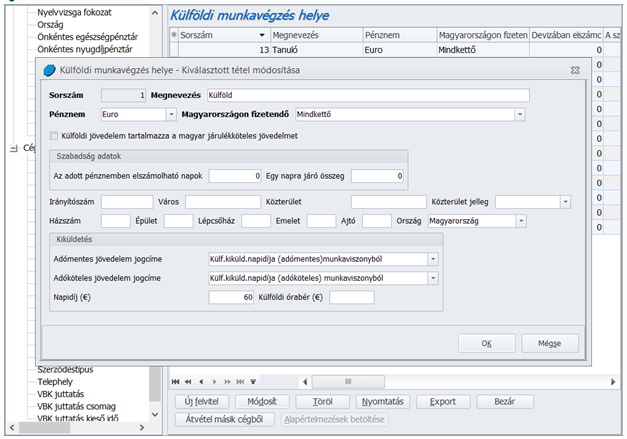

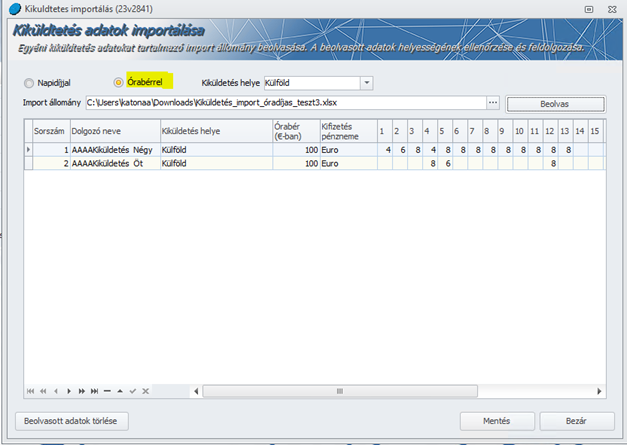

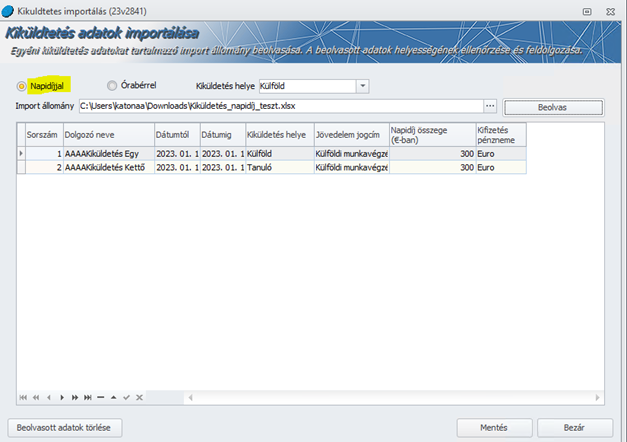

A beolvasás előtt ki kell választani, hogy napidíjas, vagy órabéres adatokat kívánunk beemelni a programba, valamint ki kell választani a Kiküldetés helye legördülőlistából a megfelelő elemet – amelyet előzőleg már a Törzskarbantartás/Cégfüggő törzsek/Külföldi munkavégzés helye törzscsoportban létrehoztunk :

A beolvasás előtt ki kell választani, hogy napidíjas, vagy órabéres adatokat kívánunk beemelni a programba, valamint ki kell választani a Kiküldetés helye legördülőlistából a megfelelő elemet – amelyet előzőleg már a Törzskarbantartás/Cégfüggő törzsek/Külföldi munkavégzés helye törzscsoportban létrehoztunk :  Az Importállomány legördülőlistából ki kell választani a beemelni kívánt excel állományt, és a Beolvas gombra kell kattintani:

Az Importállomány legördülőlistából ki kell választani a beemelni kívánt excel állományt, és a Beolvas gombra kell kattintani:

A Mentés gombra kattintva sor kerül az adatok beemelésére. Az import táblák a következő oszlopokat tartalmazzák: a) Külföldi kiküldetés napidíj import - Import azonosító - KMVH kód* - Dolgozó - Dátumtól - Dátumig - Jövedelem jogcím - Napidíj (Euro) - Kifizetés pénzneme b) Külföldi kiküldetés órabéres import - Import azonosító - KMVH kód* - Dolgozó - Órabér (Euroban) - Kifizetés pénzneme - Hónap napjaik felsorolása *KMVH kód = a Törzskarbantartás/Cégfüggő törzsek/Külföldi munkavégzés helye törzscsoportbeli megfelelő elemének sorszáma. Mintafájlok a következő linken elérhetők: Kiküldetés_import_napidíj_mintafájl Kiküldetés_import_óradíjas_mintafájl

A Mentés gombra kattintva sor kerül az adatok beemelésére. Az import táblák a következő oszlopokat tartalmazzák: a) Külföldi kiküldetés napidíj import - Import azonosító - KMVH kód* - Dolgozó - Dátumtól - Dátumig - Jövedelem jogcím - Napidíj (Euro) - Kifizetés pénzneme b) Külföldi kiküldetés órabéres import - Import azonosító - KMVH kód* - Dolgozó - Órabér (Euroban) - Kifizetés pénzneme - Hónap napjaik felsorolása *KMVH kód = a Törzskarbantartás/Cégfüggő törzsek/Külföldi munkavégzés helye törzscsoportbeli megfelelő elemének sorszáma. Mintafájlok a következő linken elérhetők: Kiküldetés_import_napidíj_mintafájl Kiküldetés_import_óradíjas_mintafájl

Fontos!

![]()

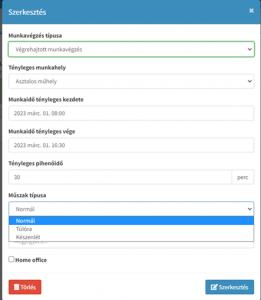

Kulcs-Beosztásban elérhető funkció A Kulcs-Beosztás rendszerben biztosítjuk a készenlétben töltött idő és a rendkívüli munkavégzés jelölését a dolgozói felületen a jelenlét adatok szerkesztésénél, valamint az operátori felületen a beosztás készítésnél és a jelenlét karbantartásnál. A Kulcs-Bér programba történő jelenlét adat letöltés nem változott. A készenlétben töltött idő alapján elszámolandó készenléti díj automatikus generálásának megvalósítását egy későbbi verzióban tervezzük.

Beosztás készítés Új legördülő listával kitölthető mezőt hoztunk létre a beosztás szerkesztő ablakban, amelyben megadható a végrehajtott műszak típusa.

Jelenlét karbantartása az operátori felületen Új legördülő listával kitölthető mezőt hoztunk létre a jelenlét szerkesztő ablakban, amelyben megadható a végrehajtott műszak típusa.

Jelenlét karbantartása a dolgozói felületen Új legördülő listával kitölthető mezőt hoztunk létre jelenlét szerkesztő ablakban, amelyben megadható a végrehajtott műszak típusa.

FONTOS! Amennyiben adott napon a rendkívüli munkavégzés kezdő időpontja nem egyezik a munkarend szerinti műszak végének időpontjával, akkor a letöltés során a Kulcs-Bér program nem fogja átvenni a kettő közül a későbbi műszakot. A jelenét adatok letöltése során a Kulcs-Bér program továbbra is a jogviszonyhoz tartozó munkarend és a ténylegesen ledolgozott órák összehasonlítása alapján számolja el a rendkívüli munkavégzést.

FONTOS! Amennyiben adott napon a rendkívüli munkavégzés kezdő időpontja nem egyezik a munkarend szerinti műszak végének időpontjával, akkor a letöltés során a Kulcs-Bér program nem fogja átvenni a kettő közül a későbbi műszakot. A jelenét adatok letöltése során a Kulcs-Bér program továbbra is a jogviszonyhoz tartozó munkarend és a ténylegesen ledolgozott órák összehasonlítása alapján számolja el a rendkívüli munkavégzést.

![]() Levonás alól mentes határ alól kivételt képező levonások Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció Korábbi verzióinkban, ha a jogviszony ág Levonások képernyőjén a ”Mentesség a végrehajtás alá nem vonható havi munkabér összegéig” jelölőnégyzet sor bejelölt állapotú volt, akkor a letiltások a nettó 60 ezer forint meghagyása mellett kerültek érvényesítésre, ez a levonás alól mentes határ. Ez alól csak a gyermektartási kötelezettségek képeztek kivételt – 1. . törvényi sorrend-. Jelen verziónktól ezt a kivételszabályt kiterjesztettük a Vállalt levonásra – 5. törvényi sorrend – is.

Levonás alól mentes határ alól kivételt képező levonások Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció Korábbi verzióinkban, ha a jogviszony ág Levonások képernyőjén a ”Mentesség a végrehajtás alá nem vonható havi munkabér összegéig” jelölőnégyzet sor bejelölt állapotú volt, akkor a letiltások a nettó 60 ezer forint meghagyása mellett kerültek érvényesítésre, ez a levonás alól mentes határ. Ez alól csak a gyermektartási kötelezettségek képeztek kivételt – 1. . törvényi sorrend-. Jelen verziónktól ezt a kivételszabályt kiterjesztettük a Vállalt levonásra – 5. törvényi sorrend – is. ![]()

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció A Törzskarbantartás/Közös törzsek/Foglalkozási viszonyok törzscsoportban új foglalkozási viszonyt biztosítunk „Szakképzési munkaszerz. felnőttképzésben résztvevő” megnevezéssel. Az eddig biztosított Szakképzési munkaszerződés foglalkozási viszony megnevezése és beállításai módosításra kerültek. Az új megnevezés: „Szakképzési munkaszerz. nappali tag. tanulóval„. A foglalkozási viszony Bizt. jogv. típusa jelen verziótól kezdődően: „köznevelési intézményben nappali tagozatos tanuló munkavállaló” Kérjük, hogy attól függően, hogy a szakképzési munkaszerződést felnőttképzésben résztvevővel, vagy nappali tagozatos tanulóval kötötték, a megnevezés alapján megfelelő foglalkozási viszonyt válasszák ki a jogviszonyos alapadatok képernyőn.

Az évnyitásról szóló leírás a videó alatt érhető el.

Az évnyitás előtt fontos biztonsági mentést készíteni a 2020. évet kezelő program adatairól. A számítógép Start menüjéből indítva, a Minden program / Kulcs-Soft / Karbantartás / Adatmentő és visszatöltő segédprogram pontban találhatjuk meg a biztonsági mentések kezelésére szolgáló segédprogramot. Win8 és Win10 esetén a Windows ikonra kell kattintani, majd el kell kezdeni begépelni az alkalmazás nevét.

Kérjük Tisztelt Felhasználóinkat, hogy amennyiben rendelkeznek egyedileg felvett foglalkozási viszonnyal vagy jövedelem jogcímmel, az évnyitást követően a Törzskarbantartás/Közös törzsek/Foglalkozási viszonyok és a Törzskarbantartás/Közös törzsek/Jövedelem jogcímek menüben módosítsák a vonatkozó foglalkozási viszonyok, illetve jövedelem jogcímek beállításait az aktuális törvényi előírásoknak megfelelően! A gyári foglalkozási viszonyok, illetve jövedelem jogcímek esetén ezt természetesen mi megtesszük.

Az évnyitás sikeressége érdekében mindenképp futtatni kell legalább a Kulcs-Bér 2020. decemberi verzióját (v2589)!

Az évnyitás előtt fontos biztonsági mentést készíteni a 2022. évet kezelő program adatairól. A számítógép Start menüjéből indítva, a Minden program / Kulcs-Soft / Karbantartás / Adatmentő és visszatöltő segédprogram pontban találhatjuk meg a biztonsági mentések kezelésére szolgáló segédprogramot. Win8 és Win10 esetén a Windows ikonra kell kattintani, majd el kell kezdeni begépelni az alkalmazás nevét.

Kérjük Tisztelt Felhasználóinkat, hogy amennyiben rendelkeznek egyedileg felvett foglalkozási viszonnyal vagy jövedelem jogcímmel, az évnyitást követően a Törzskarbantartás/Közös törzsek/Foglalkozási viszonyok és a Törzskarbantartás/Közös törzsek/Jövedelem jogcímek menüben módosítsák a vonatkozó foglalkozási viszonyok, illetve jövedelem jogcímek beállításait az aktuális törvényi előírásoknak megfelelően! A gyári foglalkozási viszonyok, illetve jövedelem jogcímek esetén ezt természetesen mi megtesszük.

Az évnyitás sikeressége érdekében mindenképp futtatni kell legalább a Kulcs-Bér 2022. november/2 verzióját (v2809)!

Megjelenési dátum: 2016. május 31.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Megjelenési dátum: 2022. április 19.

Felhős Ügyfeleink számára a verzió 2022. április 20-án lesz elérhető.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

![]()

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

A Kulcs-Bér program jelen verziójától a projektek kezelésével bővül a főkönyvi felosztás dimenzióinak száma. A részlegszámhoz, a munkaszámhoz és a másodlagos főkönyvi számlához hasonlóan a törzsadatokban előzetesen rögzített projektekre történő felosztása, ha a Főkönyvi feladás beállításaiban „Felosztás megadásának módja”=Főkönyvi felosztósban, akkor három különböző módszerrel lehetséges:

Ha a „Felosztás megadásának módja”=Feladás szabályokban, akkor a szabályokhoz lehet rendelni felosztást a már meglévő három dimenzió kezeléséhez hasonlóan.

Projekt rendelhető az egyéb jövedelmekhez is.

A projektekre történő felosztást lehet kezdeni év közben is.

A Kulcs-Bér programban alkalmazott főkönyvi felosztás import lehetőségek jelen verziótól kezdve kiterjednek a projektekre is.

A projektekre történő felosztás használatához az alábbi előkészítő lépéseket kell elvégezni:

A Cégfüggő törzsek alatt létrehoztunk egy új törzscsoportot.

A törzscsoportban a megszokott módon lehet új tételt rögzíteni, módosítani és törölni.

A jövedelem rekordot kibővítettük a projekt hozzárendelés lehetőségével:

Az Elszámolás/Csoportos jogcímfelvitel menü alatt a jövedelem rekordot kibővítettük a projekt hozzárendelés lehetőségével:

Ha a Beállítások/Főkönyvi feladás menü alatt a felosztás módja az alábbi módon van beállítva:

akkor az eddigi dimenziók mellett projektet is lehet rendelni a jogviszonyhoz a Dolgozó adatai/Jogviszonyok/Jogviszony alapadatai pontban.

A „Főkönyvi alapértelmezések” alatt létre hoztunk egy sort a projekt hozzárendelés biztosítására:

Ha a Beállítások/Főkönyvi feladás menü alatt a felosztás módja az alábbi módon van beállítva:

akkor az eddigi dimenziók mellett projekt bontást is lehet rendelni a jogviszonyhoz a Dolgozó adatai/Jogviszonyok/Jogviszony alapadatai pontban.

A „havi alapértelmezett főkönyvi felosztás” táblázatban létre hoztunk egy új oszlopot a projekt hozzárendelés biztosítására:

Ha a Beállítások/Főkönyvi feladás menü alatt a felosztás módja az alábbi módon van beállítva:

akkor az eddigi dimenziók mellett projektet is lehet rendelni a jelenlét adatokhoz.

A Jelenlét adatok főkönyvi felosztás karbantartást kiegészítettük a projektre történő felosztás rögzítésének lehetőségével.

Jogviszonyok/Jelenlét adatok

A jogviszony alatti és a csoportos főkönyvi felosztás gyűjtés funkciók jelen verziótól kezdve elvégzik az előző öt fejezetben leírt módon beállított projektre történő felosztást. Ennek köszönhetően a főkönyvi feladásban is megjeleníthető a projektre történő felosztás.

Jogviszonyok/Főkönyvi felosztás:

Elszámolás/Csoportos főkönyvi felosztás

A sorokra kattintva meg lehet tekinteni a felosztást:

Ha a Beállítások/Főkönyvi feladás menü alatt a felosztás módja az alábbi módon van beállítva:

akkor felosztást a feladás szabályokban lehet beállítani.

A feladás szabályokban beállított felosztás karbantartást kiegészítettük a projektre történő felosztás rögzítésének lehetőségével.

A karbantartás nem különbözik az eddig rendelkezésre álló dimenziók karbantartásától.

A főkönyvi feladásban jelen verziónktól kezdve a többi dimenzióval megegyezően szerepeltethető a projektre történő felosztás.

A Kulcs-Főkönyv felé történő főkönyvi feladásban az Adatátadó rendszer egyik következő verziójának kiadásától kezdve szerepel majd a főkönyvi felosztásnak megfelelő projektre történő felosztás is. A kiadásról az Adatátadó rendszer verzió tájékoztatójában tájékoztatjuk majd Ügyfeleinket.

A Főkönyvi feladás lista bővült az új oszloppal:

A SUP típusú formátum esetében a projekt dimenzió alkalmazható jelen verziónktól. A paraméterezése megegyezik a részleg szám és munkaszám paraméterezésével:

Az Apollo típusú formátum esetében a projekt dimenzió alkalmazható jelen verziónktól. A paraméterezése megegyezik a részlegszám és munkaszám paraméterezésével:

A többi főkönyvi feladás típus esetében egyedi fejlesztés keretében tudjuk biztosítani a projekt kezelést.

A Beállítások/Főkönyvi feladás/Főkönyvi felosztás importálása menüben az Állományi adatokat kiegészítettük a projekt megadás lehetőségével:

A dimenziók beállításánál ugyanolyan lehetőségek állnak rendelkezésre, mint a többi dimenzió esetében:

Az import és a feldolgozás során az Állományi adatok táblázatban megadott oszlopban található projektre történik a felosztás.

A Beállítások/Főkönyvi feladás/Jelenlét főkönyvi felosztás importálása menüben az Állományi adatokat kiegészítettük a projekt megadás lehetőségével:

A dimenziók beállításánál ugyanolyan lehetőségek állnak rendelkezésre, mint a többi dimenzió esetében:

Az import és a feldolgozás során az Állományi adatok táblázatban megadott oszlopban található projektre történik a felosztás.

Az Adatszolgáltatások/Főkönyvi listák menüpont alatti lekérdezéseket bővítettük a projekt mezővel.

Főkönyvi felosztás:

A Vezetői információk/Állományi lista lekérdezést bővítettük a projekt mezővel:

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

Szolgáltatásként biztosítjuk, hogy igény esetén Felhasználóink a jelszó küldő e-mail szövegét az elektronikus nyomtatvány küldő e-mail szövegéhez hasonlóan módosíthassák a továbbiakban. Amennyiben szeretnék a szolgáltatást igénybe venni, kérjük, keressék Ügyfélszolgálatunkat.

![]() KIVA előleg bevallás – kisbenzinkutak támogatása

KIVA előleg bevallás – kisbenzinkutak támogatása

Kulcs-Bér Kompakt, Prémium, Európa verzióban elérhető funkció

A KIVA előleg bevallás kiegészítésre került a 84/2022. (III. 5.) Korm. rendelet 2. § (3) bek. szerinti havi kedvezmények összege mezőkkel. Jelen verziónkban már biztosítjuk a rendelet alapján a bevallásba bekerült új mezők töltését.

A KIVA előleg bevallás a következők szerint került módosításra:

22KIVA főlap

A (C) blokk kiegészítésre került a „Nyilatkozat a 84/2022. (III. 5.) Korm. rendelet 2. § (3) bekezdésében foglalt…” jelölőnégyzettel.

22KIVA-ELOLEG lap

Az 1. sor kiegészítésre került a 84/2022. (III. 5.) Korm. rendelet 2. § (3) bek. szerinti havi kedvezmények összege mezőkkel.

Kitöltési útmutató:

1. A Tbj. szerint járulékalapot képező személyi jellegű kifizetések és a Szocho. tv. szerint meghatározott egyes juttatások

Itt kell előjel nélkül feltüntetni azt az adóévben teljesített személyi jellegű ráfordítást, amely a Tbj. szerint járulékalapot képez. A kiegészítő tevékenységet folytató egyéni vagy társas vállalkozónál 2020. július 1-jétől a Tbj. alapján nem képződik e tevékenységgel összefüggésben járulékalap, és így kisvállalati adóalap sem, ezért az ezzel kapcsolatos összegeket figyelmen kívül kell hagyni. Itt kell továbbá kimutatni személyi jellegű kifizetésként a Szocho. tv. szerint meghatározott egyes juttatásokat. 160 Nem minősül ide tartozó személyi jellegű kifizetésnek a nemzetközi szerződés alapján külföldön adóztatható kifizetés.