Küldje el ezt a cikket!

Küldje el ezt a cikket!

Kulcs-Bér verziótájékoztató 2023. február/3 (v2841)

Megjelenési dátum: 2023. március 14.

Felhős Ügyfeleink számára a verzió 2023. március 16-án lesz elérhető.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Jogszabálykövetés

Új fejlesztés

Kulcs-Európa importok bővítése

Készenlét és rendkívüli munkavégzés jelölése a Kulcs-Beosztás rendszerben

Levonás alól mentes határ alól kivételt képező levonások

Új szakképzési munkaszerződés foglalkozási viszony biztosítása a Foglalkozási viszony törzsben

Hibajavítás

![]()

Kulcs-Bér Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

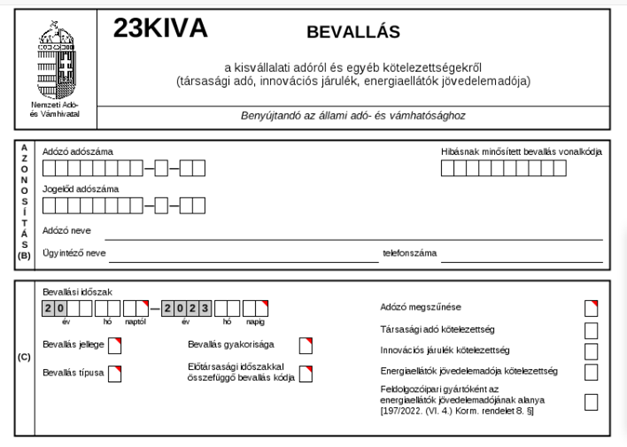

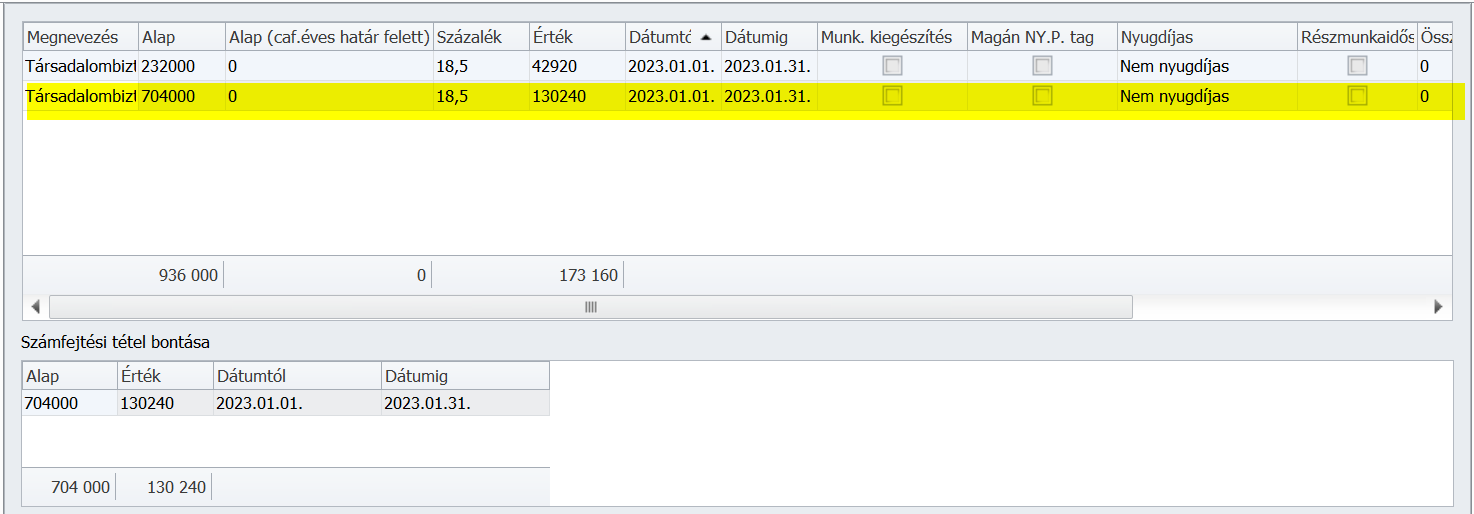

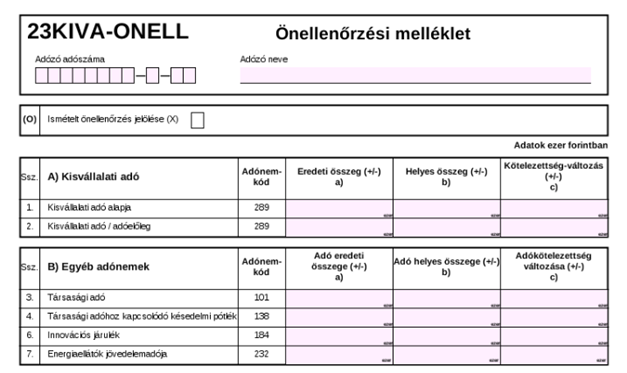

23KIVA-ELOLEG Az 1. roon megszűntetésre került „A 84/2022.(III.5) Korm.rend. 2. § (3) bek. szerinti havi kedvezmények” szövegrész, és a „Negyedév 1. hóna és ”Negyedév 2. hónap” és ”Negyedév 3. hónap” mezők. Egyebekben a lap adattartam nem változott. 23KIVA-ELOLEG lap kitöltése 1. A Tbj. szerint járulékalapot képező személyi jellegű kifizetések és a Szocho. tv. szerint meghatározott egyes juttatások Itt kell növelő tételként feltüntetni az adóelőleg-megállapítási időszakban az adóalany által fizetett, fizetendő azon személyi jellegű ráfordítás összegét, amely a Tbj. szerint járulékalapot képez. A kiegészítő tevékenységet folytató116 egyéni vagy társas vállalkozónál117 2020. július 1-jétől a Tbj. alapján nem képződik e tevékenységgel összefüggésben járulékalap,118 és így kisvállalati adóalap sem, ezért az ezzel kapcsolatos összegeket figyelmen kívül kell hagyni. Figyelem! A kedvezményezett foglalkoztatott után érvényesíthető kedvezmény összegét a következő sorban kell megadni, ebben a sorban nem kell figyelembe venni. A Tbj. szerint járulékalapot képező jövedelemnek minősülnek a következők: − az Szja tv. szerint összevont adóalapba tartozó önálló és nem önálló tevékenységből származó bevételből az adóelőleg-alap számításánál figyelembe vett jövedelem, − a munkavállalói érdekképviseletet ellátó szervezet részére levont (befizetett) tagdíj, − a tanulószerződés alapján ténylegesen kifizetett díj,120 − a szakképzési munkaszerződés alapján ténylegesen kifizetett pénzbeli juttatás, − a felszolgálási díj, − az ösztöndíjas foglalkoztatási jogviszony alapján fizetett ösztöndíj. Ha nemzetközi szerződés alapján Magyarországnak nem áll fenn adóztatási joga, vagy kettős adózást kizáró egyezmény hiányában adóelőleg megállapítási kötelezettség nem keletkezik, az előzőekben tételesen felsoroltaktól eltérően a járulékalapot képező jövedelem az alapbér (ha a munkát külföldi jog hatálya alá tartozó munkaszerződés alapján végzik, a szerződésben meghatározott díj havi összege), de legalább a tárgyévet megelőző év július hónapjára érvényes bruttó átlagkereset,121 vagy ha nem éri el az alapbér (a szerződésben meghatározott díj havi összege) vagy a tárgyévet megelőző év július hónapjára érvényes bruttó átlagkereset közül az egyik összegét, akkor a tevékenység ellenértékeként a tárgy hónapban megszerzett – munkaviszony esetében a tárgyhónapra elszámolt – jövedelem.1 Járulékalapot képező jövedelemként kell figyelembe venni azt a jövedelmet, amelynek kifizetése (juttatása) olyan időszakra tekintettel történik, amely időszakban a Tbj. alapján biztosítási jogviszony állt fenn, függetlenül a kifizetés (juttatás) időpontjától, ha a kifizetés, juttatás időpontjában a Tbj. rendelkezése alapján123 más ország járulékszabályai alkalmazandók.124 Nem kell járulékalapot képező jövedelemként figyelembe venni azt a jövedelmet, amelynek kifizetése (juttatása) olyan időszakra tekintettel történik, amely időszakban a Tbj. rendelkezése alapján125 nem állt fenn biztosítási jogviszony, függetlenül a kifizetés (juttatás) időpontjától.126 Ezen túlmenően egyéb, a törvényben tételesen szabályozott jövedelmek sem képeznek járulékalapot.127 Ha a tagra (a Tbj. szerinti társas vállalkozóra128) jutó, fentiek szerint kiszámított személyi jellegű ráfordítás alacsonyabb, mint a minimálbér129 112,5 %-a, akkor személyi jellegű kifizetésként az utóbbi összeget kell figyelembe venni. E rendelkezés alkalmazásában minimálbér meghatározott képzettségi feltétellel a tárgyhónap első napján, a teljes munkaidőre érvényes garantált bérminimum havi összege.130 A tagra jutó személyi jellegű ráfordítás meghatározása során nem kell figyelembe venni a minimálbér 112,5 %-át arra az időszakra vonatkozóan, amelyre a társas vállalkozónak nem keletkezik a Tbj. vonatkozó rendelkezése131 szerinti járulékalap után járulék-fizetési kötelezettsége. Egyes esetekben a járulékalap havonta legalább a minimálbér 30 %-a, ez a járulékfizetés alsó határa.133 Ha a munkavállaló tényleges jövedelme (bruttó munkabére) nem éri el a járulékfizetés alsó határát, akkor a munkáltató köteles megfizetni a tényleges bér és a minimálbér 30 %-a közötti különbözetre eső járulékkötelezettséget. A kisvállalati adó alapjánál azonban a tényleges jövedelem összegét indokolt alapul venni, a járulékfizetési alsó határt figyelmen kívül kell hagyni (bővebb információ a NAV honlapján a 2020/9. Adózási kérdésben olvasható). Személyi jellegű kifizetésnek minősül továbbá a Szocho. tv. 1. § (4) bekezdés a) pontja szerinti béren kívüli juttatás (ld. Szja tv. 71. §), valamint a Szocho. tv. 1. § (4) bekezdés b) pontja szerinti béren kívüli juttatásnak nem minősülő egyes meghatározott juttatás (ld. Szja tv. 70. §). Nem minősül e sorba tartozó személyi jellegű kifizetésnek a nemzetközi szerződés alapján külföldön adóztatható kifizetés. A teljes munkaidőben foglalkoztatott munkavállaló részére megállapított alapbér kötelező legkisebb összege (minimálbér) a teljes munkaidő teljesítése esetén, havibér alkalmazásakor bruttó 232 000 forint, a legalább középfokú iskolai végzettséget vagy középfokú szakképzettséget igénylő munkakörben foglalkoztatott munkavállaló részére alapbérként megállapított garantált bérminimum a teljes munkaidő teljesítése esetén, havibér alkalmazásakor bruttó 296 400 forint. Az adóelőleg-megállapítási időszakra jutó, az 1. sorban – előjel nélkül – feltüntetett személyi jellegű kifizetés adatból az adóelőleg megállapítása során a későbbiekben le kell vonni a 2. sorban – szintén előjel nélkül – feltüntetett érvényesíthető kedvezmény összeget (ld. 5. sor). Ezt a részegyenleget a WebNYK program külön mezőben is kimutatja. 2. A kedvezményezett foglalkoztatottak után érvényesíthető kedvezmény Itt kell csökkentő tételként feltüntetni az adóalany által a kedvezményezett foglalkoztattak138 részére kifizetett munkabér, vagy a kedvezményezett foglalkoztatott után megállapított Szocho. tv. szerinti adóalap vagy a kedvezményezett kutató-fejlesztő foglalkoztatott vonatkozó tevékenysége közvetlen költségeként elszámolt bérköltség után az adóelőleg-megállapítási időszakban érvényesíthető kedvezmény összegét. 3. Jóváhagyott fizetendő osztalék Itt kell növelő tételként megadni az adóelőleg-megállapítási időszakban jóváhagyott fizetendő osztalék összegét. A kisvállalati adóalanyiságot megelőző adóévek adózott eredménye és eredménytartaléka terhére a kisvállalati adóalanyiság időszakában jóváhagyásra kerülő osztalék nem tüntethető fel ebben a sorban. Az adóelőleg-megállapítási időszakra jutó, a 3. sorban – előjel nélkül – feltüntetett jóváhagyott fizetendő osztalék adatból az adóelőleg megállapítása során a későbbiekben le kell vonni a 4. sorban – szintén előjel nélkül – feltüntetett bevételként elszámolt osztalék összeget (ld. 5. sor). Ezt a részegyenleget a WebNYK program külön mezőben is kimutatja. 4. Bevételként elszámolt, a külföldön megfizetett (fizetendő) adó összegével csökkentett osztalék Itt kell csökkentő tételként megadni az adóelőleg-megállapítási időszakban bevételként elszámolt osztalék összegét. Ennek a bevételnek az összegét csökkenteni kell a külföldön megfizetett (fizetendő) adó összegével. Az osztalék csökkentő tételként való figyelembevételének feltétele, hogy az osztalék összegét az azt megállapító társaság (ideértve a kezelt vagyont) ne számolja el az adózás előtti eredménye terhére ráfordításként. Az adóelőleg-megállapítási időszakra jutó, a 4. sorban – előjel nélkül – feltüntetett bevételként elszámolt osztalék adatot le kell vonni a 3. sorban – szintén előjel nélkül – feltüntetett jóváhagyott fizetendő osztalék összegből (ld. 5. sor). 145 Ezt a részegyenleget a WebNYK program külön mezőben is kimutatja. 5. A kisvállalatiadó-előleg számított alapja [+ 1. – 2. + 3. – 4. sorok] Ebben a sorban képződik meg az 1-4. sorok egyenlege, feltéve, hogy az egyenleg nem negatív. Negatív egyenlegnél az adómegállapítási időszakra jutó adóelőleg alapja nulla. A megállapított kisvállalati adó előlegének számított alapját az alábbi számítás adja: a) (+1. sor – 2. sor), b) (+3. sor – 4. sor). Ezeket a részegyenlegeket a WebNYK program külön is kimutatja. Az a) és b) pontban kapott részeredményeket összevonva kapjuk meg az adóelőleg-megállapítási időszakra jutó adóelőleg alapját. 6. A megállapított kisvállalatiadó-előleg összege [5. * 10 %] Ez a sor a kisvállalatiadó-előleg alapjának (5. sor adatának) a 10 %-át tartalmazza. 23KIVA-ONELL A C9 blokkban az a) és a c) mezők megszűntek.  Kisvállalati adó 1. Kisvállalati adó alapja 2. Kisvállalati adó / adóelőleg A különbözetképzés forrásadatainak bemutatása érdekében a kisvállalati adó (adónemkód: 289) alapját és adóösszegét külön sor tartalmazza. Az 1. sorban kell meghatározni a kisvállalati adókötelezettség alapjának változását, az önellenőrzésben bevallott helyes összeg és az eredeti (azonos időszaki előzmény) bevallásban szereplő összeg különbözeteként. A 2. sorban kell megállapítani a kisvállalatiadó-kötelezettség vagy a kisvállalatiadóelőleg-kötelezettség változását, az önellenőrzésben bevallott helyes összeg és az eredeti (azonos időszaki előzmény) bevallásban található összeg különbözeteként. A két sor (a) mezőjében eredeti összegként az azonos időszakra korábban benyújtott bevallásban található összeget kell megadni, ezt követően a kitöltőprogram beemeli a kitöltés alatt álló önellenőrzés hasonló adatát (b) és megképezi a két adat különbözetét (c). Attól függően, hogy előlegbevallás vagy elszámoló bevallás önellenőrzését végzik el, a kisvállalati adó eredeti (előzményben található) és helyes (az aktuális önellenőrzési bevallásban található) adatai a következő összegmezőkből származnak: Elszámoló előzménybevallásnál - [ONELL] 1a mező = előzmény [KIVA-ELSZAMOLAS] 20. sor, - [ONELL] 2a mező = előzmény [KIVA-ELSZAMOLAS] 21. sor, - [ONELL] 1b mező = kitöltött bevallás [KIVA-ELSZAMOLAS] 20. sor, - [ONELL] 2b mező = kitöltött bevallás [KIVA-ELSZAMOLAS] 21. sor. Az elszámoló bevallás önellenőrzésekor nem az elszámoló bevallásban kimutatott különbözet változását, hanem mindenkor az éves összes adókötelezettség változását kell megadni. Adóelőlegre vonatkozó előzménybevallásnál - [ONELL] 1a mező = előzmény [KIVA-ELOLEG] 5. sor, - [ONELL] 2a mező = előzmény [KIVA-ELOLEG] 6. sor, - [ONELL] 1b mező = kitöltött bevallás [KIVA-ELOLEG] 5. sor, - [ONELL] 2b mező = kitöltött bevallás [KIVA-ELOLEG] 6. sor.

Kisvállalati adó 1. Kisvállalati adó alapja 2. Kisvállalati adó / adóelőleg A különbözetképzés forrásadatainak bemutatása érdekében a kisvállalati adó (adónemkód: 289) alapját és adóösszegét külön sor tartalmazza. Az 1. sorban kell meghatározni a kisvállalati adókötelezettség alapjának változását, az önellenőrzésben bevallott helyes összeg és az eredeti (azonos időszaki előzmény) bevallásban szereplő összeg különbözeteként. A 2. sorban kell megállapítani a kisvállalatiadó-kötelezettség vagy a kisvállalatiadóelőleg-kötelezettség változását, az önellenőrzésben bevallott helyes összeg és az eredeti (azonos időszaki előzmény) bevallásban található összeg különbözeteként. A két sor (a) mezőjében eredeti összegként az azonos időszakra korábban benyújtott bevallásban található összeget kell megadni, ezt követően a kitöltőprogram beemeli a kitöltés alatt álló önellenőrzés hasonló adatát (b) és megképezi a két adat különbözetét (c). Attól függően, hogy előlegbevallás vagy elszámoló bevallás önellenőrzését végzik el, a kisvállalati adó eredeti (előzményben található) és helyes (az aktuális önellenőrzési bevallásban található) adatai a következő összegmezőkből származnak: Elszámoló előzménybevallásnál - [ONELL] 1a mező = előzmény [KIVA-ELSZAMOLAS] 20. sor, - [ONELL] 2a mező = előzmény [KIVA-ELSZAMOLAS] 21. sor, - [ONELL] 1b mező = kitöltött bevallás [KIVA-ELSZAMOLAS] 20. sor, - [ONELL] 2b mező = kitöltött bevallás [KIVA-ELSZAMOLAS] 21. sor. Az elszámoló bevallás önellenőrzésekor nem az elszámoló bevallásban kimutatott különbözet változását, hanem mindenkor az éves összes adókötelezettség változását kell megadni. Adóelőlegre vonatkozó előzménybevallásnál - [ONELL] 1a mező = előzmény [KIVA-ELOLEG] 5. sor, - [ONELL] 2a mező = előzmény [KIVA-ELOLEG] 6. sor, - [ONELL] 1b mező = kitöltött bevallás [KIVA-ELOLEG] 5. sor, - [ONELL] 2b mező = kitöltött bevallás [KIVA-ELOLEG] 6. sor. ![]() OSAP 2009 Negyedéves munkaügyi jelentés – 2023

OSAP 2009 Negyedéves munkaügyi jelentés – 2023

Kulcs-Bér Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Kulcs-Bér Európa verzióban elérhető funkció

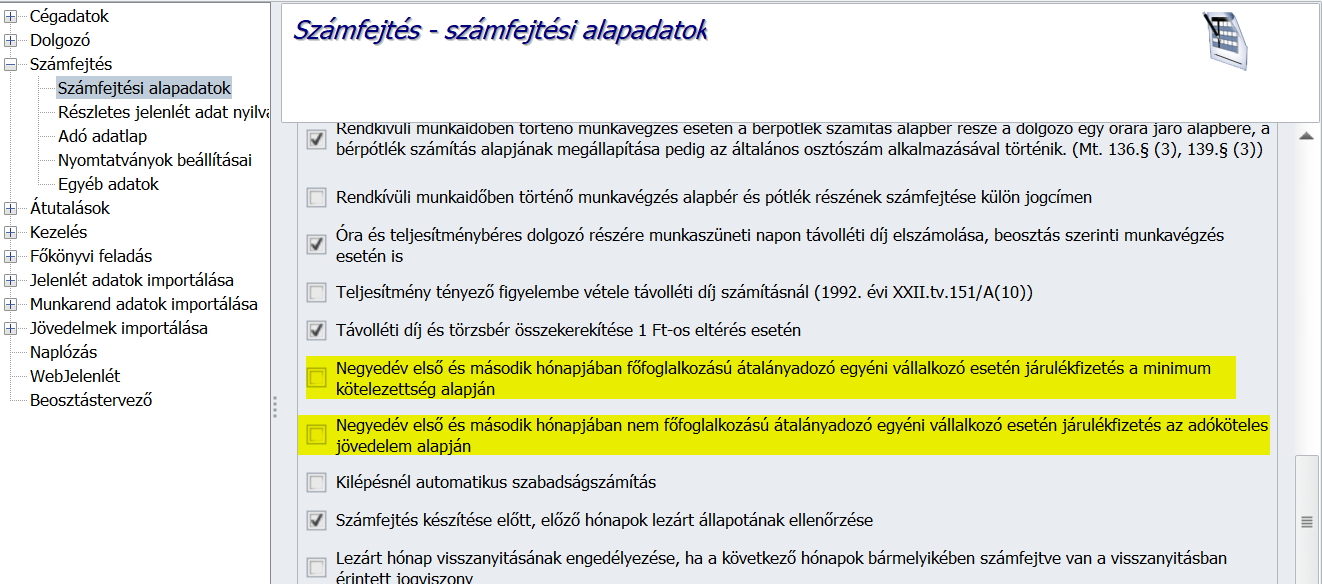

Kulcs-Bér Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Új fejlesztés

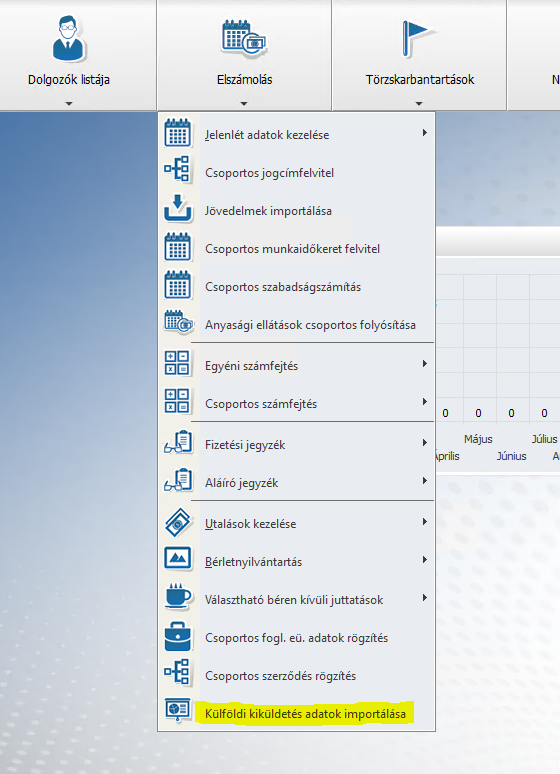

![]() Kulcs-Európa importok bővítése Kulcs-Bér Európa verzióban elérhető funkció

Kulcs-Európa importok bővítése Kulcs-Bér Európa verzióban elérhető funkció

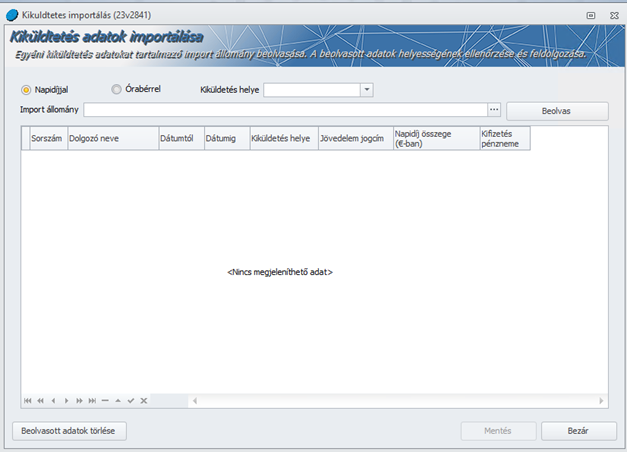

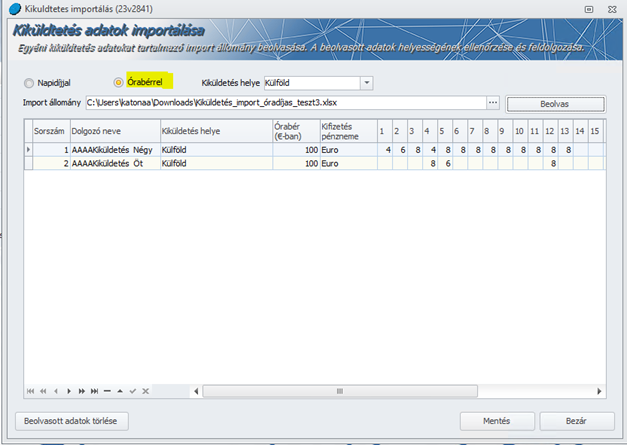

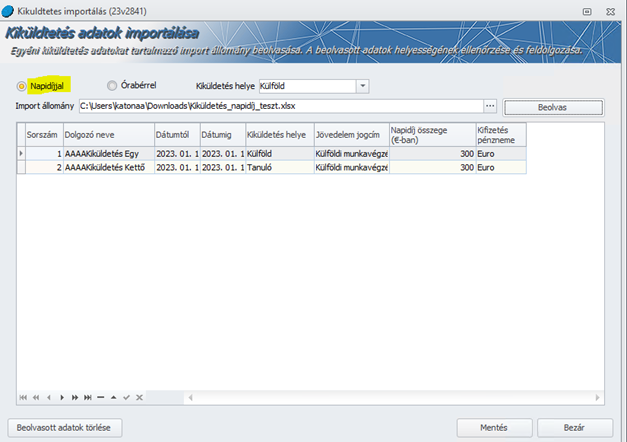

A beolvasás előtt ki kell választani, hogy napidíjas, vagy órabéres adatokat kívánunk beemelni a programba, valamint ki kell választani a Kiküldetés helye legördülőlistából a megfelelő elemet – amelyet előzőleg már a Törzskarbantartás/Cégfüggő törzsek/Külföldi munkavégzés helye törzscsoportban létrehoztunk :

A beolvasás előtt ki kell választani, hogy napidíjas, vagy órabéres adatokat kívánunk beemelni a programba, valamint ki kell választani a Kiküldetés helye legördülőlistából a megfelelő elemet – amelyet előzőleg már a Törzskarbantartás/Cégfüggő törzsek/Külföldi munkavégzés helye törzscsoportban létrehoztunk :  Az Importállomány legördülőlistából ki kell választani a beemelni kívánt excel állományt, és a Beolvas gombra kell kattintani:

Az Importállomány legördülőlistából ki kell választani a beemelni kívánt excel állományt, és a Beolvas gombra kell kattintani:

A Mentés gombra kattintva sor kerül az adatok beemelésére. Az import táblák a következő oszlopokat tartalmazzák: a) Külföldi kiküldetés napidíj import - Import azonosító - KMVH kód* - Dolgozó - Dátumtól - Dátumig - Jövedelem jogcím - Napidíj (Euro) - Kifizetés pénzneme b) Külföldi kiküldetés órabéres import - Import azonosító - KMVH kód* - Dolgozó - Órabér (Euroban) - Kifizetés pénzneme - Hónap napjaik felsorolása *KMVH kód = a Törzskarbantartás/Cégfüggő törzsek/Külföldi munkavégzés helye törzscsoportbeli megfelelő elemének sorszáma. Mintafájlok a következő linken elérhetők: Kiküldetés_import_napidíj_mintafájl Kiküldetés_import_óradíjas_mintafájl

A Mentés gombra kattintva sor kerül az adatok beemelésére. Az import táblák a következő oszlopokat tartalmazzák: a) Külföldi kiküldetés napidíj import - Import azonosító - KMVH kód* - Dolgozó - Dátumtól - Dátumig - Jövedelem jogcím - Napidíj (Euro) - Kifizetés pénzneme b) Külföldi kiküldetés órabéres import - Import azonosító - KMVH kód* - Dolgozó - Órabér (Euroban) - Kifizetés pénzneme - Hónap napjaik felsorolása *KMVH kód = a Törzskarbantartás/Cégfüggő törzsek/Külföldi munkavégzés helye törzscsoportbeli megfelelő elemének sorszáma. Mintafájlok a következő linken elérhetők: Kiküldetés_import_napidíj_mintafájl Kiküldetés_import_óradíjas_mintafájl

Fontos!

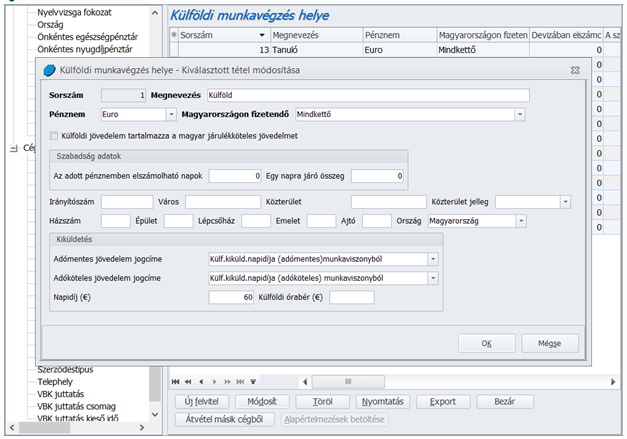

- Órabéres import esetében a Törzskarbantartás/Cégfüggő törzsek/Külföldi munkavégzés helye törzscsoportból kiválasztott törzselem felületén a „Külföldi órabér” mező legyen kitöltött.

- Napidíjas import esetében a Törzskarbantartás/Cégfüggő törzsek/Külföldi munkavégzés helye törzscsoportból kiválasztott törzselem felületén a „Napidíj” mező legyen kitöltött.

- Napidíjas import esetében a táblázat KMVH oszlop mezőibe több külföldi munkavégzés hely is rögzíthető, azaz az import nem csak azonos külföldi munkavégzés hely esetén emelhető be a programba, ám ha az import tábla több munkavégzés helye kódot tartalmaz, a beállító felületen ilyen esetben is ki kell választani egy elemet a Kiküldetés helye legördülőlistából!

- Ügyeljenek arra, hogy Beállítások/Számfejtés beállításai/Külföldi munkavégzés/kiküldetés képernyőn a „Számfejtéshez használt árfolyamok” táblarészbe az importálás előtt rögzítésre kerüljön az adott hónapra érvényes árfolyam adat, mert ennek hiányában az importálást nem lehet helyesen elvégezni.

![]()

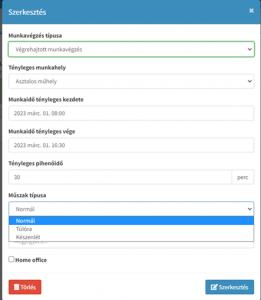

Kulcs-Beosztásban elérhető funkció A Kulcs-Beosztás rendszerben biztosítjuk a készenlétben töltött idő és a rendkívüli munkavégzés jelölését a dolgozói felületen a jelenlét adatok szerkesztésénél, valamint az operátori felületen a beosztás készítésnél és a jelenlét karbantartásnál. A Kulcs-Bér programba történő jelenlét adat letöltés nem változott. A készenlétben töltött idő alapján elszámolandó készenléti díj automatikus generálásának megvalósítását egy későbbi verzióban tervezzük.

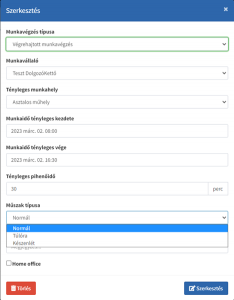

Beosztás készítés Új legördülő listával kitölthető mezőt hoztunk létre a beosztás szerkesztő ablakban, amelyben megadható a végrehajtott műszak típusa.

Jelenlét karbantartása az operátori felületen Új legördülő listával kitölthető mezőt hoztunk létre a jelenlét szerkesztő ablakban, amelyben megadható a végrehajtott műszak típusa.

Jelenlét karbantartása a dolgozói felületen Új legördülő listával kitölthető mezőt hoztunk létre jelenlét szerkesztő ablakban, amelyben megadható a végrehajtott műszak típusa.

FONTOS! Amennyiben adott napon a rendkívüli munkavégzés kezdő időpontja nem egyezik a munkarend szerinti műszak végének időpontjával, akkor a letöltés során a Kulcs-Bér program nem fogja átvenni a kettő közül a későbbi műszakot. A jelenét adatok letöltése során a Kulcs-Bér program továbbra is a jogviszonyhoz tartozó munkarend és a ténylegesen ledolgozott órák összehasonlítása alapján számolja el a rendkívüli munkavégzést.

FONTOS! Amennyiben adott napon a rendkívüli munkavégzés kezdő időpontja nem egyezik a munkarend szerinti műszak végének időpontjával, akkor a letöltés során a Kulcs-Bér program nem fogja átvenni a kettő közül a későbbi műszakot. A jelenét adatok letöltése során a Kulcs-Bér program továbbra is a jogviszonyhoz tartozó munkarend és a ténylegesen ledolgozott órák összehasonlítása alapján számolja el a rendkívüli munkavégzést.

![]() Levonás alól mentes határ alól kivételt képező levonások Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció Korábbi verzióinkban, ha a jogviszony ág Levonások képernyőjén a ”Mentesség a végrehajtás alá nem vonható havi munkabér összegéig” jelölőnégyzet sor bejelölt állapotú volt, akkor a letiltások a nettó 60 ezer forint meghagyása mellett kerültek érvényesítésre, ez a levonás alól mentes határ. Ez alól csak a gyermektartási kötelezettségek képeztek kivételt – 1. . törvényi sorrend-. Jelen verziónktól ezt a kivételszabályt kiterjesztettük a Vállalt levonásra – 5. törvényi sorrend – is.

Levonás alól mentes határ alól kivételt képező levonások Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció Korábbi verzióinkban, ha a jogviszony ág Levonások képernyőjén a ”Mentesség a végrehajtás alá nem vonható havi munkabér összegéig” jelölőnégyzet sor bejelölt állapotú volt, akkor a letiltások a nettó 60 ezer forint meghagyása mellett kerültek érvényesítésre, ez a levonás alól mentes határ. Ez alól csak a gyermektartási kötelezettségek képeztek kivételt – 1. . törvényi sorrend-. Jelen verziónktól ezt a kivételszabályt kiterjesztettük a Vállalt levonásra – 5. törvényi sorrend – is. ![]()

Új szakképzési munkaszerződés foglalkozási viszony biztosítása a Foglalkozási viszony törzsben

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció A Törzskarbantartás/Közös törzsek/Foglalkozási viszonyok törzscsoportban új foglalkozási viszonyt biztosítunk „Szakképzési munkaszerz. felnőttképzésben résztvevő” megnevezéssel. Az eddig biztosított Szakképzési munkaszerződés foglalkozási viszony megnevezése és beállításai módosításra kerültek. Az új megnevezés: „Szakképzési munkaszerz. nappali tag. tanulóval„. A foglalkozási viszony Bizt. jogv. típusa jelen verziótól kezdődően: „köznevelési intézményben nappali tagozatos tanuló munkavállaló” Kérjük, hogy attól függően, hogy a szakképzési munkaszerződést felnőttképzésben résztvevővel, vagy nappali tagozatos tanulóval kötötték, a megnevezés alapján megfelelő foglalkozási viszonyt válasszák ki a jogviszonyos alapadatok képernyőn.

Hibajavítás

|

Hasznos volt az információ?

|

|

|

|

|

Kapcsolódó bejegyzések

|

|

|

|