Megjelenési dátum: 2020. június 30.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

Törvénykövetés

Újdonságok

Javítások

Törvénykövetés

Járulékokat érintő változás

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

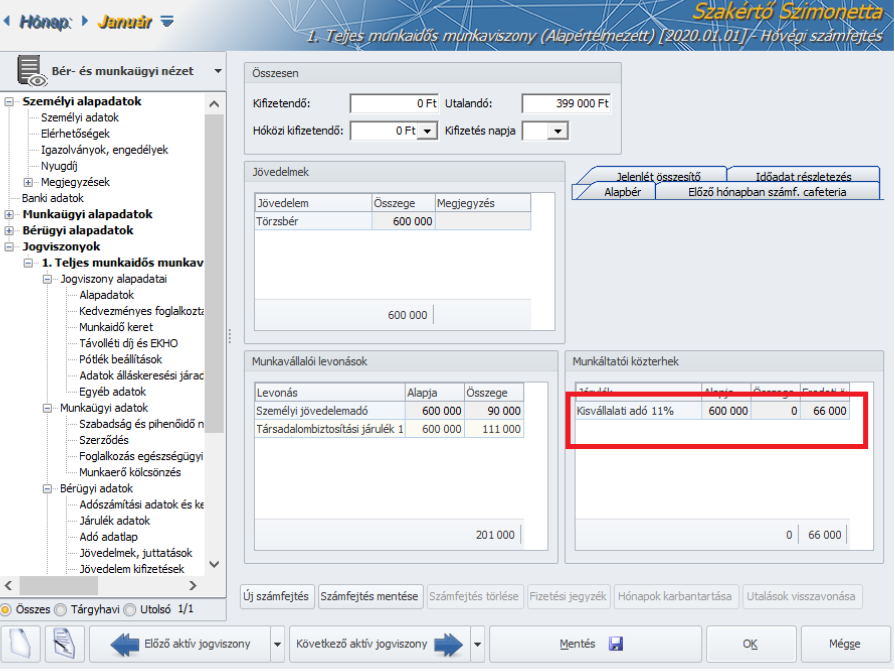

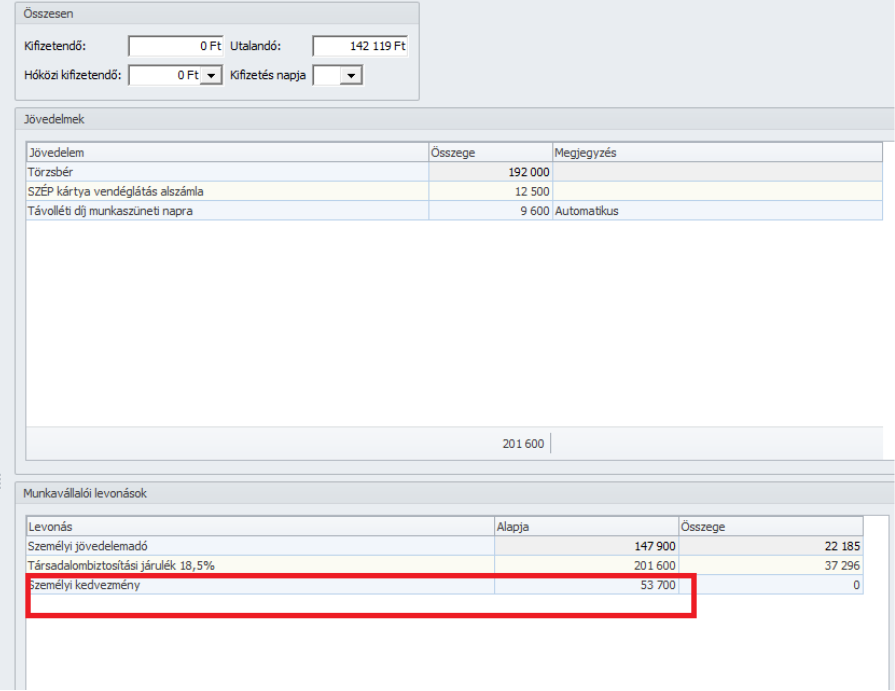

2020. július 1-től az eddigi természetbeni egészségbiztosítási járulék (4%), a pénzbeli egészségbiztosítási járulék (3%), a munkaerőpiaci járulék (1,5%) és a nyugdíjjárulék (10%) egységes, egykulcsos egyéni járulékká olvad. Új megnevezése: társadalombiztosítási járulék (TBJ), melynek mértéke megegyezik a felsorolt, ’beolvasztott’ járulékok összegével, azaz 18,5 %.

A nyugdíjjárulék megmarad önálló járulékként is, mivel vannak olyan ellátások, jövedelmek, amik után továbbra is csak nyugdíjjárulékot kell vonni.

Társadalombiztosítási járulék: 18,5% – minden biztosítottól vonni kell, kivéve:

- szociális szövetkezeti tag

- egyházi szolgálati viszonyban álló egyházi személy.

Egészségügyi szolgáltatási járulékot kell fizetni:

- szociális szövetkezeti tag után

Nem kell megfizetni 07.01-től az egészségügyi szolgáltatási járulékot:

- Egyéni váll.kieg.tevékenységű

- Egyéni váll.kieg.tevékenys.(heti 36 ó.mv. mellett)

- Társas váll. kieg.tev.

- Társas váll.kieg.tev. (heti 36 ó.mv. mellett)

Kizárólag 10% nyugdíjjárulékot fizet:

- szociális szövetkezetben tagi munkavégzés keretében munkát végző tag;

- egyházi szolgálati viszonyban álló egyházi személy;

- álláskeresési támogatásban részesülő személy;

- gyermekgondozási díjban, gyermekgondozást segítő ellátásban, gyermeknevelési támogatásban, gyermekek otthongondozási díjában, ápolási díjban részesülő személy;

- fejlesztési foglalkoztatási díjban részesülő személy;

- rendvédelmi/honvédelmi egészségkárosodási járadékban/keresetkiegészítésben részesülő személy;

- rehabilitációs ellátásban részesülő személy.

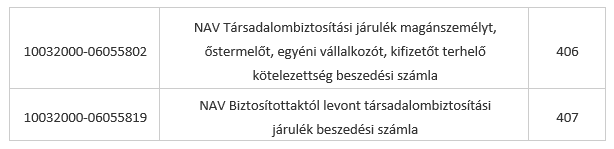

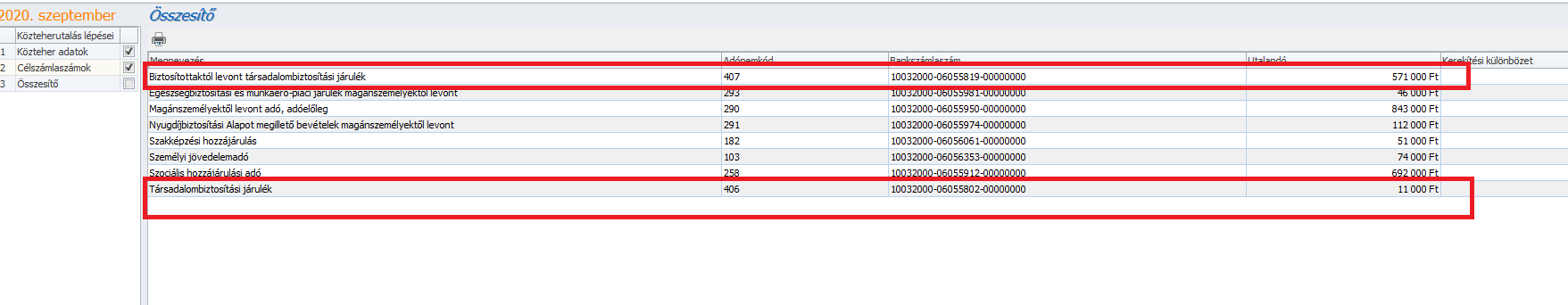

A törvényi változásnak megfelelően módosításra kerültek a program beállításai.

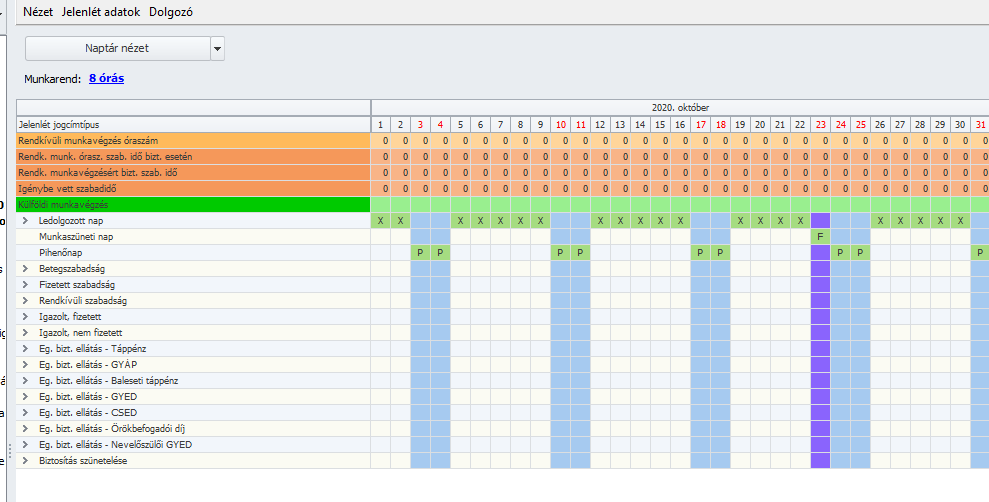

Járulék fizetési alsó határ kezelése

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

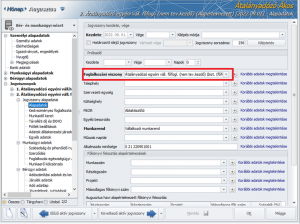

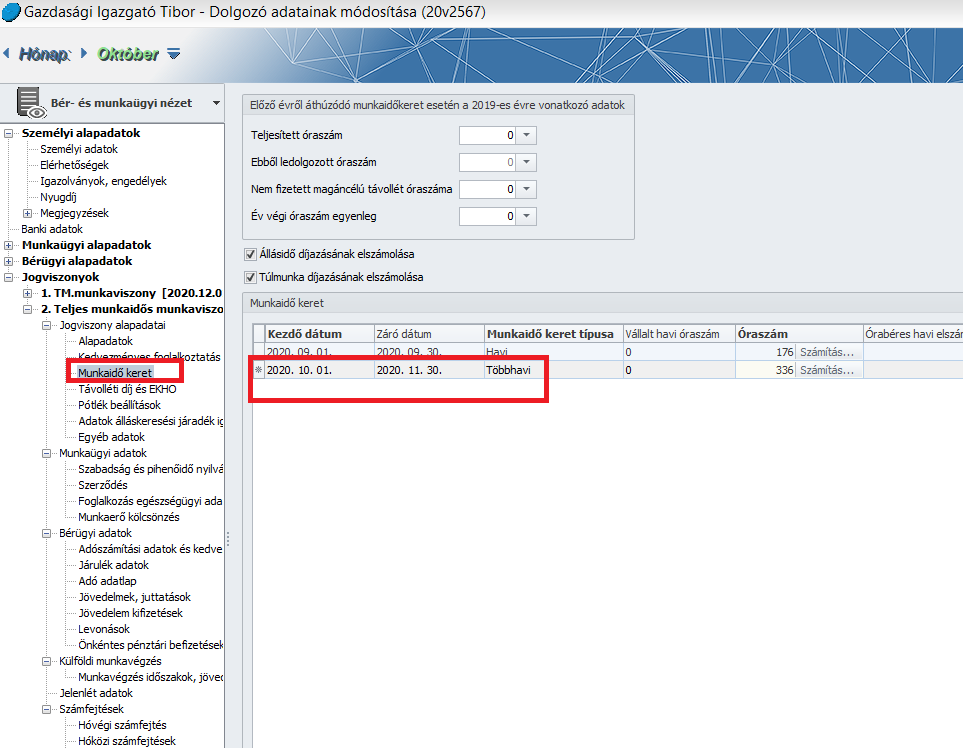

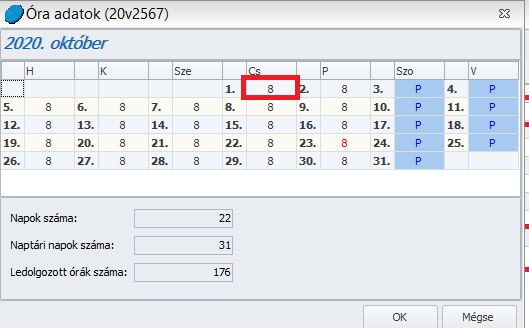

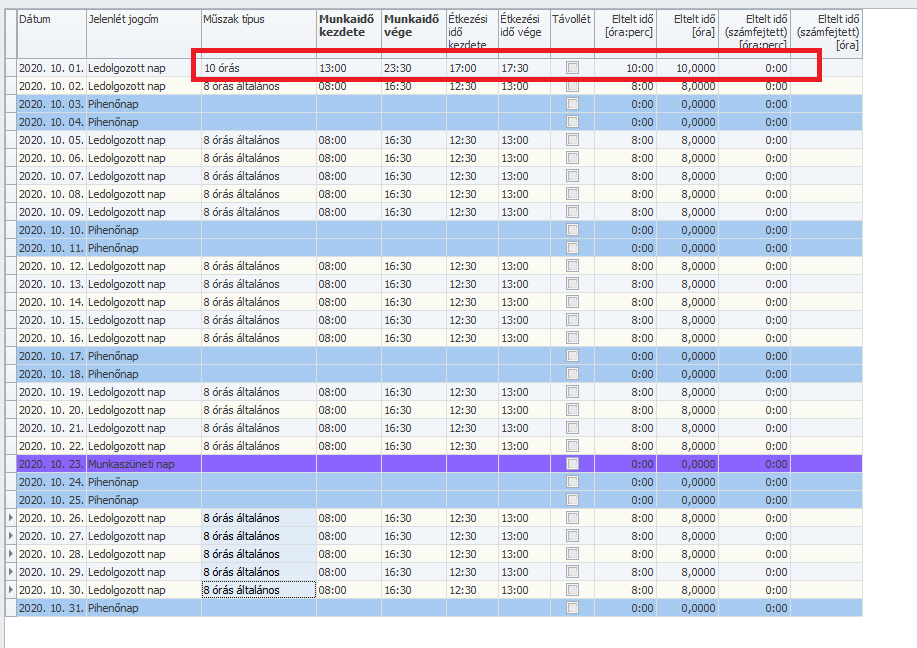

2020. július 1-től az új Tbj. 6. § (1) bekezdés a) pontban meghatározott, munkaviszonyban foglalkoztatott esetén a társadalombiztosítási járulék alapja havonta legalább a minimálbér 30 %-a (járulékfizetési alsó határ), azzal, hogy ha a munkavállaló:

- jogviszonya hónap közben keletkezik vagy szűnik meg,

- biztosítása szünetel,

- táppénzben, baleseti táppénzben, gyermekápolási táppénzben részesül,

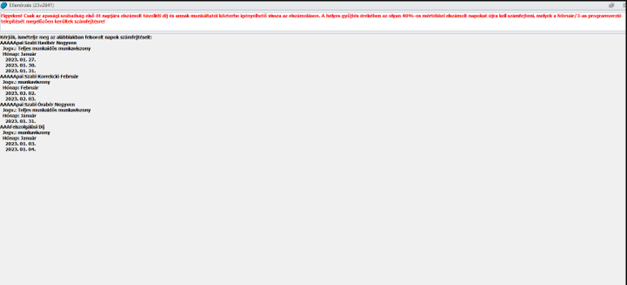

akkor ezeket a naptári napokat figyelmen kívül kell hagyni a járulékfizetési alsó határ kiszámításánál. Ilyenkor egy-egy naptári napra a járulékalap harmincad részét kell alapul venni. (Min. járulékalap=minimálbér*30%. 2020.évben 48 300.-Ft)

A SZOCHO tv. 1.§ (10) alapján a Tbj. tv. 6. § (1) bekezdés a) pontja szerinti biztosítási jogviszony esetében az adó alapja megegyezik a társadalombiztosítási járulék alapjával.

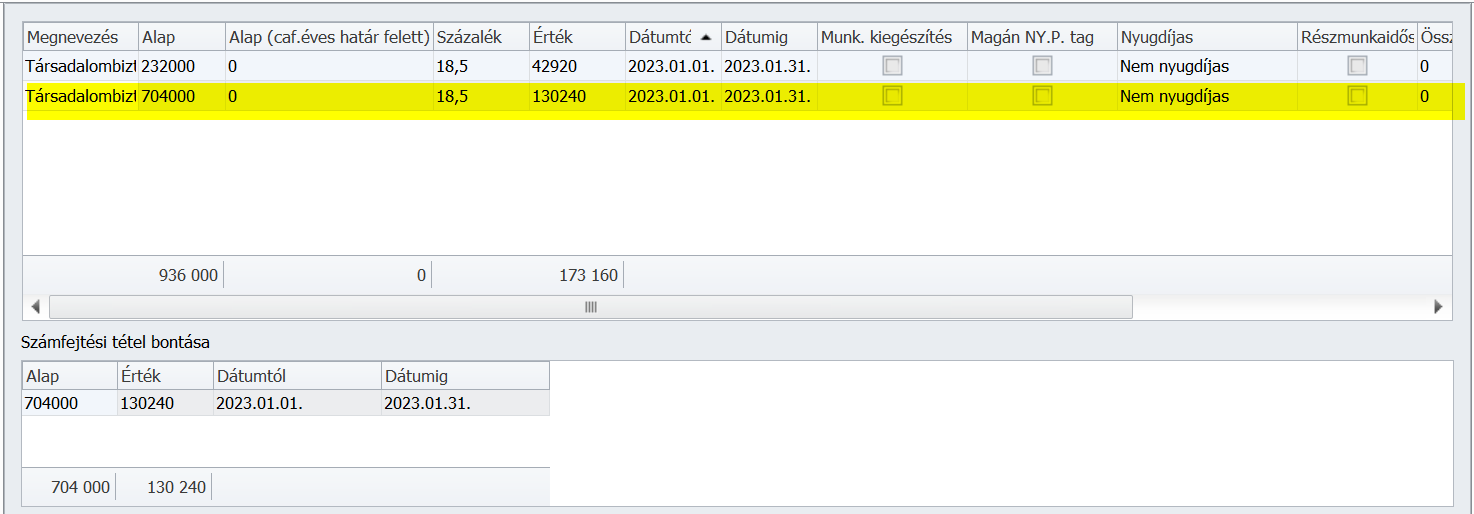

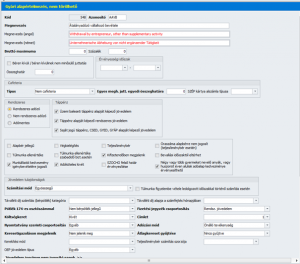

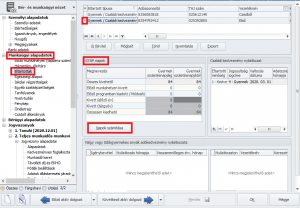

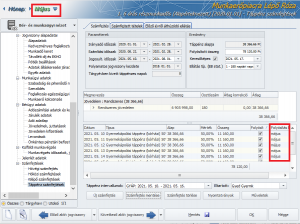

A programban a törvényi változások következtében megjelent egy új járulék jogcím:

- Társadalombiztosítási járulék kieg.

- Szociális hozzájárulási adó kieg.

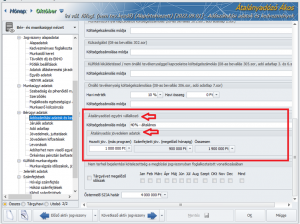

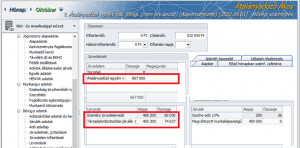

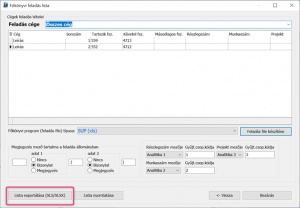

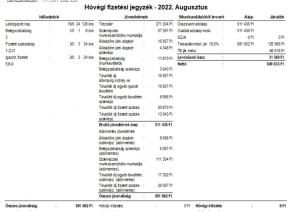

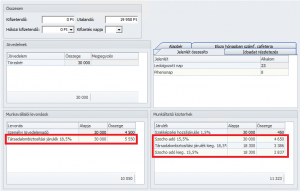

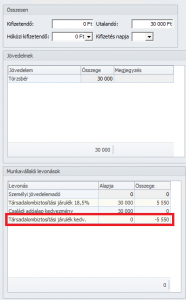

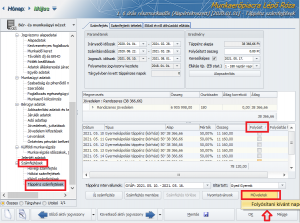

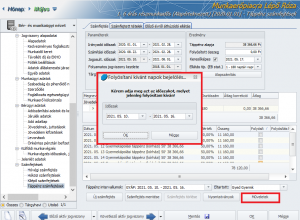

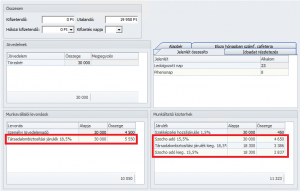

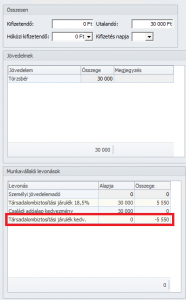

Például, ha egy munkavállaló havi munkabére 30.000 Ft, akkor a program a társadalombiztosítási járulék alapját, valamint a szociális hozzájárulási adó alapját kiegészíti a minimum járulékalapra:

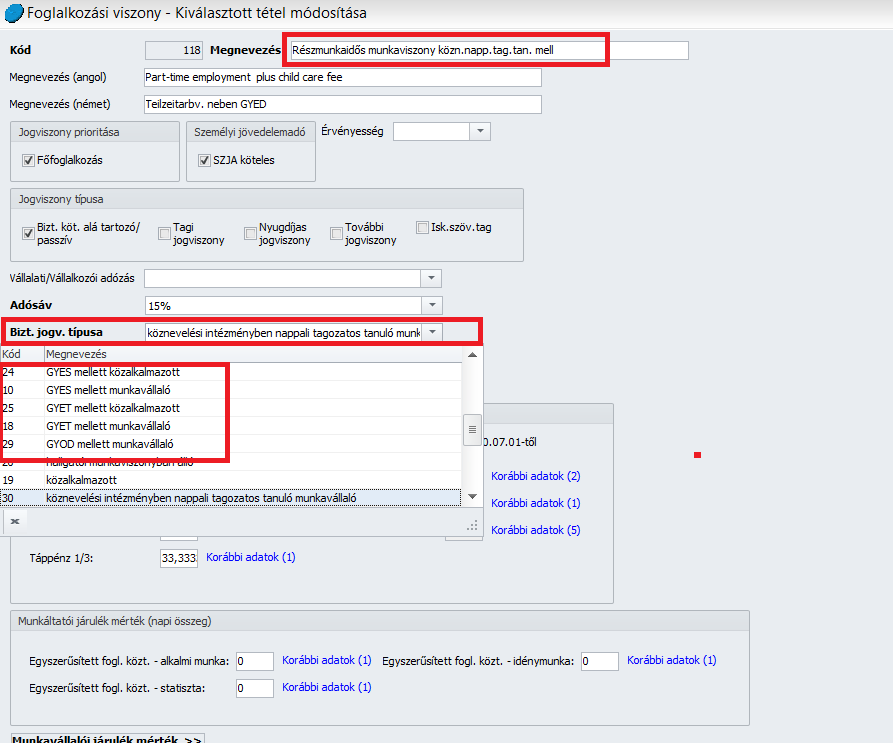

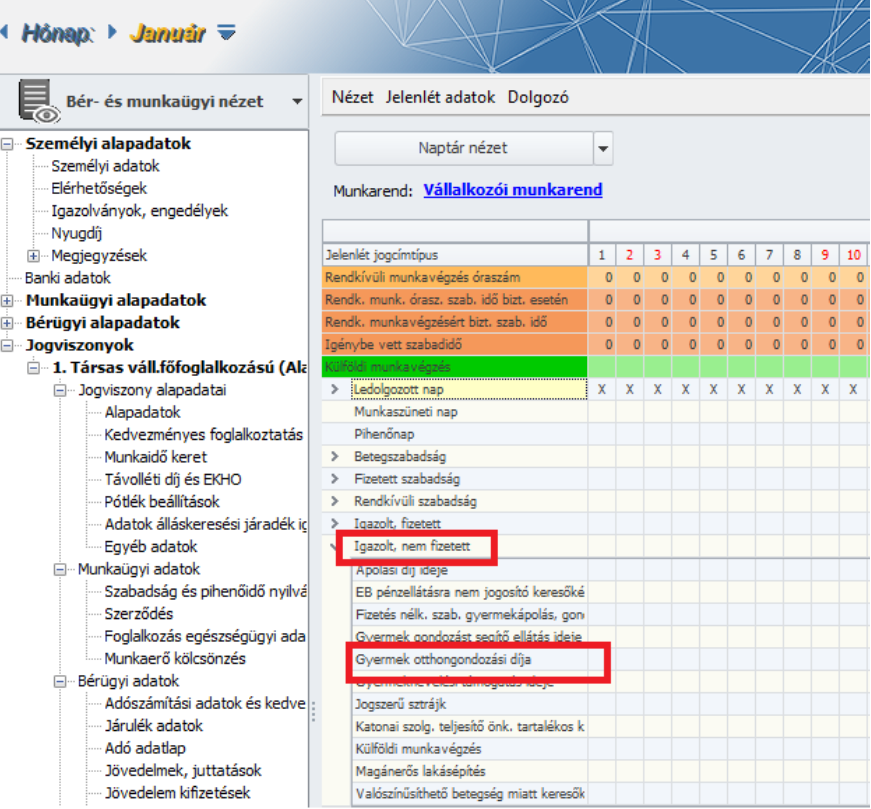

2020. július 1-től a munkavállalókra érvényes járulék fizetési alsó határ a GYED, GYES, GYET, gyermekek otthongondozási díja, örökbefogadói díja, ápolási díja melletti munkavállalókra nem vonatkozik.

Szociális hozzájárulási adó változása

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

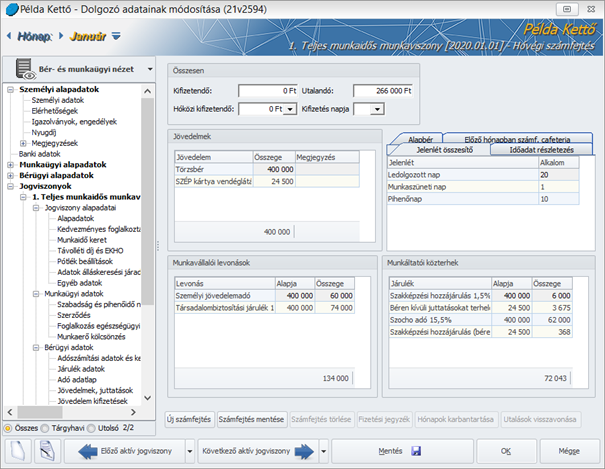

2020. július 1-jétől a szocho mértéke 15,5 százalékra változik.

2020.07.01-től nem kell megfizetni a SZOCHO-t a Tbj. szerint kiegészítő tevékenységet folytató személyre tekintettel, így a 2020.07.01-től a kiegészítő tevékenységet folytató munkavégzésre irányul egyéb jogviszonyokban munkát végzők után sem.

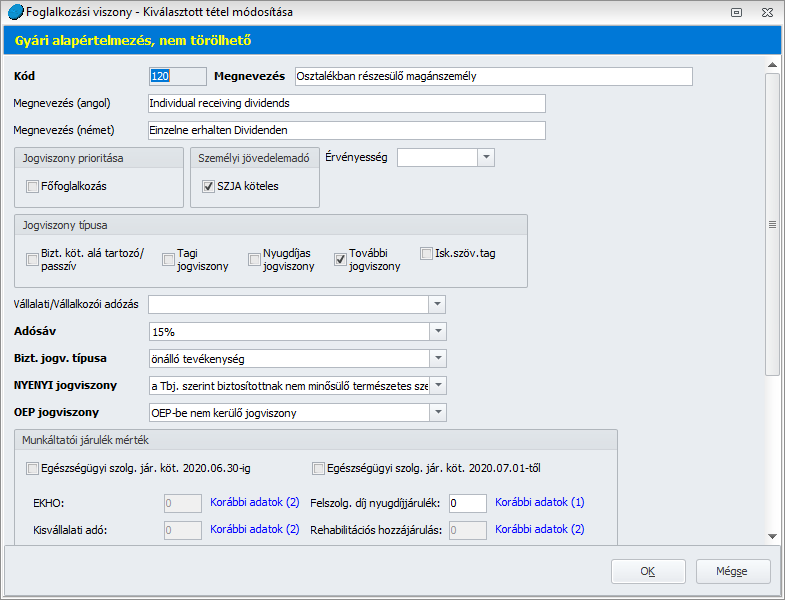

A törvényi változásnak megfelelően módosításra kerültek a program beállításai.

Kérjük Felhasználóinkat, hogy a nem alapértelmezetten biztosított Foglalkozási viszonyok és Jövedelmek beállításait ellenőrizzék a Törzskarbantartások/Közös törzsek pontban.

Fontos: a saját jogú nyugellátásban részesülő foglalkoztatott minden, új Tbj. 6.§-ban felsorolt jogviszonyában mentesül a járulékfizetés alól, például munkaviszonyban, egyéni vállalkozóként, társas vállalkozóként, megbízási jogviszonyban (kizárólag szja fizetési kötelezettség keletkezik akkor is, ha a jövedelme meghaladja a minimálbér 30%-át). Emellett egyéni vállalkozóként és társas vállalkozóként már nem kell egészségügyi szolgáltatási járulékot fizetnie, és a kiegészítő tevékenységet folytató személy foglalkoztatására tekintettel a kifizetőt sem terheli szociális hozzájárulási adó és szakképzési hozzájárulás fizetési kötelezettség a felsorolt jogviszonyok alapján.

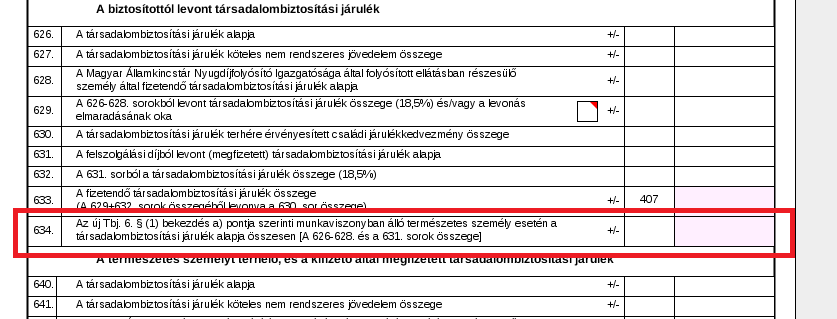

Családi járulékkedvezmény érvényesítésében történő változások

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

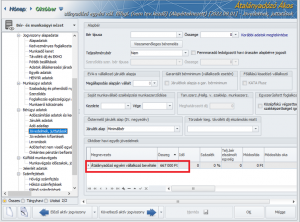

2020. július 1-től olyan munkavállaló esetében, akinek a jövedelme nem éri el a járulékfizetési alsó határt, így a TB járuléka nem a tényleges járulékköteles jövedelme, hanem a járulékfizetési alsó határ alapján kerül megállapításra, a családi járulékkedvezmény csak a tényleges jövedelem alapján megállapított TB járulékkal szemben érvényesíthető, mivel a járulékfizetési alsó határ és a tényleges jövedelem különbözete, mint TB járulékalap, nem minősül Szja tv. szerinti bevételnek.

Tehát ha a programban a Társadalombiztosítási járulék kieg 18,5 % után nem vehető igénybe a családi járulékkedvezmény.

A családi járulékkedvezményt a biztosított érvényesítheti a TB járulékkal szemben.

Egyéni és társas vállalkozó esetén csak a kivétet terhelő TB járulékkal szemben érvényesíthető a járulékkedvezmény.

Mivel az egyéni munkavállalói járulékok összeolvadnak a 18,5% Társadalombiztosítási járulékba, így megszűnik az érvényesítési sorrend, a járulékkedvezmény a 18,5% TB járulék teljes összegéig érvényesíthető.

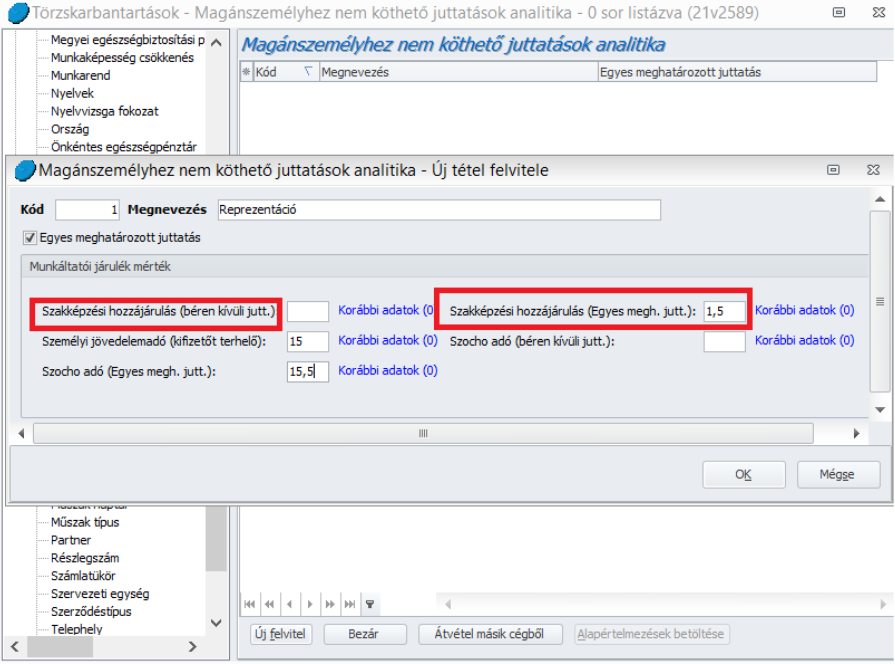

Biztosított társas és egyéni vállalkozók

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

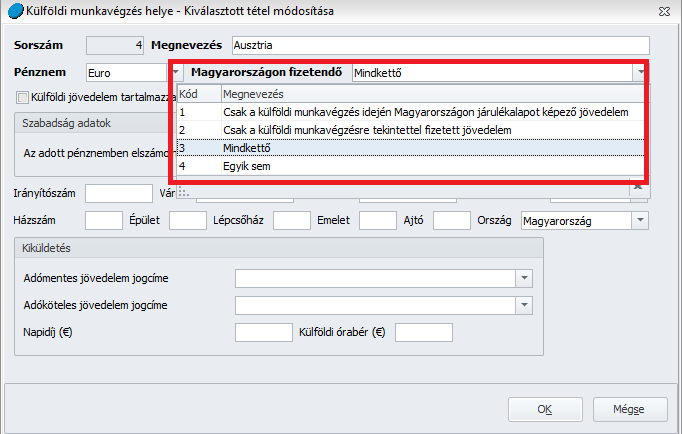

Attól függően, hogy a biztosított(főfoglalkozású) társas vállalkozó főtevékenysége középfokú végzettséget igényel-e, vagy sem, 2020. július 1-től főállású társas vállalkozókat az alábbi közteherfizetési kötelezettségek terhelik:

- szociális hozzájárulási adó 15,5 %, melynek alapja a minimálbér/garantált bérminimum 112,5 %-a;

- szakképzési hozzájárulás 1,5 %, melynek alapja a minimálbér/garantált bérminimum 112,5 %-a;

- társadalombiztosítási járulék 18,5 %, melynek alapja a minimálbér/garantált bérminimum 100 %-a;

- személyi jövedelemadó (szja) 15 %, ami csak kivét után fizetendő.

A biztosított (főfoglalkozású) egyéni vállalkozók közterhei megegyeznek a főfoglalkozású társas vállalkozókéval, azzal a különbséggel, hogy egyéni vállalkozó nem fizet szakképzési hozzájárulást.

A törvényi változásnak megfelelően módosításra kerültek a program beállításai.

Egyszerűsített közteherviselési hozzájárulást érintő változások (EKHO)

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Az EKHO mértéke 2020.07.01-től 17,5 %-ról 15,5%-ra változik.

2020. július 1-től a nyugdíjas EKHO-s csak 9,5% Személyi jövedelemadó (EKHO)-t fizet.

Továbbá megszűnik a Természetbeni egészségbizt. járulék (EKHO) 1,6% és az EKHO nyugdíjjárulék 3,9%, helyette a nem nyugdíjas EKHO-s foglalkozási viszonnyal rendelkezők 5,5% Társadalombiztosítási járulék (EKHO)-t fizetnek.

A törvényi változásnak megfelelően módosításra kerültek a program beállításai.

Szakképzési hozzájárulás (SZAKKHO) mentesség

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

2020.07.01-től nem kell megfizetni a SZAKKHO-t a Tbj. szerint kiegészítő tevékenységet folytató személyre tekintettel, így a 2020.07.01-től a kiegészítő tevékenységet folytató munkavégzésre irányul egyéb jogviszonyokban munkát végzők után sem.

A törvényi változásnak megfelelően a program beállításai módosításra került az érintett személyek esetén.

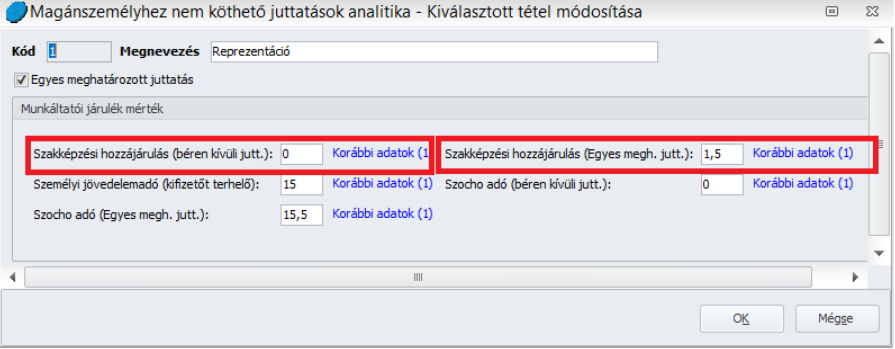

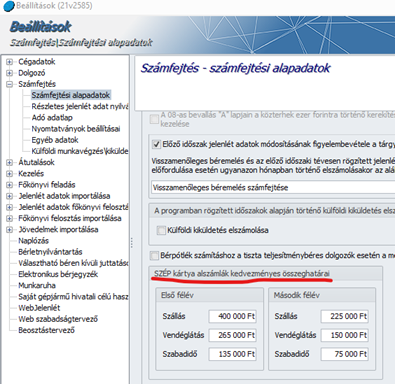

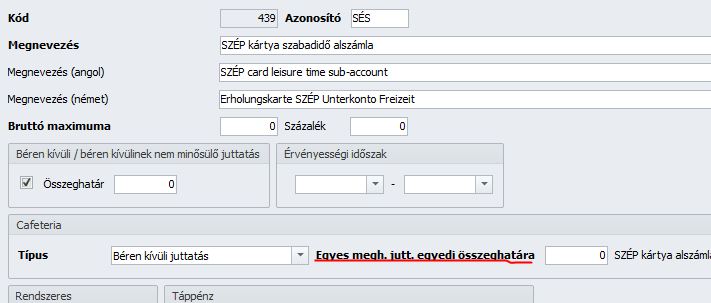

SZÉP kártya béren kívüli juttatások SZOCHO mentessége

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

SZÉP kártya béren kívüli juttatások SZOCHO mentessége 2020.12.31-ig tolódott ki.

A törvényi változásnak megfelelően a béren kívüli juttatás számfejtés után a program év végéig nem számfejt szociális hozzájárulás adót.

KATÁ-s ellátások számításának havi alapja

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

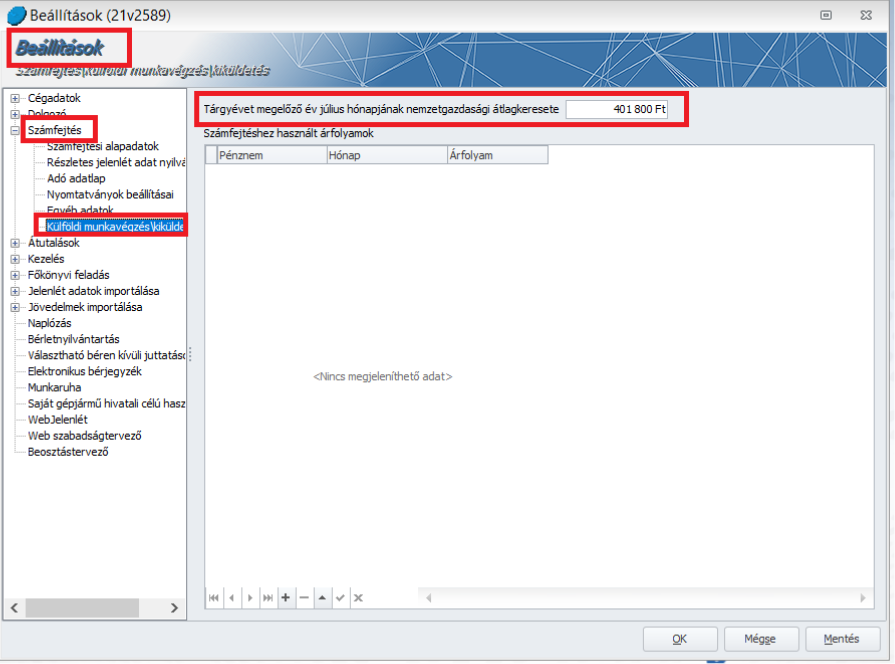

KATÁ-sok ellátásnak havi alapja 2020. július 1-től az alábbiak szerint változik:

KATA: 98 100 forintról 102 000 forintra,

KATA Plusz: 164 000 forintról 170 000 forintra.

A törvényi változásnak megfelelően módosításra kerültek a program beállításai.

Felszolgálási díj járulékfizetési kötelezettségének változása

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Megszűnik a foglalkoztató által fizetett 15%-os nyugdíjjárulék, helyette a felszolgálási díj után 18,5 % társadalombiztosítási járulékot fizet a magánszemély.

A törvényi változásnak megfelelően módosításra kerültek a program beállításai.

Biztosított mezőgazdasági őstermelő járulékfizetése

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

2020. július 1-től a Biztosított mezőgazdasági őstermelő TB járulékalapja a minimálbér 92%-a, ez után fizet társadalombiztosítási járulékot.

A mezőgazdasági kistermelőre vonatkozó bevételi értékhatárt el nem érő őstermelő a tárgyévet megelőző évi bevételének 15 %-a képezi a TB járulékalapot, ami után a TB járulékot fizetni kell. (Eddig a megelőző évi bevételének 20%-a után természetbeni egészségbiztosítási járulékot és 10% nyugdíjjárulékot fizetett.)

Továbbra is vállalható a magasabb összegű járulékalap.

A törvényi változásnak megfelelően módosításra kerültek a program beállításai.

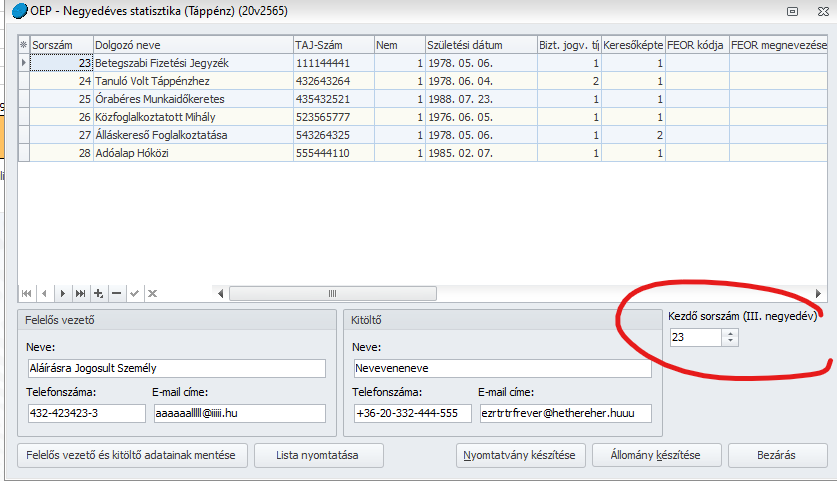

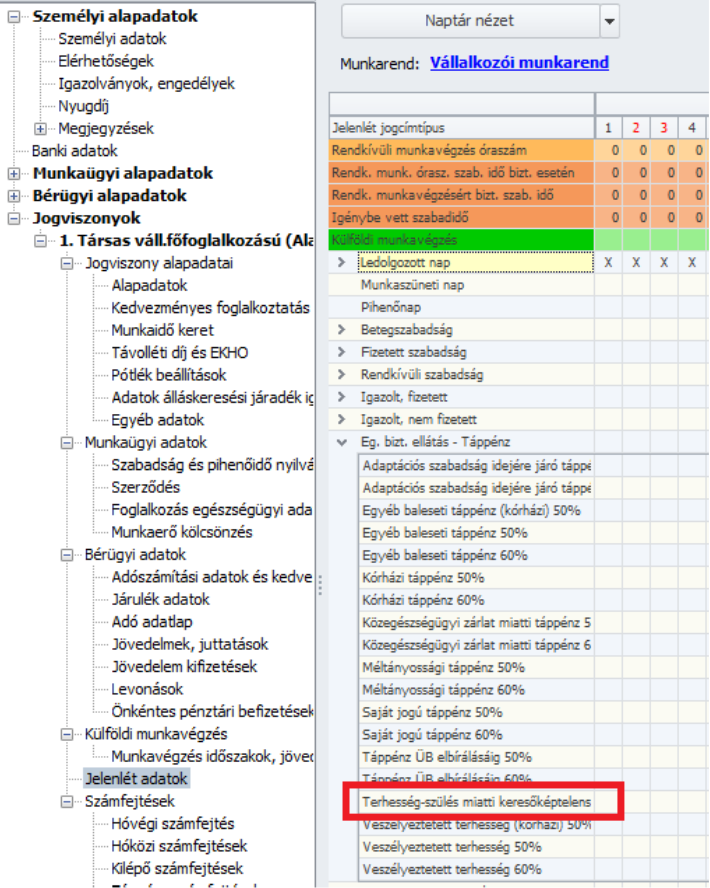

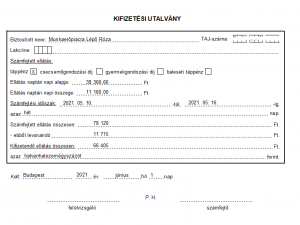

Egészségbiztosítási pénzellátások alapjának elbírálása

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

A Táppénz számfejtés menüpontban az alapszámítás során 2020. július 1-től a Társadalombiztosítási járulékalapot képező jövedelmeket kell figyelembe venni, a pénzbeli egészségbiztosítási járulékalap helyett.

A törvényi változásnak megfelelően módosításra kerültek a program beállításai.

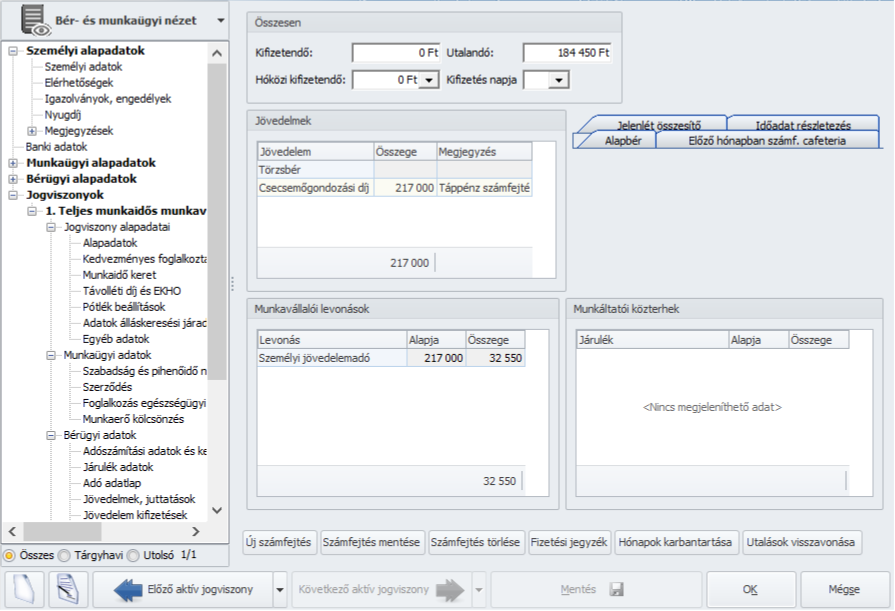

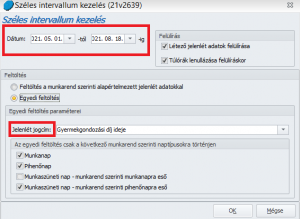

Veszélyhelyzet alatt meghosszabbított GYED ellátások

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

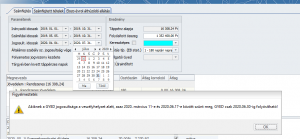

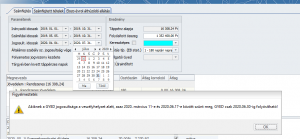

A vészhelyzet fennállása alatt a gyermekgondozási díjra való jogosultság azon igénybe vevők esetében hosszabbodik meg, akiknek a jogosultsága a veszélyhelyzet kihirdetésekor, azaz 2020. március 11-én, vagy azt követően szűnik, vagy szűnt meg. Azaz azon gyermekek jogán megállapított és folyósított gyermekgondozási díjak kerülhettek meghosszabbításra, ahol a gyermek a második életévét, ikergyermekek esetén a harmadik életévüket, 2020. március 11-én, vagy azt követően töltötték be.

Ezek a gyermekgondozási díjak június 30-áig hosszabbodtak meg, június 30-át követően már nem folyósíthatók.

Ennek megfelelően a Jogosultsági időszak vége mezőbe 2020. június 30-át követő dátum rögzítésekor a program figyelmeztető üzenetet küld, amennyiben a gyermek után járó GYED eredeti jogosultsági ideje 2020. március 11-e és 2020. június 17-e között járt le, és a mezőbe 2020. június 30-át követő dátumot próbálunk rögzíteni, illetve 2020. június 30-át követő időszakra próbálunk folyósításra jelölni GYED-et. Az üzenet megjelenik a 2020. június 18-a és 2020. június 30-a között lejáró GYED-ek Jogosultsági időszak vége mező adatának felülírása esetén is, ez utóbbiak annak okán, hogy már vészhelyzet időszakán túliak, nem hosszabbíthatók meg!

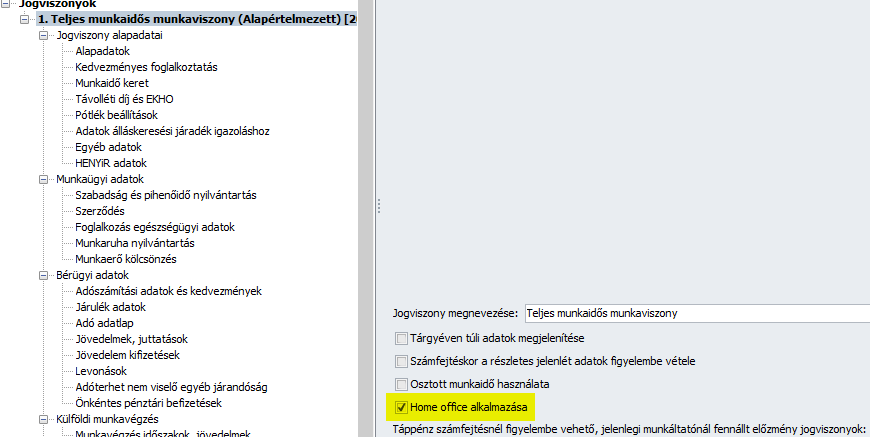

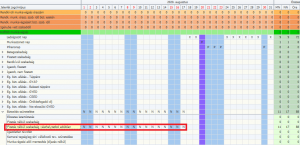

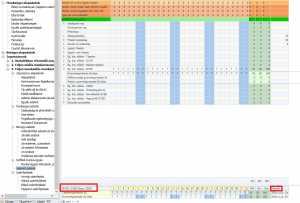

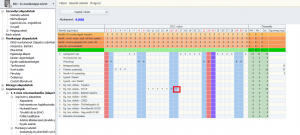

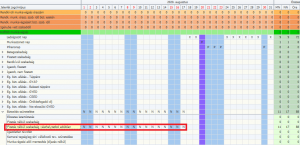

Veszélyhelyzet miatti fizetési nélküli szabadság jelölése

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

A veszélyhelyzet fennállásának időszakában a veszélyhelyzetből kifolyólag fizetés nélküli szabadságon lévő munkavállalóra tekintettel fizetendő egészségügyi szolgáltatási járulékot a munkáltató a veszélyhelyzet megszűnésének napjáig, azaz 2020.06.17-ig fizeti meg.

Kérjük, hogy a jelenlét adatoknál jelölt fizetés nélküli szabadáság a veszélyhelyzet miatt soron csak 2020.06.17-ig jelöljék a távollétet. Ha a fizetés nélküli szabadság a továbbiakban is folytatódik, akkor 2020.06.17-ét követően a fizetés nélküli szabadság soron jelöljék tovább a távollétet!

A 20T1041 jelentésen abban az esetben, ha a munkavállaló kifejezetten a veszélyhelyzet miatt 2020.03.11-én vagy ezt követően, de legfeljebb 2020.06.17-éig fizetés nélküli szabadsággal érintett és ezért szünetel a biztosítási jogviszonya, és a szünetelés átnyúlik a veszélyhelyzeten túl, így a munkavállaló a veszélyhelyzet megszűnését követően továbbra is fizetés nélküli szabadságon van, de már nem a veszélyhelyzetre tekintettel, akkor 2020.06.17-ei dátummal veszélyhelyzetes jelöléssel (X) lezárásra kerül a veszélyhelyzetes szünetelés és 2020.06.18-tól egy „sima” szünetelés kerül felgyűjtésre a fizetés nélküli szabadság jogcímmel.

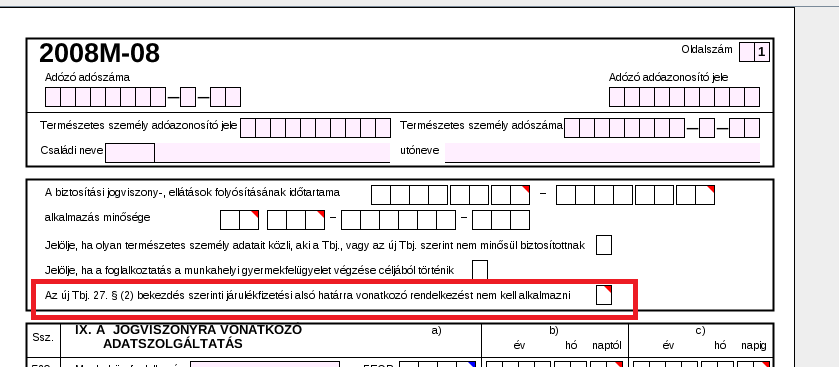

Felhívjuk figyelmüket, hogy a NAV 2020.06.27-én közzétett egy új 2008 verziót, amelyre tájékoztatásuk szerint a következők miatt volt szükség: A NAV ma kiadott egy új 2008 frissítést, és a verzióváltás okaként a következőt tették közzé: „Biztosítottuk a munkáltatók részére, hogy az Mt. szerinti munkaviszonyban álló saját jogú nyugdíjas munkavállalók után is be tudják vallani az egészségügyi szolgáltatási járulékot, ha az érintett munkavállalók a veszélyhelyzet miatt voltak fizetés nélküli szabadságon.” Ennek alapján jelen verzióban a saját jogú nyugdíjas munkavállalók után is megjelenik a számfejtésben az egészségügyi szolgáltatási járulék, és az gyűjtésre is kerül a 2008 bevallásra, ha az érintett munkavállaló a veszélyhelyzet miatt volt fizetés nélküli szabadságon.

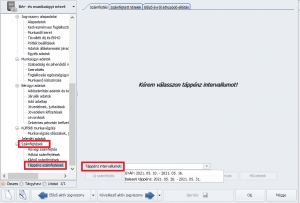

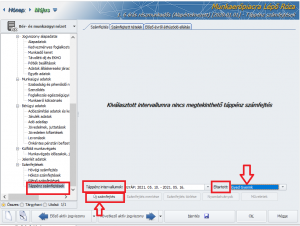

Adózási könnyítések a légijárműipari vállalkozásoknak

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

A korona-kedvezményes tevékenységi körök 2020.05.01-től az alábbiakkal bővült ki:

aa) légi, űrjármű gyártás (TEÁOR és TESZOR 30.30),

ab) repülőgép, űrhajó javítás (TEÁOR és TESZOR 33.16) vagy

ac) légi személyszállítás (TEÁOR és TESZOR 51.10)

A fentiekre vonatkozóan a kedvezményes fizetési lehetőség a veszélyhelyzet megszűnésének napját magában foglaló hónap utolsó napja közötti időszak alatt, de legfeljebb 2020. december 31-ig áll fenn.

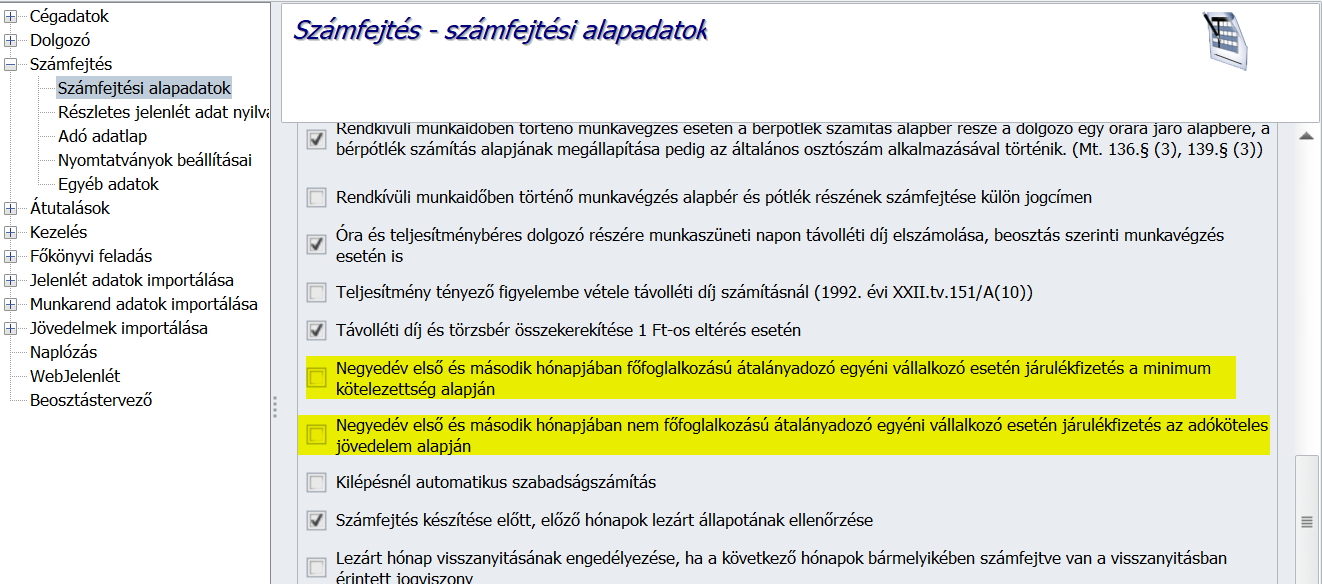

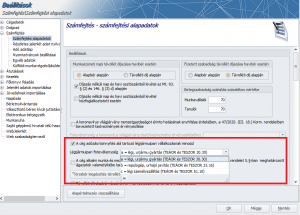

A törvényi változásnak megfelelően az alábbi módosítások történtek a programban:

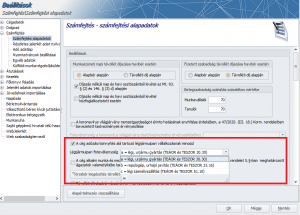

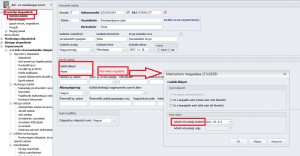

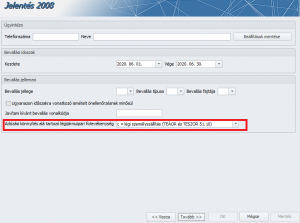

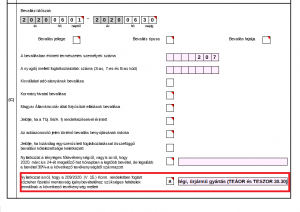

1. Beállítások/Számfejtés beállításai menüpont kibővül egy új jelölési lehetőséggel:

A három légjárműipari tevékenység bekerült a Törzskarbantartások/Közös törzsek/ Adózást könnyítése alá tartozó légipari változások menüpontba.

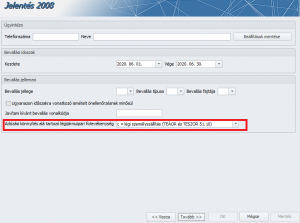

2. Az Adatszolgáltatások/NAV felé/ 2008-as felgyűjtésekor megjelenik az általunk beállított tevékenységi kör:

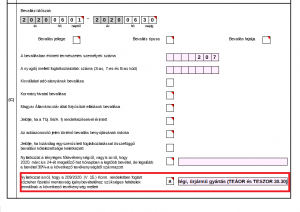

Amennyiben a programban az alábbi főtevékenység egyikét kiválasztjuk, úgy a 2008A főlap C blokkja kitöltése kerül az általunk kiválasztott tevékenységgel:

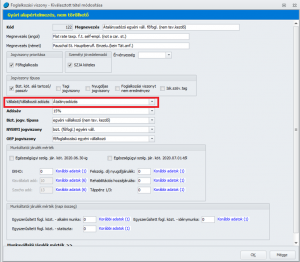

Járulékfizetési kötelezettség meghatározása biztosítási jogviszony megszűnését követően

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Az olyan jövedelmek esetében, amikor a kifizető a biztosítási jogviszony utólag, a kifizetéskor bírálja el (pl.: megbízási jogviszony) és a biztosítás elbírálására 2020.június 30-a után kerül sor, a július 1-i időpontot megelőző időtartamra járó jövedelem tekintetében a régi Tbj szabályait kell alkalmazni, a június 30-át követő időszakra eső jövedelem tekintetében pedig az új Tbj szabályait.

A biztosítással járó jogviszony megszűnését követően, e jogviszony alapján kifizetett (juttatott) járulékalapot képező jövedelmet úgy kell figyelembe venni, mintha annak kifizetésére a jogviszony fennállásának utolsó napján került volna sor. 2020.06.30-át követően tehát abban az esetben, ha egy valamely korábbi hónapban már megszűnt munkaviszonyra tekintettel „elmaradt” jövedelem kerül számfejtésre, annak egyéni (munkavállalói) járulék kötelezettségét a munkaviszony megszűnése napján érvényes társadalombiztosítási szabályok figyelembevételével kell megállapítani. (Pl.: augusztus hóban kerül elszámolásra egy 2020.06.20-án megszűnt munkaviszonyra tekintettel prémium. Ebben az esetben a prémium munkavállalói járulék fizetési kötelezettségét a június 20-án érvényes TB szabályok alapján kell meghatározni, így a jövedelmet TEB, PEB, MEP és nyugdíjjárulék levonás terheli.)

A törvényi változásnak megfelelően módosításra kerültek a program beállításai.

Újdonság

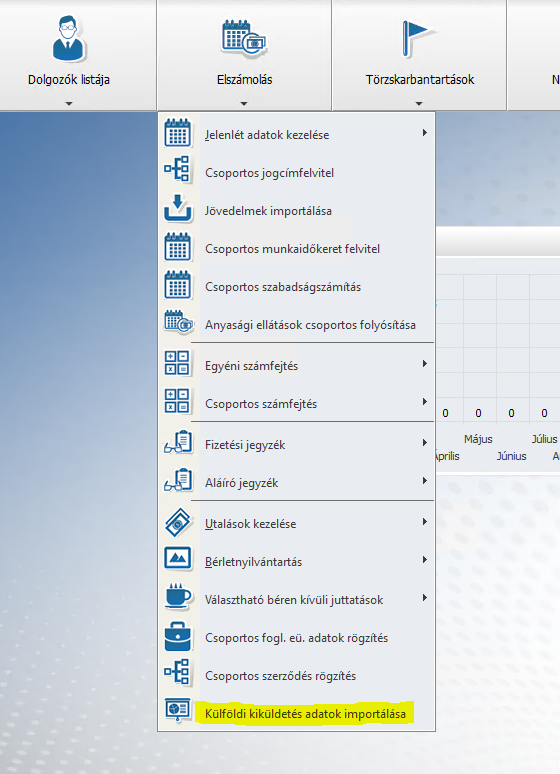

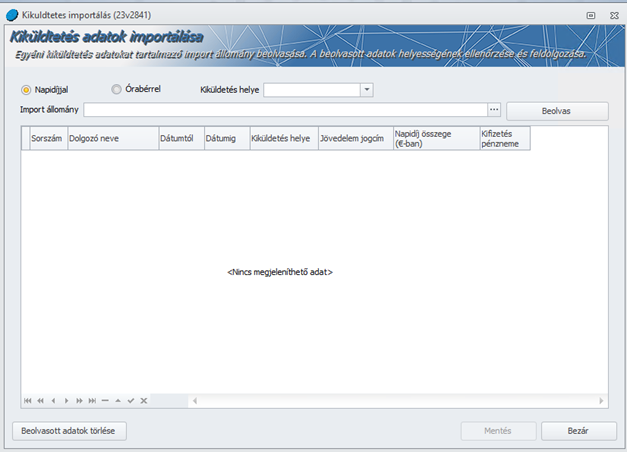

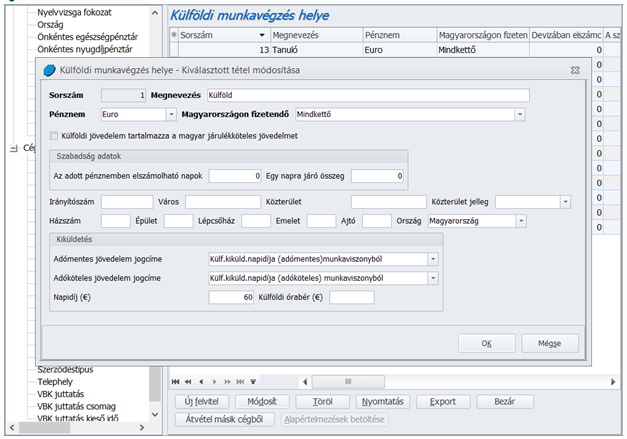

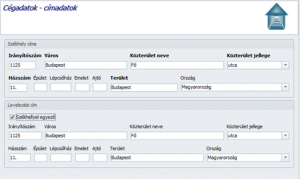

CIB Bank utalási formátum

Kulcs-Bér Kompakt,Prémium, Európa verzióban elérhető funkció

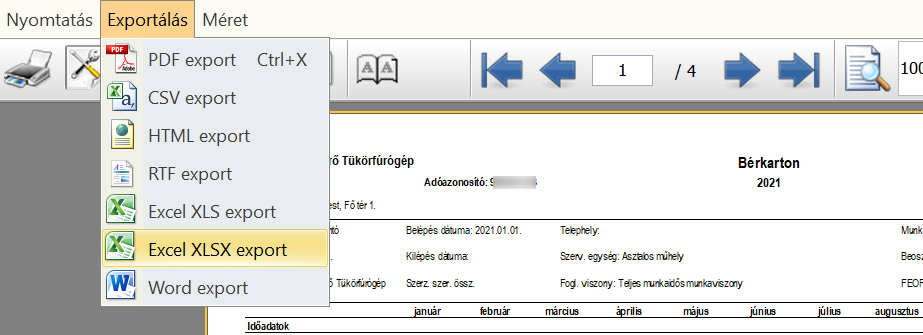

A frissítés letöltését követően új utalási formátumok kerültek a programba:

- CIB forint átutalás (.CSV)

- CIB deviza átutalás (.CSV)

Szükség esetén a Törzskarbantartások/Közös törzsek/Bank menüponton belül a kiválasztott bankra kattintva a munkabér utalási formátum soron lehet kiválasztani az új formátumokat.

Javítások

Közfoglalkoztatottak fizetés nélküli szabadsága a veszélyhelyzet miatt

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Amennyiben a programban a közfoglalkoztatott munkavállalónak a jelenlét adatoknál fizetnél nélküli szabadság került jelölésre a veszélyhelyzet miatt, úgy a program nem számolt utána egészségügyi szolgáltatási járulékot.

A frissítés követően az egészségügyi szolgáltatás összege automatikusan elszámolásra kerül.

Távmunka költségtérítés kezelésének módosulása

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

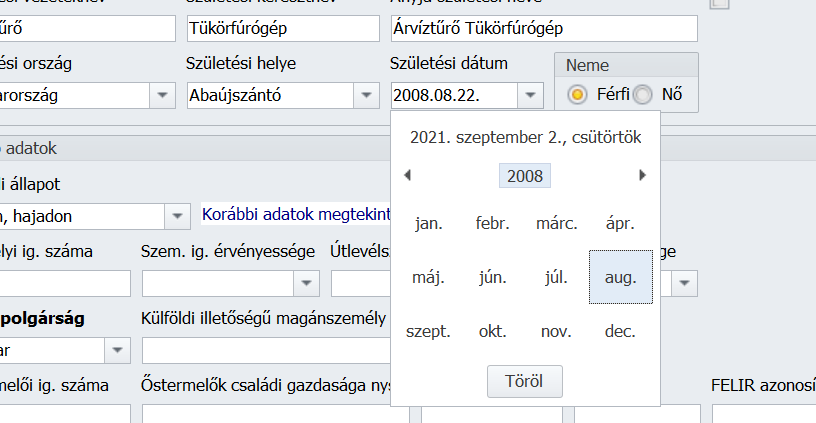

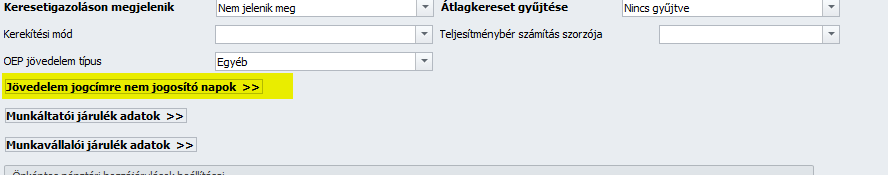

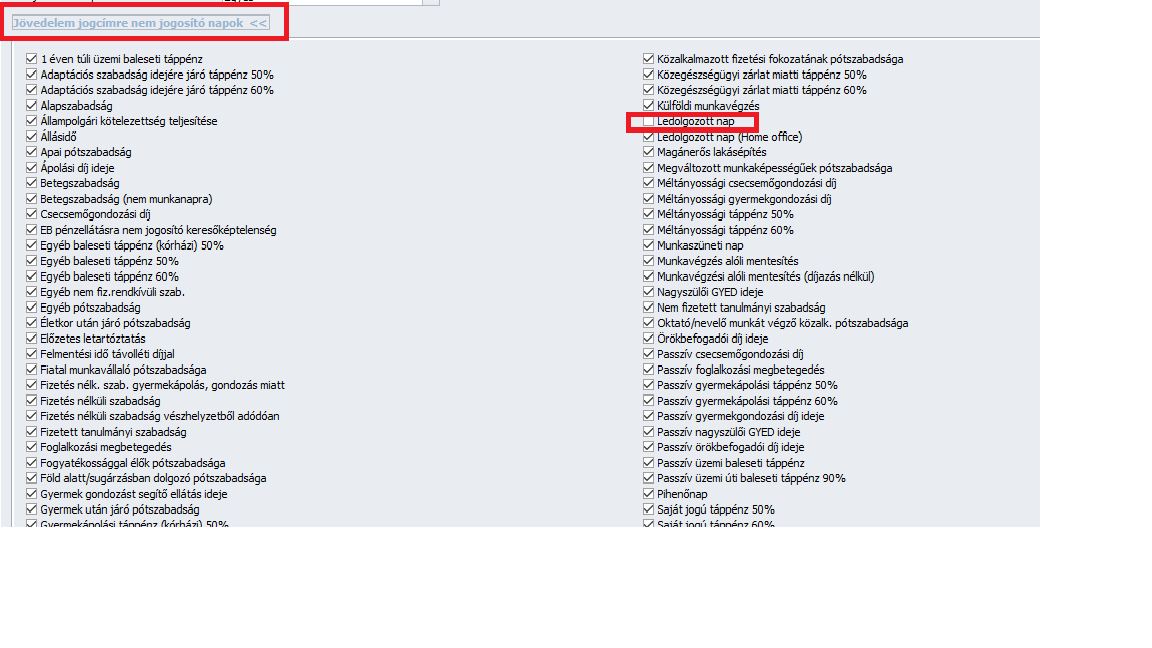

Programunkban a távmunka költségtérítésének kezelése módosításra került az alábbiak szerint:

A Törzskarbantartás/Közös törzsek/Foglalkozási viszonyok pontban a Távmunkavégzés jelölőnégyzetet megszüntettük.

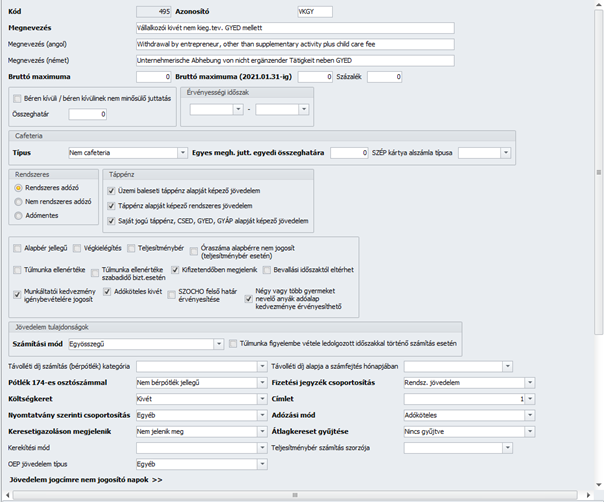

A Törzskarbantartás/Közös törzsek/Jövedelem jogcímek pontban továbbiakban alapértelmezetten két új jövedelem jogcímet biztosítunk:

- Távmunka ktg.térítése (adóköteles) és

- Távmunka ktg.térítése (adómentes) megnevezéssel.

A két új jövedelem jogcím beparaméterezésre került a 08 bevalláson, a kilépő adatlapon valamint a negyedéves munkaügyi jelentésen.

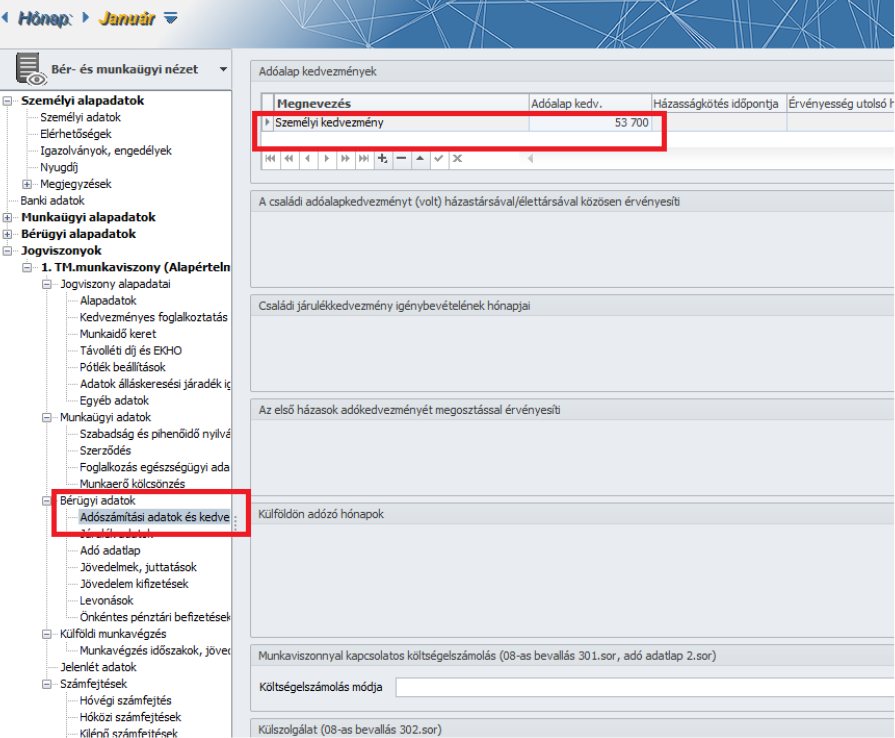

A távmunka költségtérítésének elszámolására e két jövedelem jogcímet javasoljuk használni, az Adószámítási adatok és kedvezmények pontban a Munkaviszonnyal kapcsolatos költségelszámolás szekcióban a megfelelő költségelszámolási mód kiválasztása mellett.

|

Hasznos volt az információ?

|

|

|

![]()

![]()

![]()

![]()

![]()

![]()