Kerekítés beállítás

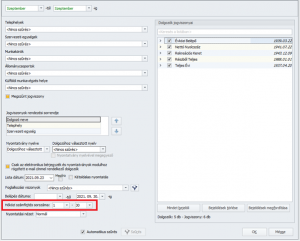

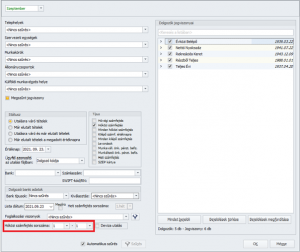

Ha azt akarják, hogy 1-2 Ft-os kerekítéssel jelenjen meg a fizetési jegyzéken az összeg akkor az alábbi sorrendben kell beállítani:

1. Beállítások/Számfejtési beállítások/Számfejtési Alapadatok menüpontban a „A nettó kifizetendő kerekítése a következő fizetési módok esetén” résznél jelölje be azokat a fizetési módokat, amelyeknél a kerekítést alkalmazni kívánja

2. Tözskarbantartások/Közös törzsek/Címletek az 1, 2 Ft-nál ki kell venni a pipát

3. Számfejteni kell a dolgozót és a fizetési jegyzéken, aláíró jegyzéken és utalásoknál kerekíteni fog a program.

Start kártyás számfejtése

Dolgozó alapadatainak felvitele

1. Dolgozók listája / Névsoros lista menüpontban az Új dolgozó gombra kattintva lehet rögzíteni a dolgozót.

2. Személyi adatok: Dolgozó személyi alapadatait itt lehet felvinni. A bankszámlaszámot feltétlenül ki kell tölteni, ha utalni szeretnék a bérét.

3. Munkaügyi alapadatok: Munkaügyi adatok kitöltésénél fel lehet vinni az eltartottak adatait is. Itt lehet bejelölni az eltartottak után járó szabadság igénybevételét, illetve a családi kedvezmény figyelembevételét, igénybevételét is.

Tájékoztató a Szakképzési törvény Kulcs-Bér program működését érintő 2023. július 1-i változásairól

A szakképzésben lezajlott átalakítás utólagos hatásvizsgálatából adódó törvénymódosításokról szóló 2023. évi XXXIII. törvény jelentős változásokat hoz a szakirányú oktatásában szakképzési munkaszerződéssel résztvevőkre vonatkozóan. A változások már egységes szerkezetben is áttekinthetők a 2019. évi LXXX. törvény 2023.07.01-i időállapotában.

Lásd: https://net.jogtar.hu/jogszabaly?docid=a1900080.tv×hift=20230701

Programbeállítási szempontból lényeges változások:

1.

2023.09.01-e előtt már fennálló saját munkavállalóval kötött szakképzési munkaszerződések:

1.1

2023. december 31-ig szakképzési munkaszerződésnek minősülnek duális és nem duális képzőhelyek esetében egyaránt. (Ezt követően vissza kell módosítani az eredeti munkaszerződésre ezeket a szerződéseket).

1.2

2023. július 1-től 2023. december 31-ig a nem duális képzőhellyel kötött szakképzési munkaszerződés esetén is érvényesíthető a SZOCHO kedvezmény (az eredeti munkaviszonyból és a szakképzési munkaviszonyból származó jövedelmekkel szemben), valamint a szja mentesség a szakképzési munkadíj legfeljebb havi 168 e Ft-os összegéig + az egyebekkel együtt max. havonta a minimálbér összegéig.

1.3

2023. július 1-től 2023. december 31-ig a duális képzőhellyel kötött szakképzési munkaszerződés esetén érvényesíthető a SZOCHO kedvezmény (az eredeti munkaviszonyból és a szakképzési munkaviszonyból származó jövedelmekkel szemben), valamint a szja mentesség a szakképzési munkadíj legfeljebb havi 168 e Ft-os összegéig + az egyebekkel együtt max. havonta a minimálbér összegéig.

2.

2023.06.30-át követően a saját munkavállalóval kötött szakképzési munkaszerződések:

Típusai:

2.1.

Az eredeti munkaszerződés (20. alk.min.kód) mellett a felek között létrejön egy szakképzési munkaszerződéses jogviszony (120.alk.min.kód) is. A munkaviszonyból származó jövedelmeket a 20. alk.min.kódú jogviszonyban, a szakképzési munkaszerződésből eredő jövedelmeket a 120.alk.min.kódú jogviszonyban kell elszámolni. SZOCHO mentesség és szja mentesség a havi min. bérig (szakképzési munkadíj 168 e Ft-ig, egyebekkel együtt a minimálbérig) csak a 120.alk.min.kódú jogviszonyban érvényesíthető. A 08 bevalláson a jogviszonyos lapokból 2-2 db kell a két alk.min.kódnak megfelelően.

2.2

Kiegészítik az eredeti munkaszerződést a szakképzési munkaszerződés kötelező elemeivel – ebben az esetben az ilyen szerződés munkaviszonynak minősül (20. alk.min.kód). Ebben az esetben kérdéses, hogy az ilyen jellegű 2023.08.31-ig létrejött szerződések esetében érvényesíthető-e a SZOCHO kedvezmény (az eredeti munkaviszonyból és a szakképzési munkaviszonyból származó jövedelmekkel szemben), valamint a szja mentesség a szakképzési munkadíj legfeljebb havi 168 e Ft-os összegéig + az egyebekkel együtt max. havonta a minimálbér összegéig. Erre a NAV nem tudott választ adni – a KIM álláspontjára várnak -. (Az a kérdéses, hogy az a rendelkezés, amely szerint a szakképzési munkaszerződés kötelező elemeivel kiegészített munkaszerződés már 20. alk.min.kódú munkaszerződésnek minősül, így azzal szemben sem SZOCHO mentesség, sem a szja mentesség a havi min. bérig (szakképzési munkadíj 168 e Ft-ig, egyebekkel együtt a minimálbérig) nem érvényesíthető, a 2023.06.30-a után, vagy a 2023.08.31-e után létesített jogviszonyok esetében alkalmazandó.)

Ezek a változások a programbeli beállításokra a következőképpen vannak hatással:

Az 1.2 pontban leírt esetben a Beállítások/Cégadatok/Alapadatok képernyő „Duális képzőhelyi nyilvántartásba vétel időpontja” mezőbe a Felhasználónak be kell rögzítenie a 2023.07.01-i dátumot annak érdekében, hogy a SZOCHO kedvezmény (az eredeti munkaviszonyból és a szakképzési munkaviszonyból származó jövedelmekkel szemben), valamint a szja mentesség a szakképzési munkadíj legfeljebb havi 168 e Ft-os összegéig + az egyebekkel együtt max. havonta a minimálbér összegéig érvényesüljön a szakképzési munkaszerződés kötelező elemeivel kiegészített 120. alk.min.kódú jogviszonyban készült számfejtés során.

Az 1.3 pontban leírt esetben nincs szükség beállítási módosításokra, a számfejtés 2023.12.31-ig változatlan beállítások mellett végezhető el.

A 2.1. pontbeli esetben a Felhasználónak a meglévő 20. alk.min.kódú munkaviszony mellett egy 120. alk.min.kódú szakképzési munkaszerződés foglalkozási viszonyt tartalmazó jogviszonyban kell a szakképzési munkaszerződésből származó jövedelmeket elszámolni. Ebben az esetben is a Beállítások/Cégadatok/Alapadatok képernyő „Duális képzőhelyi nyilvántartásba vétel időpontja” mezőbe a Felhasználónak be kell rögzítenie a 2023.07.01-i dátumot annak érdekében, hogy a SZOCHO kedvezmény (az eredeti munkaviszonyból és a szakképzési munkaviszonyból származó jövedelmekkel szemben), valamint a szja mentesség a szakképzési munkadíj legfeljebb havi 168 e Ft-os összegéig + az egyebekkel együtt max. havonta a minimálbér összegéig érvényesüljön a 120. alk.min.kódú jogviszonyban készült számfejtés során.

Tekintettel az egyeztetés alatt álló jogszabályi háttérre, a 2.2 pontban leirt „vegyes” jogviszony elszámolási szabályaira nézve jelenleg nem tudunk pontos leírást biztosítani Felhasználóink részére.

Jogszabályi háttér:

Cafetéria változások – 2019

2019. január 01-től változik a törvényi környezet, ami a cafetéria rendszereket szabályozza:

- SZJA törvény: 1995. évi CXVII. tv.

- SZOCHO törvény: 2018. évi LII. tv.

Ezeknek köszönhetően megváltozott a cafetéria keretében adható juttatások köre és összetétele, valamint az ezen juttatásokat terhelő közterhek összetétele.

A SZOCHO törvény értelmében a cafetéria keretében adott juttatásokat EHO helyett (az EHO teljes egészében kivezetésre került) SZOCHO fizetési kötelezettség terheli a továbbra is levonandó kifizetői SZJA mellett.

A SZOCHO mértéke a cafetéria juttatások esetén is 19,5%-os mértékű.

1. Béren kívüli juttatások

Szűkítették a béren kívüli juttatások körét, eltörlésre került az évi 100.000Ft értékben adható készpénz juttatás és gyakorlatilag csak a SZÉP kártyák maradtak.

A juttatások éves keretösszege nem változott:

- SZÉP szállás: 225.000Ft

- SZÉP vendéglátás: 150.000Ft

- SZÉP szabadidő: 75.000Ft

Amennyiben az éves keretösszegen felül adjuk a juttatásokat, akkor a keretösszeget meghaladó rész egyes meghatározott juttatáskánt viselkedik, az egyes meghatározott juttatásokra érvényes adózási módot kell rájuk alkalmazni.

Adózásuk:

- nem kell alkalmazni az 1,18%-os alapszorzót

- 15% kifizetői SZJA

- 19,5% SZOCHO

2. Egyes meghatározott juttatások

Szinte minden juttatást kivezettek az egyes meghatározott juttatások köréből.

2019-ben az alábbi juttatások adhatók egyes meghatározott juttatásként:

- SZÉP kártyák éves keretösszegen felüli része

- csekély értékű ajándék (évente egyszer, min. bér 10%-ának erejéig)

- hivatali, üzleti utazáshoz kapcsolódó étkeztetés vagy más szolgáltatás

- cégtelefon

- önkéntes pénztárakba célzott befizetés

- repi, üzleti ajándék

Adózásuk:

- alkalmazni kell az 1,18%-os alapszorzót

- 15% kifizetői SZJA

- 19,5% SZOCHO

3. Adómentes juttatások

A legtöbb adómentesen adható juttatás megszűnik.

Továbbra is adómentes:

- bölcsődei, óvodai szolgáltatás

- szolgálati lakásban, munkásszálláson való elhelyezés

- sportrendezvényre, kulturális szolgáltatás igénybevételére szóló juttatás

- kockázati biztosítási díj átvállalt összege (átmeneti szabályozás alapján a biztosítási díj adómentes átvállalására a 2018-ban kezdődő biztosítási évre vonatkozóan legkésőbb 2019. december 31-ig van lehetőség)

4. Bérként adózó juttatások

Minden juttatás, ami 2018-ban egyes meghatározott vagy adómentes juttatásként adható volt, és idén már nem minősül annak, az 2019-től bérként adózik és járulékol.

FONTOS!

Amennyiben a béren kívüli juttatásokat a bérrel együtt, vagyis a tárgyhónapot követően utalják, vagy adják oda a munkavállalóknak, akkor azok az évváltást követően a 2019. évi jogszabályoknak megfelelően adóznak!

Tehát, nincs jelentősége annak, hogy a januárban adott juttatások még a 2018. évi cafetéria terhére kerülnek elszámolásra, mivel a munkavállaló 2019. januárban kapja meg, ezért a 2019-es szabályok vonatkoznak rá.

Emiatt fokozott körültekintéssel járjanak el a decemberi juttatások kifizetése kapcsán!

Kulcs-Bér verziótájékoztató 2023. december (v2926)

Megjelenési dátum: 2023. december 13.

Felhős Ügyfeleink számára a verzió 2023. december 14-én lesz elérhető.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Jogszabálykövetés

Javítások

![]()

![]()

Közfoglalkoztatottak után igénybe vehető adókedvezmény – kedvezmény felsőhatárának változása 2023. december 1-től

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

1. § * (1) * A teljes munkaidőben foglalkoztatott közfoglalkoztatott részére megállapított közfoglalkoztatási bér a teljes munkaidő teljesítése esetén a minimálbér 50%-a.

(2) * Teljesítménybérezésnél a teljesítménykövetelmények százszázalékos és a teljes munkaidő teljesítése esetén kötelező legkisebb összege az (1) bekezdés szerinti összeg. A teljesítménykövetelmények száz százalék feletti teljesítése esetén a közfoglalkoztatási bér növelhető. A teljesítménykövetelmények száz százalék alatti teljesítése esetén a közfoglalkoztatási bér csökkenthető. A közfoglalkoztatót a teljesítménybér alkalmazása esetén sem illeti meg többlettámogatás.

(3) * Részmunkaidő esetén az (1)-(2) bekezdésben meghatározott bértételt a munkaidő eltérő mértékével arányosan csökkentve kell figyelembe venni azzal, hogy az egy hónapra folyósított havi nettó bértétel nem lehet kevesebb a foglalkoztatást helyettesítő támogatás havi összegénél.

2. § * (1) * Legalább középfokú iskolai végzettséget és szakképesítést igénylő munkakör betöltése esetén a közfoglalkoztatottat megillető garantált közfoglalkoztatási bér a teljes munkaidő teljesítése esetén a garantált bérminimum 50%-a.

(2) * A garantált közfoglalkoztatási bér esetében az 1. § (2) és (3) bekezdésében foglaltakat megfelelően alkalmazni kell azzal az eltéréssel, hogy teljesítménybérezésnél a teljesítménykövetelmények százszázalékos és a teljes munkaidő teljesítése esetén a közfoglalkoztatási bér kötelező, legkisebb összege az (1) bekezdés szerinti összeg.

2/A. § * (1) * A közfoglalkoztatási jogviszonyban foglalkoztatott munkavezetőt megillető közfoglalkoztatási bér a teljes munkaidő teljesítése esetén az 1. § (1) bekezdésében meghatározott összeg 110%-a.

(2) * A közfoglalkoztatási jogviszonyban foglalkoztatott munkavezetőt megillető közfoglalkoztatási garantált bér legalább középfokú iskolai végzettséget és szakképesítést igénylő munkakör betöltése és a teljes munkaidő teljesítése esetén a 2. § (1) bekezdésében meghatározott összeg 110%-a.

(3) A közfoglalkoztatási jogviszonyban foglalkoztatott munkavezetőt megillető közfoglalkoztatási bér, illetve közfoglalkoztatási garantált bér esetében az 1. § (2) és (3) bekezdésében foglaltakat megfelelően alkalmazni kell, azzal az eltéréssel, hogy teljesítménybérezésnél a teljesítménykövetelmények százszázalékos és a teljes munkaidő teljesítése esetén

a) * a közfoglalkoztatási bér kötelező, legkisebb összege az (1) bekezdés szerinti összeg,

b) * a közfoglalkoztatási garantált bér kötelező, legkisebb összege a (2) bekezdés szerinti összeg.

Az átalányadózó egyéni vállalkozók családi járulékkedvezmény alapja az alábbi két szabály szerint határozható meg.

Jogszabályi háttér:

2023. évi LXXXIII. törvény az egyes adótörvények módosításáról (Őszi Adócsomag)

Szakképzési munkaszerződés jogviszonyban tárgyéven túli kiléptetés esetében hibaüzenet jelent meg

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Szakképzési munkaszerződéssel foglalkoztatottak esetében tárgyéven túli kilépő számfejtés indítása esetén hibaüzenetet jelenített meg a program. A hibát javítottuk, jelen verziónkban e jogviszony esetében is hiba nélkül elkészíthető a kilépő számfejtés.

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Hónap közbeni kilépés esetén a kilépés hónapjában készített kilépés utáni számfejtésben hibás TB járulékalap került megjelenítésre. A hibát javítottuk, jelen verziónkban az már nem tapasztalható.

Kulcs-Bér Verziótájékoztató – 2021. december/4 (v2712)

Megjelenési dátum: 2022. január 25.

Felhős Ügyfeleink számára a verzió 2022. január 26-án lesz elérhető.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Javítások

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Abban az esetben, ha a járulékigazolás exportálását megelőzően nyomtatvány előkép megjelenítésére került sor a programban (pl.: Adatszolgáltatások/NAV felé/21M30 Járulékigazolás fülén, vagy a Nyomtatványok/Bérügyi/Kilépők nyomtatványai/járulékigazolás pontban, stb.) hibaüzenetet jelenített meg a program. A probléma a program újraindításával, és nyomtatvány előkép megjelenítés mellőzésével kiküszöbölhető volt, de jelen verziónkban már nincs szükség elkerülő megoldásra, a hiba már javításra került.

![]()

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

A 2021. december/3 verziónkban a szakképzési munkaszerződés (120. foglalkozás minősége – programban NYENYI - kód), a hallgatói munkaszerződés (113. foglalkozás minősége – programban NYENYI – kód) és a tanulószerződés alapján foglalkoztatott (46. foglalkozás minősége – programban NYENYI – kód) foglalkozási viszonyok esetén az 57.sorra felgyűjtésre kerültek adómentes jövedelmek. A 21M30-01 lap 57.sorára ezeket nem, csak a külföldön adóköteles jövedelmeket kell felgyűjteni. A hibás gyűjtést jelen verziónkban javítottuk. Kérjük, amennyiben Önök 46., 113 és 120. foglalkozás minősége – programban NYENYI – kódú jogviszonyban foglalkoztatottak részére is gyűjtöttek 21M30 igazolást, ellenőrizzék, és szükség esetén gyűjtsék újra azt.

Munkavállalói járulék fizetési kötelezettség a munkáltató által vállalt minimálbér kétszerese alapján történő járulékfizetés esetén

1991.évi IV. törvény

41. § A munkavállaló az egészségbiztosítási járulékalap alapulvételével 1,5 százalék munkavállalói járulékot köteles fizetni. Ez a rendelkezés nem vonatkozik arra, aki öregségi, rokkantsági vagy baleseti rokkantsági nyugdíjban részesül, illetőleg arra jogosulttá vált.

58.§ u) egészségbiztosítási járulékalap: a munkavállalói járulék tekintetében a Tbj. 24. §-ának (1) bekezdésében, a vállalkozói járulék tekintetében a Tbj. 27. §-ának (2) bekezdésében, 28. §-ának (1)-(2) bekezdésében, 29. §-ának (3)-(5) és (7) bekezdésében, valamint a 29/A. §-ában meghatározott járulékalap.

42. § (8) A munkaadói és munkavállalói járulék befizetésének e törvény által nem szabályozott kérdéseiben a társadalombiztosítás ellátásaira és a magánnyugdíjra jogosultakról, valamint e szolgáltatások fedezetéről szóló 1997. évi LXXX. törvény (a továbbiakban: Tbj.) és az Art. rendelkezéseit kell alkalmazni.

Munkavállalói járulék fizetési kötelezettség a munkáltató által vállalt minimálbér kétszerese alapján történő járulékfizetés esetén

1991.évi IV. törvény

41. § A munkavállaló az egészségbiztosítási járulékalap alapulvételével 1,5 százalék munkavállalói járulékot köteles fizetni. Ez a rendelkezés nem vonatkozik arra, aki öregségi, rokkantsági vagy baleseti rokkantsági nyugdíjban részesül, illetőleg arra jogosulttá vált.

58.§ u) egészségbiztosítási járulékalap: a munkavállalói járulék tekintetében a Tbj. 24. §-ának (1) bekezdésében, a vállalkozói járulék tekintetében a Tbj. 27. §-ának (2) bekezdésében, 28. §-ának (1)-(2) bekezdésében, 29. §-ának (3)-(5) és (7) bekezdésében, valamint a 29/A. §-ában meghatározott járulékalap.

42. § (8) A munkaadói és munkavállalói járulék befizetésének e törvény által nem szabályozott kérdéseiben a társadalombiztosítás ellátásaira és a magánnyugdíjra jogosultakról, valamint e szolgáltatások fedezetéről szóló 1997. évi LXXX. törvény (a továbbiakban: Tbj.) és az Art. rendelkezéseit kell alkalmazni.

Verziótájékoztató: 2015. február/2. (1914) és 2015. február/3. (1916)

2015. február/3. változat

Megjelenési dátum: 2015. február 09.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

A 2015. február/3. verzió az alábbi módosításokat tartalmazza a 2015. február/2. változathoz képest:

![]()

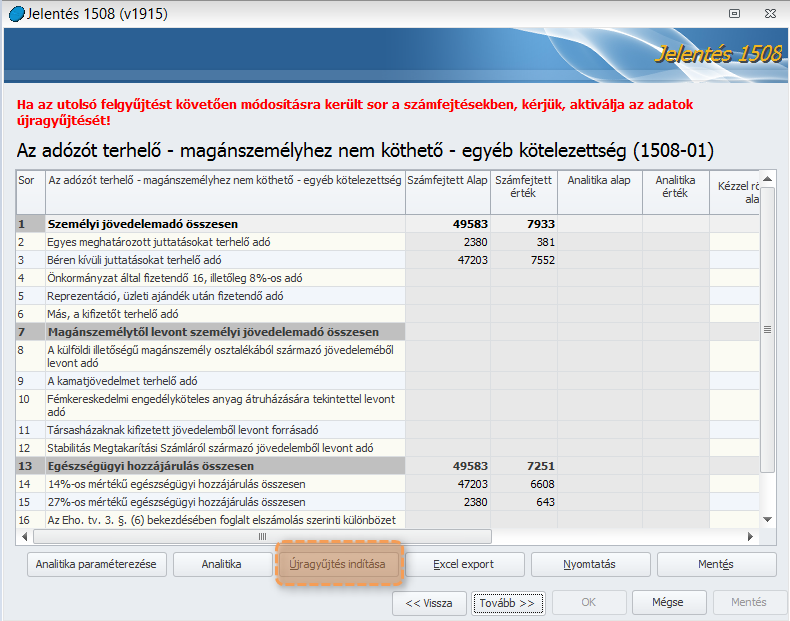

1508-as adatszolgáltatással kapcsolatos módosítások

Kulcs-Bér Light, Kompakt és Prémium verzióban elérhető funkció

2015.01.01-től a 1508A-01-01-es lap 15. sorában kell feltüntetni a 27%-os Eho összegét abban az esetben is, ha a béren kívüli juttatás havi összege meghaladja az szja tv. 71.§-ban meghatározott mértéket. Ez az alábbi összeghatárokat jelenti a gyakran előforduló juttatások esetében:

- Munkáltató telephelyén működő étkezőhelyen meleg étkezés biztosítása 12.500 Ft/hó

- Erzsébet- utalvány 8000 Ft/hó

- Önkéntes kölcsönös nyugdíjpénztári befizetés (minimálbér 50%-a) 52.500 Ft/hó

- Önkéntes kölcsönös egészségpénztári befizetés (minimálbér 30%-a) 31.500 Ft/hó

- SZÉP- kártya szálláshely alszámla 225.000 Ft/év

- SZÉP- kártya vendéglátás alszámla 150.000 Ft/év

- SZÉP- kártya szabadidő alszámla 75.000 Ft/év

Amennyiben a béren kívüli juttatások mértéke, az Önök cégénél meghaladja a felsorolt esetek valamelyikében vagy a 71.§-ban szereplő további juttatások esetében a megadott mértéket és már elkészítették a 2015. január havi 1508-as adatszolgáltatást kérem, szíveskedjenek az ellenőrizni és szükség esetén helyesbíteni.

A helyes adatszolgáltatáshoz, a korábban már felgyűjtött adatok ismételt felgyűjtése szükséges, amelyet az „Újragyűjtés gomb” megnyomásával tudnak elvégezni:

![]()

2015. február/2. változat

Megjelenési dátum: 2015. február 05.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Újdonságok, fejlesztések

![]()

1508-as adatszolgáltatással kapcsolatos módosítások

Kulcs-Bér Light, Kompakt és Prémium verzióban elérhető funkciók- 2015.01.01-től módosításra került a béren kívüli juttatások közterheinek elszámolása és megfizetése az alábbiak szerit: „A dolgozó jogviszonyának megszűnése esetén a 14%-os és a 27%-os mértékű egészségügyi hozzájárulás különbözeteként keletkező közterhet a jogviszony megszűnés hónapjának kötelezettségeként kell elszámolni és megfizetni.”

A 1508-as adatszolgáltatáson a különbözetet a 1508A-01-01-es lap 15. sorában kell feltüntetni. A frissítés letöltését követően, ennek megfelelően működik az adatszolgáltatás a Kulcs-Bér programból.

- Pontosításra került az ingatlan bérbeadással kapcsolatos 465-ös sor felgyűjtése. A frissítés letöltését követően megfelelően kerülnek felgyűjtésre a költségelszámolással csökkentett összegek.

![]()

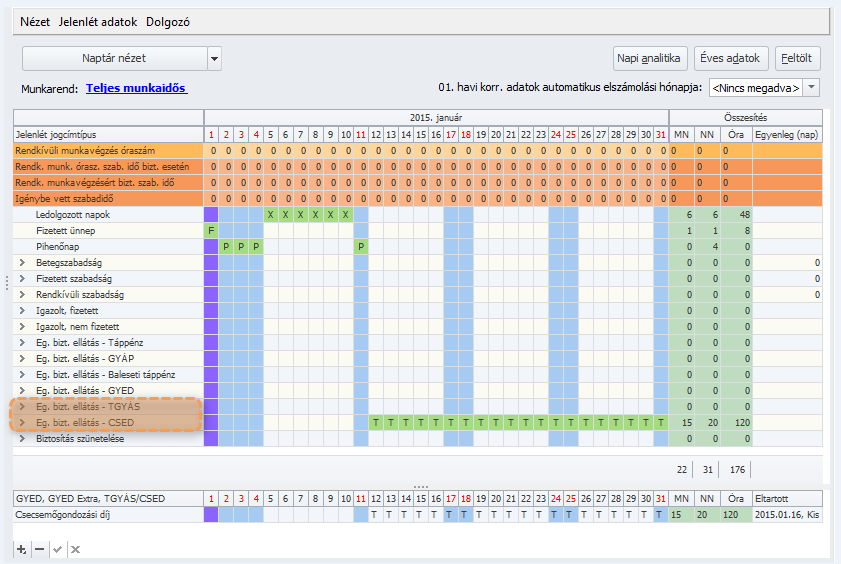

A korábbi verziókban több módosítás is történt a Terhességi gyermekágyi segély, Csecsemőgondozási díjjá történő átnevezésével kapcsolatban. Tekintettel arra, hogy a negyedéves Egészségbiztosítási statisztikán a két ellátást elkülönítve kell feltüntetni, ezért a Kulcs-Bér program legfrissebb verziójának letöltését követően lehetőséget biztosítunk a Csecsemőgondozási díj távollét jogcím kiválasztására a jelenlét adatok között, valamint a táppénz ellátások között is ilyen néven szerepel az idei évben megállapított ellátás.

Fontos!

Amennyiben 2015. évben ilyen jellegű ellátás került megállapításra, kérjük a TGYÁS jogcím helyett CSED megnevezéssel szíveskedjenek megismételni az ellátás számfejtését.

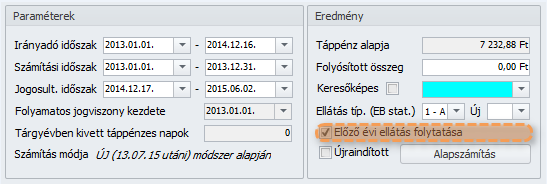

Terhességi- gyermekágyi segély jogcím számfejtésekor mindenkép szükséges jelölni, hogy előző évről áthúzódó esetről van szó, csak ezen opció kiválasztásával lehetséges az ellátás számfejtésének mentése, mivel a program figyeli, hogy megfelelő jogcímen történjen az elszámolás:

![]()

Kulcs-Bér Prémium verzióban elérhető funkció

A verzió letöltését követően elérhető a programból az OEP honlapján 2015. 02. 04-én publikált havi adatszolgáltatások:

- Egészségbiztosítási Statisztikai Jelentés (1514. sz.)

- Társadalombiztosítási kifizetőhelyek által folyósított ellátások elszámolása (EB14-E1/2015.)

http://www.oep.hu/nyomtatvanytar?formcase=&formuser=521658

![]()

Havi KSH adatszolgáltatás (2238) fájl formátum aktualizálása

Kulcs-Bér Kompakt és Prémium verzióban elérhető funkció

Az adatszolgáltatásban nem történt változás 2015-ben a 2014. évhez képest, azonban az ELEKTRA- keretrendszerben történt fejlesztés miatt szükségessé váltak módosítások a Kulcs-Bér program által előállított XML állományban, amelyek a frissítés letöltését követően elérhetőek.

![]()

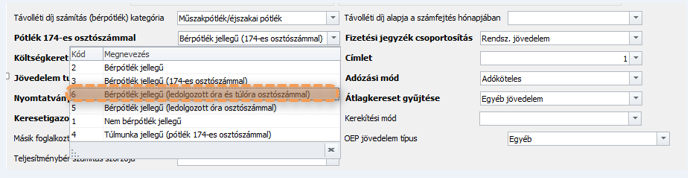

Új jövedelem jogcím paraméterezési lehetőség: bérpótlék alap megállapítás, tényleges ledolgozott órák alapján

Kulcs-Bér Prémium verzióban elérhető funkció

A jövedelem jogcímek paraméterezésénél lehetőséget nyújt a program a frissítés letöltését követően, hogy a bérpótlék alapja ne csak a munkarend óraszámával, vagy a 174-es osztószám használatával kerülhessen megállapításra, hanem a ténylegesen ledolgozott órák, illetve a ledolgozott órák+ túlóra óraszám összegének osztószámként történő alkalmazásával.

Az új beállítás elérhető a Törzskarbantartás/ Közös törzsek/ Jövedelem jogcím beállítások szekcióban a „Pótlék 174-es osztószámmal” paraméterezési lehetőségnél:

Példa: A dolgozó februári jövedelme 150.000 Ft, ebben a hónapban dolgozott 160 órát, és volt 15 óra túlórája. Ha 40 órára 30%-os délutáni műszakpótlékot akarunk számfejteni, amely alapjának megállapításánál a ledolgozott órákat és a túlórát együttesen akarjuk figyelembe venni, a következő képen alakul a dolgozó elszámolása:

150.000/(160+15)*40*0,3= 150.000/175*40*0,3= 10.286 Ft

Fontos! A fenti paraméterezés, csak abban az esetben ajánlott, ha a munkavállaló számára bizonyíthatóan kedvezőbb bérezést eredményez, mint az Mt. előírása alapján készített elszámolás.

![]()

Nem rendszeres jövedelmek kezelésének optimalizálása a táppénz alap megállapítása során

Kulcs-Bér Kompakt és Prémium verzióban elérhető funkció

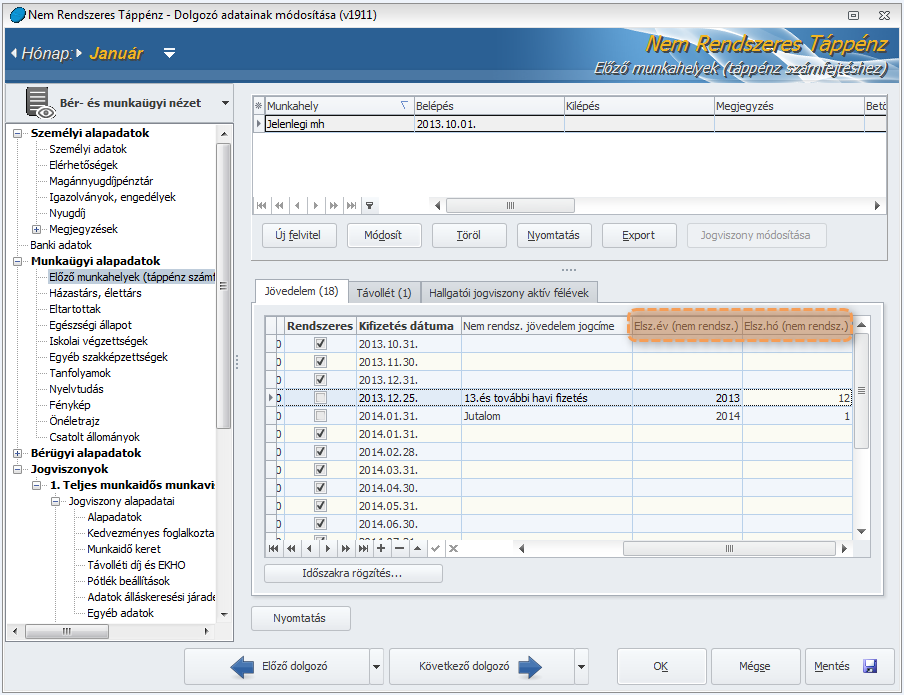

A 2015.01.01-től hatályos táppénz számfejtési módszer nem tesz különbséget rendszeres-, és nem rendszeres jövedelmek között. Ennek értelmében a nem rendszeres jövedelmet a NAV- hoz történt adatszolgáltatás hónapjában kell figyelembe venni. Tekintettel arra, hogy a nem rendszeres jövedelem kifizetésének dátuma nem minden esetben teszi egyértelművé az elszámolás hónapját ezért új beállítási lehetőség kerül bevezetésre a „Munkaügyi alapadatok/ Előző munkahelyek (táppénz számfejtéshez)” szekcióban.

A számfejtett nem rendszeres jövedelmeknél meg tudjuk határozni, hogy melyik hónapban lett számfejtve, viszont az előző munkahelyek esetében nem, mert ott csak egy kifizetés dátum van. Ezért szükséges itt az elszámolási hónap megadása mostantól a nem rendszeres jövedelmek esetében. Két új mező került a felületre: Elsz.év és hónap (nem rendsz.)

A verzió letöltését követően a két új mező az adatbázis frissítése során feltöltésre kerül a kifizetés dátuma alapján a következő módon:

- ha a kifizetés dátuma 1-10, akkor az előző hónap,

- minden más esetben a tárgyhónap lesz az elszámolás hónapja.

Ez csak akkor szorulhat felhasználói korrekcióra, amennyiben az adott nem rendszeres jövedelem hóközben lett kifizetve elseje és tizedike között. Ebben az esetben a hónapot meg kell növelni eggyel.

Rendszeres jövedelmeknél ezt az adatot nem kell tölteni.

![]()

Táppénz számfejtés „kedvezményszabály” alkalmazásának optimalizálása (Eb. tv. 48.§(5))

Kulcs-Bér Prémium verzióban elérhető funkció

A frissítés letöltését követően az Eb törvény 48.§(5) bekezdése az alábbi szabályozást tartalmazza:

„(5) Ha a biztosított a táppénzre jogosultság kezdő napját közvetlenül megelőző harmadik hónap utolsó napjától a táppénzre jogosultságot közvetlenül megelőző év első napjáig terjedő időszakban azért nem rendelkezik legalább 180 naptári napi jövedelemmel, mert legalább 180 napig táppénzben, baleseti táppénzben, csecsemőgondozási díjban vagy gyermekgondozási díjban – kivéve a méltányosságból megállapított ellátásokat – részesült, a táppénz naptári napi összegét az utolsóként megállapított ellátás alapjának figyelembevételével kell megállapítani, ha az a szerződés szerinti jövedelménél kedvezőbb. Az ellátások idejének összeszámításánál csak azt az időszakot lehet figyelembe venni, ameddig a biztosítási idő a 48/A. § (1) bekezdése szerint folyamatos.”

A frissítés letöltését követően, amennyiben a munkavállalónak a fenti okok valamelyikére tekintettel, nem volt meg a 180 naptári napi jövedelme, azonban rendelkezik 180 naptári nap folyamatos (48/A.§(1) biztosítási idővel, a megállapításra kerülő ellátás alapja az utolsóként megállapított ellátásalapjával megegyezik, amennyiben az kedvezőbb, mint a szerződés szerinti jövedelem.

A módosítást követően akkor is az előző ellátás alapjának figyelembe vételével történik az ellátás alapjának megállapítása, ha a számítási időszakban rendelkezik a munkavállaló 30 naptári napot meghaladó jövedelemmel.

![]()

Választható „Adóelőleg nyilatkozat” NAV és OEP felé

Kulcs-Bér Prémium verzióban elérhető funkció

Jelenleg a NAV és az OEP honlapokon kismértékben eltérő adattartalommal található meg az Adóelőleg nyilatkozat, ahogy arra már korábban felhívtuk az Önök figyelmét. Az OEP Ellenőrzési Főosztályától az alábbi felvilágosítást kaptuk ezzel kapcsolatban:

„Tisztelt Hölgyem!

Hivatkozással az Országos Egészségbiztosítási Pénztárhoz 2015. január 12-én, elektronikus úton érkezett megkeresésére, az alábbi tájékoztatást adom.

Amennyiben a biztosított a családi kedvezményt a munkáltató által folyósított jövedelemből kívánja érvényesíteni, a Nemzeti Adó- és Vámhivatal által rendszeresített Adóelőleg nyilatkozatot kell használni. Az Országos Egészségbiztosítási Pénztár honlapján található Adóelőleg nyilatkozat akkor használható, ha az igénylő részére a Fővárosi/Megyei Kormányhivatal Egészségbiztosítási Pénztári Szakigazgatási Szerve pénzbeli ellátást folyósít, és az igénylő a családi kedvezményt a pénzbeli ellátásból levont adóelőlegből kívánja érvényesíteni.

Kérem tájékoztatásom elfogadását.

Budapest, 2015. február 2.

Tisztelettel:

Országos Egészségbiztosítási Pénztár

Pénzbeli Ellátási és Ellenőrzési Főosztály”

A fentieket szem előtt tartva a legfrissebb verzió letöltését követően lehetőség nyílik az „Adóelőleg nyilatkozat” mind két formában történő kinyerésére a Kulcs-Bér programból. Alapértelmezettként a NAV által használt nyilatkozat érhető el a programból, azonban jelölhető, ha az OEP által használt nyomtatványt kívánják kinyerni a programból: „Nyilatkozatok/ Családi kedvezmény érvényesítése” menüpont kiválasztását követően, a nyomtatás előtt van lehetőség szükség esetén a beállított nyomtatvány módosítására:

Kulcs-Bér Verziótájékoztató – 2021. szeptember/2 (v2680)

Megjelenési dátum: 2021. szeptember 23.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

Újdonság

08 bevallás paraméterezésének ellenőrzése

Csoportos hóközi számfejtés, fizetési jegyzék valamint utalás szűrőablakokon a számfejtés sorszámának intervallumra történő megadási lehetősége

Szabadon választott nem számfejtett jövedelem jogcímek csoportos számfejtése

Munkarend csoportos létrehozása Bér-Excelimporter használata során

Oberbank csoportos banki utalás formátum

Jogszabálykövetés

Hibajavítás

Munkaidő kezdetére és végére történő szűrés jelenlét adatok letöltése után a Kulcs-Beosztásból

![]()

Újdonság

![]()

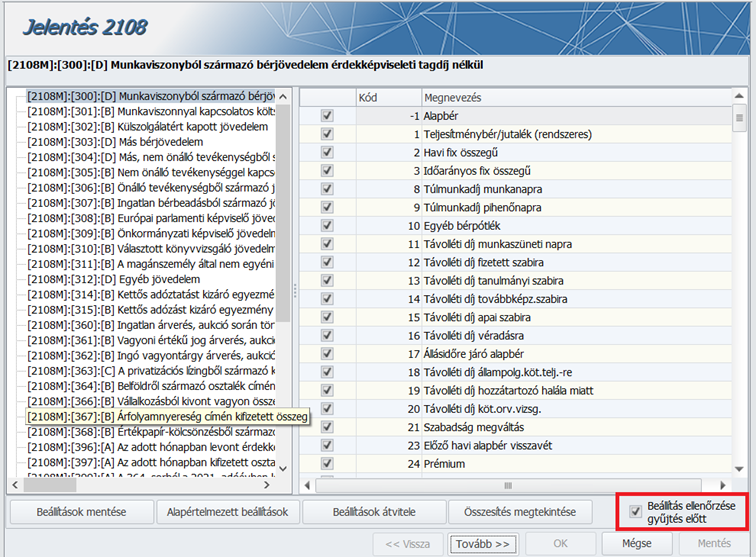

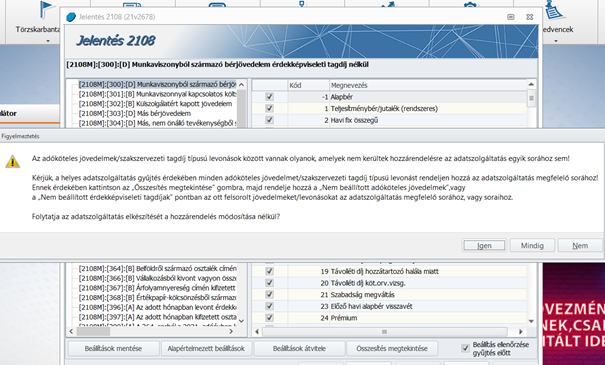

08 bevallás paraméterezésének ellenőrzése

Kulcs-Bér Light, Standard, Kompakt, Standard, Prémium, Európa verzióban elérhető funkció

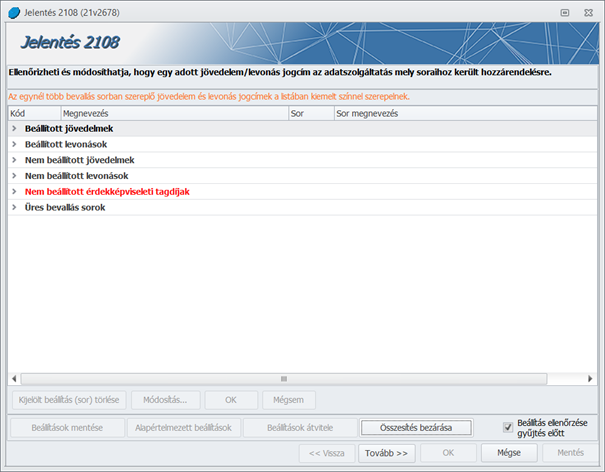

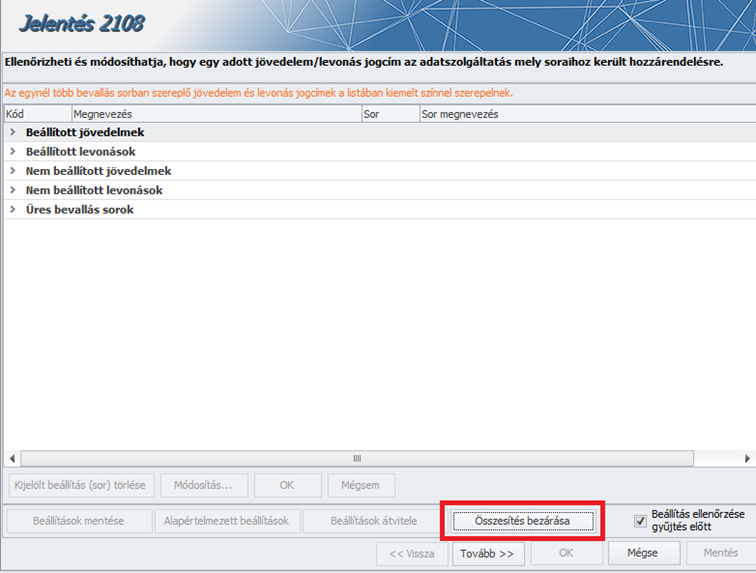

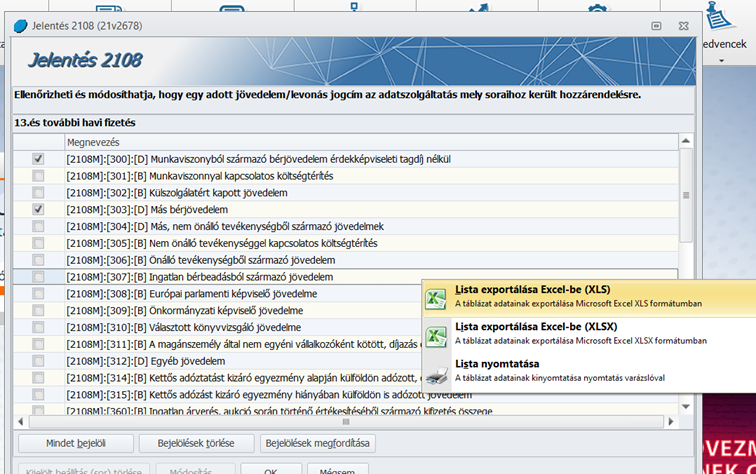

Jelen verziónktól kezdődően kibővített ellenőrzési funkciót biztosítunk Felhasználóink számára az Adatszolgáltatások/NAV felé/2108 bevallás pontban. A 2108 bevallás pontban a szűrőablakról a Jelentés 2108 felületre lépve a jobb alsó sarokban új jelölőnégyzetet biztosítunk „Beállítások ellenőrzése gyűjtés előtt” megnevezéssel.

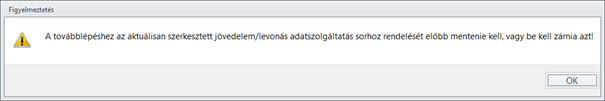

Az ellenőrzés elvégzése opcionális, a jelölőnégyzet alapértelmezetten bejelölt állapotú, de állapota a Felhasználó igénye szerint változtatható (felhasználófüggő beállítás). Az ellenőrzés a Tovább gomb megnyomása után fut le. Az utolsó beállított állapot megjegyzésre kerül és következő alkalommal úgy jelenik meg. Amennyiben az ellenőrzés „hibát” talál, akkor a program üzenetet jelenít meg erről. Ekkor a Felhasználó eldöntheti, hogy a hibák/hiányosságok javítása/pótlása nélkül tovább futtatja a bevallás gyűjtését, amelyet kétféleképpen tehet meg:

- az „Igen” gombra kattint, aminek eredményeképp a gyűjtés lefut és a bevallás XML elkészül. Ezt követően ismét belépve a Jelentés 2108 felületre, a „Beállítás ellenőrzése gyűjtés előtt” funkció bekapcsolt állapottal jelenik meg.

- a „Mindig” gombra kattint, aminek eredményeképp a gyűjtés lefut és a bevallás XML elkészül. Ezt követően ismét belépve a Jelentés 2108 felületre, a „Beállítás ellenőrzése gyűjtés előtt” funkció kikapcsolt állapottal jelenik meg.

Amennyiben a Felhasználó a „Nem” gombra kattint, úgy az üzenet eltűnik, és a Jelentés 2108 képernyőn a hibás vagy hiányos beállításokat meg lehet tenni, amelyhez segítséget nyújt az Összesítés megtekintése funkció.

Az „Összesítés megtekintése” gomb megnyomása után megjelenő felületen a beállítandó jogcímek csoportokba rendezve jelennek meg az alábbiak szerint:

Az összesítés táblázat új gombsorral egészült ki.

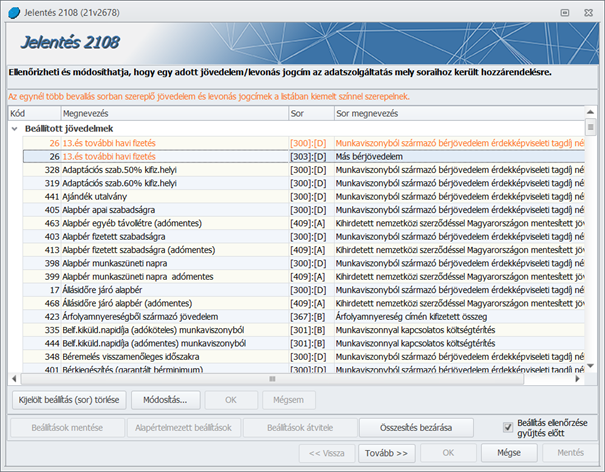

Valamely csoportra kattintva megjelennek a csoportba tartozó elemek.

Ide került át a „Kijelölt beállítás (sor) törlése” gomb is, ami korábban az összesítés bezárása gomb mellett volt.

A „Módosítás” gomb az „üres sorok” szekción kívül mindegyik szekcióra elérhető. (Amennyiben a bejelentkezett felhasználónak van hozzá jogosultsága.)

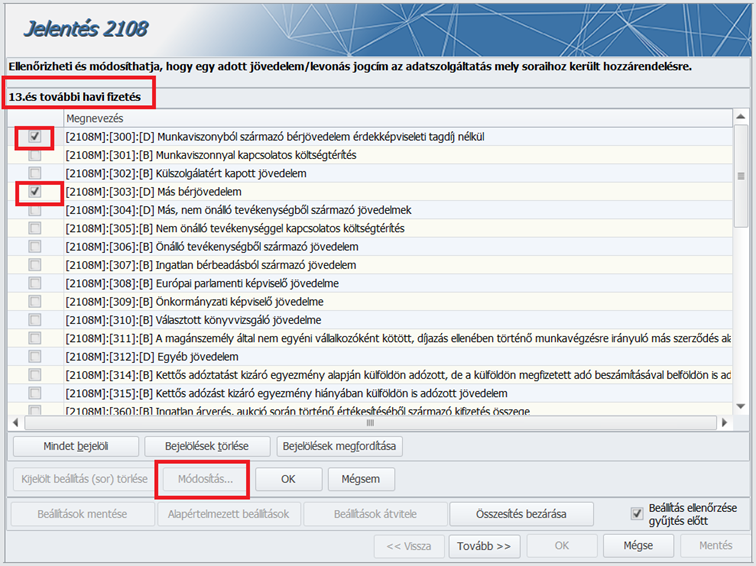

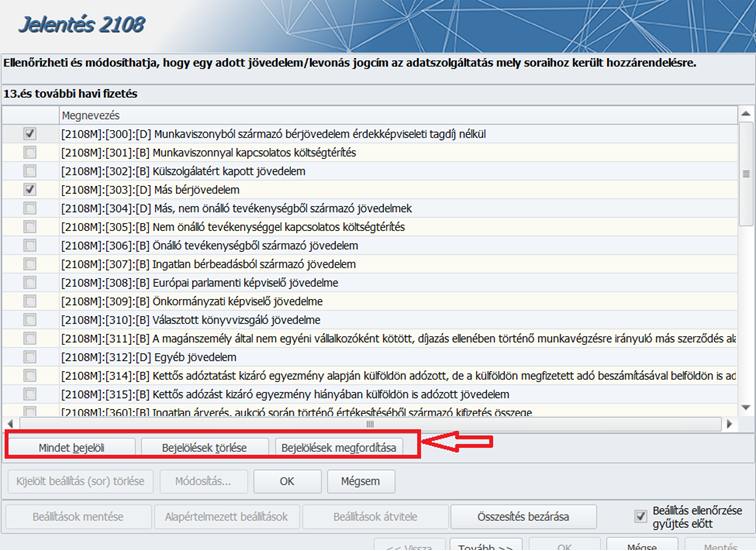

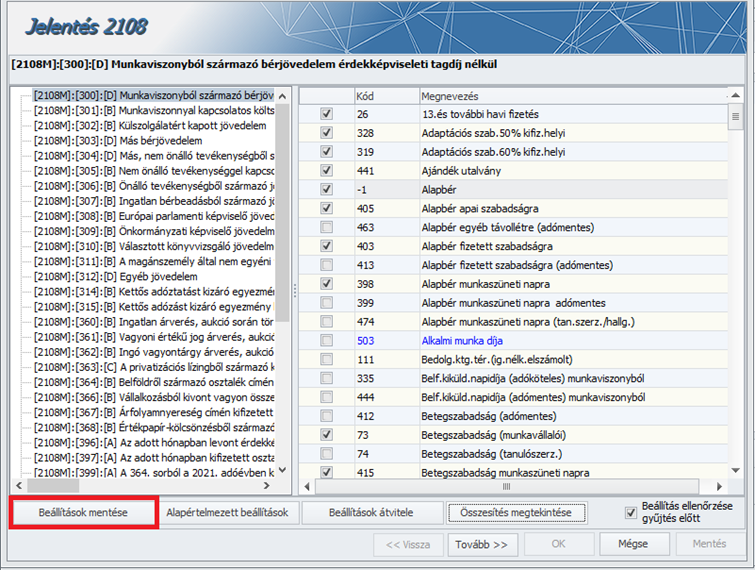

Ha a Módosítás gombot megnyomtuk, akkor megjelennek a bevallás paraméterezhető sorai (jövedelem és levonás esetén más-más sorok jelennek meg).

Itt egy adott jövedelem vagy levonás jogcímhez lehet hozzárendelni a bevallás sorait.

A kijelölés könnyítését szolgáló gombok is felkerültek erre a felületre:

Ha ebben az állapotban vagyunk, akkor nem lehet továbblépni mindaddig, amíg az OK, vagy a Mégsem gombot meg nem nyomjuk. Ha mégis a Tovább gombra kattintunk ezen a beállító képernyőn állva, akkor a következő üzenetet jeleníti meg a program:

A szükséges beállítás elvégzését követően az OK megnyomása után az összesítés táblázat újbóli megjelenítésekor:

1. a szerkesztett sor lesz kijelölve, ha nem került át egy másik csoportba. Ha átkerült, akkor

2. a szerkeszett sor csoportjából a szerkesztett sort követő sor lesz kijelölve. Ha ilyen nincs akkor

3. a szerkeszett sor csoportjából a szerkesztett sort megelőző sor lesz kijelölve. Ha ilyen sincs, mert nem maradt már a csoportban egyetlen jövedelem/levonás sem, akkor

4. A legelső sor lesz kijelölve.

Fontos!

Az „Összesítés bezárása” gombra kattintást követően ne felejtsék el a „Beállítások mentése” gombra kattintva menteni a módosított beállításokat!

A felületeken a nyomtatás és az Excel export egér jobb gombjára előugró menüből elérhető.

![]() Csoportos hóközi számfejtés, fizetési jegyzék valamint utalás szűrőablakokon a számfejtés sorszámának intervallumra történő megadási lehetősége

Csoportos hóközi számfejtés, fizetési jegyzék valamint utalás szűrőablakokon a számfejtés sorszámának intervallumra történő megadási lehetősége

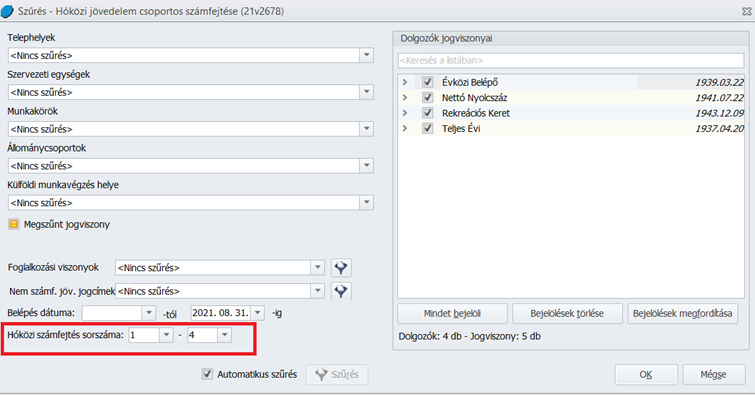

Kulcs-Bér Kompakt, Standard, Prémium, Európa verzióban elérhető funkció

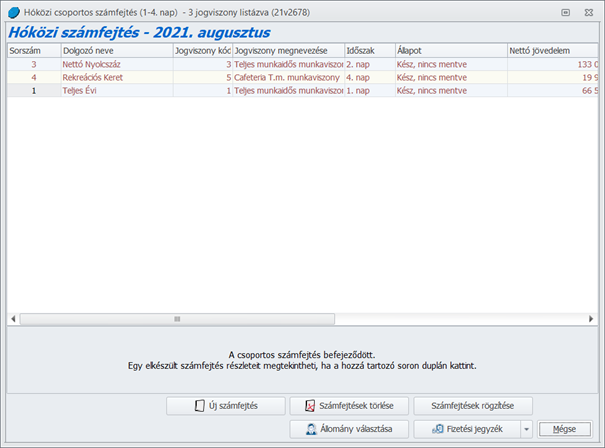

Az Elszámolás/Csoportos számfejtések/Hóközi jövedelem csoportos számfejtése pontban lehetőséget biztosítunk arra, hogy egyszerre több, eltérő sorszámon rögzített jövedelemtétel számfejtése is elkészíthető legyen. Az eltérő hóközi sorszámú jövedelmek – ugyanazon jogviszonyon belül is – a korábbiakban biztosított módon, hóközi sorszámonként külön számfejtésbe kerülnek.

A hóközi számfejtési sorszám intervallumot a szűrőablakon kell megadni:

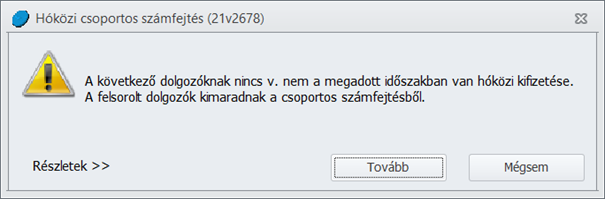

Amennyiben a szűrőablakon olyan jogviszony is kiválasztásra került, amelyben nem került rögzítésre a jogviszonyos Jövedelmek, juttatások képernyő Egyéb jövedelmek táblarészében a megadott Hóközi számfejtés sorszám intervallum során megadott feltételnek megfelelő sorszámú hóközi számfejtendő jövedelem, úgy a program ennek kapcsán üzenetet jelenít meg, amely a részletek megtekinthetőségét is biztosítja:

A Tovább gombra kattintva a csoportos számfejtés a szokásos módon elkészül. Amennyiben több napos intervallum került beállításra, akkor a csoportos számfejtés listában megjelenik egy új „Időszak” oszlop, ami a számfejtés sorszámát tartalmazza.

A hóközi számfejtési sorszám intervallumra történő megadási lehetőségét jelen verziónktól kezdődően az Elszámolás/Hóközi fizetési jegyzék, valamint az Elszámolás/Utalások kezelése/Utalások pont szűrőablakain is biztosítjuk:

![]()

Szabadon választott nem számfejtett jövedelem jogcímek csoportos számfejtése

Kulcs-Bér Kompakt, Standard, Prémium, Európa verzióban elérhető funkció

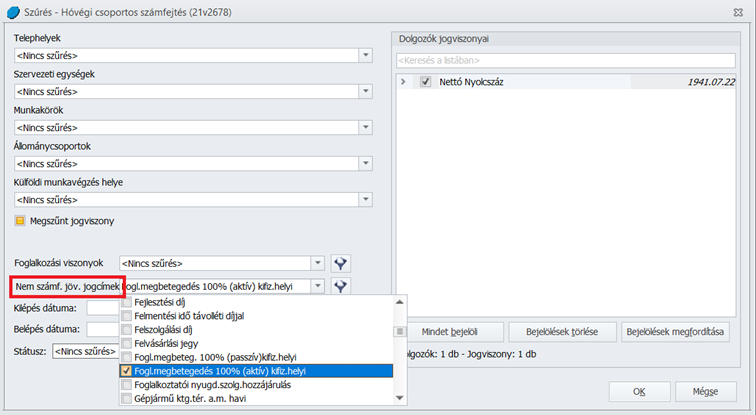

Jelen verziónktól kezdődően az Elszámolás/Csoportos számfejtés Hóvégi, valamint Hóközi csoportos számfejtések almenüpontjaiban lehetőséget biztosítunk a még számfejtésre nem került jövedelmek szűrésére és csoportos számfejtésére. Ennek biztosítása érdekében mind a Hóvégi csoportos számfejtés, mind pedig a Hóközi jövedelem csoportos számfejtése szűrőablakokon új szűrőfeltételt biztosítunk „Nem számf.jöv.jogcímek” megnevezéssel. Az új szűrési feltétel során legördülő listában a Jövedelem törzs elemei jelennek meg, amelyek közül ki lehet választani azt – vagy azokat (tehát egyszerre többet is) – jövedelmeket, amelyekre a számfejtést el szeretnénk készíteni. Amennyiben a „Nem számf.jöv.jogcímek” legördülő listában nem kerül sor szűrésre – azaz nem kerül bejelölésre egy jelölőnégyzet sem -, úgy valamennyi, az egyéb szűrőfeltételeknek megfelelő, még nem számfejtett jövedelem számfejtésre kerül.

Ez a fejlesztésünk egyebek mellett lehetővé teszi a táppénz számfejtésekből a jogviszonyos Jövedelmek, juttatások képernyő Egyéb jövedelmek táblarészébe már átkerült, de hóközi/hóvégi számfejtéssel még el nem számolt betegségi-anyasági ellátások csoportos számfejtését!

![]()

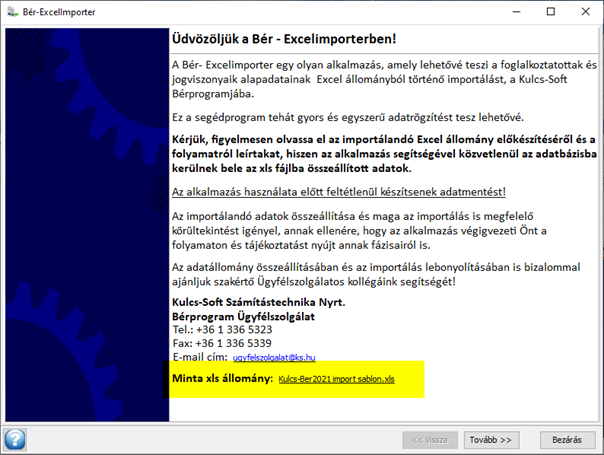

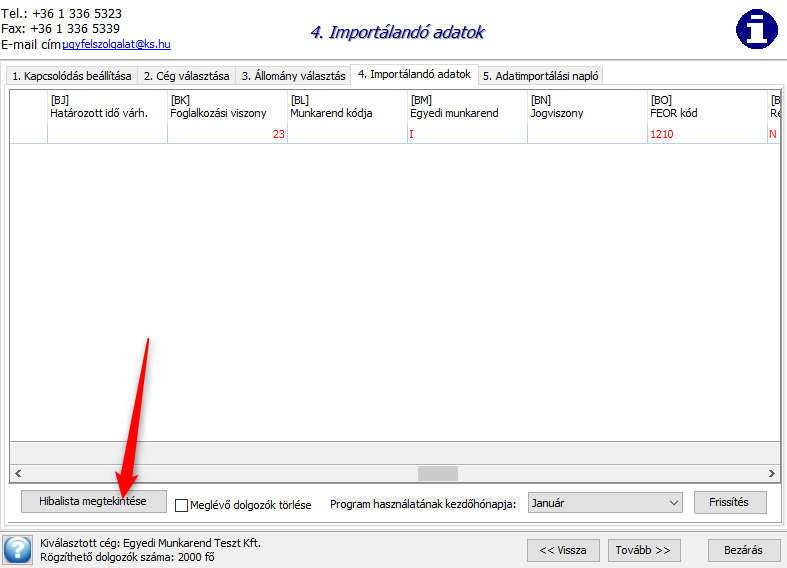

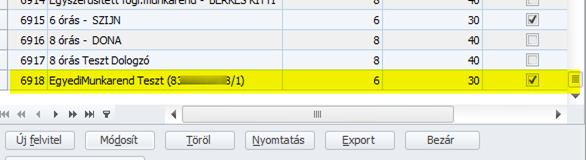

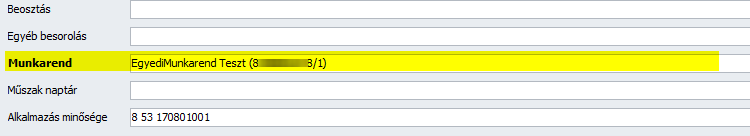

Munkarend csoportos létrehozása Bér-Excelimporter használata során

Kulcs-Bér Light, Standard, Kompakt, Standard, Prémium, Európa verzióban elérhető funkció

Az új funkció elsősorban azoknak a Felhasználóknak nyújt komoly segítséget, akiknél jelentős számú vagy minden munkavállaló más-más munkarendben dolgozik. Az Bér-Excelimporterrel történő adatfeltöltés során eddig csak a törzsben található munkarendet lehetet megadni az adott jogviszonyhoz, így a felhasználóknak a feltöltés után a jogviszonyokban manuálisan kellett létrehoznia az egyedi munkarendeket.

Jelen verziónktól kezdve a felhasználó számára lehetőség nyílik arra, hogy a beolvasandó Excel fájlt úgy töltse ki, hogy az import során egyedi munkarend jöjjön létre a dolgozó nevével az adott jogviszonyhoz.

FIGYELEM! A program módosításának megfelelően az Excel fájl szerkezete is változott!

Az aktuális minta fájl elérhető a Karbantartás/Bér-Excelimporter futtatása menüpont indítása után:

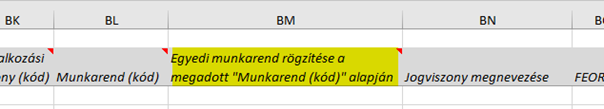

Új oszlop került beszúrásra:

Ha egyedi munkarendet akarunk létrehozni, akkor a „Munkarend(kód)” oszlopba annak a munkarendnek a kódját kell beírni, amely alapján létre kívánjuk hozni az egyedi munkarendet.

A „Egyedi munkarend rögzítése a megadott „Munkarend (kód)” alapján” oszlopba „I”-t kell írni, amennyiben igénybe kívánjuk venni az egyedi munkarend létrehozás funkciót.

A Bér-Excelimporter működése nem változott. Ha az „Egyedi munkarend rögzítése a megadott „Munkarend (kód)” alapján” cella üres (vagy az értéke=”N”) az adott sorban, akkor továbbra is az adott jogviszonyhoz a „Munkarend (kód)” oszlopban megadott kódnak megfelelő munkarendet rendeli a program a jogviszonyhoz.

A felhasználói leírás itt érhető el.

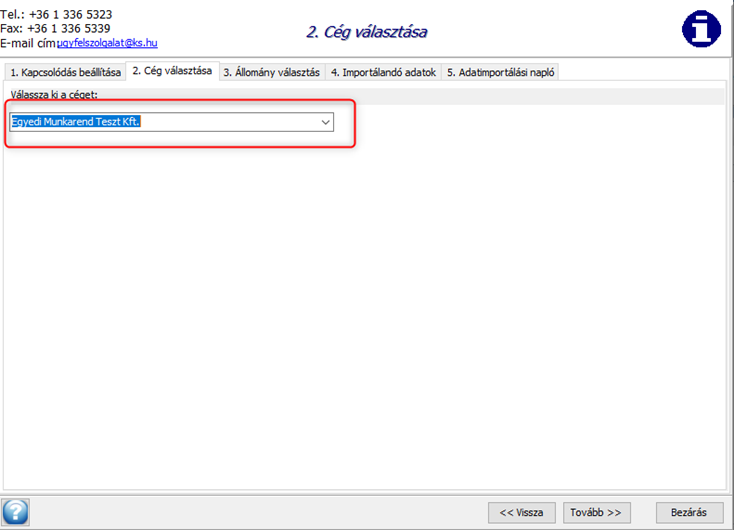

A menüpont indítása és az adatbázis szerver megadása után ki kell választani a céget, amelybe importálni fogunk:

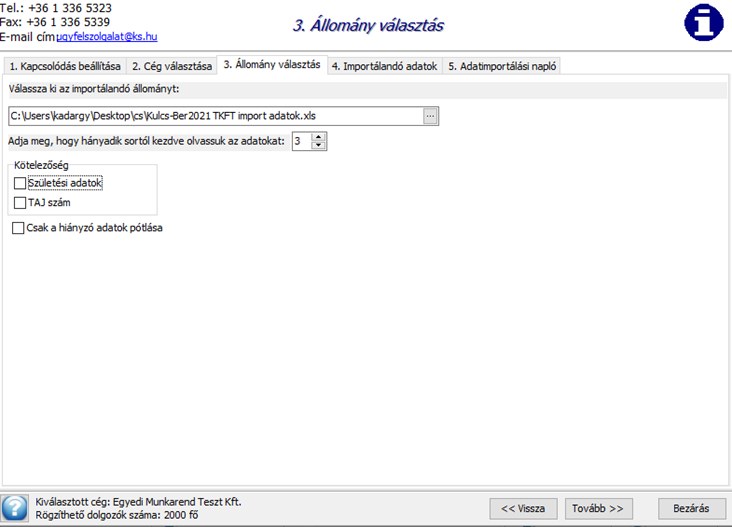

A Tovább gomb megnyomása után lehet megadni a beolvasandó fájl útvonalát és nevét, illetve beállítani a beolvasás opcióit.

A „Csak a hiányzó adatok pótlása” opció bejelölése esetén nem jön létre új munkarend!

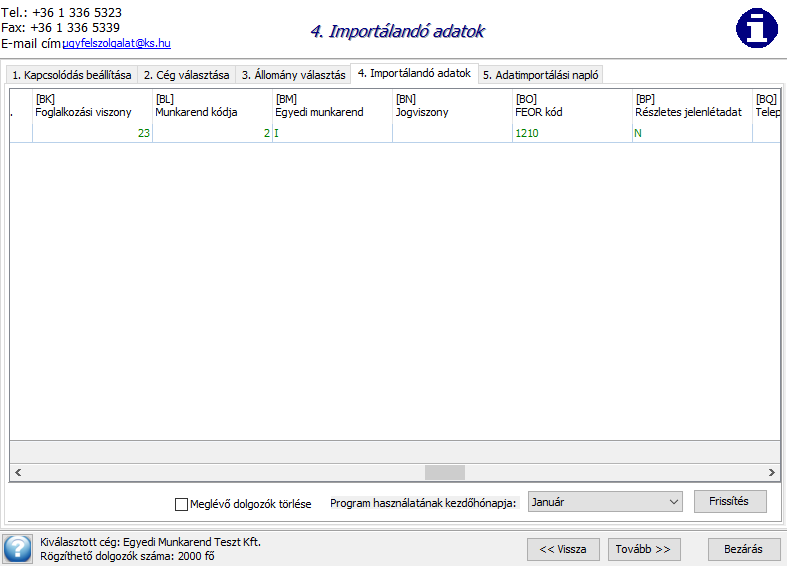

A Tovább gombra kattintva megtörténik a fájl beolvasása.

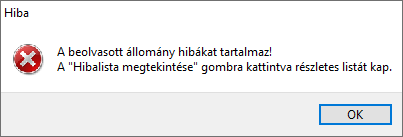

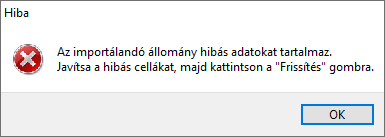

Ha a program hibát talál a beolvasott fájlban, ezt hibaüzenettel jelzi:

Az OK gombra történő kattintás után meg lehet tekinteni a beolvasott adatokat illetve meg lehet nyitni a hibalistát:

Ebben az esetben nem lehet folytatni az importálást:

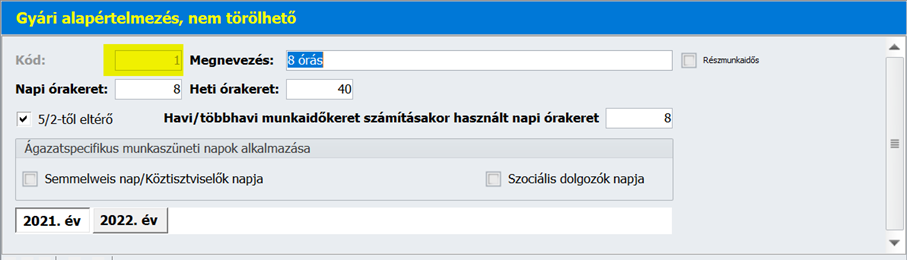

Ha a beolvasás során nem talált hibát a program, a Tovább gombra kattintva a közös Munkarend és a cégfüggő törzsek „Munkarend (cégben használt)” törzsébe is, valamint a jogviszony kezdetének dátumával a jogviszonyhoz bejegyzésre kerülnek az automatikusan rögzített egyedi munkarendek.

Az új munkarend alapértelmezett megnevezése három elemből tevődik össze:

- Dolgozó neve

- Adóazonosító jel

- Jogviszony kód

![]()

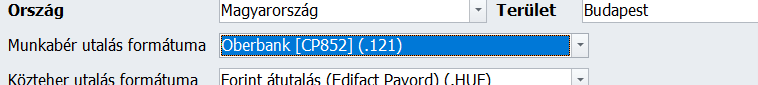

Oberbank csoportos banki utalás formátum

Kulcs-Bér Light, Standard, Kompakt, Standard, Prémium, Európa verzióban elérhető funkció

Jelen verziónktól kezdve új utalási fájl formátum áll felhasználóink rendelkezésére: Oberbank [CP852] (.121), melyet a Törzskarbantartások/Bank menüpont alatt állíthatunk be az adott bankhoz:

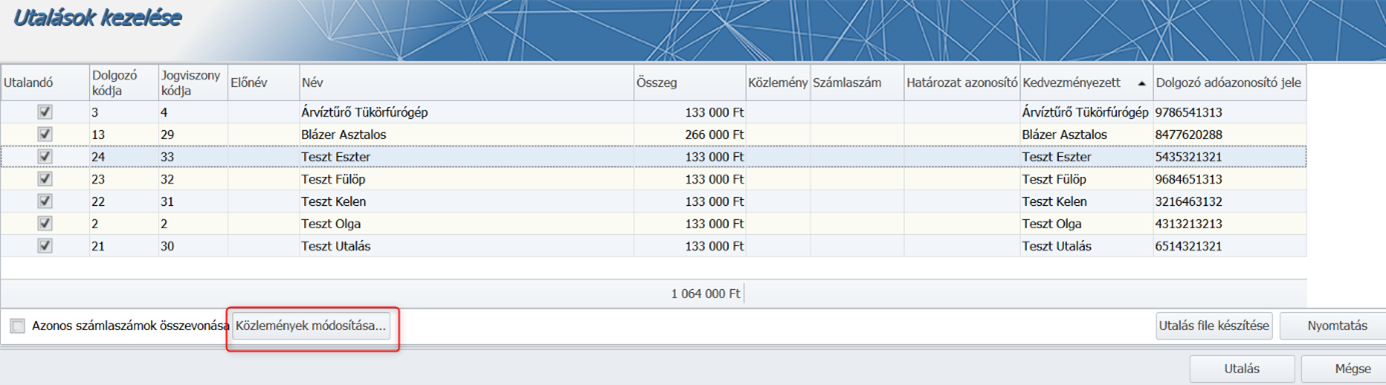

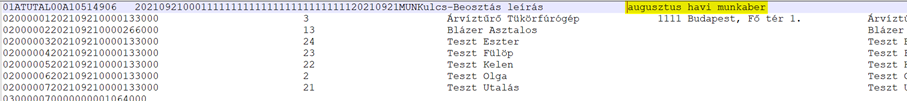

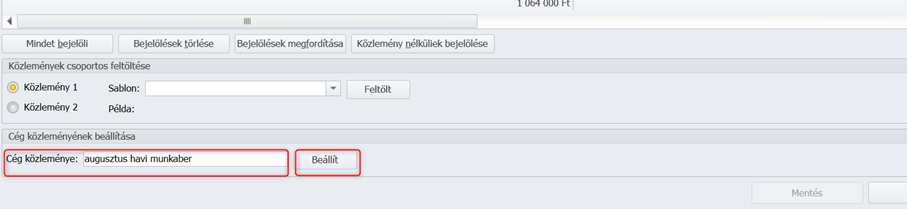

Az új formátummal készített fájl szerkezete megegyezik az MKB GIRO(CPU852). 121 formátumban készülő fájl szerkezetével, de az új formátum használata lehetővé teszi a felhasználó számára, hogy kitöltésre kerüljön a Cég közleménye rovat a fájl fejlécében.

Az Utalások kezelés menüpont alatt, egy új mezőben van lehetőség kitölteni ezt a rovatot, a Közlemények módosítás a gomb megnyomása után:

Ha a törzsben az adott banknál a Munkabér utalás formátumához az új formátum van beállítva, akkor a Közlemény 1 és a Közlemény 2 mezők kitöltésére szolgáló rész alatt megjelenik az új mező:

A közlemény beírása után a Beállít gombra kell kattintani.

A közlemény beírása után a Beállít gombra kell kattintani.

A közlemény az utalási fájl fejlécében a 105. pozíciótól kezdve fog megjelenni. A mező maximális hossza: 70 karakter.

(MKB GIRO(CPU852). 121 formátum esetében a 105. pozíciótól kezdve automatikusan a cég adószáma íródik be ebbe a mezőbe.)

![]()

Jogszabálykövetés

![]()

SZOCHO kedvezményre tekintettel érvényesíthető 1,5%-os SZAKKHO kedvezmény a Szkt. 107.§ (4) bek.-ben foglalt kedvezményezetti körbe nem tartozó, a SZAKKHO kedvezményt a Szkt. 105. § (3) bek. alapján érvényesítő szakképzési hozzájárulás fizetésre kötelezettek esetében

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

A NAV Ügyfélkapcsolati és Tájékoztatási Főosztályától kapott szakmai vélemény alapján abban az esetben, ha a Beállítások/Számfejtés/Számfejtési alapadatok pontban „A cég olyan szakképzési hozzájárulásra kötelezett, aki a Szkt. 107.§ (4) bek.-ben foglaltak szerint a tanulóval, illetve a képzésben részt vevő személlyel szakképzési munkaszerződést, illetve a hallgatóval hallgatói munkaszerződést, gyakorlatigényes alapképzési szak esetében a felsőoktatási intézménnyel az Nftv. szerinti együttműködési megállapodást kötött” jelölőnégyzet bejelöletlen állapotú, 2021.július hónaptól kezdődően a 1,5%-os SZAKKHO kedvezmények csak abban az esetben érvényesülhetnek a számfejtés során, ha a számfejtett SZOCHO köteles juttatás (munkabér) nem haladja meg a 15,5 %-os SZOCHO alapot.

Például:

1.

a) A munkavállaló 2021.augusztus hónapban 500 000 forint bruttó munkabért kap. A munkáltató a SZOCHO törvény 15.§ (2) a) pontja szerinti kutatók foglalkoztatása után érvényesíthető adókedvezményt érvényesít a munkavállaló munkabére alapján megállapított SZOCHO alappal szemben, azaz a kedvezménnyel csökkentett SZOCHO alap és az annak alapján megállapított SZOCHO kötelezettség 0 forint lesz, így az 500 000 forintos SZAKKHO alap után megállapított 7 500 forint számított SZAKKHO-val szemben érvényesíthető a 1,5 %-os 7 500 forint SZAKKHO kedvezmény, tehát nem keletkezik SZAKKHO fizetési kötelezettség ebben az esetben.

b) A munkavállaló 2021.augusztus hónapban 510 000 forint bruttó munkabért kap. A munkáltató a SZOCHO törvény 15.§ (2) a) pontja szerinti kutatók foglalkoztatása után érvényesíthető adókedvezményt érvényesít a munkavállaló munkabére alapján megállapított SZOCHO alappal szemben, azaz a kedvezménnyel csökkentett SZOCHO alap 510000-500000=10000 forint, és a megállapított SZOCHO kötelezettség 10000*15,5%=1550 forint lesz, így tekintettel arra, hogy ebben az esetben keletkezett SZOCHO fizetési kötelezettség, a Szkt. 105.§ (3) bekezdés nem alkalmazható, ezért a SZAKKHO -t 510 000 forint SZAKKHO alap alapulvételével meg kell állapítani és fizetni.

2.

a) A munkavállaló 2021.augusztus hónapban 167 400 forint bruttó munkabért kap. A munkáltató a SZOCHO törvény 11.§ szerinti munkaerőpiacra lépők után a foglalkoztatás első két évében érvényesíthető adókedvezményt érvényesít a munkavállaló munkabére alapján megállapított SZOCHO alappal szemben, azaz a kedvezménnyel csökkentett SZOCHO alap és az annak alapján megállapított SZOCHO kötelezettség 0 forint lesz, így az 167 400 forintos SZAKKHO alap után megállapított 2 511 forint számított SZAKKHO -val szemben érvényesíthető a 1,5 %-os 2 511 forint SZAKKHO kedvezmény, tehát nem keletkezik SZAKKHO fizetési kötelezettség ebben az esetben.

b) A munkavállaló 2021.augusztus hónapban 168 000 forint bruttó munkabért kap. A munkáltató a SZOCHO törvény 11.§ szerinti munkaerőpiacra lépők után a foglalkoztatás első két évében érvényesíthető adókedvezményt érvényesít a munkavállaló munkabére alapján megállapított SZOCHO alappal szemben, azaz a kedvezménnyel csökkentett SZOCHO alap 600 forint az annak alapján megállapított SZOCHO kötelezettség pedig 93 forint lesz, így tekintettel arra, hogy ebben az esetben keletkezett SZOCHO fizetési kötelezettség, a Szkt. 105.§ (3) bekezdés nem alkalmazható, ezért a SZAKKHO -t 168 000 forint SZAKKHO alap alapulvételével meg kell állapítani és fizetni.

A számfejtés során vizsgálni kell, hogy a kedvezménnyel csökkentett SZAKKHO alap > vagy = 0, és ha előbbi, akkor a SZAKKHO kedvezmény nem érvényesíthető a számfejtésben.

A fentebb írtakat nem kell alkalmazni, ha a Beállítások/Számfejtés/Számfejtési alapadatok pontban „A cég olyan szakképzési hozzájárulásra kötelezett, aki a Szkt. 107.§ (4) bek.-ben foglaltak szerint a tanulóval, illetve a képzésben részt vevő személlyel szakképzési munkaszerződést, illetve a hallgatóval hallgatói munkaszerződést, gyakorlatigényes alapképzési szak esetében a felsőoktatási intézménnyel az Nftv. szerinti együttműködési megállapodást kötött”jelölőnégyzet bejelölt állapotú!

Fontos!

Kérjük, hogy amennyiben Önök nem tartoznak a Szkt. 107. § (4) bekezdésében taglalt kedvezményes körbe, és a 2021. 07. és 08. havi számfejtések során számfejtésre került az állományukban 100% SZOCHO kedvezmény eredményezte SZAKKHO kedvezmény is, ellenőrizzék, és szükség esetén ismételjék meg ezeket a számfejtéseket!

Szakmai vélemény érdemi szövegrész:

„Az a szakképzési hozzájárulás fizetésére kötelezett, aki nem tartozik a Szkt. 107. § (4) bekezdésében meghatározott személyi körbe, vagyis nem képez tanulót, a Szkt. 105. § (3) bekezdését akkor alkalmazhatja, ha a kifizetett szociális hozzájárulási adóköteles juttatás (munkabér) nem haladja meg a 15,5 %-os mértékű szociális hozzájárulási adókedvezmény alapját, vagyis, ha a kötelezettet a juttatás után egyáltalán nem terheli szociális hozzájárulási adó.”

![]()

Hibajavítás

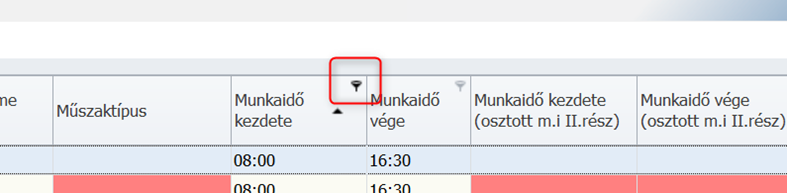

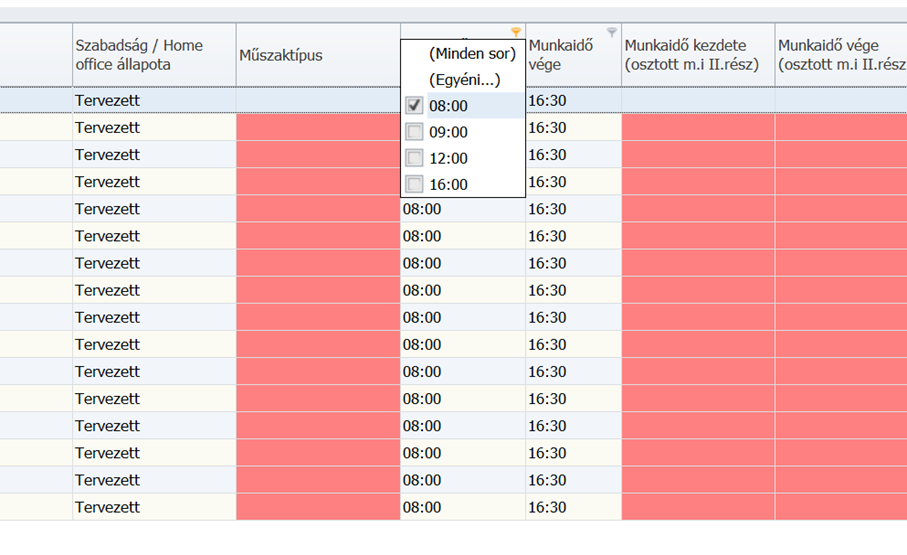

Munkaidő kezdetére és végére történő szűrés jelenlét adatok letöltése után a Kulcs-Beosztásból

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Nem működött a szűrés a munkaidő végére és kezdetére a „Jelenlét adatok letöltése és importálása a beosztástervező rendszerből” ablakon.

Jelen verziónktól kezdve a műszaktípus kitöltés megkönnyítésének érdekében, ha a táblázat fejlécében a kis ikonra kattintunk,

akkor megtörténik a megjelenő szűrőablakban kiválasztott értékre történő szűrés ebben a két oszlopban is:

Hallgatói jogviszony számfejtése 2013-ban

A hallgatói munkaszerződésből származó jövedelem nem önálló tevékenységből származó jövedelemnek minősül, így SZJA köteles és biztosítási kötelmet eredményez, tehát járulékköteles is.

Amennyiben hallgatói munkaszerződésből származó jövedelmet számfejtünk, a dolgozó Jogviszonyok/Jogviszony alapadatai/Alapadatoknál foglalkozási viszonynak Hallgatói munkaviszonyt kell kiválasztani és egyéb jövedelemként Hallgatói munkadíjat kell rögzíteni, vállalkozói munkarenddel.

Kulcs-Bér Verziótájékoztató 2016. január (v2027)

Megjelenési dátum: 2015. december 30.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Kulcs-Bér Verziótájékoztató – 2019. december/5 (v2469)

Megjelenési dátum: 2020.január 30.

JAVÍTÓ VERZIÓ!

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Javítások

| KSH 1405 kérdőív töltése |

| KSH 1405 kérdőív xml készítés |