Megjelenési dátum: 2024. január 10.

Felhős Ügyfeleink számára a verzió 2023. január 11-én lesz elérhető.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

Jogszabálykövetés

Jogszabálykövetés

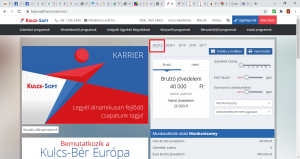

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

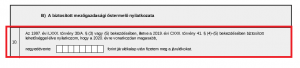

Jelen verziónkban már biztosítjuk a 2024. évi adóelőleg nyilatkozatokat, amelyek a következők:

- Adóelőleg-nyilatkozat költségekről

- Adóelőleg-nyilatkozat költségekről

- Családi kedvezmény nyilatkozat

- Személyi kedvezmény nyilatkozat

- Első házasok kedvezménye nyilatkozat

- Külföldi illetőségű magánszemély nyilatkozata

- Négy vagy több gyermeket nevelő anyák kedvezménye

- 30 év alatti anyák kedvezménye

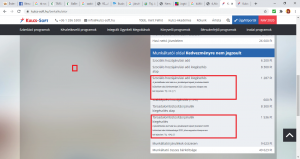

Újdonság az szja-kedvezményeknél: folytatólagos adóelőleg-nyilatkozat

( lásd: https://nav.gov.hu/ado/szja/Ujdonsag_az_szja-kedvezmenyeknel_folytatolagos_adoeloleg-nyilatkozat )

2024. január 1-től fontos adóalap-csökkentő kedvezmények akár folytatólagosan is igénybe vehetőek, nem kell minden évben új adóelőleg-nyilatkozatot leadni a munkáltatónak, rendszeres bevételt juttató kifizetőnek.

Az, aki

- négy vagy több gyermeket nevelő anyák kedvezményére,

- személyi kedvezményre, vagy

- első házasok kedvezményére

jogosult, kérheti a kifizetőtől, hogy az adóelőleg-nyilatkozatát mindaddig változatlan tartalommal vegye figyelembe, amíg nem tesz új nyilatkozatot vagy nem kéri a korábban tett adóelőleg-nyilatkozatának mellőzését.

Az első házasok kedvezményénél a folytatólagos adóelőleg-nyilatkozatot a kifizető a jogosult házasságkötését követő hónaptól legfeljebb 24 hónapon keresztül veheti figyelembe.

A 25 év alatti fiatalok kedvezményének érvényesítését továbbra sem kell kérni, azt a munkáltató, kifizető automatikusan érvényesíti mellőzésről szóló nyilatkozat hiányában.

A 30 év alatti anyák kedvezménye és a családi kedvezményérvényesítéséhez azonban továbbra is évente kell nyilatkozni, ezekben az esetekben folytatólagos nyilatkozattételre nincs lehetőség.

Aki folytatólagos adóelőleg-nyilatkozatot tett, de később már nem jogosult a kedvezményre, annak érdemes időben új adóelőleg-nyilatkozatot beadni, mert ha nem jelzi a kifizetőnek, hogy jogosultsága megszűnt, és emiatt adóhiány keletkezik, akkor az őt terhelő jogkövetkezményekkel is számolnia kell.

Az új lehetőség először a 2023. december 31. után tett adóelőleg-nyilatkozatoknál alkalmazható. Akik nem kívánják adóelőleg-nyilatkozatuk folytatólagos figyelembevételét, továbbra is nyilatkozhatnak csak a 2024. adóévre vonatkozóan.

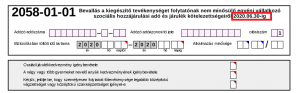

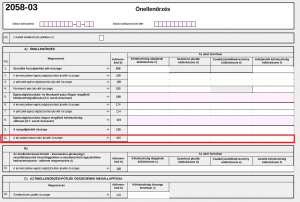

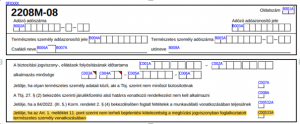

Adatlap 2024

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Aktualizáltuk a kilépő adatlapot. Az adatlap az alábbiakban módosult:

Változások:

Az Adatlap sorai néhány kivétellel az Adatlap 2023 soraival azonosak (a néhány kivételt lásd: lentebb).

- Az Adatlap 2024. megnevezése módosításra került a következőre:

„Adatlap 2024. az Flt. 36/A. § (2) bekezdés 11-12. pontjához a munkáltatótól (társas vállalkozástól) származó jövedelemről az adó és adóelőleg levonásról a munkaviszony (tagsági viszony) megszűnésekor„

Tekintettel arra, hogy az Adatlap 2024. kitöltési útmutatója szerint:

„Jelen igazolásminta a foglalkoztatás elősegítéséről és a munkanélküliek ellátásáról szóló 1991. évi IV. törvény (Flt.) 36/A. §-a szerinti foglalkoztatási igazoláshoz, az Flt. 36/A. § (2) bekezdés 11-12. pontjaihoz felhasználható.”, amely hivatkozott pontok a NFSZ oldalán közzétett 26. -27. -28. és 29. pontoknak felelnek meg, így a Kulcs-Bér programban az Adatlap 2024. megnevezése: ”

„Adatlap 2024. az Flt. 36/A. § (2) bekezdés 11-12. pontjához a munkáltatótól (társas vállalkozástól) származó jövedelemről az adó és adóelőleg levonásról a munkaviszony (tagsági viszony) megszűnésekor” az adatlap fejlécében Foglalkoztatási igazolás 1. számú melléklete felirattal.

- A B. táblarészből törlésre került a 168. sor.

- A C. táblarész 56. során az évszám 2024-re módosult.

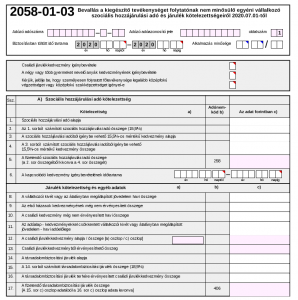

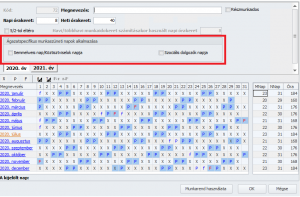

Foglalkoztatási igazolás

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

2024. január 1-től kezdődően

- az Igazolólap az álláskeresési járadék és álláskeresési segély megállapításához,

- az Adatlap a bírósági végzéssel meghatározott tartási kötelezettségekről és

- a Munkáltatói (foglalkoztatói) igazolás

iratokat helyett Foglalkoztatási igazolást kell kiadni a jogviszony megszűnésekor.

A Foglalkoztatási igazolás gyűjtését jelen verziónktól kezdődően biztosítjuk a Kulcs-Bér programban.

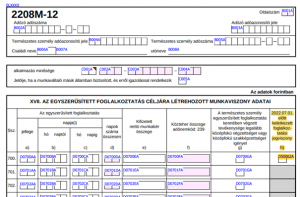

A Foglalkoztatási igazolás az alábbiakat tartalmazza:

A Foglalkoztatási igazolás 22. pontjában azon kilépési módok kerülnek felgyűjtésre, amelyek esetében a Törzskarbantartás/Közös törzsek/Kilépési mód törzs beállító felületen a „Foglalkoztatási igazoláson megjelenik” jelölőnégyzet bejelölt állapotú.

Ezek az alapértelmezetten biztosított törzselemek esetében a következők:

-Munkáltatói azonnali hatályú felm. próbaidő alatt

-Munkavállalói azonnali hatályú felmondás

-Munkáltatói azonnali hatályú felmondás

-Munkavállalói felmondás

-Munkáltatói felmondás

-Szerződése lejárt

-Határozott idejű munkaszerződés lejárta előtt

-Határozott idejű munkaszerződés lejárta

-Munkáltató jogutód nélküli megszűnése

-Munkavállaló halála

-Próbaidő alatt

-Közös megegyezés

A Foglalkoztatási igazolás 30. pontját csak TB kifizetőhellyel rendelkező munkaadó esetében kell kitölteni, ezért kérjük, ellenőrizzék a Beállítások/Cégadatok/Alapadatok képernyőn a TB kifizetőhelyi státusz mezőt. TB kifizetőhellyel rendelkező munkaadó esetében a mezőnek kitöltöttnek, TB kifizetőhellyel nem rendelkező munkaadó esetében a mezőnek kitöltetlennek kell lennie a 30. pont helyes gyűjtése érdekében!

A Foglalkoztatási igazolással együtt ki kell adni a „Nyilatkozat fizetésnélküli szabadságról” iratot is, amelynek Kulcs-Bér programból történő gyűjtését jelen verziónktól kezdődően szintén biztosítunk:

A Foglalkoztatási igazolással együtt ki kell adni a „Nyilatkozat fizetésnélküli szabadságról” iratot is, amelynek Kulcs-Bér programból történő gyűjtését jelen verziónktól kezdődően szintén biztosítunk.

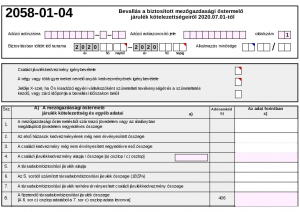

Fontos tudni a következőket:

A Foglalkoztatási igazolás nem váltja ki valamennyi, a jogviszony megszűnésekor kiadandó iratot!

Jelenleg a foglalkoztatott jogviszonyának megszüntetésekor az alábbi iratokat kell kiadni:

- Foglalkoztatási igazolás

- Adatlap 2024.

- Járulékigazolás

- Igazolvány a biztosítási jogviszonyról és az egészségbiztosítási ellátásokról (azaz TB igazolvány vagy más néven TB kiskönyv)

Egyszerűsített foglalkoztatott részére a továbbiakban is a Bérösszesítő igazolás EFO részére iratot kell kiadni.

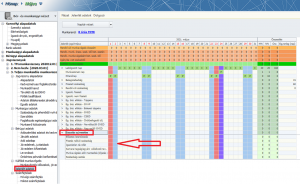

A fentiek okán a Nyomtatványok/Bérügyi/Kilépés nyomtatványai almenüpont kiegészítésre került a Foglalkoztatási igazolással.

Amennyiben a Felhasználó az Összes kilépő nyomtatvány nyomtatása vagy az Összes kilépő nyomtatvány exportálása PDF-be funkciók valamelyikét választja ki, akkor a következő nyomtatványokat gyűjti fel a program:

- Adó adatlap

- Járulékigazolás

- Foglalkoztatási igazolás

A szűrőablakon a továbbiakban a Foglalkoztatási igazolás és ahhoz tartozó kitöltési útmutató megnevezésű jelölőnégyzetek is megjelenítésre kerülnek.

Itt jelenleg a következő jelölőnégyzetek bejelölt állapotúak alapértelmezetten:

-Adó adatlap

-Járulékigazolás

-Foglalkoztatási igazolás

-Bérösszesítő igazolás EFO részére

Az Álláskeresési járadék igazolólap, valamint a Munkaviszony igazolás gyűjtését a továbbiakban is biztosítja programunk.

Felhívjuk figyelmüket, hogy a Foglalkoztatási igazolás kitöltése több pontban is jogszabályi egyértelműsítést igényel, amelyek tisztázása érdekében jelenleg is szakmai véleményre várunk a Nemzetgazdasági Minisztériumtól. Az igazolás rtf, doc, xls és xlsx formátumban is exportálható, így szükség esetén az igazolás adatai módosíthatók. Amint kérdéseinkre a Minisztérium megküldi az egyértelműsítő válaszokat, szükség esetén módosítani fogjuk a gyűjtést, és erről Önöket is tájékoztatni fogjuk.

További információk:

- Tekintettel arra, hogy az Adatlap 2024. kitöltési útmutatója szerint:”Jelen igazolásminta a foglalkoztatás elősegítéséről és a munkanélküliek ellátásáról szóló 1991. évi IV. törvény (Flt.) 36/A. §-a szerinti foglalkoztatási igazoláshoz, az Flt. 36/A. § (2) bekezdés 11-12. pontjaihoz felhasználható.”, amely hivatkozott pontok a NFSZ oldalán közzétett 26. -27. -28. és 29. pontoknak felelnek meg, gy a Foglalkoztatási igazolás 26. -27. -28. és 29. pontjait az Adatlap 2024. tartalmazza, amely egyúttal a Foglalkoztatási igazolás 1. számú mellékletét képezi.

- Tekintettel arra, hogy a „Nyilatkozat fizetés nélküli szabadságról” irat kapcsán nem tisztázott, hogy azt csak akkor kell kiadni, ha a munkavállaló igénybe vett 30 napot meghaladó fizetés nélküli szabadságot, vagy nemleges esetben is kiadandó a nyilatkozat (vélhetően az utóbbi a szabályos eljárás), így a Foglalkoztatási igazolás gyűjtésének indításával egyúttal a Nyilatkozat fizetés nélküli szabadságról irat is gyűjtésre kerül.

Jogszabályi háttér:

2023. évi LXX. törvény

„Foglalkoztatási igazolás”

(2) Az Flt. 36/A. §-a helyébe a következő rendelkezés lép:

„36/A. § (1) A munkaadó – az alkalmi foglalkoztatásnak minősülő munkaviszony és a nevelőszülői foglalkoztatási jogviszony esetét kivéve – a munkaviszony megszüntetésekor vagy megszűnésekor foglalkoztatási igazolást állít ki.

(2) A foglalkoztatási igazolás tartalmazza

1. a munkaadó adatait: nevét, székhelyét, adószámát és a gazdasági tevékenységek egységes ágazati osztályozási rendszer számát, jogállásváltás esetén a jogelőd munkáltató adatait: nevét, címét, adószámát, a munkavállaló által munkaviszonyban töltött idő időtartamát, a munkavállaló foglalkoztatási jogviszonyának megjelölését,

2. a munkavállaló természetes személyazonosító adatait, társadalombiztosítási azonosító jelét (a továbbiakban: TAJ szám) és adóazonosító jelét,

3. a munkavállaló munkaviszonyának típusát,

4. a munkavállaló munkakörének megnevezését,

5. a munkaviszony kezdetét és végét, a munkaadónál munkaviszonyban töltött időtartamot,

a) a munkaviszony megszűnésének időpontját megelőző négy naptári negyedév kezdő napját, az időszak kezdetét,

b) a munkaviszony megszűnésének időpontját megelőző négy naptári negyedév kezdő napjától számított négy naptári negyedévben elért társadalombiztosítási járulékalap összegét forintban meghatározva, valamint azon hónapoknak a számát, amelyekben a munkavállalónak volt járulékalapja,

6. a munkavállalónak a munkaviszony megszűnésekor, megszüntetésekor irányadó munkabérét, egyéb járandóságát, távolléti díját,

7. a munkavállalót megillető végkielégítés összegét, ha arra jogosult volt,

8. a munkabérből határozat vagy jogszabály alapján levonandó tartozást és ennek jogosultját, vagy azt, hogy a munkavállalónak nincsen tartozása,

9. a munkaviszony megszüntetésének vagy megszűnésének jogcímét,

10. a munkaadó által a munkavállaló részére kiadott apasági szabadság vagy szülői szabadság tartamát, feltüntetve a korábbi munkaadó által kiadott apasági szabadság vagy szülői szabadság tartamát is,

11. a tárgyévben fennállt biztosítási idő kezdetének és végének időpontját, a tárgyévre, illetve a tárgyévtől eltérő időre levont járulékok összegét, valamint az egyes járulékokból érvényesített családi járulékkedvezmény összegét,

12. a munkaadó által az adóévben kifizetett jövedelem és a levont adóelőlegek összegét,

13. társadalombiztosítási kifizetőhellyel rendelkező munkaadó esetén a biztosítási jogviszony megszüntetésekor a biztosítási jogviszony megszűnését közvetlenül megelőző két éven belül folyósított táppénz, baleseti táppénz, csecsemőgondozási díj, örökbefogadói díj és gyermekgondozási díj időtartamát.

(3) Jogszabály a munkaviszony megszüntetése vagy megszűnése esetén a foglalkoztatási igazolás tekintetében a (2) bekezdésben megjelölteken felül további adattartalmat is megállapíthat.

(4) A foglalkoztatási igazolást a munkaadó felmondás esetén az utolsó munkában töltött napot, egyéb esetben a munkaviszony megszűnését követő öt munkanapon belül kiadja a munkavállaló részére. A foglalkoztatási igazolás kiadását a munkavállaló papír alapon is kérheti a munkaadótól.

(5) Ha a nevelőszülő a nevelőszülői foglalkoztatási jogviszony fennállása alatt álláskeresési járadék iránt kérelmet nyújt be, a munkaadót ennek tényéről tájékoztatja. A munkaadó a nevelőszülő tájékoztatását követő öt napon belül a nevelőszülői foglalkoztatási jogviszonyról foglalkoztatási igazolást állít ki, és annak egy példányát a nevelőszülőnek átadja. A foglalkoztatási igazolást az álláskeresési járadék iránti kérelem benyújtását megelőző hónap utolsó napjáig terjedő időszakra kell kiállítani. A munkaadó a foglalkoztatási igazolás másik példányát a nevelőszülői foglalkoztatási jogviszony megszűnését követő öt évig megőrzi.”

(3) Az Flt. 58. § (8) bekezdése a következő b) ponttal egészül ki:

(Felhatalmazást kap a miniszter, hogy rendeletben határozza meg)

„b) a foglalkoztatási igazolás, mint elektronikus űrlap megjelenési formáját,”

5. § Az Flt. 59/G. §

a) (1) bekezdésében az „Az álláskeresési igazolólapnak” szövegrész helyébe az „A foglalkoztatási igazolásnak” szöveg,

b) (2) bekezdésében az „Az álláskeresési igazolólap” szövegrész helyébe az „A foglalkoztatási igazolás” szöveg

lép.

NFSZ honlap: https://nfsz.munka.hu/cikk/78/Ki_jogosult_allaskeresesi_jaradekra

Milyen iratokat nem vált ki a Foglalkoztatási igazolás, és miért?

Járulékigazolás:

Tbj.

75. par. (1) A 74. par. (4) bekezdése szerinti nyilvántartást a nyilvántartásra kötelezett havonta lezárja, archiválja, és arról az Art.-ban meghatározottak szerint az állami adóhatósághoz bevallást teljesít.

(2) A foglalkoztató a jövedelemigazoláshoz csatoltan a tárgyévet követő év január 31. napjáig

köteles a nyilvántartás adataival egyező igazolást kiadni a biztosított részére a tárgyévben fennállt biztosítási idő kezdetének és végének időpontjáról, a tárgyévre, illetve a tárgyévtől eltérő időre levont járulékok összegéről, valamint az egyes járulékokból érvényesített családi járulékkedvezményről. A biztosítással járó jogviszony év közben történő megszűnése esetén az igazolást soron kívül kell kiadni.

Tb. igazolvány (kiskönyv):

Eb vhr.

37. par. (1) A biztosított a biztosítási kötelezettséggel járó jogviszony létesítésekor az „Igazolvány a biztosítási jogviszonyról és az egészségbiztosítási ellátásokról” elnevezésű nyomtatványt (a továbbiakban: Igazolvány) a foglalkoztatónak átadja. A foglalkoztató az átvett Igazolványba három napon belül bejegyzi a biztosítási jogviszony kezdetét, és az Igazolványt a jogviszony megszűnéséig megőrzi. A foglalkoztató a biztosítási jogviszony megszűnésekor az Igazolványba bejegyzi a megszűnést, és az Igazolványt a biztosítottnak a biztosítási jogviszony megszűnésének a napján átadja, aki az átvételt igazolja. A biztosítás fennállása alatt újabb biztosítással járó jogviszony létesítése esetén az újabb foglalkoztató az Igazolványba a biztosítási adatokat az előzőek szerint bejegyzi, és az Igazolványt visszajuttatja ahhoz a foglalkoztatóhoz, ahol a biztosítás előbb kezdődött. Ezen eljárás alól kivételt képez az adózás rendjéről szóló 2017. évi CL. törvény 1. melléklet 11. pontjában meghatározott megbízási jogviszony.

(2) A kifizetőhellyel rendelkező foglalkoztató a biztosítási jogviszony megszüntetésekor az (1) bekezdésben említett adatokon kívül az Igazolványon feljegyzi a biztosítási jogviszony megszűnését közvetlenül megelőző két éven belül folyósított táppénz, baleseti táppénz, csecsemőgondozási díj, örökbefogadói díj és gyermekgondozási díj időtartamát.

Adatlap 2024

465/2017. (XII.28.) Korm. rendelet az adóigazgatási eljárás részletszabályairól

23. par. (1) A kifizető és a munkáltató olyan bizonylatot köteles kiállítani és a kifizetéskor átadni, amelyből kitűnik a természetes személynek a kifizetőtől, illetve a munkáltatótól származó bevételének teljes összege és jogcíme, az adóelőleg, az adó és a járulék, valamint a természetes személyt terhelő szociális hozzájárulási adó alapja és összege. A munkáltató a kifizetést követően a kiadott bizonylaton feltünteti az adóelőleg megállapításakor figyelembe vett családi kedvezmény összegét. E rendelkezést kell alkalmazni az adóköteles társadalombiztosítási ellátást teljesítő társadalombiztosítási kifizetőhelyre is. A munkáltató, a kifizető és az adóköteles társadalombiztosítási ellátást teljesítő társadalombiztosítási kifizetőhely a természetes személynek – a vállalkozó részére e minőségében teljesített kifizetések kivételével – az előzőekben említettekről, továbbá a kifizetéskor figyelembe vett bevételcsökkentő tételekről, valamint az adót, adóelőleget csökkentő tételekről az elszámolási évet követő év január 31-éig összesített igazolást ad.

(2) A természetes személy adózó a vele együtt élő házastársát, élettársát megillető, de az említettek általa igénybe nem vehető családi kedvezményt

a) az adóbevallásában, vagy

b) önellenőrzéssel

veheti igénybe.

(3) A társadalombiztosítási szerv az általa kifizetett adóköteles társadalombiztosítási ellátás teljes összegéről, a kifizetett összegről és a levont adóelőlegről a természetes személy részére, naptári éven belül az ellátási időszak végén (az utolsó kifizetéskor), teljes naptári évet lefedő ellátási időszak esetén a naptári évet követő január hónap 31. napjáig ad igazolást.

(4) Az olyan igazolást, amelynek alapján az adózó a bevételét, az adóalapját vagy az adóját csökkentheti, a kedvezményre való jogosultság keletkezésének időpontjában, de legkésőbb az adóévet követő év február hónap 15. napjáig kell kiadni.

(5) Ha a természetes személy munkaviszonya év közben megszűnik, a munkáltató a foglalkoztatás elősegítéséről és a munkanélküliek ellátásáról szóló 1991. évi IV. törvény 36/A. par. (2) bekezdése szerinti foglalkoztatási igazolást állít ki. Az igazolásnak tartalmaznia kell az adóéven belüli előző munkáltató, munkáltatók által közölt adatokat is.

![]()