Megjelenési dátum: 2021. december 31.

Felhős Ügyfeleink számára a verzió 2022. január 3-án lesz elérhető.

Az adóalap kedvezmények köre 2022. január 1-től új kedvezmény típussal egészül ki, ez a 25 év alattiak adóalap kedvezménye. A 25 év alattiak adóalap kedvezménye az összevont adóalapba tartozó jövedelmek tekintetében érvényesíthető, azonban maximum a tárgyévet megelőző július hónapra a KSH által közzétett nemzetgazdasági szintű bruttó átlagkereset mértékéig (ez 2021 július hónapjára vonatkozóan 433 700 forint).

Ez azt jelenti, hogy minden 25 év alattinak jár a kedvezmény – kivéve azokat, akik írásbeli nyilatkozatban kérik ezen kedvezmény érvényesítésnek mellőzését – maximum az átlagkereset mértékéig.

A kedvezményérvényesítés sorrendje:

- NÉTAK

- 25 év alattiak kedvezménye

- Személyi kedvezmény

- Első házasok kedvezménye

- Családi kedvezmény

A kedvezmény utoljára abban a hónapban érvényesíthető, amikor a fiatal betölti a 25. életévét.

Munkaviszonyból származó jövedelem esetén első alkalommal:

- 2021. december 31-ét követő időszakra elszámolt,

- 2022. évet megelőző évre vonatkozó, de 2022. január 10-ét követően kifizetett

bevétel adókötelezettségére alkalmazható. Ez alapján a kedvezmény már a 2021-es évre vonatkozóan kifizetett teljesítmény alapú bevételekre (prémium, bónusz) is alkalmazható.

Amennyiben a 25 év alatti fiatalok kedvezményére való jogosultság az adóév egészében nem áll fenn, és a jogosultsági hónapokban megszerzett, összevont adóalapba tartozó önálló tevékenységből származó jövedelem másként nem állapítható meg, azt az ilyen címen megszerzett adóévi jövedelemnek a jogosultsági hónapokkal arányos részeként kell figyelembe venni. (Pl. több hónapra kötött megbízási szerződés esetében a szerződés lejártakor egyösszegben kifizetett megbízási díj).

A 25 év alattiak adóalap kedvezménye kapcsán a Kulcs-Bér programban a következő fejlesztésekre került sor:

A 25 év alattiak adóalap kedvezménye életkor alapján járó kedvezmény, így annak igénybevételéről a jogosultnak nem kell nyilatkoznia, nyilatkozat megtételére csak abban az esetben van szükség, ha nem, vagy csak részben kéri a jogosult e kedvezmény érvényesítését.

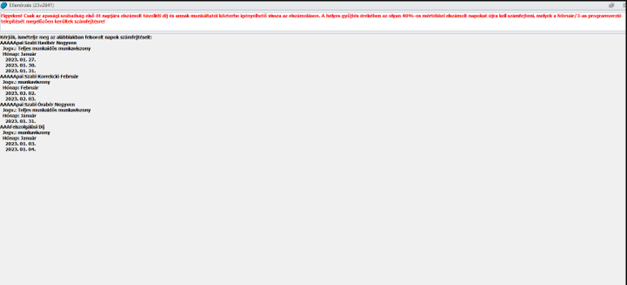

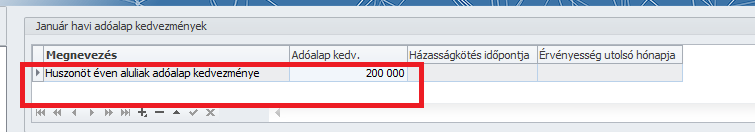

A fentiek okán a kedvezmény érvényesítése programunkban automatikus, kézzel csak akkor kell rögzíteni a Dolgozó adatai/Jogviszonyok/Bérügyi adatok/Adószámítási adatok és kedvezmények képernyő Adóalap kedvezmények táblarészében, ha a jogosult a kedvezményt csak részösszegben kéri. A program az Adóalap kedv. mezőben automatikusan felkínálja az átlagkereset összegét, amely a Felhasználó által módosítható a nyilatkozott részösszegre:

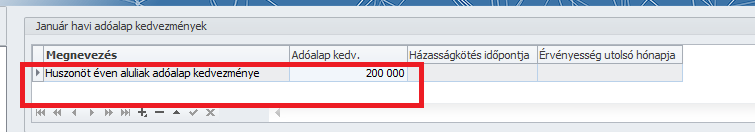

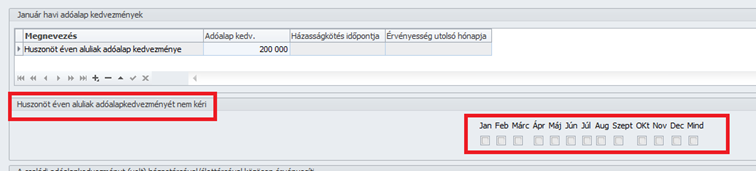

Amennyiben a jogosult arról nyilatkozik, hogy nem veszi igénybe a kedvezményt, ebben az esetben a Dolgozó adatai/Jogviszonyok/Bérügyi adatok/Adószámítási adatok és kedvezmények képernyőn biztosított új „Huszonöt éven aluliak adóalapkedvezményét nem kéri” havi jelölőnégyzet soron bejelöltté kell tenni azt a hónapot, vagy azokat a hónapokat, amelyekre a nyilatkozat alapján a kedvezmény érvényesítését figyelmen kívül kell hagyni a hóvégi/kilépő számfejtés során:

Abban az esetben, ha a jogosult nem tesz nyilatkozatot, a kedvezmény automatikusan érvényesülni fog a 2022. évi első olyan hóvégi/kilépő számfejtésben, amely tartalmaz olyan jövedelmet, amely a kedvezmény igénybevételére jogosít. A számfejtés mentését követően a Huszonöt éven aluliak adóalap kedvezménye sor az átlagkereset összegével automatikusan bekerül a Dolgozó adatai/Jogviszonyok/Bérügyi adatok/Adószámítási adatok és kedvezmények képernyő Adóalap kedvezmények táblarészébe, és hónapzárást követően átkerül a következő hónapokra (a 25. életév betöltését tartalmazó hónapig bezárólag).

Fontos:

A kedvezmény érvényesítésének alapfeltétele a születési dátum rögzítése!

Ha a születési dátum nem került rögzítésre, akkor erről a program figyelmeztető üzenetet küld, ha manuális rögzítésre kerül 25 éven aluliak adóalap kedvezménye. A kedvezmény ekkor is elmenthető, de nem fog érvényesülni a számfejtés során.

Ha nincs születési dátum, hónapzáráskor és erről figyelmeztető üzenetet küld a program, és bár a kedvezmény sor átvitelére ilyen esetben is sor kerül, de a számfejtés során nem kerül érvényesítésre a kedvezmény.

25 év alattiak adóalap kedvezményének érvényesítésérére vonatkozó speciális szabályok összevont adóalapba tartozó önálló tevékenységből származó jövedelmekkel szemben

Amennyiben a 25 év alatti fiatalok kedvezményére való jogosultság az adóév egészében nem áll fenn, és ha a jogosultsági hónapokban megszerzett, összevont adóalapba tartozó önálló tevékenységből származó jövedelem másként nem állapítható meg, azt az ilyen címen megszerzett adóévi jövedelemnek a jogosultsági hónapokkal arányos részeként kell figyelembe venni.

Például:

1.

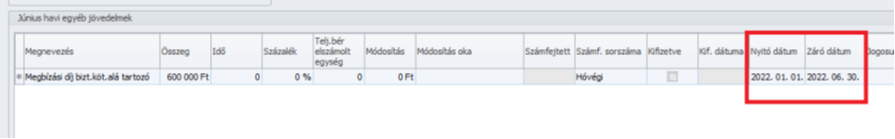

Adott egy 1997.03.13-án született magánszemély, akivel a kifizető megbízási szerződést köt 2022.01.01-től 2022.06.30-ig. A magánszemély nem tesz költségnyilatkozatot. A szerződés lejártakor – 2022.06.30-án – 666 667.-Ft bruttó díjazásban részesül. A 666 667 Ft bevétel a 10% költséggel (66 667.-Ft) csökkentve 600 000.Ft bruttó önálló tevékenységből származó jövedelmet eredményez, amelynek arányosított havi összege: 600000/6=100000.-Ft/hó. A 600 000 forintból a 2022.01.01-től 2022.03.31-ig terjedő időszakra járó 3*100000=300 000.-Ft adómentes, mivel e hónapokra a magánszemélyt megilleti a 25 év alattiak adókedvezménye.

2.

Adott egy 1997.03.13-án született magánszemély, akivel a kifizető megbízási szerződést köt 2021.12.01-től 2022.05.31-ig. A magánszemély nem tesz költségnyilatkozatot. A szerződés lejártakor – 2022.05.31-én – 666 667.-Ft bruttó díjazásban részesül. A 666 667 Ft bevétel a 10% költséggel (66 667.-Ft) csökkentve 600 000.Ft bruttó önálló tevékenységből származó jövedelmet eredményez, amely 2022. évi jövedelem, így a 2022. évi jogviszonyban töltött hónapok arányában kell elszámolni, azaz az arányosított havi összeg: 600000/5=120000.-Ft/hó. A 600 000 forintból a 2022.01.01-től 2022.03.31-ig terjedő időszakra járó 3*120000=360 000.-Ft adómentes, mivel e hónapokra a magánszemélyt megilleti a 25 év alattiak adókedvezménye.

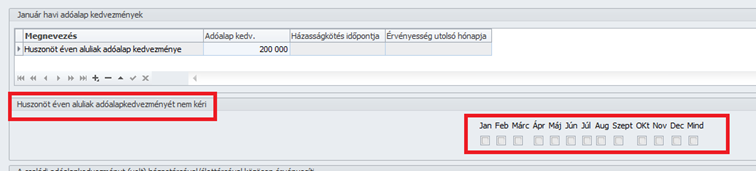

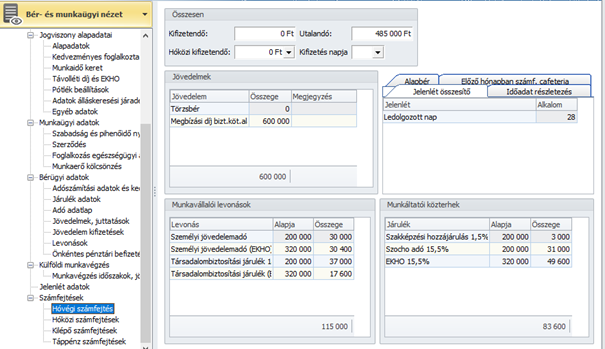

A fenti esetekben – tehát kizárólag akkor, ha a 25 év alatti fiatalok kedvezményére való jogosultság az adóév egészében nem áll fenn, és ha a jogosultsági hónapokban megszerzett, összevont adóalapba tartozó önálló tevékenységből származó jövedelem másként nem állapítható meg -, a Dolgozó adatai/Jogviszonyok/Bérügyi adatok/Jövedelmek, juttatások képernyő Egyéb jövedelmek részében a rögzítésre kerülő megbízási díj jövedelem jogcím nyitó és záró dátumát is meg kell adni. (Amennyiben az egyidejűleg elszámolt részösszegek vonatkozási időszaka a szerződés, vagy teljesítés igazolás alapján megállapítható, akkor a részösszegek több soron, az adott részösszeghez tartozó nyitó és záró dátummal is rögzíthetők).

A számfejtés során a nyitó és záró dátum közötti időszak alapján a jövedelem összegét osztjuk a megadott időszaknak a tárgyévi hónapjaival és szorozzuk annyi hónappal, ahány hónapban érvényesíthető volt a kedvezmény.

A maximálisan érvényesíthető kedvezmény összegét is a jogosultsági hónapok számával szorozzuk.

Fontos:

Ha a jogosult csökkentett kedvezmény igénybevételéről nyilatkozott a több havi megbízási díjjal szemben, akkor a megbízási díj számfejtésének hónapjában a Dolgozó adatai/Jogviszonyok/Bérügyi adatok/Adószámítási adatok és kedvezmények képernyő Adóalap kedvezmények részében a csökkentett kedvezmény egy hónapra arányosított összegét kell rögzíteni.

Kiindulva a fentebb írt 1. példából – amikor a 6 havi megbízási jogviszony ideje alatt 3 hónapra illeti meg a kedvezmény a megbízottat -:

Amennyiben a jogosult nyilatkozata alapján a 2022.01.01-től 2022.06.30-i időtartamra járó, 2022.06.30-án elszámolt megbízási díjjal szemben összesen 300 000 forint 25 év alattiak adóalap kedvezménye érvényesítését kérte a megbízott, ebben az esetben a megbízási díj számfejtésének hónapjában 300000/3=100000 forint kedvezményt kell rögzítenie a Felhasználónak az Adószámítási adatok és kedvezmények képernyőn ahhoz, hogy a számfejtés során 300 000 forint kedvezmény kerüljön érvényesítésre.

Amennyiben nincs a hónapban kedvezmény rögzítve, de a dolgozó 25 év alatti, vagy 25 év feletti, de van olyan jövedelme, aminek az időszakában jogosult a kedvezményre, akkor a számfejtés készítésekor ugyanúgy létrehozzuk automatikusan a kedvezményt (maximális havi összeggel).

Amennyiben több havi megbízási díj esetében a Dolgozó adatai/Jogviszonyok/Bérügyi adatok/Jövedelmek, juttatások képernyő Egyéb jövedelmek részében a nyitó és záró dátum nem kerül rögzítésre, akkor a nyitó és záró dátum mezők értéke a hónap első és utolsó napjaként kerülnek figyelembevételre, és a jövedelem teljes egészében tárgyhaviként kerül elszámolásra.

Megbízási jogviszony esetében a program abban az esetben is engedi a 25 év alatti adóalap rögzítését, valamint a kedvezmény érvényesítését, ha a jövedelem számfejtésekor a megbízott már elmúlt 25 éves, de a nyitó és záró dátum alapján van olyan jövedelme a hónapban, aminek a tárgyévi időszaka alatt jogosult volt a kedvezményre.

Ha a megbízott 25 év feletti, és a megbízási jogviszonyában 25 év alattiak adóalap kedvezménye kerül rögzítésre, akkor a kedvezmény mentésének ellenőrzésekor a program betölti a jövedelmeket is és csak akkor nem engedi a mentést, ha nincs olyan jövedelem, aminek az vonatkozási hónapjaiban 25 év alatti volt a dolgozó.

Ebben az esetben ez a hibaüzenet jön:

„Figyelem! A huszonöt éven aluliak adóalap kedvezménye a hónapban nem érvényesíthető, mert a dolgozó korábban már betöltötte a 25. életévét és nincs olyan jövedelem rögzítve, aminek a vonatkozási időszakában a dolgozó jogosult volt a kedvezmény igénybevételére!”

Több megbízási díj számfejtés ugyanarra a vonatkozási időszakra 25 év alattiak esetében

Felhívjuk figyelmüket, hogy amennyiben – akár ugyanazon megbízási szerződés alapján, akár különböző megbízási szerződések alapján több megbízási díj kerül több számfejtésben elszámolásra ugyanarra a vonatkozási időszakra a 25 év alatti megbízott részére, akkor jelenleg az első számfejtést követően olyan hónapban, amelyben számfejtés készül ugyanarra a vonatkozási időszakra, a „Huszonöt éven aluliak adóalap kedvezményét nem kéri” jelölőnégyzetet bejelöltté kell tenni annak érdekében, hogy ugyanarra az időszakra ne érvényesüljön ismét a kedvezmény!

Például:

A 25 év alatti megbízott részére a 2022.01-01-től 2022.03.06-ig fennálló megbízási szerződése alapján 2022. 03.hóban számfejtésre kerül 2022.01.01-2022.03.06. nyitó és záró dátum mellett a három havi megbízási díj, amellyel szemben három havi 25 év alatti adóalap kedvezmény érvényesül a számfejtés során. Ezt követően a felek ismét kötnek egy megbízási szerződést a 2022.03.10-től 2022.03.31-ig tartó időszakra, amelynek a teljesítés igazolása alapján a megbízási díj számfejtésére 2022. április hóban kerül sor. Ebben az esetben a számfejtés elkészítése előtt az április havi „Huszonöt éven aluliak adóalap kedvezményét nem kéri” jelölőnégyzetet bejelöletlenné kell tenni.

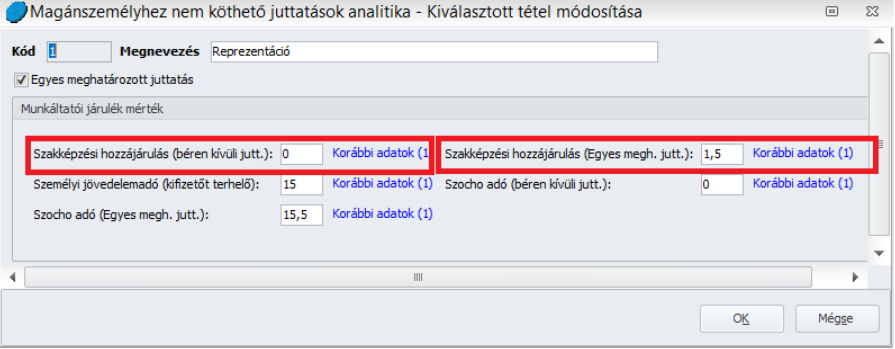

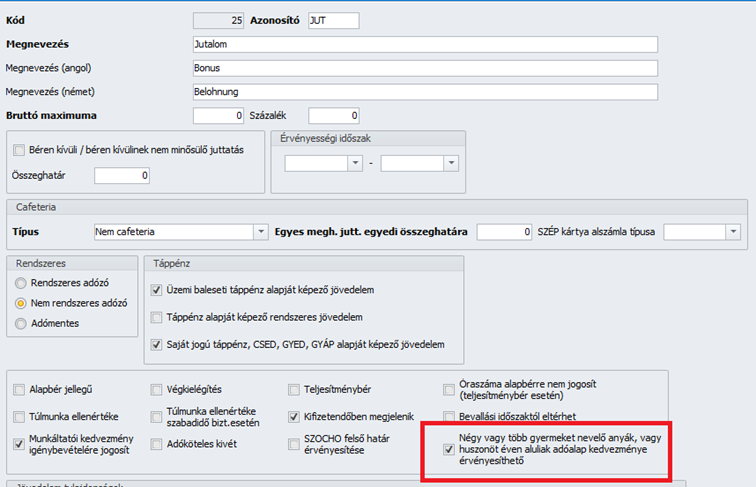

25 év alattiak adóalap kedvezményének jelölése a Törzskarbantartás/Közös törzsek/Jövedelmek pont beállító felületén:

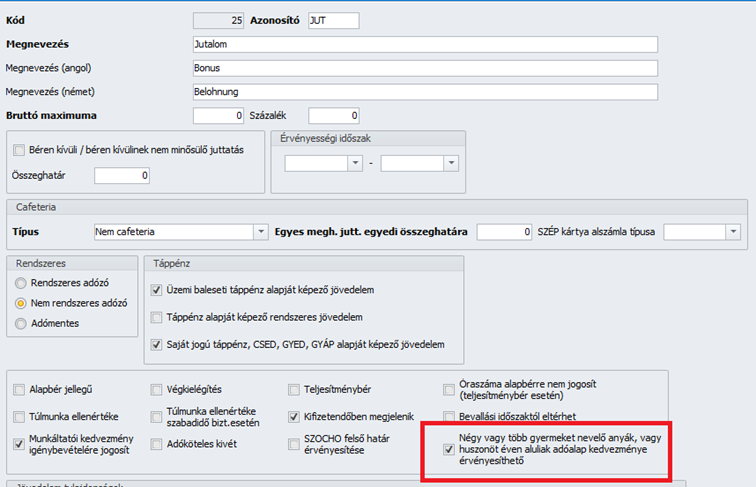

A 25 év alattiak adóalap kedvezménye nem érvényesíthető kivétel nélkül minden összevont adóalapba tartozó jövedelem jogcímmel szemben. A kedvezményre való jogosultság a Törzskarbantartás/Közös törzsek/Jövedelmek pontban a beállító felületen jelölhető a „Négy vagy több gyermeket nevelő anyák, vagy huszonöt éven aluliak adóalap kedvezménye érvényesíthető” jelölőnégyzet bejelölésével:

Mivel a NÉTAK-ra és a 25 éven aluliak kedvezményére jogosító jövedelem jogcímek köre azonos, így a már korábban is biztosított NÉTAK jogosultság jelölésére szolgáló jelölőnégyzetet használja a program a 25 éven aluliak kedvezményé való jogosultság jelölésére is.

Fontos:

A gyári alapértelmezett jövedelem jogcímek esetében biztosítjuk az új jelölőnégyzet helyes állapotának biztosítását, a Felhasználó által létrehozott egyedi jövedelem jogcímek esetében azonban ellenőrizni kell a „Négy vagy több gyermeket nevelő anyák, vagy huszonöt éven aluliak adóalap kedvezménye érvényesíthető” jelölőnégyzet állapotát.

25 év alatti házastársak első házas (a továbbiakban EHK) kedvezménye

Az EHK érvényesítéshez ezentúl szükség van a munkavállalónk, valamint a házastárs születési dátumára is!

- Ha nincs megadva sem a munkavállaló, sem a házastárs születési dátuma, akkor a program a következő üzenetet jeleníti meg:

Üzenet: „Az első házasok kedvezményére való jogosultság megállapítása csak a dolgozó és/vagy házastársa születési dátumának megadása esetén lehetséges!”

- Ha valamelyik meg van adva, de 2022.01.01 előtt nem töltötte be a 25-öt, akkor szükséges a másik születési dátuma is. Ebben az esetben a program a következő üzenetet jeleníti meg:

Üzenet: „A dolgozó 2022.01.01 előtt nem töltötte be a 25. életévét, ezért az első házasok kedvezményére való jogosultság megállapítása csak a házastárs születési dátumának megadása esetén lehetséges!”

-Ha csak a házastárs születési ideje van megadva:

Üzenet: „A dolgozó házastársa 2022.01.01 előtt nem töltötte be a 25. életévét, ezért az első házasok kedvezményére való jogosultság megállapítása csak a dolgozó születési dátumának megadása esetén lehetséges!”

A fenti ellenőrzéseket követően vizsgálja a program, hogy az aktuális hónapban érvényesíthető-e az EHK.

-Ha egyik házastárs sem töltötte be a 25.életévét, a program a következő üzenetet jeleníti meg:

Üzenet: „Az első házasok kedvezménye a hónapban nem érvényesíthető, mert a hónapot megelőzően a házastársak egyike sem töltötte be a 25. életévét!”

-Ha a korábban született házastárs 25. születésnapja későbbi, mint a házasságkötés időpontja, akkor a jogosultság kezdete a 25. születésnaptól indul,

de ha a házasságkötés időpontja 2020.01.-2021.11.hónap közötti, akkor a jogosultság hosszából le kell vonni a 2022 előtt érvényesített hónapokat (házasságkötést követő hónaptól 2021.decemberig terjedő időszakot).

Az adott hónapnak ebbe a tartományba bele kell esnie, ellenkező esetben a program a következő üzenetet jeleníti meg:

Üzenet: „A dolgozó csak … időszakban jogosult az első házasok kedvezményére!” (A pontozott részen megjelenítjük a jogosultsági időszakot).

Ha életkor miatt szüneteltetés van, akkor két időszak fog megjelenni. Az egyik 2022 előtti, a másik a szüneteltetés miatt még nem érvényesített hónapok időszaka, ami a korábban született házastárs 25. születésnapját követő hónaptól indul.

Hónapzáráskor is módosításra került az EHK átvétele.

Meghatározzuk az utolsó hónapot, amelyet követően már biztosan nem érvényesíthető a kedvezmény. A meghatározott utolsó hónapig átvételre kerül a kedvezmény.

Így biztosítható, hogy az átmeneti szüneteltetés miatt kitolódott 24 hónap alatt is végig rögzítve legyen a kedvezmény és ne kelljen azt figyelnie a Felhasználónak, hogy melyik az első hónap, amikor lejár valamelyik fél 25 év alatti kedvezménye (valaki betölti a 25-öt) és ismét érvényesíthető lesz az EHK.

Tehát a házasságkötés utáni hónaptól számított 24 hónap csak növekedhet, ha van „szüneteltetés” az életkor miatt.

- Ha a dolgozó, vagy a házastárs 2022.01.01 előtt betöltötte a 25-öt, akkor marad a 24 hónap

- Ha a korábban született fél 2022.01.01 előtt még nem töltötte be a 25-öt, akkor tolódhat ki a 24 hónap.

Ez esetben a korábban született fél 25. születésnapját követő hónaptól indul a 24 hónap, amiből le kell vonni a 2022 előtt érvényesített hónapokat, vagyis a házasságkötést követő hónaptól 2021.decemberig terjedő időszakot.

Jogszabályi háttér:

81. Magyar Közlöny

http://www.kozlonyok.hu/nkonline/MKPDF/hiteles/MK21081.pdf

2021. évi XXXIV. törvény a személyi jövedelemadóról szóló 1995. évi CXVII. törvény, valamint az adózás rendjéről szóló 2017. évi CL. törvény módosításáról*

1. A személyi jövedelemadóról szóló 1995. évi CXVII. törvény módosítása

1. § A személyi jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja tv.) VI. Fejezete a következő alcímmel és 29/F. §-sal egészül ki:

„A 25 év alatti fiatalok kedvezménye

29/F. § (1) A 25. életévét be nem töltött magánszemély (a továbbiakban: fiatal) az összevont adóalapját [29. §] a 25 év alatti fiatalok kedvezményével csökkenti. A 25 év alatti fiatalok kedvezménye a négy vagy több gyermeket nevelő anyák kedvezményét követően, de a személyi kedvezményt, az első házasok kedvezményét és a családi kedvezményt megelőző sorrendben érvényesíthető.

(2) A 25 év alatti fiatalok kedvezménye a fiatal által a jogosultsági hónapokban megszerzett (munkaviszonyból származó jövedelem esetében a jogosultsági hónapokra elszámolt), összevont adóalapba tartozó

a) e törvény szerint bérnek minősülő jövedelme [3. § 21. pont],

b) az a) pontban nem említett nem önálló tevékenységből származó jövedelmeinek összege, ide nem értve a munkaviszony megszüntetésére tekintettel kapott végkielégítés törvényben előírt mértéket meghaladó összegét,

c) önálló tevékenységből származó jövedelmei közül

ca) a vállalkozói jövedelem szerinti adózást alkalmazó egyéni vállalkozó vállalkozói kivétje, átalányadózás esetén az átalányban megállapított jövedelme;

cb) a mezőgazdasági őstermelő e tevékenységéből származó jövedelme;

cc) az európai parlamenti képviselő e tevékenységéből származó jövedelme;

cd) a helyi önkormányzati képviselő e tevékenységéből származó jövedelme;

ce) a választott könyvvizsgáló e tevékenységéből származó jövedelme;

cf) a magánszemély által nem egyéni vállalkozóként kötött, díjazás ellenében történő munkavégzésre irányuló más szerződés alapján folytatott tevékenységéből származó jövedelme, de adóévenként legfeljebb a jogosultsági hónapok számának és a teljes munkaidőben alkalmazásban állók Központi Statisztikai Hivatal által hivatalosan közzétett, a tárgyévet megelőző év július hónapjára vonatkozó nemzetgazdasági szintű bruttó átlagkeresetének szorzata.

(3) Jogosultsági hónapként azok a hónapok vehetők figyelembe, amelyekben a fiatal a 25. életévét nem töltötte be, utoljára a 25. életéve betöltésének hónapja.

(4) Amennyiben a 25 év alatti fiatalok kedvezményére való jogosultság az adóév egészében nem áll fenn, és a jogosultsági hónapokban megszerzett, összevont adóalapba tartozó önálló tevékenységből származó jövedelem másként nem állapítható meg, azt az ilyen címen megszerzett adóévi jövedelemnek a jogosultsági hónapokkal arányos részeként kell figyelembe venni.

(5) Ha a 29/C. § szerinti első házasok kedvezményére jogosult házaspár esetén mindkét házastárs 25 év alatti fiatal, az első házasok kedvezménye érvényesítésének első jogosultsági hónapja a 29/C. § (4) bekezdésétől eltérően az a hónap, amelyet megelőző hónapban a házastársak valamelyike a 25. életévét betölti.” 2. § Az Szja tv. 46. § (5) bekezdése helyébe a következő rendelkezés lép: „(5) Az adóelőleg-megállapításra kötelezett kifizető a levont adóelőlegről igazolást ad a magánszemélynek, amelyen feltünteti az adóelőleg alapját és az abban figyelembe vett négy vagy több gyermeket nevelő anyák kedvezményét, a 25 év alatti fiatalok kedvezményét, a személyi kedvezményt, az első házasok kedvezményét, a családi kedvezményt.”

3. § (1)

Az Szja tv. 48. §-a a következő (3d) és (3e) bekezdéssel egészül ki:

„(3d) A 29/F. § (2) bekezdése szerinti jövedelmet juttató, adóelőleget megállapító munkáltató, az összevont adóalapba tartozó rendszeres bevételt juttató kifizető a fiatal adóelőleg-alapját – a fiatalnak a 25 év alatti fiatalok kedvezménye részben vagy egészben történő érvényesítésének mellőzését kérő nyilatkozata hiányában – jogosultsági hónaponként csökkenti a 29/F. § (2) bekezdése szerinti összeggel. * A törvényt az Országgyűlés a 2021. április 28-i ülésnapján fogadta el.

(3e) A 25 év alatti fiatalok kedvezményét érvényesítő fiatal a családi kedvezményről abban az esetben is tehet adóelőleg-nyilatkozatot a munkáltató, az összevont adóalapba tartozó rendszeres bevételt juttató kifizető részére, ha a 25 év alatti fiatalok kedvezményének érvényesítése miatt az adóelőleg-alapja nullára csökken. A családi kedvezményről tett adóelőleg-nyilatkozat szerinti családi kedvezmény adóelőleg-alap terhére nem érvényesíthető értékének az adó mértékével [8. §] meghatározott összege a Tbj. szerinti szabályok alkalmazásával családi járulékkedvezményként vehető igénybe.”

(2) Az Szja tv. 48. §-a a következő (4a) bekezdéssel egészül ki:

„(4a) A fiatal a (3d) bekezdés szerinti nyilatkozatot – megjelölve abban azt az összeget, amelyre nem kéri a 25 év alatti fiatalok kedvezménye érvényesítését – akkor tesz, ha a nyilatkozat hiányában az adóév egészére vonatkozóan keletkező befizetési különbözet a 10 ezer forintot meghaladná. Ha a fiatal a (3d) bekezdés szerint nem tesz nyilatkozatot, és a nyilatkozata hiányában keletkező befizetési különbözet az adóévben a 10 ezer forintot meghaladja, a befizetési különbözet után a fiatal az adóévre vonatkozó bevallásában külön feltüntetve 12 százalék különbözeti-bírságot állapít meg, amelyet a személyi jövedelemadó-fizetési kötelezettségre vonatkozó rendelkezések szerint fizet meg.”

4. § (1) Az Szja tv. 49. § (1) bekezdése helyébe a következő rendelkezés lép:

„(1) Az adóelőleg a 47. § szerint megállapított adóelőleg-alap – a négy vagy több gyermeket nevelő anyák kedvezményét, a 25 év alatti fiatalok kedvezményét, a személyi kedvezményt, az első házasok kedvezményét, a családi kedvezményt érvényesítő magánszemély esetében az adóévben az adóelőleg megállapításánál általa vagy más jogosult által korábban még nem érvényesített kedvezménnyel csökkentett adóelőleg-alap – összege után az adó mértékével [8. §] számított összeg, figyelemmel a (2)–(4) bekezdésben foglalt rendelkezésekre is.”

(2) Az Szja tv. 49. §-a a következő (8) bekezdéssel egészül ki: „(8) Amennyiben a fiatalnak a 25 év alatti fiatalok kedvezményére való jogosultsága az adott negyedév egészében nem áll fenn, és az adott negyedévi jogosultsági hónapban (hónapokban) megszerzett, összevont adóalapba tartozó önálló tevékenységből származó jövedelmének adóelőleg-alapja másként nem állapítható meg, azt az adott negyedévi önálló tevékenységből származó jövedelem adóelőleg-alapjának a negyedév jogosultsági hónapjával (hónapjaival) arányos részeként kell figyelembe venni.”

5. § Az Szja tv. a következő 101. §-sal egészül ki:

„101. § (1) A jövedelemadóról szóló 1995. évi CXVII. törvény, valamint az adózás rendjéről szóló 2017. évi CL. törvény módosításáról szóló 2021. évi XXXIV. törvénnyel megállapított 29/F. §, 46. § (5) bekezdése, 48. § (3d), (3e) és (4a) bekezdése, valamint személyi 49. § (1) és (8) bekezdése – a (2) bekezdésben foglalt eltéréssel – a 2021. december 31-ét követően megszerzett bevétel adókötelezettségére alkalmazható első alkalommal.

(2) Munkaviszonyból származó jövedelem esetében az (1) bekezdés szerinti rendelkezések a) a 2021. december 31-ét követő időszakra elszámolt, b) a 2022. évet megelőző évre vonatkozó, de 2022. január 10-ét követően kifizetett bevétel adókötelezettségére alkalmazhatóak első alkalommal.

(3) A személyi jövedelemadóról szóló 1995. évi CXVII. törvény, valamint az adózás rendjéről szóló 2017. évi CL. törvény módosításáról szóló 2021. évi XXXIV. törvénnyel megállapított 29/F. § (5) bekezdése a 2021. december 31-ét követően megkötött házasságok esetében alkalmazható. A 2022. január 1-jét megelőzően megkötött házasságok esetében a 29/F. § (5) bekezdése az első házasok kedvezménye érvényesítésének időszakából még hátralévő jogosultsági hónapok tekintetében alkalmazható.”

Újdonságok

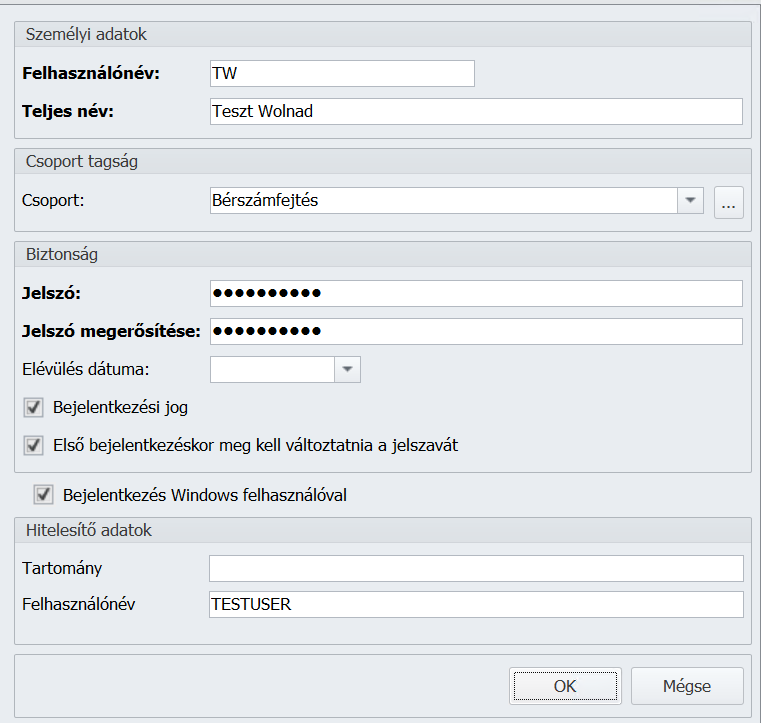

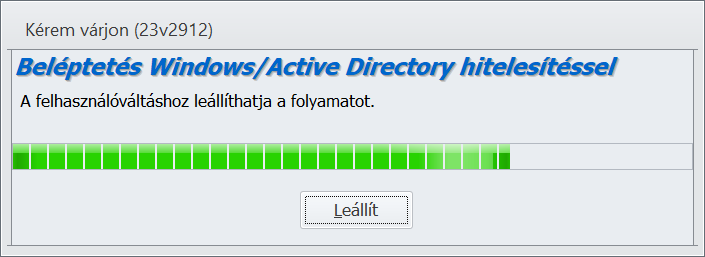

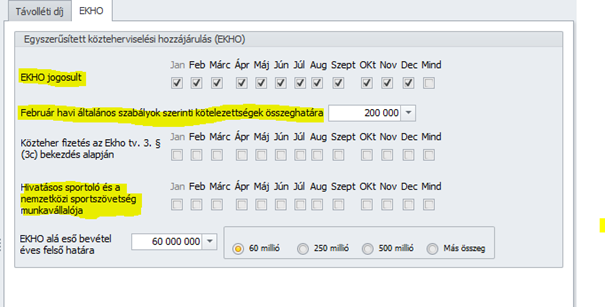

Abban az esetben, ha a foglalkoztatott – akár munkavállaló, akár megbízott – nyilatkozata alapján a jövedelme egy részét – vagy egészét – ekho-s jövedelemként kívánja elszámoltatni, úgy:

- az ekho-s hónapokat az EKHO jogosult jelölőnégyzet soron bejelöltté kell tenni,

- az általános szabályok szerinti kötelezettségek összeghatára mezőbe be kell rögzíteni azt az összeget, amely után az adott hónapban a foglalkoztatott nyilatkozata alapján az általános szabályok szerint kell megállapítani a kötelezettségeket. (Amennyiben a teljes számfejtendő jövedelmet ekho-s jövedelemként kívánja elszámoltatni a foglalkoztatott, abban az esetben az általános szabályok szerinti kötelezettségek összeghatára mezőbe nulla értéket kell rögzíteni).

Évnyitáskor az általános szabályok szerinti kötelezettségek összeghatára mező feltöltésre kerül januárban a minimálbérrel azokban az esetekben, amelyekben a 2021. év december hónapjában az „EKHO” és az „EKHO+minimálbér” jelölőnégyzet bekapcsolt állapotú volt.

Amennyiben nincs kitöltve és bejelöljük az „ekho+minimálbér” opciót, akkor kitöltjük a minimálbér összegével. Ha az előző hónapban megadott érték ettől eltér, akkor az lesz a felkínált érték.

a) Ha a számfejtésben a jövedelmek alapján számított TB és SZOCHO alap kisebb, mint a minimálbér 30%-a, és az általános szabályok szerinti kötelezettségek összeghatára mező adata nagyobb, mint a minimálbér 30%-a, akkor a számfejtés Munkáltatói közterhek szekciójában a minimálbér 30%-áig kerül kiegészítésre a TB és a SZOCHO alap.

b) Ha a számfejtésben a jövedelmek alapján számított TB és SZOCHO alap kisebb, mint a minimálbér 30%-a, és az általános szabályok szerinti kötelezettségek összeghatára mező adata kisebb, mint a minimálbér 30%-a, de nagyobb, mint számfejtésben a jövedelmek alapján számított TB és SZOCHO alap akkor a számfejtés Munkáltatói közterhek szekciójában az általános szabályok szerinti kötelezettségek összeghatára mező adatának összegéig kerül kiegészítésre a TB és a SZOCHO alap.

- Amennyiben az ekho közteherviselést választó foglalkoztatott hivatásos sportoló/nemzetközi sportszövetség munkavállalója, ennek tényét is jelölni kell a Hivatásos sportoló és a nemzetközi sportszövetség munkavállalója jelölőnégyzet soron annak érdekében, hogy az ekho kötelezettségek helyesen jelenjenek meg a számfejtés során.

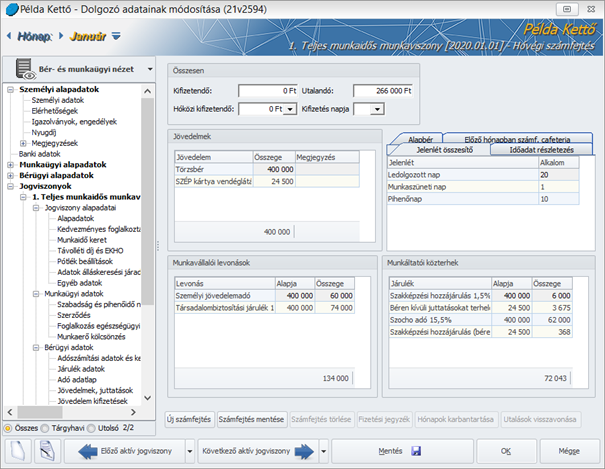

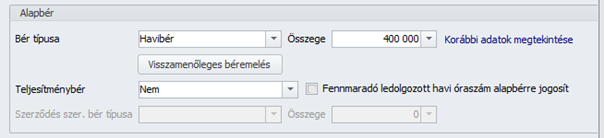

A Dolgozó adatai/Jogviszonyok/Bérügyi adatok/Jövedelmek, juttatások pontban a szerződés szerinti adatokat kell rögzíteni, azaz munkaviszony esetében az Alapbér táblarészben a munkaszerződés szerinti személyi alapbér összegét:

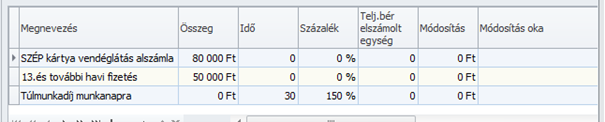

Ha vannak számfejtendő egyéb jövedelmei a munkavállalónak, akkor azokat a szokásos módon fel kell rögzíteni a Jövedelmek, juttatások képernyő Egyéb jövedelmek táblarészében:

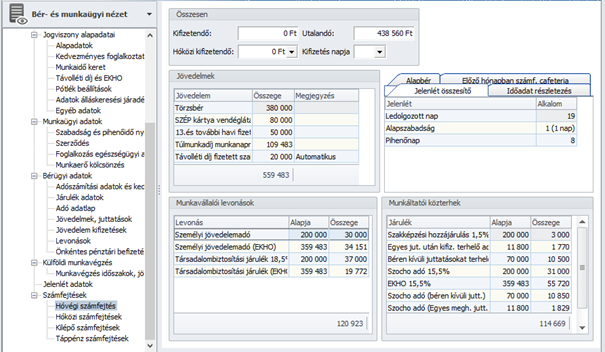

Ezt követően a számfejtés során a jövedelmek – időarányos törzsbér, a kiegészítő fizetések (szabadság, munkaidő-kedvezmények, felmentési idő, stb.), a bérpótlékok, a betegszabadság egyaránt helyes összegben jelennek meg, miképpen az általános és az ekho-s kötelezettségek is:

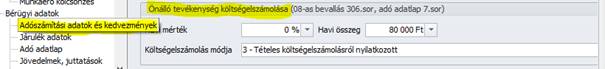

A Dolgozó adatai/Jogviszonyok/Bérügyi adatok/Adószámítási adatok és kedvezmények képernyő Önálló tevékenység táblarészében rögzíteni kell a magánszemély költség nyilatkozatának adatait.

Fontos! A költség megadható akár százalékosan, akár forint összegben, de felhívjuk a figyelmet, hogy a költség a bevétel ekho alapot képező részével szemben nem érvényesíthető!

A Dolgozó adatai/Jogviszonyok/Bérügyi adatok/Jövedelmek, juttatások pont Egyéb jövedelmek táblarészében az általános módon rögzíteni kell a megbízási szerződés alapján elszámolásra kerülő megbízási díjat:

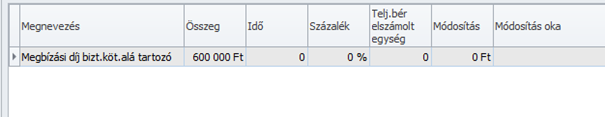

Ezt követően a számfejtés során a megbízási díj és az azzal szembeni általános és az ekho-s kötelezettségek helyesen jelennek meg a számfejtésben:

A fenti fejlesztéssel kapcsolatosan évnyitáskor az alapértelmezetten biztosított foglalkozási viszonyokon túl azoknak az egyedi foglalkozási viszonyoknak a beállításai is optimalizálásra kerülnek a Törzskarbantartás/Közös törzsek/Foglalkozási viszonyok csoportban, amelyeknél a „NYENYI jogviszony” = „Munkavégzésre irányuló egyéb jogviszony” (ÁNYK-ban = 41) és a „Bizt. jogv. típusa” = „önálló tevékenység”. Az optimalizált működés keretében ekho közteherfizetési mód választása esetében a továbbiakban nincs szükség speciális ekho jogviszony választására/létrehozására, mind munkaviszony, mind megbízási jogviszony esetében használhatók az alapértelmezetten biztosított munkaviszony és megbízási jogviszony foglalkozási viszonyok.

Az előző években több esetben gondot okozott a felhasználók által véletlenül indított évnyitás. Ezért a 2022. évi programban az ismételt nyitás veszélyeire az eddiginél nyomatékosabban hívja fel a figyelmet a program.