A NÉTAK kedvezmény érvényesítésének feltétele a magánszemély által kitöltött, és a foglalkoztató részére leadott „Négy vagy több gyermeket nevelő anyák kedvezménye” nyilatkozat, amelynek tartalma alapján kerülhet sor a kedvezmény érvényesítésére a számfejtés során.

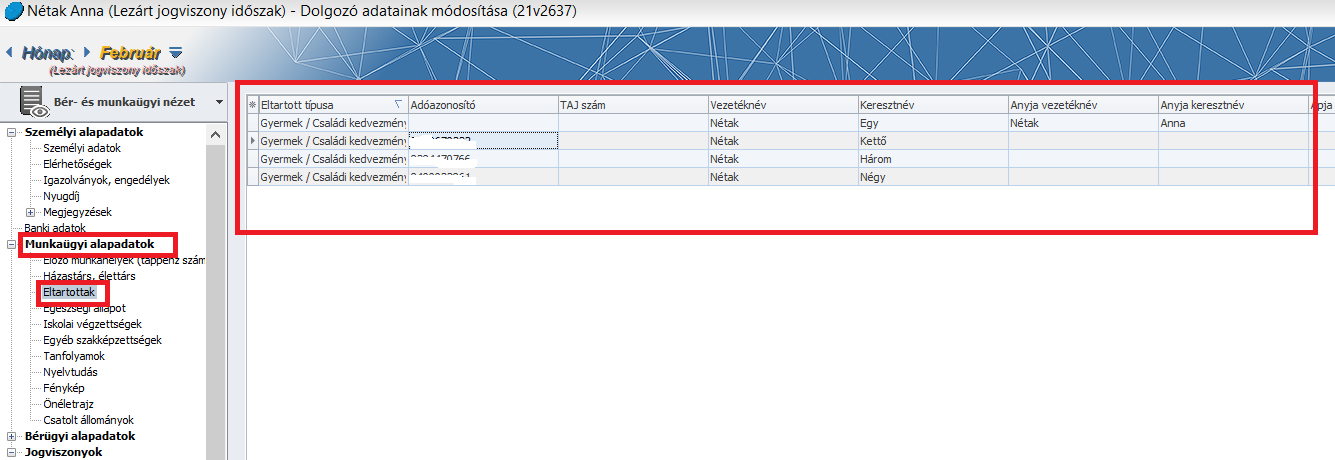

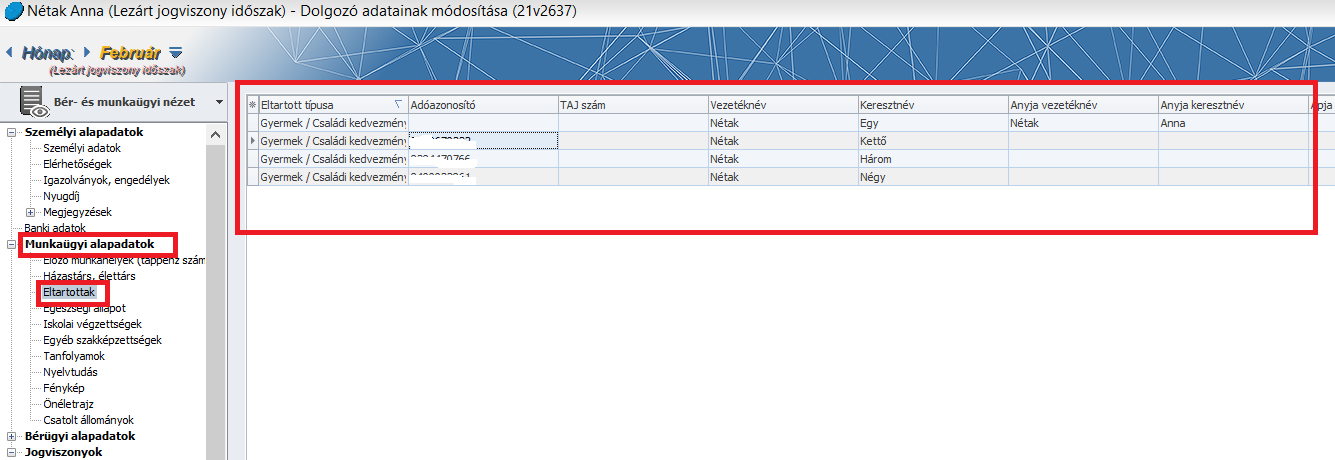

A NÉTAK kedvezmény számfejtésben történő érvényesülése érdekében első lépésként a kedvezményre jogosító gyermekek adatait kell rögzíteni a programban:

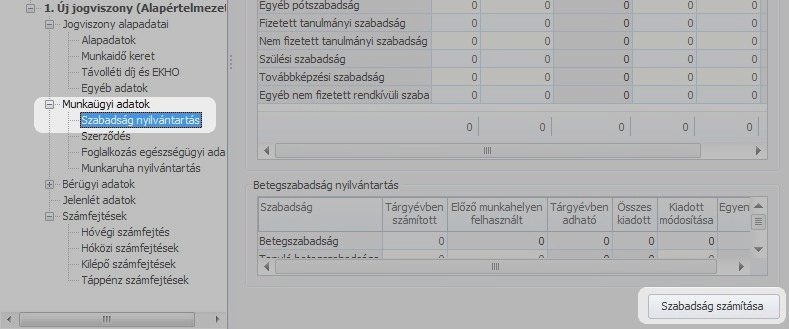

Rögzítsük a Dolgozó adatai/Munkaügyi alapadatok/Eltartottak pontban a gyermekek adatait, a munkavállaló „Négy vagy több gyermeket nevelő anyák kedvezménye” nyilatkozata alapján:

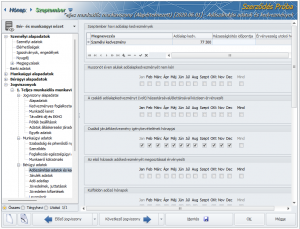

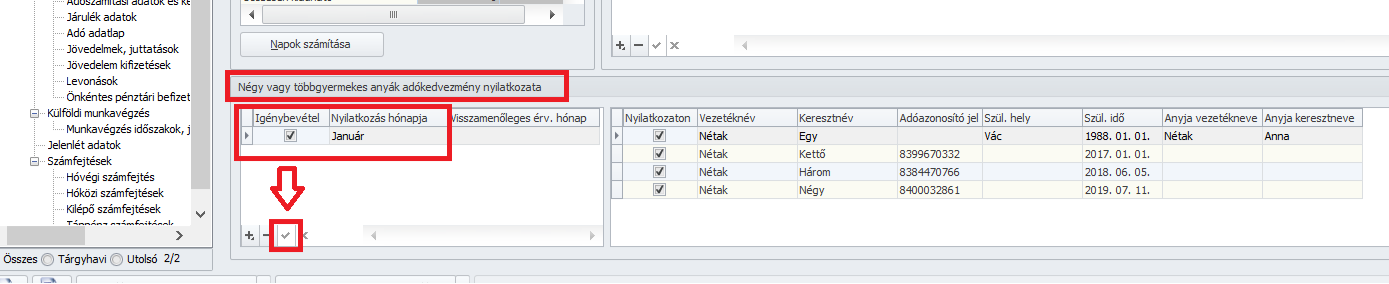

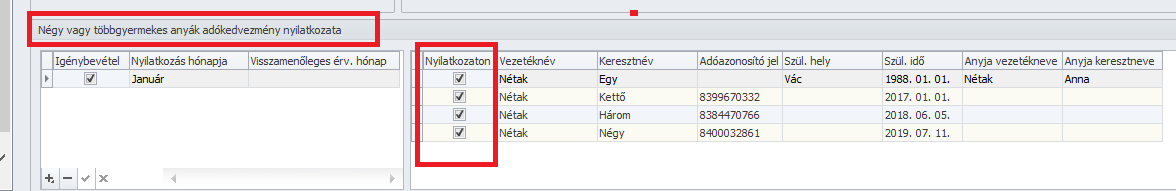

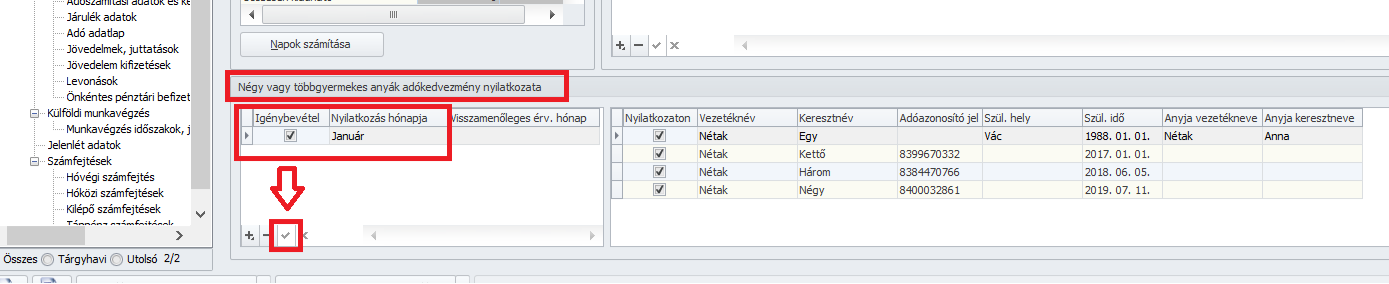

Ezt követően – szintén a Dolgozó adatai/Munkaügyi alapadatok/Eltartottak – ki kell választani a NÉTAK nyilatkozás hónapját és bejelöltté kell tenni az Igénybevétel oszlop jelölőnégyzetét. Ahhoz, hogy ezt a nyilatkozatot mentsük, rá kell kattintanunk a pipa gombra.

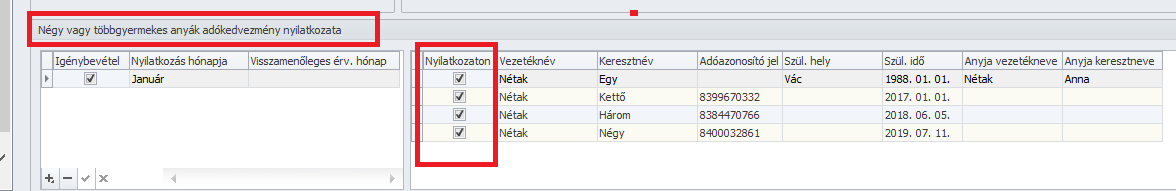

Ugyanitt jelöljük be a kedvezményre jogosító gyermekeket a „Nyilatkozaton” oszlopban:

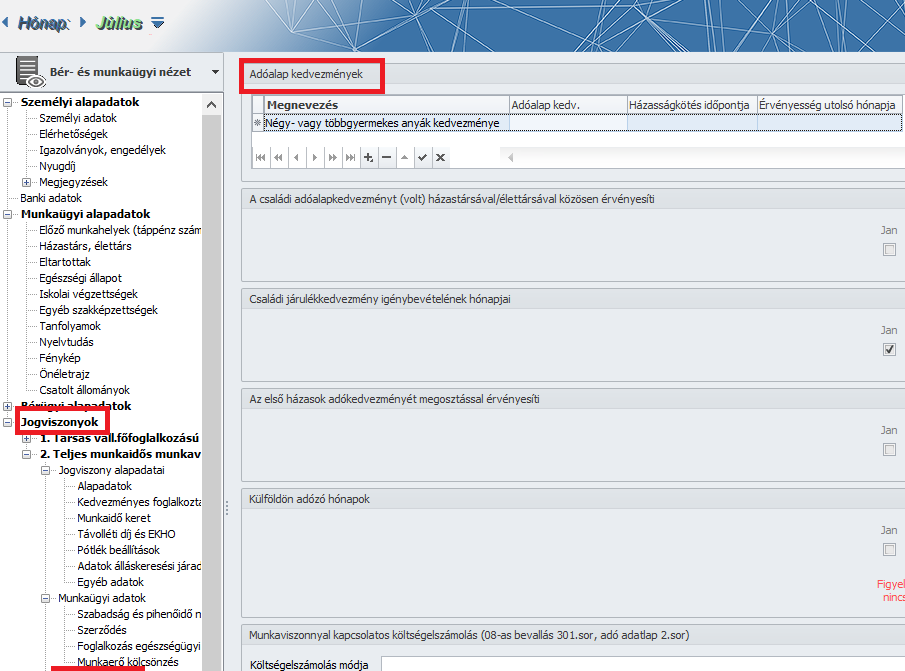

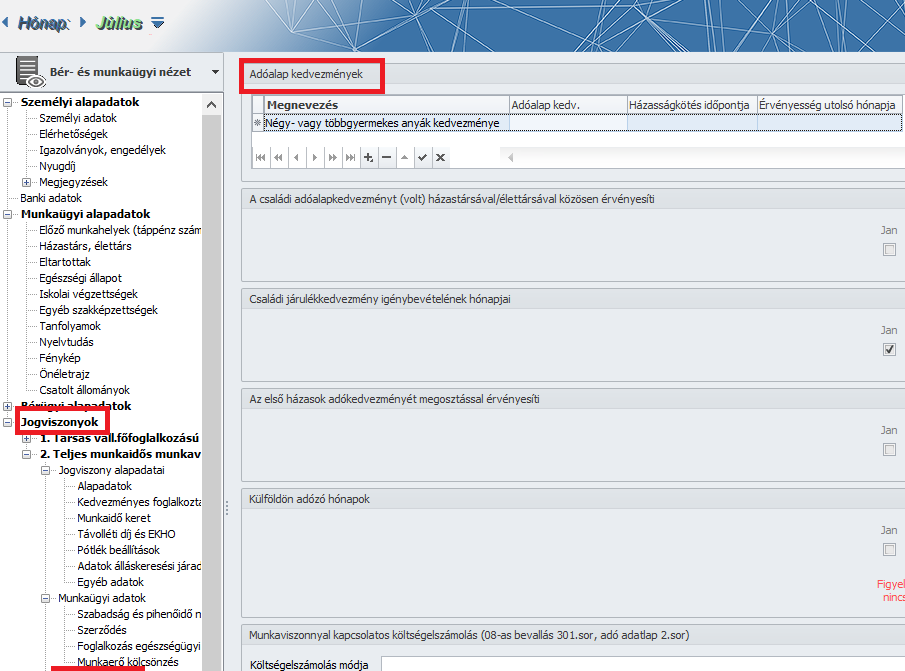

Miután a fenti beállításokat elvégeztük, rögzítsük a NÉTAK kedvezményt a dolgozó adatainál a Dolgozó adatai/Jogviszonyok/Bérügyi adatok/Adószámítási adatok és kedvezmények képernyőn. A kedvezmény rögzítéséhez a + jellel fel kell vennünk egy aktív sort. A Megnevezés oszlop legördülő listájából ki kell választani a NÉTAK kedvezményt.

Általános tájékoztató:

A négy vagy több gyermeket nevelő anyák kedvezményét érvényesítő magánszemély az összevont – minden más kedvezményt megelőzően – a négy vagy több gyermeket nevelő anyák kedvezményével csökkenti.

A négy vagy több gyermeket nevelő anyák kedvezménye a kedvezményre jogosult által a jogosultsági időszakban megszerzett (munkaviszonyból származó jövedelem esetében a jogosultsági időszakra elszámolt), összevont adóalapba tartozó

a) szja törvény szerint bérnek minősülő jövedelme [3. § 21. pont],

b) az a) pontban nem említett nem önálló tevékenységből származó jövedelmeinek összege, ide nem értve a munkaviszony megszüntetésére tekintettel kapott végkielégítés törvényben előírt mértéket meghaladó összegét,

c) önálló tevékenységből származó jövedelmei közül

ca) a vállalkozói jövedelem szerinti adózást alkalmazó egyéni vállalkozó vállalkozói kivétje, átalányadózás esetén az átalányban megállapított jövedelme;

cb) a mezőgazdasági őstermelő e tevékenységéből származó jövedelme;

cc) az európai parlamenti képviselő e tevékenységéből származó jövedelme;

cd) a helyi önkormányzati képviselő e tevékenységéből származó jövedelme;

ce) a választott könyvvizsgáló e tevékenységéből származó jövedelme;

cf) a magánszemély által nem egyéni vállalkozóként kötött, díjazás ellenében történő munkavégzésre irányuló más szerződés alapján folytatott tevékenységéből származó jövedelme.

Négy vagy több gyermeket nevelő anyának minősül az a nő, aki vér szerinti vagy örökbefogadó szülőként az általa nevelt gyermekre tekintettel

a) családi pótlékra jogosult, vagy

b) családi pótlékra már nem jogosult, de jogosultsága legalább 12 éven keresztül fennállt,

és az a) és b) pont szerinti gyermekek száma a négy főt eléri, azzal, hogy a b) pont szerinti gyermekkel esik egy tekintet alá az a gyermek is, aki után a családi pótlékra való jogosultság a gyermek elhunyta miatt szűnt meg.

A kedvezményre való jogosultság annak a hónapnak az első napján nyílik meg, amely hónap bármely napján a magánszemély négy vagy több gyermeket nevelő anyának minősül, és megszűnik annak a hónapnak az utolsó napján, amelynek egészében már nem minősül ilyennek.

Amennyiben a négy vagy több gyermeket nevelő anyának minősülő magánszemély kedvezményre való jogosultsága az adóév egészében nem áll fenn, és a jogosultság időszakában megszerzett, összevont adóalapba tartozó önálló tevékenységből származó jövedelme másként nem állapítható meg, azt az ilyen címen megszerzett adóévi jövedelmének a jogosultsági időszak hónapjaival arányos részeként kell figyelembe venni.

A négy vagy több gyermeket nevelő anyák kedvezménye érvényesítésének feltétele az anya adóbevalláshoz tett nyilatkozata, amelyen fel kell tüntetni a kedvezményre jogosító gyermekek nevét, adóazonosító jelét (ha az adóhatóság adóazonosító jelet nem állapított meg, a természetes személyazonosító adatait), valamint – ha a kedvezményre való jogosultság nem állt fenn az adóév egészében – a jogosultság megnyíltának vagy megszűntének napját és a jogosultsági időszakban megszerzett (munkaviszonyból származó jövedelem esetében a jogosultsági időszakra elszámolt), összevont adóalapba tartozó összeget.

Jogszabályi háttér: 1995.évi CXVII. törvény 29/D. §

(Lásd: https://net.jogtar.hu/jogszabaly?docid=99500117.tv )