Családi kedvezmény

A családi kedvezmény érvényesítésének feltétele a magánszemély által kitöltött, és a foglalkoztató részére leadott „Családi kedvezmény nyilatkozat, amelynek tartalma alapján kerülhet sor a kedvezmény érvényesítésére a számított adóalappal szemben a számfejtés során.

A családi kedvezmény számfejtésben történő érvényesülése érdekében első lépésként a kedvezményre jogosító „kedvezményezett eltartott” valamint „eltartott” gyermekek adatait kell rögzíteni a programban. Ezt a rögzítést a Dolgozó adatai/Munkaügyi alapadatok/Eltartottak pontban kell elvégezni. Ezen a képernyőn a következőket kell kiválasztani, illetve kitölteni:

- Eltartott típusa

- Adóazonosító jel

- Eltartott neve

- Eltartotti minőség

- Jogosultság jogcíme

- Változás dátuma (A kedvezmény, vagy kedvezmény változás kezdetének dátuma)

(Közös érvényesítés esetén ne felejtse el megadni a házastárs/élettárs adatait is a Dolgozó adatai/Munkaügyi alapadatok/Házastárs, élettárs menüpontban.)

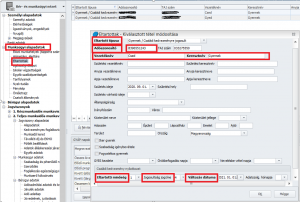

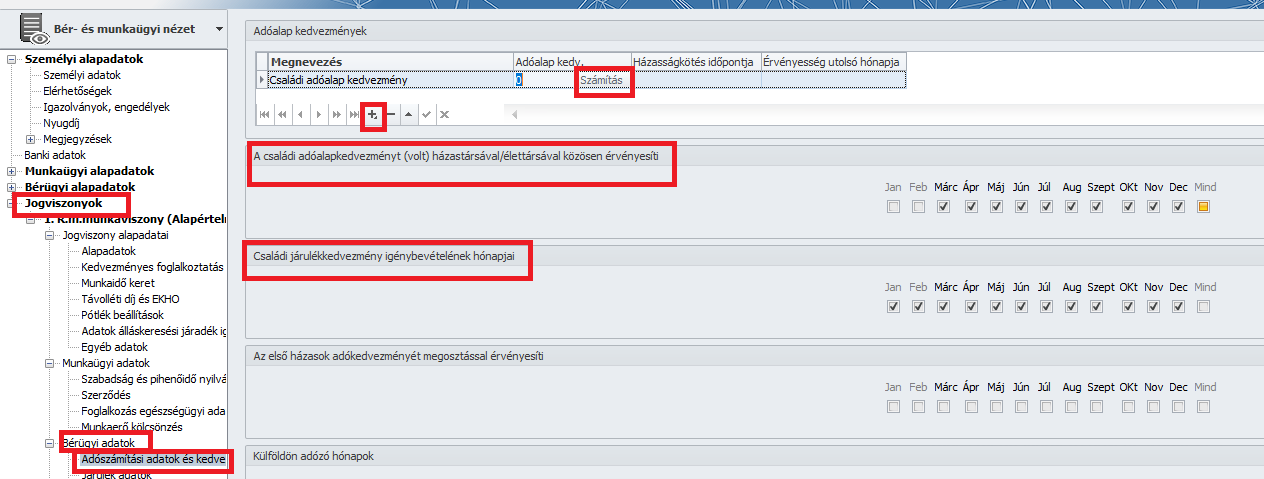

A fenti adatok rögzítését követően magát a családi adóalap kedvezményt a Dolgozó adatai/Jogviszonyok/Bérügyi adatok/Adószámítási adatok és kedvezmények pontban kell rögzíteni a következőképpen:

A kedvezmény rögzítéséhez a + jellel fel kell vennünk egy aktív sort. A Megnevezés oszlop legördülő listájából ki kell választani a családi adóalap kedvezményt, majd a mellette található Adóalap kedvezmény oszlop mező „számítás” feliratára kattintva – amennyiben a Dolgozó adatai/Munkaügyi alapadatok/Eltartottak pontban a szükséges adatok a fentebb leírtak szerint rögzítésre kerültek – a program felajánlja a családi kedvezmény jogszabály szerint érvényesíthető havi összegét – amely a Felhasználó által szabadon szerkeszthető -. Amennyiben a Dolgozó adatai/Munkaügyi alapadatok/Eltartottak pontban a szükséges adatok nem kerültek rögzítésre, úgy az oszlopmezőben kézzel kell rögzíteni az érvényesíteni kívánt kedvezmény összegét. (A kedvezmény érvényesítése független attól, hogy a dolgozó gyermekeinek adatai már rögzítésre kerültek-e, és ott sor került, vagy sem, a családi kedvezmény nyilatkozatrész kitöltésére. Az eltartottak adatlapján megadott beállítások az adatszolgálatatások (pl.: 08-as bevallás) felgyűjtésénél játszanak szerepet, a számfejtést magát nem érintik.) A kedvezmény számfejtéséhez az Adószámítási adatok és kedvezmények felületen meg kell adni azt az összeget, amelytől a munkavállaló nyilatkozott.

- A családi adóalapkedvezményt (volt) házastársával/élettársával közösen érvényesíti: Amennyiben a dolgozó közösen érvényesíti a kedvezményt házastársával vagy élettársával, akkor a táblázat alatt található jelölőnégyzetben jelölni kell, hogy mely hónapok esetén áll fenn a közös érvényesítés. Ez a jelölés átemelésre kerül a 08-as bevallásra is. Közös érvényesítés esetén – mint fentebb írtuk – rögzíteni kell a házastárs/élettárs adatait is a Dolgozó adatai/Munkaügyi alapadatok/Házastárs, élettárs menüpontban annak érdekében, hogy a 08 bevallás gyűjtésekor ezek az adatok felkerüljenek a bevallásra.

- Családi járulékkedvezmény igénybevételének hónapjai: Ezen a jelölősoron alapértelmezetten minden hónap jelölésre került. Értelemszerűen a családi járulékkedvezmény csak akkor kerül elszámolásra, ha erre lehetőség van: a dolgozó igénybe veszi a családi adóalap kedvezményt, amelyet azonban nem tud teljes egészében érvényesíteni az adóalapból. A program alapértelmezett beállításai szerint – a jogszabályi háttérrel szinkronban – a családi járulékkedvezmény érvényesítése jelölve van, tekintettel arra, hogy a családi járulékkedvezményt csak abban az esetben nem kell kezelni/érvényesíteni, ha a munkavállaló ezt a családi kedvezmény nyilatkozaton kéri. Amennyiben a munkavállaló nyilatkozik arról, a családi járulékkedvezmény érvényesítését nem kéri, úgy a „Családi járulékkedvezmény igénybevételének hónapjai” jelölőnégyzetsoron a hónapok mellől ki kell venni a pipát.

Általános tájékoztató:

A családi kedvezményt érvényesítő magánszemély az összevont adóalapját a családi kedvezménnyel csökkenti.

A családi kedvezmény sorrendben a négy vagy több gyermeket nevelő anyák kedvezményét, a személyi kedvezményt és az első házasok kedvezményét követően érvényesíthető.

A családi kedvezmény – az eltartottak lélekszámától függően – kedvezményezett eltartottanként és jogosultsági hónaponként

a) egy eltartott esetén 66 670 forint,

b) kettő eltartott esetén

ba) 2016-ban 83 330 forint,

bb) 2017-ben 100 000 forint,

bc) 2018-ban 116 670 forint,

bd) 2019-ben és az azt követő években 133 330 forint,

c) három és minden további eltartott esetén 220 000 forint.

A családi kedvezmény érvényesítésére jogosult

a) az a magánszemély, aki a családok támogatásáról szóló törvény szerint gyermekre tekintettel családi pótlékra jogosult, továbbá a jogosulttal közös háztartásban élő, családi pótlékra nem jogosult házastársa, azonban nem minősül jogosultnak az a magánszemély, aki a családi pótlékot

aa) gyermekotthon vezetőjeként a gyermekotthonban nevelt gyermekre (személyre) tekintettel,

ab) szociális intézmény vezetőjeként a szociális intézményben elhelyezett gyermekre (személyre) tekintettel,

ac) javítóintézet igazgatójaként, illetve büntetés-végrehajtási intézet parancsnokaként a javítóintézetben nevelt vagy büntetés-végrehajtási intézetben lévő, és gyermekvédelmi gondoskodás alatt álló gyermekre (személyre) tekintettel

kapja;

b) a várandós nő és a vele közös háztartásban élő házastársa;

c) a családi pótlékra saját jogán jogosult gyermek (személy);

d) a rokkantsági járadékban részesülő magánszemély

a c)-d) pont szerinti esetben azzal, hogy az ott említett jogosult és a vele közös háztartásban élő hozzátartozói (ideértve a gyermek szüleinek hozzátartozóit is) közül egy – a döntésük szerinti – minősül jogosultnak.

Kedvezményezett eltartott

a) az, akire tekintettel a magánszemély a családok támogatásáról szóló törvény szerint családi pótlékra jogosult,

b) a magzat a várandósság időszakában (fogantatásának 91. napjától megszületéséig),

c) az, aki a családi pótlékra saját jogán jogosult,

d) a rokkantsági járadékban részesülő magánszemély.

Eltartott

a) a kedvezményezett eltartott,

b) az, aki a családok támogatásáról szóló törvény szerint a családi pótlék összegének megállapítása szempontjából figyelembe vehető vagy figyelembe vehető lenne, akkor is, ha a kedvezményezett eltartott után nem családi pótlékot állapítanak meg, családi pótlékot nem állapítanak meg, vagy a családi pótlék összegét a gyermekek száma nem befolyásolja.

Jogosultsági hónap az a hónap,

a) amelyre tekintettel a családi pótlékra való jogosultság fennáll,

b) amelyre tekintettel a rokkantsági járadékot folyósítják,

c) amelyben a várandósság orvosi igazolása alapján a jogosultság legalább egy napig fennáll, kivéve azt a hónapot, amikor a megszületett gyermek után a családi pótlékra való jogosultság megnyílik..

A családi kedvezmény érvényesítésének feltétele a magánszemély adóelőleg-levonáshoz, adóbevalláshoz vagy munkáltatói adómegállapításhoz tett írásbeli nyilatkozata.

Jogszabályi háttér: 1995.évi CXVII. törvény 29/A. §

(Lásd: https://net.jogtar.hu/jogszabaly?docid=99500117.tv )