WebCafeteria használata

Programunkban lehetőség van cafeteria nyilvántartására, és elszámolására. A webcafeteria lényege, hogy a cafeteriára jogosult munkavállalók egy közös webes felületen, saját adóazonosítóval belépve éves szinten – a cafeteria éves értékhatárát figyelembe véve- megadják, hogy a rendelkezésre álló cafeteria elemekből mikor, mennyit szeretne igénybe venni.

Béren kívüli juttatásonkénti (természetbeni juttatásonkénti) kifizetési napok megadása

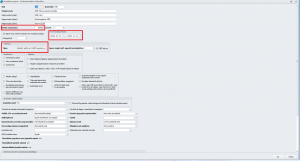

A Beállítások/Számfejtés beállításai pontban külön lehet jelölni a béren kívüli (természetbeni juttatások) kifizetésének napját. Ügyfeleink igénye alapján a természetbeni juttatások /béren kívüli juttatások juttatási időpontja a tárgyhavi bérfizetési nap dátummezőjétől elkülönítetten külön mezőben – a tárgyhavi bérfizetési naptól eltérő dátummal is – rögzíthető.

Kulcs-Bér verziótájékoztató 2024. február (v2935)

Megjelenési dátum: 2024. február 1.

Felhős Ügyfeleink számára a verzió 2024. február 2-án lesz elérhető.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Jogszabálykövetés

Új fejlesztések

![]()

![]()

2408 bevallás

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Jelen verziónkban a Adatszolgáltatások/NAV felé/2408 pontban biztosítjuk a 2408 bevallás gyűjtését a NAV által kiadott 1.0 verziójú 2408 bevallás szempontjainak megfelelően.

A 2408 bevalláson a következő módosításokra került sor:

Megváltozott a nyugdíjas státusz kódok köre. A 3. kód megszűnt, viszont kiegészült a kódok köre egy 11. kóddal.

2408A-02-01 lap

2408M

2408M-04 lap – nincs változás

2408M-08 lap – nincs változás

-a béren kívüli juttatások esetében,

-az egyes meghatározott juttatások esetében (kivéve a béren kívüli juttatás rekreációs keretösszeget meghaladó része miatti egyes meghatározott juttatásokat. (Ilyen pl.: a csekély értékű ajándék)

-az egyes meghatározott juttatások esetében a béren kívüli juttatás rekreációs keretösszeget meghaladó része miatti egyes meghatározott juttatásokat terhelő kötelezettségeket. (pld.: 450 e Ft-os határt meghaladó juttatások kötelezettsége, évközi kilépés miatt korábban bkj-ként elszámolt, de a kilépés miatt egyes meghatározott juttatássá váló juttatásrészt terhelő 1,18-as szorzós különbözetek kötelezettsége).

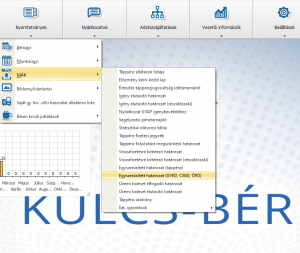

Mivel a béren kívüli és egyes meghatározott juttatások közterheit alapvetően negyedévente kell bevallani és utalni, de ettől eltérően havonta kell utalni- az éves rekreációs határt meghaladó rész utáni közterheket,- a kilépéskor a jogviszonyos időszakra arányosított rekreációs határt figyelembe véve, az éves elszámolásból adódó különbözet után számolt közterheket,ezért a havi utalásos egyes meghatározott (emj) részt ezentúl külön járulék soron jelenítjük meg a számfejtés során.

A negyedéves gyakoriság körébe tartozó egyes meghatározott juttatások és béren kívüli juttatások, valamint azok közterhei a juttatás hónapjának hóvégi/kilépő számfejtésében továbbra is megjelenítésre kerülnek!

- Egyes jut. után kifiz. terhelő adó (t.havi köt.)A „régi” közterhek utalási gyakorisága beállításra került negyedévesre, az új járulékok gyakorisága havi.2408A-01-01 lap gyűjtéseAz Adatszolgáltatások/NAV felé/2408 bevallás gyűjtését indítva a 01-01 lapra a negyedév közbülső hónapjaiban a számfejtésekből csak az éves rekreációs határt meghaladó juttatás rész és annak közterhei, valamint a kilépéskor a jogviszonyos időszakra arányosított rekreációs határt figyelembe véve, az éves elszámolásból adódó különbözet és az az után számolt közterhek kerülnek átvételre. A tárgynegyedévben juttatott béren kívüli juttatások és a negyedéves gyakorisággal bevallandó, tárgynegyedévben juttatott egyes meghatározott juttatások (pl.: csekély értékű ajándék), valamint ezek közterhei a negyedév záró hónapjában kerülnek felgyűjtésre – tehát ezekből negyedéves összegeket kell gyűjteni ezentúl -.

FONTOS!!!

Kérjük fokozottan ügyeljenek arra, hogy az analitikával rögzített egyes meghatározott juttatásokat – pl.: telefon -, és a reprezentáció ((kivéve, ha a kifizető egyesület, köztestület, egyházi jogi személy, alapítvány) összegét 2024. évben már a negyedév utolsó hónapjában kell rögzíteni a 2408A-01-01 lapon, mivel ezeket is negyedévente kell bevallani, valamint közterheiket negyedévente kell megfizetni!

Közteher utalás

Az új járulékokat a magánszemélyhez nem köthető juttatások részen gyűjtjük.

Járulék táblázatok

A dolgozó és a jogviszony ágon található járulék táblázatokban az új kifizetői szocho járulék gyűjtését biztosítjuk.

Járulékigazolás

A Járulékigazolásra az új kifizetői szocho járulék gyűjtését biztosítjuk.

Főkönyvi feladás

A béren kívüli juttatások valamint azon egyes meghatározott juttatások után, amelyeket negyedévente kell szerepeltetni a bevallásban, a negyedév bármely hónapjában elszámolt közterhek a negyedév utolsó hónapjában kerülnek feladásra, abban az esetben is, ha a munkavállaló jogviszonya megszűnik a negyedév utolsó hónapja előtt.

KIVÁ-t alkalmazó cég esetében nincs változás. Havonta történő KIVA utalás és főkönyvi feladás beállítás mellett minden tétel a tárgyhóban kerül feladásra, 3 havonta történő KIVA utalás és főkönyvi feladás beállítás mellett a munkabérre, béren kívüli juttatásokra és az egyes meghatározott juttatásokra elszámolt közterhek a harmadik hónapban kerülnek feladásra. Ugyanez a működés érvényesül abban az esetben is, ha a munkavállaló jogviszonya megszűnik a negyed utolsó hónapja előtt.

Bérösszesítők

A negyedéves gyakoriság körébe tartozó egyes meghatározott juttatások és béren kívüli juttatások, valamint azok közterhei a juttatás hónapjának bérösszesítőjén továbbra is megjelenítésre kerülnek.

Jogszabályi háttér:

Szja törvény:

69. § * (1) Béren kívüli juttatásnak nem minősülő egyes meghatározott juttatások [70. §], valamint a béren kívüli juttatások [71. §] után az adó a kifizetőt terheli.

(2) * Az (1) bekezdés hatálya alá tartozó juttatás esetében jövedelemnek minősül a juttatás értéke, ingyenesen vagy kedvezményesen juttatott termék, szolgáltatás esetén annak szokásos piaci értéke vagy abból az a rész, amelyet a magánszemély nem köteles megfizetni. A kifizetőt terhelő adó alapja

a) béren kívüli juttatás esetében az előzőek szerinti jövedelem,

b) béren kívüli juttatásnak nem minősülő egyes meghatározott juttatások esetében az előzőek szerinti jövedelem 1,18-szorosa.

(3) * Ha a juttatás utalvány, készpénz-helyettesítő fizetési eszköz, e törvény külön rendelkezése alapján vagy annak hiányában is akkor minősül e § szerinti juttatásnak, ha a juttatási feltételek alapján megállapítható, hogy az mely termékre, szolgáltatásra, vagy milyen termék- vagy szolgáltatáskörben használható fel, továbbá ha az utalvány – a magánszemélynek ki nem osztott (nem juttatott) utalványok visszaváltása kivételével – nem visszaváltható, és egyebekben a juttatás körülményei megfelelnek a 70–71. § rendelkezéseinek.

(4) Az (1) bekezdés rendelkezése nem alkalmazható, ha a juttatás

a) értékpapír, értékpapírra vonatkozó jog, bármire korlátozás nélkül felhasználható utalvány, készpénz-helyettesítő fizetési eszköz;

b) természetes vagy tenyésztett gyöngy, drágakő, féldrágakő, nemesfém, nemesfémmel plattírozott fém és ezekből készült áru, valamint ékszerutánzat, érme, ha a körülmények alapján megállapítható, hogy a juttatás nem felel meg a rendeltetésszerű joggyakorlás követelményének.

(5) * A közterheket a kifizetőnek – eltérő rendelkezés hiányában –

a) * a juttatás hónapját magában foglaló negyedév kötelezettségeként;

b) a 70. § (5) bekezdése szerint adókötelezettség alá eső érték után az adóévre elszámolt éves összes bevétel megállapítására előírt időpontot követően az elszámolt éves összes bevétel megállapítása hónapjának kötelezettségeként;

c) a 70. § (7) bekezdése szerinti esetben az ott említett meghaladó rész után a juttatás hónapja kötelezettségeként; (ez a bkj rekreációs keretösszeget meghaladó része)

d) az a) ponttól eltérően, ha a magánszemély béren kívüli juttatásra jogosító jogviszonya úgy szűnik meg, hogy a megszűnéskor a munkáltatótól az adóévben szerzett béren kívüli juttatások együttes értéke az éves rekreációs keretösszeget meghaladja, a meghaladó rész után a jogviszony megszűnésekor, a megszűnés hónapja kötelezettségeként, a meghaladó rész után béren kívüli juttatásként már teljesített közteher beszámításával

kell megállapítania és a kifizetésekkel, juttatásokkal összefüggő adó és járulékok bevallására, megfizetésére az adózás rendjéről szóló törvényben előírt módon és határidőre kell bevallania és megfizetnie.

(6) Ha a magánszemély a kifizetőt terhelő adó mellett nem pénzben juttatott vagyoni értéket elidegeníti, annak szerzési értéke az a jövedelem, amely után a kifizető az adót megfizette.

70. § * (1) Egyes meghatározott juttatásnak minősül

a) a hivatali, üzleti utazáshoz kapcsolódó étkezés vagy más szolgáltatás révén a magánszemélynek juttatott adóköteles jövedelem;

b) a kifizető tevékenységének ellátása érdekében biztosított helyi és távolsági távbeszélő-szolgáltatás, mobiltelefon-szolgáltatás, továbbá az Internet-protokollt alkalmazó beszédcélú adatátvitel-szolgáltatás (az előbbi szolgáltatások együtt: telefonszolgáltatás) magáncélú használata címén meghatározott adóköteles jövedelem.

(2) Egyes meghatározott juttatásnak minősül az önkéntes kölcsönös biztosító pénztárakról szóló törvény előírásai szerint célzott szolgáltatásra – kivéve a kiegészítő önsegélyező szolgáltatásra – befizetett összeg.

(3) * Egyes meghatározott juttatásnak minősül a munkáltató által a szakképzési munkaszerződés alapján duális képzőhelyen folytatott szakirányú oktatásban részt vevő magánszemély, kötelező szakmai gyakorlaton lévő hallgató, duális képzésben hallgatói munkaszerződés alapján részt vevő hallgató részére azonos feltételekkel és módon ingyenesen vagy kedvezményesen átadott termék, nyújtott szolgáltatás révén juttatott adóköteles bevétel.

(4) Egyes meghatározott juttatásnak minősül az adóévben reprezentáció és üzleti ajándékok juttatása alapján meghatározott jövedelem azzal, hogy a jövedelem meghatározásánál figyelmen kívül kell hagyni az e törvény előírásai szerint adómentes juttatásokat.

(5) Ha a kifizető egyesület, köztestület, egyházi jogi személy, alapítvány (ideértve a közalapítványt is), a (4) bekezdéstől eltérően mentes az adó alól az adóévben reprezentáció és a minimálbér 25 százalékának megfelelő egyedi értéket meg nem haladó üzleti ajándékok juttatása alapján meghatározott jövedelem azon része, amely a közhasznú, illetve cél szerinti tevékenysége érdekében felmerült, az adóévre vonatkozó beszámolóban kimutatott összes ráfordítás 10 százalékát, de legfeljebb az adóévre elszámolt éves összes bevétele 10 százalékát nem haladja meg.

(6) Egyes meghatározott juttatásnak minősül

a) * az évi három alkalommal – az erre vonatkozó nyilvántartás vezetése mellett – csekély értékű ajándék révén juttatott adóköteles jövedelem;

b) az olyan ingyenes vagy kedvezményes termék, szolgáltatás révén juttatott adóköteles bevétel, amelynek igénybevételére egyidejűleg több magánszemély jogosult, és a kifizető – jóhiszemű eljárása ellenére – nem képes megállapítani az egyes magánszemélyek által megszerzett jövedelmet, továbbá az egyidejűleg több magánszemély (ideértve az üzleti partnereket is) számára szervezett, ingyenes vagy kedvezményes rendezvénnyel, eseménnyel összefüggésben (ha a rendezvény, esemény a juttatás körülményeiből megítélhetően döntő részben vendéglátásra, szabadidőprogramra irányul) a kifizető által viselt költség (beleértve az ilyen rendezvényen, eseményen a résztvevőknek adott ajándéktárgyra fordított kiadást is, feltéve, hogy az ajándéktárgy egyedi értéke személyenként nem haladja meg a minimálbér 25 százalékát);

c) a kifizető által törvény vagy törvény felhatalmazása alapján más jogszabály rendelkezése következtében a magánszemélynek ingyenesen vagy kedvezményesen átadott termék, nyújtott szolgáltatás révén juttatott adóköteles jövedelem;

d) az olyan adómentesnek, üzleti ajándéknak nem tekinthető üzletpolitikai (reklám) célú juttatás, amely nem tartozik a szerencsejáték szervezéséről szóló törvény hatálya alá,

azzal, hogy a kifizető rosszhiszemű vagy jogszerűtlen eljárása esetén a kiszabható mulasztási bírság az adóalap 50 százaléka.

(7) * Egyes meghatározott juttatásnak minősül a 71. § (1) bekezdése szerinti juttatásnak a rekreációs keretösszeget meghaladó része.

(8) * A (7) bekezdés b) pont alkalmazásában az éves rekreációs keretösszeg *

a) évi 450 ezer forint, ha a munkavállaló munkaviszonya egész évben fennáll;

b) a 450 ezer forintnak a munkavállaló által az adott munkáltatónál az adóévben a juttatás alapjául szolgáló jogviszonyban töltött napokkal arányos összege, ha a munkavállaló munkaviszonya csak az év egy részében áll fenn;

c) évi 450 ezer forint, ha a magánszemély munkaviszonya a magánszemély halála miatt szűnik meg.

(9) E § alkalmazásában

a) csekély értékű ajándék: a minimálbér 10 százalékát meg nem haladó értékű termék, szolgáltatás;

b) elszámolt éves összes bevétel: a kifizető által az adóévre vonatkozó beszámolóban kimutatott (ennek hiányában az adóév utolsó napjára vonatkozó könyvviteli zárlat alapján megállapított) összes bevétel;

c) telefonszolgáltatás magáncélú használata címén adóköteles jövedelem: a kifizetőt a juttatás, szolgáltatás miatt terhelő kiadásokból

ca) a forgalomarányos kiadások tételes elkülönítésével és a nem forgalomarányos kiadásoknak a forgalomarányos kiadások magáncélú hányada értékével meghatározott magáncélú használat értékének, vagy a kifizető választása szerint a kiadások 20 százalékának, illetve – ha magáncélú telefonhasználat elkülönítése nem lehetséges – a kiadások 20 százalékának,

cb) ha a kifizető a szolgáltatás nyújtója, a magáncélú használat szokásos piaci értékének vagy az összes használat szokásos piaci értéke 20 százalékának

a magánszemély által meg nem térített része.

Hazautazás költségtérítésének felső korlátja 2024. évben

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

A hazautazás költségtérítésének felső korlátja 2024. évben 56 240 forint. Ennek okán aktualizálásra került a Törzskarbantartás/Közös törzsek/Jövedelem jogcím törzscsoportban a

Új fejlesztések

![]()

Nyugdíjas köznevelési foglalkozási jogviszony biztosítása

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Jelen verziónktól kezdődően A Törzskarbantartás/Közös törzsek/Foglalkozási viszonyok törzscsoportban a két új foglalkozási viszonyt biztosítunk

Kulcs-Bér Verziótájékoztató – 2017. január/4 (v2197)

Megjelenési dátum: 2017. január 26.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Újdonságok, fejlesztések

Kulcs-Bér Verziótájékoztató – 2020. február/2 (v2481)

Megjelenési dátum: 2020. február 26.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Törvénykövetés

| Helyközi bérlettérítés maximum összege |

| Táppénz fizetési jegyzéket érintő változás |

| Segélyezési pénztárnaplót érintő változás |

Javítások

Cafetéria – 2017

2017. január 01-től új szabályok lépnek életbe a béren kívüli juttatások kapcsán.

A juttatásokat terhelő közterhek alapjának illetve mértékének meghatározása nem változik, azonban a kedvezményes adózású juttatások köre alaposan leszűkül.

A közterheket a juttatások értékének 1,18-szorosa után kell megfizetni.

- Béren kívüli juttatások esetén az alapot 15% személyi jövedelemadó és 14% EHO terheli, melyet a munkáltatónak kell megfizetnie, így a teljes közteher 34,22%.

- Az egyes meghatározott juttatások esetén az alapot 15% személyi jövedelemadó és 22% EHO terheli, így a teljes közteher ebben az esetben 43,66%.

Az idei évre jellemző kétlépcsős éves keretösszeg megszűnik, a béren kívüli juttatások 200.000Ft-os keretösszegét eltörlik, marad az évi 450.000Ft-os rekreációs keretösszeg, mellyel a munkáltatók gazdálkodhatnak. (A közszféra dolgozói ezzel szemben csupán 200.000Ft-os keretösszeggel rendelkezhetnek.)

• Béren kívüli juttatások

A legfontosabb változás a béren kívüli juttatások esetén, az ezen adózás alá eső juttatások körének erőteljes leszűkülése, illetve a készpénzben fizethető juttatás megjelenése.

2017-re csupán a SZÉP kártyák maradtak meg a béren kívüli juttatások között, valamint az évi 100.000Ft összegben adható készpénz juttatás.

Ezen 4 juttatási tétellel lehet kitölteni az éves 450.000Ft-os keretösszeget. A SZÉP kártyák éves keretösszege 2016-hoz képest nem változik:

- SZÉP szállás: évi 225.000Ft

- SZÉP vendéglátás: évi 150.000Ft

- SZÉP rekreáció: évi 75.000Ft

Ezen éves keretösszegek átlépése esetén a juttatások keretösszegen felüli mértéke egyes meghatározott juttatásként adózik.

A készpénzben adható juttatás évi 100.000Ft összegig béren kívüli juttatásként adózik, a felette adott rész azonban jogviszonyos jövedelmeként.

• Egyes meghatározott juttatások

A legfontosabb változás, hogy azok a juttatások, amik 2016-ban még béren kívüli juttatásnak minősültek 2017-ben viszont már nem, azok egyes meghatározott juttatásként viselkednek a továbbiakban.

Az SZJA törvény 2017. január 1-től hatályos tervezete nem nevesíti azokat a juttatásokat, amelyek 2016-ban még béren kívüli juttatásnak minősültek. Így az eddig hozzájuk kapcsolódó összeghatárok figyelmen kívül hagyásával egyes meghatározott juttatásként beépíthetők a cafetéria rendszerbe.

• Adómentes juttatások

Az adómentesen adható juttatások köre a 2016. évhez képest bővül.

Előtérbe kerülnek a mobilitást és foglalkoztatást elősegítő juttatások.

A bölcsődei mellett adómentes lesz az óvodai támogatás, a mobilitási célú lakhatási támogatás (a munkásszállás is), megemelkedik az elszámolható üzemanyagköltség összege 15Ft/km összegre.

Továbbra is adómentesen adható majd a lakáscélú támogatás.

Kulcs-Bér verziótájékoztató 2023. július (v2881)

Megjelenési dátum: 2023.július 27.

Felhős Ügyfeleink számára a verzió 2023. július 28-án lesz elérhető.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Jogszabálykövetés

Új fejlesztések

Javítások

![]()

![]()

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

2023. augusztus 1-től béren kívüli juttatásnak minősül a 450 000 forintos éves rekreációs keretösszegen felül, attól függetlenül utalt legfeljebb 200 ezer forint egyszeri juttatás is.

2023. augusztus 1 és december 31. között a munkáltatók egyszeri alkalommal, legfeljebb 200 ezer forint támogatást adhatnak béren kívüli juttatásként a munkavállalók SZÉP-kártyájára az évi 450 ezer forint rekreációs kereten felül.

Ha a munkavállalónak az adott időszakban több munkáltatója van, a 200 ezer forint támogatást minden munkáltatótól megkaphatja.

Ha a munkavállaló munkaviszonya nem áll fenn a teljes adóévben, a 200 ezer forint összegű juttatást nem kell a munkában töltött napokkal arányosítani, az teljes összegben jár. Ha a munkavállaló egy új munkaviszonyt létesít, akkor az új munkáltató is utalhat a SZÉP-kártyájára 200 ezer forint összegben pluszjuttatást.

A munkáltató a 200 ezer forint támogatást több részletben is utalhatja a munkavállaló SZÉP-kártyájára.

A SZÉP-kártyán levő teljes összeg 2023. augusztus 1. és 2023. december 31. között hideg élelmiszer vásárlására is felhasználható.

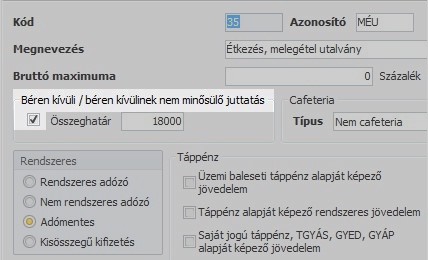

A SZÉP egyszeri juttatás elszámolhatósága érdekében a Törzskarbantartás/Közös törzsek/Jövedelem jogcím törzscsoportban létre kell hozni a SZÉP kártya egyedi juttatás jövedelem jogcímet az alábbi beállításokkal:

(Munkáltatói és Munkavállalói járulék adatoknál nem kell semmit bejelölni).

A Törzskarbantartás/Közös törzsek/Jövedelem jogcím törzscsoport beállítófelületén a Cafeteria táblarész Típus legördülő listájában a „Bérként adózó juttatás” opció átnevezésre került, új megnevezése: Bérként adózó jutt./SZÉP egyszeri jutt.”. Ha e beállítás mellett az Adózási mód legördülő listából a 15%-os kifizetői szja elem kerül kiválasztásra, akkor a számfejtés során az ilyen jövedelmek – ugyanúgy, mint a béren kívüli juttatások – esetében a bruttó jövedelem kifizetői szja alapként, és kifizetői szocho alapként jelenik meg a számfejtési képernyő Munkáltatói közterhek táblarészében.

Az egyszeri juttatás éves 200 ezer forintos maximumának vizsgálatához a „Bruttó maximuma” mezőt használja a program. Az ide berögzített értéket tekintjük a számfejtés során éves maximálisan adható juttatási összegnek, és e mező adata havi szinten is maximálja az adott jövedelem jogcímen számfejtett összeget.

Azon jövedelem jogcímek esetében, amelyeknél a jövedelem törzsben

- a Béren kívüli/béren kívülinek nem minősülő juttatás

- a SZÉP kártya és

- a Cafeteria táblarész Típus legördülő listájában a „Bérként adózó jutt./SZÉP egyszeri jutt.”

kerülnek beállításra,

- valamint a „Bruttó maximuma”,mező adata 200 e Ft,

a számfejtés során mindaddig, amíg az ilyen jövedelem jogcímen számfejtett összegek a 2023. 08.-09.-10.-11.-12. havi számfejtések során meg nem haladják összesítve a 200 ezer forintot, a számfejtés során ezek a jövedelmeket béren kívüli juttatásként kerülnek elszámolásra, és a SZÉP kártya (jövedelem törzsbeli beállítás: Béren kívüli/béren kívülinek nem minősülő juttatás és SZÉP kártya jelölőnégyzetek bejelölt állapotúak) éves 450 ezer forintos rekreációs határának vizsgálata során ezeket a jövedelmeket nem veszi figyelembe a program (kizárólag a 200 ezer forintos jövedelemhatárba számolhatók ezen jövedelmek bele). A 200 ezer forintos összeghatár a 2023.08.01 és 2023.12.31.e között adott egyszeri juttatásokra vonatkozik. Amennyiben a munkavállaló munkaviszonya év közben keletkezik, vagy év közben szűnik meg, a 200 ezer forintos határt nem kell arányosítani!

Amennyiben

- a Béren kívüli/béren kívülinek nem minősülő juttatás

- a SZÉP kártya és

- a Cafeteria táblarész Típus legördülő listájában a „Bérként adózó jutt./SZÉP egyszeri jutt.”

kerülnek beállításra,

- valamint a „Bruttó maximuma”,mező adata 200 e Ft,

paraméterezésű jövedelem jogcímeken rögzített jövedelmek akár havi szinten, akár 2023.08. hóig visszamenőleg gyöngyölítve összesen meghaladnák a 200 ezer forintos keretösszeget a 2023. 08.-09.-10.-11.-12. havi számfejtések során, a hóközi/hóvégi/kilépő számfejtés indításakor üzenetpanelt jelenít meg a program:

Alapértelmezettől eltérő számfejtési beállítások:

Amennyiben a Beállítások/Számfejtési alapadatok képernyőn a Bérként adózó juttatások juttatásának napja mező értéke 1-10 közötti, akkor a juttatás a tárgyhónapot követő havi juttatásnak minősül, ezért ilyen beállítás esetén a 2023. 07.-08.-09.-10.-11. havi számfejtésekben elszámolt SZÉP egyszeri típusú jövedelmeket összegzi a program a 200 ezer forintos összeghatár szempontjából.

Jogszabályi háttér:

A Kormány 237/2023. (VI. 19.) Korm. rendelete a Széchenyi Pihenő Kártya felhasználásának veszélyhelyzetben történő eltérő alkalmazásáról

A Kormány az Alaptörvény 53. cikk (1) bekezdésében meghatározott eredeti jogalkotói hatáskörében, figyelemmel a védelmi és biztonsági tevékenységek összehangolásáról szóló 2021. évi XCIII. törvény 80. és 81. §-ára, az Alaptörvény 15. cikk (1) bekezdésében meghatározott feladatkörében eljárva a következőket rendeli el:

1. § (1) Az Ukrajna területén fennálló fegyveres konfliktusra, illetve humanitárius katasztrófára tekintettel, valamint ezek magyarországi következményeinek az elhárítása és kezelése érdekében veszélyhelyzet kihirdetéséről és egyes veszélyhelyzeti szabályokról szóló 424/2022. (X. 28.) Korm. rendelet szerinti veszélyhelyzetre tekintettel a személyi jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja tv.) 71. § (1) bekezdésétől eltérően béren kívüli juttatásnak minősül – ha a juttató a munkáltató – a munkavállaló részére 2023. december 31. napjáig a Széchenyi Pihenő Kártya juttatás céljából nyitott korlátozott rendeltetésű fizetési számlájára az Szja tv. 70. § ( 8 ) bekezdése szerinti éves rekreációs keretösszegen felül, attól függetlenül utalt legfeljebb 200 ezer forint egyszeri juttatás is.

(2) A Széchenyi Pihenő Kártya kibocsátásának és felhasználásának szabályairól szóló 76/2018. (IV. 20.) Korm. rendelet 5. § (1) bekezdésétől eltérően a Széchenyi Pihenő Kártyával kezdeményezett fizetés 2023. december 31. napjáig a kereskedő által értékesített élelmiszer vásárlására is felhasználható.

(3) A kereskedő – a Széchenyi Pihenő Kártyával kezdeményezett fi zetés elfogadása esetén – az 1. melléklet szerinti főtevékenysége körében élelmiszer belföldi értékesítését végezheti a munkavállaló és társkártyával rendelkező közeli hozzátartozója részére.

2. § E rendelet alkalmazásában 1. élelmiszer: a vám- és a statisztikai nómenklatúráról, valamint a Közös Vámtarifáról szóló 2658/87/EGK tanácsi rendelet I. mellékletének módosításáról szóló, 2021. október 12-i (EU) 2021/1832 bizottsági végrehajtási rendelet 1. melléklete szerinti a) I–IV. áruosztályba tartozó termékek, ide nem értve az alkoholtartalmú folyadékokat, valamint a dohány és feldolgozott dohánypótló termékeket, továbbá b) V. áruosztályba tartozó termékek közül a só;

2. kereskedő: az e rendelet 1. mellékletében meghatározott gazdasági tevékenységet főtevékenységként folytató, a Széchenyi Pihenő Kártya kibocsátásának és felhasználásának szabályairól szóló 76/2018. (IV. 20.) Korm. rendelet alkalmazásában szolgáltatónak minősülő gazdasági társaság, egyéni vállalkozó, egyéni cég, őstermelő vagy családi gazdaság.

3. § Ez a rendelet 2023. augusztus 1-jén lép hatályba.

![]()

2024. évi munkaszüneti napok körüli munkarend

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

A Törzskarbantartás/Közös törzsek/Munkarend törzscsoportban a

- 2 órás

- 4 órás

- 6 órás

- 8 órás és

- Teljes munkaidős

alapértelmezetten biztosított munkarendek esetében a munkarend szerkesztő felület 2024. év fülén átvezetésre kerültek a 2024. évi munkaszüneti napok körüli munkarend változások, és új munkarend létrehozásánál is már az áthelyezésnek megfelelően kínálja fel a program az új munkarendben a napi adatokat.

Jogszabályi háttér:

15/2023. (VII. 13.) GFM rendelet a 2024. évi munkaszüneti napok körüli munkarendről

A munka törvénykönyvéről szóló 2012. évi I. törvény 102. § (5) bekezdésében kapott felhatalmazás alapján, a Kormány tagjainak feladat- és hatásköréről szóló 182/2022. (V. 24.) Korm. rendelet 103. § (1) bekezdés 11. pontjában meghatározott feladatkörömben eljárva a következőket rendelem el:

1. § E rendelet hatálya kiterjed minden munkáltatóra és az általuk általános munkarendben foglalkoztatottakra.

2. § A 2024. évi munkaszüneti napok körüli – a naptár szerinti munkarendtől való eltéréssel járó – munkarend a következő:

a) 2024. augusztus 3., szombat munkanap

2024. augusztus 19., hétfő pihenőnap

b) 2024. december 7., szombat munkanap

2024. december 24., kedd pihenőnap

c) 2024. december 14., szombat munkanap

2024. december 27., péntek pihenőnap

3. § Ez a rendelet 2024. január 1-jén lép hatályba.

4. § Ez a rendelet 2025. január 1-jén hatályát veszti.

Szakképzési munkaszerződés – Szabadság jogosultság változása

Kulcs-Bér Light, Standard, kompakt, Prémium, Európa verzióban elérhető funkció

Szakképzési munkaszerződés esetében 2023.09.01-től az éves összes szabadság mértéke nem életkorhoz kötött, hanem a jogviszony típusától függ (tanulói jogviszonyban évi 45 munkanap, felnőttképzési jogviszonyban évi 30 munkanap).

A fenti szabály alapján szakképzési munkaszerződés esetében (NYENYI kód: 120) a szabadság kalkulációt a foglalkozási viszony Bizt.jogv.típusa legördülő kiválasztott eleme alapján kell elvégezni.

-Ha a 120 NYENYI kódú fogl.viszony Bizt.jogv.típusa „Köznevelési intézményben nappali tagozatos tanuló munkavállaló”, akkor éves szinten 45 nap szabadságot kell kalkulálni.

-Ha a 120 NYENYI kódú fogl.viszony Bizt.jogv.típusa „Munkaviszonyban álló”, akkor éves szinten 30 nap szabadságot kell kalkulálni.

2023.06.30-át követően kötött szakképzési munkaszerződések:

A szakképzési munkaszerződés megkötésének napjától 2023.12.31-ig az új éves szab.jog. alapján arányosítva kell meghatározni.

2023.07.01-e előtt már fennálló szakképzési munkaszerződések:

01.01-től 08.31-ig a „régi” éves szab.jog., 09.01-től 12.31-ig az új éves szab.jog. alapján arányosítva kell meghatározni.

KIM szakmai vélemény alapján:

Például:

Hogyan kell meghatározni a szabadság jogosultságot egy olyan tanuló esetében, aki 18. életévét betöltötte, és 2023. januárjában a 2023. évre 30 munkanap szabadság lett megállapítva a részére, 09.01-től pedig 45 munkanap szabadságra jogosult?

A szakmai vélemény szerint:

Az éves szabadság mértéke 2023.01.01.-2023.08.31. között 30 nap

Az éves szabadság mértéke 2023.09.01.-2023.12.31. között 45 nap

A szabadság arányosításához az éves szabadság napjainak a számát el kell osztani 365-tel, majd az így a kapott tört számot meg kell szorozni az adott időszakra eső napok számával.

2023.01.01.-2023.08.31. közötti időszakra 243 nap esik

2023.09.01.-2023.12.31. közötti időszakra 122 nap esik

ezek együttesen a 365 nap.

Arányosítás 2023.01.01.-2023.08.31. között

30 nap / 365 nappal = 0,08219

0,08219*243 nappal= 19,97 nap, kerekítve 20 nap az időarányos szabadság mértéke.

Arányosítás 2023.09.01.-2023.12.31. között

45 nap / 365 nappal = 0,12329

0,12329*122 nappal= 15,04 nap, kerekítve 15 nap az időarányos szabadság mértéke.

A fentiek alapján a 2023.07.01-e előtt már fennálló szakképzési munkaszerződés esetében 2023.01.01.-2023.08.31. közötti időszakban arányosan 20 nap, 2023.09.01.-2023.12.31. közötti időszakban arányosan 15 nap szabadság jár, tehát éves szinten összesen 35 nap, tekintettel ugyanis arra, hogy a rendelkezés év közben került bevezetésre, a bevezetés évében az arányosítás miatt a megállapított 45 nap szabadság nem érvényesíthető egész évre vonatkozóan.

Fontos:

A megváltozott szabadság jogosultság a 2023.07.01-e előtt fennálló szakképzési munkaszerződések esetében a szabadság újraszámítását követően jelenik meg. A szabadság újraszámítása elvégezhető egyedileg a jogviszonyban, vagy csoportosan az Elszámolás menüben vagy hónapzáráskor a Karbantartás menüben.

Ismételten felhívjuk a figyelmet arra, hogy szakképzési munkaszerződés foglalkozási viszony esetében programunk az általános munkarendeket kezeli.

![]()

Augusztus 1-jétől arra a munkaviszonyban álló dolgozóra sem kell alkalmazni a minimum járulékfizetés szabályait (tehát a minimálbér 30 százalékát, mint minimum járulékalapot), aki ingyenes felnőttképzési jogviszonyban folytat tanulmányokat. (A mentesség ez ideig csak a nemzeti köznevelésről szóló törvény hatálya alá tartozó köznevelési intézményben nappali rendszerű iskolai oktatás keretében vagy nappali oktatás munkarendje szerint folyó oktatásban, a szakképzésről szóló törvény szerint szakképző intézményben nappali rendszerű szakmai oktatásban, továbbá a nemzeti felsőoktatásról szóló törvény hatálya alá tartozó felsőoktatási intézményben nappali rendszerű oktatás keretében tanulmányokat folytató tanulóra, hallgatóra vonatkozott.)

A fenti változás miatt a Törzskarbantartás/Közös törzsek/Foglalkozási viszonyok törzscsoportban alapértelmezetten biztosított „Szakképzési munkaszerz. nappali tag. tanulóval” foglalkozási viszony megnevezését módosítsuk „Szakképzési munkaszerz. napp.tag.tan.v. ingy.felnőttképz.résztvevővel” megnevezésre.

Jogszabályi háttér:

2023.08.01-tól a Tbj.) 27. § (3) bekezdés b) pontja helyébe a következő rendelkezés lép: [A (2) bekezdés szerinti járulékfizetési alsó határra vonatkozó rendelkezést nem kell alkalmazni a munkaviszonyban álló és] „b) a köznevelési intézményben nappali rendszerű iskolai oktatás keretében vagy nappali oktatás munkarendje szerint folyó oktatásban tanulmányokat folytató tanuló, a szakképző intézmény által szervezett szakmai oktatásban jogszabály alapján ingyenesen részt vevő tanuló, illetve képzésben részt vevő személy, továbbá a felsőoktatási intézményben nappali rendszerű oktatás keretében tanulmányokat folytató hallgató esetében.

![]()

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Arra kérjük Tisztelt Ügyfeleinket, legyenek szívesek a vállalkozásuk informatikai szolgáltatásáért felelős személy figyelmébe ajánlani az alábbiakat:

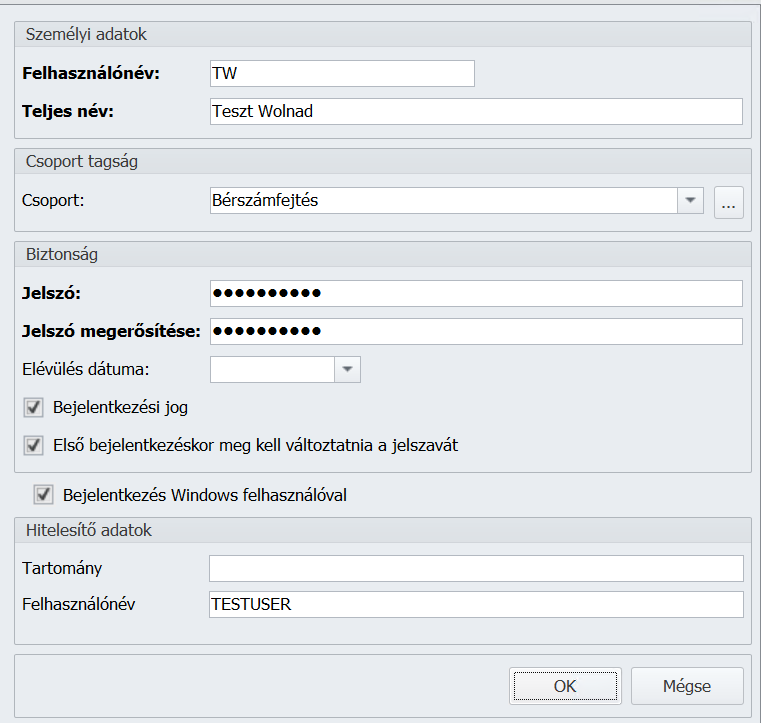

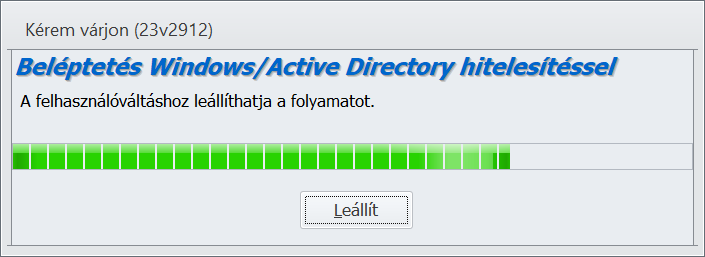

Belépés bejelentkezett Windows felhasználóval

Ezt a bejelentkezési módszert akkor lehet alkalmazni, ha az általunk használt eszköz nem kapcsolódik helyi vagy Azure tartomány kiszolgálóhoz. Ebben az esetben a bejelentkezett Windows felhasználói fiókazonosító megadása szükséges.

A Karbantartás/Adatbiztonsági beállítások menüpont alatt az alábbiak szerint kell elvégezni a beállításokat:

Miután a Bér Rendszergazda elvégezte a szükséges beállításokat, egyszer jelszó megadásával be kell léptetni az adott felhasználót, mert a hitelesítés ellenőrzése program indításkor mindig az utolsó sikeresen bejelentkezett felhasználóval történik meg.

A későbbiekben a Windows felhasználóval történő bejelentkezés leállítható, ilyenkor van lehetőség a felhasználóváltásra is.

A folyamat 3 másodperc után belépteti a felhasználót jelszó kérése nélkül és a cég választó képernyő nyílik meg.

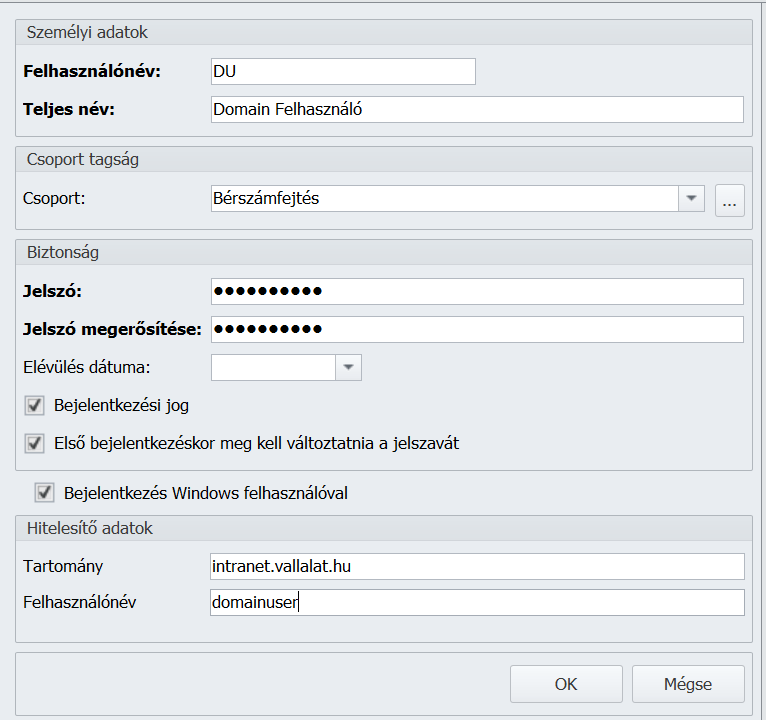

Beléptetés tartományi Windows felhasználóval (Active Directory)

Azokon a számítógépeken, amelyek vállalati tartománykiszolgálóhoz vannak csatlakoztatva, a Bér program lehetőséget biztosít a Bér felhasználó és a bejelentkezett tartományi Windows felhasználói fiókazonosító összerendelésére az egyszerű programindításhoz több felhasználós környezetben.

A hitelesítő adatoknál a felhasználónév mellett a teljesen specifikált, pontokkal elválasztott hosszú tartománynév megadása szükséges, az olyan tartománynevek, mint például az „intranet” nem fogják beléptetni a felhasználót.

A program a tartománynevet felajánlja, ha az az adatbeviteli mező nincs kitöltve.

A Bér programban beállított jelszavas belépés változatlanul megmarad, a fentiek azt csupán kiegészítik.

A Bér Rendszergazda felhasználó továbbra is kizárólag jelszó megadásával jelentkezhet be.

Javítások

![]()

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

A Biztosítotti nyilvántartásba vétel nyomtatványon nem került gyűjtésre az alapbér típusa abban az esetben, ha a gyűjtésre a belépés napját megelőző napok valamelyikén került sor. A hiba javításra került.

Kulcs-Bér Verziótájékoztató – 2019. február (v2393)

Megjelenési dátum: 2019. február 07.

Javító verzió!

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Javítások

Újdonságok

| SZÉP kártya utalások utalási jogcím azonosítója |

| Önként vállalt túlóra keret kezelése |

Cafetéria változások – 2019

2019. január 01-től változik a törvényi környezet, ami a cafetéria rendszereket szabályozza:

- SZJA törvény: 1995. évi CXVII. tv.

- SZOCHO törvény: 2018. évi LII. tv.

Ezeknek köszönhetően megváltozott a cafetéria keretében adható juttatások köre és összetétele, valamint az ezen juttatásokat terhelő közterhek összetétele.

A SZOCHO törvény értelmében a cafetéria keretében adott juttatásokat EHO helyett (az EHO teljes egészében kivezetésre került) SZOCHO fizetési kötelezettség terheli a továbbra is levonandó kifizetői SZJA mellett.

A SZOCHO mértéke a cafetéria juttatások esetén is 19,5%-os mértékű.

1. Béren kívüli juttatások

Szűkítették a béren kívüli juttatások körét, eltörlésre került az évi 100.000Ft értékben adható készpénz juttatás és gyakorlatilag csak a SZÉP kártyák maradtak.

A juttatások éves keretösszege nem változott:

- SZÉP szállás: 225.000Ft

- SZÉP vendéglátás: 150.000Ft

- SZÉP szabadidő: 75.000Ft

Amennyiben az éves keretösszegen felül adjuk a juttatásokat, akkor a keretösszeget meghaladó rész egyes meghatározott juttatáskánt viselkedik, az egyes meghatározott juttatásokra érvényes adózási módot kell rájuk alkalmazni.

Adózásuk:

- nem kell alkalmazni az 1,18%-os alapszorzót

- 15% kifizetői SZJA

- 19,5% SZOCHO

2. Egyes meghatározott juttatások

Szinte minden juttatást kivezettek az egyes meghatározott juttatások köréből.

2019-ben az alábbi juttatások adhatók egyes meghatározott juttatásként:

- SZÉP kártyák éves keretösszegen felüli része

- csekély értékű ajándék (évente egyszer, min. bér 10%-ának erejéig)

- hivatali, üzleti utazáshoz kapcsolódó étkeztetés vagy más szolgáltatás

- cégtelefon

- önkéntes pénztárakba célzott befizetés

- repi, üzleti ajándék

Adózásuk:

- alkalmazni kell az 1,18%-os alapszorzót

- 15% kifizetői SZJA

- 19,5% SZOCHO

3. Adómentes juttatások

A legtöbb adómentesen adható juttatás megszűnik.

Továbbra is adómentes:

- bölcsődei, óvodai szolgáltatás

- szolgálati lakásban, munkásszálláson való elhelyezés

- sportrendezvényre, kulturális szolgáltatás igénybevételére szóló juttatás

- kockázati biztosítási díj átvállalt összege (átmeneti szabályozás alapján a biztosítási díj adómentes átvállalására a 2018-ban kezdődő biztosítási évre vonatkozóan legkésőbb 2019. december 31-ig van lehetőség)

4. Bérként adózó juttatások

Minden juttatás, ami 2018-ban egyes meghatározott vagy adómentes juttatásként adható volt, és idén már nem minősül annak, az 2019-től bérként adózik és járulékol.

FONTOS!

Amennyiben a béren kívüli juttatásokat a bérrel együtt, vagyis a tárgyhónapot követően utalják, vagy adják oda a munkavállalóknak, akkor azok az évváltást követően a 2019. évi jogszabályoknak megfelelően adóznak!

Tehát, nincs jelentősége annak, hogy a januárban adott juttatások még a 2018. évi cafetéria terhére kerülnek elszámolásra, mivel a munkavállaló 2019. januárban kapja meg, ezért a 2019-es szabályok vonatkoznak rá.

Emiatt fokozott körültekintéssel járjanak el a decemberi juttatások kifizetése kapcsán!

Kulcs-Bér Verziótájékoztató – 2020. március (v2487)

Megjelenési dátum: 2020. március 25.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

A verzió még nem tartalmazza a világjárvány hatásának enyhítésére kiadott kormányrendelet miatt szükséges változásokat!

A módosításokat tartalmazó verzió kiadására előreláthatólag 2020.04.01-én kerül sor.

![]()

Törvénykövetés

| Pénzbeli ellátásokkal kapcsolatos módosult határozatok |

| Csekély értékű ajándék egyedi összeghatárának aktualizálása |

Újdonságok

Javítások

![]()

Törvénykövetés

![]()

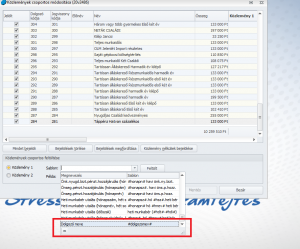

Pénzbeli ellátásokkal kapcsolatos módosult határozatok

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

- Egyszerűsített határozat (táppénz)

- Üzemi baleset elfogadó határozat

- Üzemi baleset elutasító határozat

- Visszafizetésre kötelező határozat

- Visszafizetésre kötelező határozat (részidőszaki)

- Igény elutasító határozat

- Úti üzemi baleset elfogadó határozat (Üzemi baleseti határozaton belül érhető el)

- Táppénz folyósítást megszűntető határozat (Eljárást megszűntető végzés)

- Igény elutasító határozat (részidőszaki) – (Ellátás iránti kérelem részben elutasítva)

- Egyszerűsített határozat (GYED, CSED, ÖFD) – módosítások

A frissítést letöltését követően a nyomtatványok aktualizálásra kerültek.

![]()

Csekély értékű ajándék egyedi összeghatárának aktualizálása

Kulcs-Bér Light, Kompakt,Prémium, Európa verzióban elérhető funkció

A csekély értékű ajándék egyedi összeghatára az új minimálbérnek megfelelően a programban aktualizálásra került.

![]()

Újdonság

![]()

Nevelőszülői GYED az egyszerűsített határozaton

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

A nevelőszülői GYED egyszerűsített határozat a frissítés letöltése után elérhető a programban.

![]()

20KIVA

Kulcs-Bér Kompakt,Prémium, Európa verzióban elérhető funkció

A negyedéves KIVA bevallás a frissítés letöltését követően elérhető az Adatszolgáltatások/NAV felé/ 20KIVA menüpontban.

![]()

KSH- Negyedéves munkaügyi jelentés (2009)

Kulcs-Bér Kompakt,Prémium, Európa verzióban elérhető funkció

A frissítés letöltésével elérhetővé válik programunkban a Negyedéves munkaügyi jelentés.

Sem formai, sem tartalmi változás nem történt benne.

![]()

Negyedéves statisztika jelentése

Kulcs-Bér Kompakt,Prémium, Európa verzióban elérhető funkció

A frissítés letöltésével elérhetőek a Negyedéves statisztika 2020-as programban.

- Negyedéves statisztika a lezárt keresőképtelenségekről

- Negyedéves CSED, GYED jelentés

![]()

Utalási fájl készítésekor a közlemény sablon bővítése

Kulcs-Bér Kompakt,Prémium, Európa verzióban elérhető funkció

A frissítés letöltését követően a közlemény sablonban kiválasztható a dolgozó neve.

![]()

Iskolai végzettségek – Iskola neve és bizonyítvány száma

Kulcs-Bér Light, Kompakt,Prémium, Európa verzióban elérhető funkció

Az iskolai végzettséget rögzítésénél az iskola neve és a bizonyítvány száma a frissítést követően már nem kötelező adat a programban.

![]()

Javítások

![]()

Munkaidőkeret kezelése ledolgozott nap nélkül

Kulcs-Bér Kompakt, Prémium, Európa verzióban elérhető funkció

Amennyiben a munkavállaló egy hónapban csak pihenőnapon és fizetett szabadságon volt, úgy a program a hóvégi számfejtéskor az egész havi bérét a fizetett szabadság jogcím sorába hozta, ami nem helyes, mivel csak annyi napra járó fizetett szabadságnak megfelelő összeget kellett volna ebben a sorban feltűntetni, ahány nap szabadságon volt a munkavállaló az adott hónapban, a fennmaradó részt, amikor pihenőnapokon volt munkaidőkeret bérkiegészítést kellett volna kapnia.

A frissítés letöltést követően a munkaidőkeret elszámolása ezen esetben javításra kerül.

![]()

Megbízási díj iskolaszövetkezeti tagnak

Kulcs-Bér Light, Kompakt, Prémium, Európa verzióban elérhető funkció

A Megbízási díj iskolaszövetkezeti tagnak jogcímen kapott jövedelem nem minősül önálló tevékenységből származó jövedelemnek, ezért az Adóadatlapon nem a 7. sorba kell gyűjteni, hanem az 5., Más nem önálló tevékenységből származó jövedelmek sorba, a 2008-as bevallásnak pedig nem a 311. sorába, hanem a 304-be.

A frissítés letöltése után a program már a helyes sorokba gyűjti a megbízási díj iskolaszövetkezeti tagdíj jövedelem jogcímet.

![]()

Eltérő osztószám a táppénz számfejtéskor és adatmegállapító lapon

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

A program az Adatmegállapító lap készítésekor jövedelemmel ellátott napként vette figyelembe az olyan napot is, amelyre a munkavállalónak nem volt járulékalapot képező bevallott jövedelem, mivel az adott hónapban egy adott nap kivételével ellátást kapott keresőképtelenség miatt, és ez a nap vasárnapra esett.

A frissítés letöltését követően a program ezen számfejtés esetén az adatmegállapítón a helyes osztószámot jeleníti meg.

![]()

Passzív ellátások közterhei

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

A passzív csecsemőgondozási díj / gyermekgondozási díj után a program nem számolt sem jövedelemadót, sem nyugdíjjárulékot.

A frissítés letöltését követően a passzív ellátások közterheinek számfejtése javításra került.

![]()

Passzív ellátás felgyűjtése a 08-as bevallásba

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

Passzív gyermekgondozási díj/ csecsemőgondozási díj számfejtését követően a 08-as bevallás felgyűjtésekor a program töltötte az 520-522. sorokat, ezért ellenőrzéskor piros hibaüzenet jelent meg.

A frissítés letöltését követően javításra került a passzív ellátások felgyűjtése a 08-as adatszolgáltatáson.

![]()

Külföldi telephelyi munkavégzés esetén a családi járulékkedvezmény érvényesítése utáni utalandó/kifizetendő összeg nem megfelelő

Kulcs-Bér Európa verzióban elérhető funkció

Hogyha hónap közben a külföldi telephelyi munkavégzés véget ér, így lesz magyarországi jövedelemmel ellátott időszak is, amikor családi adóalap és járulékkedvezmény is érvényesítésre kerül, akkor a program a kifizetendő összegbe nem számolta bele a járulékkedvezmény értékét, így a munkavállaló kevesebb nettó átutalást kapott.

A frissítés letöltését követően ezen elszámolás javításra kerül.

![]()

VBK juttatások: béren kívüli juttatások automatikus átsorolása egyes meghatározott juttatásba

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

Választható béren kívüli juttatások nézetben a terv rögzítése során a program a bruttó keretösszeg helyett a nettó keretösszeget osztotta vissza az 1,325-tel és a fennmaradó különbözetből számoltak az egyes meghatározott juttatás értékét.

A frissítés letöltését követően a program a bruttó érték alapján számolja az egyes meghatározott juttatás értékét.

![]()

Családi járulékkedvezmény megjelenítése bérjegyzéken

Kulcs-Bér Light, Kompakt, Prémium, Európa verzióban elérhető funkció

A bérjegyzéken a családi járulékkedvezmény helytelenül jelent meg a 2020-a programban, abban az esetben amennyiben négy vagy több gyermekes anyák kedvezménye és családi járulékkedvezmény került egyidőben érvényesítésre.

A frissítés letöltést követően a családi járulékkedvezmény megjelenítése javításra került.

Kulcs-Bér Verziótájékoztató – 2020. április/2 (v2512)

Megjelenési dátum: 2020.április 29.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Módosítások a Kulcs_Bér programban a 140/2020. (IV. 21.) Korm. rendelet kapcsán

Kulcs-Bér programot érintő törvényi változások – 2019

Megjelent a minimálbér 2019-re vonatkozó összege, így a cikk ennek megfelelően frissítésre került!

![]()

Cafetéria változások

A cafetéria rendszert érintően két típusú változás is életbe lép 2019-ben:

• jelentősen leszűkítették a béren kívüli és egyes meghatározott juttatásként adózó jövedelmek körét

• módosul a juttatások adózási formája