Kulcs-Bér Verziótájékoztató – 2018. február/2 (v2308)

Megjelenési dátum: 2018. február 08.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Újdonságok, fejlesztések

Kulcs-Bér Verziótájékoztató – 2017. augusztus (v2259)

Megjelenési dátum: 2017. augusztus 30.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Újdonságok, fejlesztések

| 2017.09.01-től érvényes pedagógus bértábla |

| Új jogosultság beállítási lehetőség |

| Apai szabadság elszámolásának nyomtatványa |

Kulcs-Bér Verziótájékoztató – 2016. augusztus (v2123)

Megjelenési dátum: 2016. augusztus 23.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Újdonságok, fejlesztések

Kulcs-Bér Verziótájékoztató – 2015. augusztus (1987)

Megjelenési dátum: 2015. augusztus 26.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

A munkavállalói járulék alapja, mértéke

A munkavállalói járulék alapja a munkaviszony alapján a munkaadótól kapott bruttó munkabér, illetmény (kereset). A munkavállalói járulék mértéke 1,5 százalék.

Munkaviszony

Munkaviszonynak számít a munkaviszony, a közszolgálati jogviszony, a közalkalmazotti jogviszony, a bírósági és ügyészségi szolgálati viszony, a hivatásos nevelőszülői jogviszony, a bedolgozói jogviszony, a szövetkezeti tag munkaviszony jellegű munkavégzésre irányuló jogviszonya, valamint a szolgálati viszony a fegyveres erőknél és a rendvédelmi szerveknél.

Egyidejűleg több munkaviszony után is fennállhat egyszerre a munkavállalói járulék-fizetési kötelezettség.

Jövedelmek, melyek nem képeznek járulékalapot

Jövedelmek, melyek után nem kell egyéni egészségbiztosítási járulékot fizetni:

Nem kell egyéni egészségbiztosítási járulékot fizetni a jubileumi jutalom, a végkielégítés, az újrakezdési támogatás, a szabadságmegváltás jogcímen kifizetett juttatás, a határozott időtartamú jogviszony megszűntetése esetén a Munka Törvénykönyve 88. § (2) bekezdése („a határozott időre szóló munkaviszony csak közös megegyezéssel, vagy rendkívüli felmondással, illetőleg próbaidő kikötése esetén azonnali hatállyal szűntethető meg.

Kulcs-Bér verziótájékoztató 2024. január/3 (v2933)

Megjelenési dátum: 2024. január 25.

Felhős Ügyfeleink számára a verzió 2024. január 26-án lesz elérhető.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Jogszabálykövetés

Új fejlesztések

Javítások

![]()

![]()

2458 bevallás

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Jelen verziónkban a Adatszolgáltatások/NAV felé/2458 pontban biztosítjuk a 2458bevallás gyűjtését a NAV által kiadott 1.0 verziójú 2458 bevallás szempontjainak megfelelően.

A 2458 bevalláson a következő módosításokra került sor:

2458 főlap:

Nyugdíjas státusz kódok körének változása

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Új fejlesztések

![]()

Köznevelési foglalkozási jogviszony biztosítása

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Jelen verziónktól kezdődően A Törzskarbantartás/Közös törzsek/Foglalkozási viszonyok törzscsoportban a két új foglalkozási viszonyt biztosítunk

16 éven aluli gyermek után járó pótszabadság : Mt-s munkaviszonnyal azonos, azaz:

a) egy gyermeke után kettő,

b) két gyermeke után négy,

c) kettőnél több gyermeke után összesen hét

munkanap pótszabadság jár.

A pótszabadság fogyatékos gyermekenként két munkanappal nő, ha a munkavállaló gyermeke fogyatékos.

A pótszabadságra való jogosultság szempontjából a gyermeket először a születésének évében, utoljára pedig abban az évben kell figyelembe venni, amelyben a tizenhatodik életévét betölti.

Ezt a pótszabadságot az általánosan szükséges alapbeállítások alapján a program automatikusan generálja a szabadság számításakor.

Szülői szabadság - A köznevelési foglalkoztatotti jogviszonyban állót gyermeke hároméves koráig összesen negyvennégy munkanap szülői szabadság illeti meg. A szülői szabadság igénybevételének feltétele, hogy a köznevelési foglalkoztatotti jogviszony egy éve fennálljon. A jogosultsági napok számát a Felhasználónak kell rögzíteni.

Apai szabadság - Az apa gyermeke születése esetén tíz munkanap szabadságra (apasági szabadság) jogosult. Az apasági szabadságra a köznevelési foglalkoztatotti jogviszonyban álló akkor is jogosult, ha a gyermeke halva születik, vagy meghal. A jogosultsági napok számát a Felhasználónak kell rögzíteni.

Megváltozott munkaképességűek pótszabadsága - évenként öt munkanap pótszabadság jár, amelyet az általánosan szükséges alapbeállítások alapján a program automatikusan generál a szabadság számításakor.

Köznevelési jogviszonyhoz kapcsolódó speciális pótszabadságok:

Nagyszülői szabadság - A nagyszülő unokája születése esetén öt munkanap pótszabadságot vehet igénybe legkésőbb a születést követő második hónap végéig, amelyet kérésének megfelelő időpontban kell kiadni. A jogosultsági napok számát a Felhasználónak kell rögzíteni.

Első házasok szabadsága - A köznevelési foglalkoztatotti jogviszonyban álló részére első házassága megkötése alkalmából legkésőbb a házasságkötést követő második hónap végéig öt munkanap pótszabadság jár. A jogosultsági napok számát a Felhasználónak kell rögzíteni.

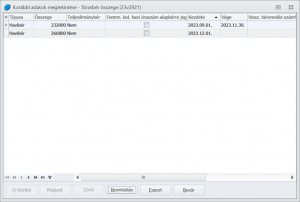

Az Összeg mező kitöltésekor a program ellenőrzi, hogy az összeg az illetmény intervallumon belüli-e. Ha nem az, akkor figyelmeztető üzenet kerül megjelenítésre, de az összeg mentését ilyen esetben is engedi a program.

Javítások

![]()

Foglalkoztatási igazolás – felesleges kötőjeles tagolás az adóazonosító jelben

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Korábbi verziónkban a Foglalkoztatási igazoláson kötőjelekkel tagolva jelent meg az adóazonosító jel. A hibás megjelenítést javítottuk.

![]()

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Az adó adatlap beállító felületén a Gyermekgondozási díj más munkáltató jövedelem jogcím korábban az 1. és az 4. soron is be volt állítva. Helyesen a 4. soron kell ezt a jövedelmet beállítani; a Túlmunka munkanapra (jogviszony megszűnés) jövedelem jogcím korábban az 1. és az 5. soron is be volt állítva. Helyesen az 1.. soron kell ezt a jövedelmet beállítani. A hibás beállításokat javítottuk.

——————————————————————————————————————————————————————–

Tájékoztató a következő 2024. évi verzió kiadása kapcsán

2024. 01.01-től kezdődően a béren kívüli juttatásnak nem minősülő egyes meghatározott juttatások – kivéve az egyes meghatározott juttatások esetében a béren kívüli juttatás rekreációs keretösszeget meghaladó része miatti egyes meghatározott juttatásokat – valamint a béren kívüli juttatások közterheit (kifizetői szja, kifizetői szocho) a juttatás hónapját magában foglaló negyedév kötelezettségeként, a tárgynegyedévet követő 12-ig kell megfizetni és bevallani.

A fentiekkel kapcsolatos fejlesztést valamint a 2408 bevallást a következő verzióban fogjuk biztosítani.

Felhívjuk Felhasználóink figyelmét, hogy a következő verzió futtatását követően minden olyan jogviszony esetében, amelyek január havi számfejtése tartalmaz béren kívüli juttatás rekreációs keretösszeget meghaladó része miatti egyes meghatározott juttatásokat (az éves kedvezményes 450 ezer forintos rekreációs keretet meghaladó összegben került elszámolásra juttatás, vagy a jogviszony megszűnése miatt a béren kívüliként elszámolt juttatás egy része után az időarányos kedvezményes rekreációs keretösszeg túllépése okán az egyes meghatározott juttatások közterheit kell megfizetni) a számfejtéseket majd meg kell ismételni a 2408 bevallás és a közteherutalás helyes gyűjtésének érdekében!

Verziótájékoztató – Kulcs-Bér 2013. január/3.

Megjelenési dátum: 2013. január 21.

Tájékoztatjuk Felhasználóinkat, hogy azon ügyfeleink, akiknél a frissítés nem volt sikeres, a 2013. január 22-étől elérhető Kulcs-Bér 2013. január/3. telepítő fájl ismételt letöltésével tudják orvosolni a felmerült problémát.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

|

A 2013. január/3. verzióban elérhető újdonságok, fejlesztések

Kulcs-Bér verziótájékoztató 2023. november (v2923)

Megjelenési dátum: 2023. november 29.

Felhős Ügyfeleink számára a verzió 2023. november 30-án lesz elérhető.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Jogszabálykövetés

Új fejlesztés

Javítások

![]()

![]()

Minimálbér, garantált bérminimum generálta változások 2023. december 1-től – Tájékoztató táblázat a Kulcs-Bér programot érintő változásokról

Fontos!

Felhívjuk figyelmüket, hogy a Közfoglalkoztatottak után igénybe vehető SZOCHO adókedvezmény felsőhatár összege következő verziónkban fog a 2023.12.01-én érvényes közfoglalkoztatási garantált bérnek megfelelően aktualizálásra kerülni.

A díjazás ellenében munkavégzésre irányuló egyéb jogviszony keretében (megbízási szerződés alapján, egyéni vállalkozónak nem minősülő vállalkozási jogviszonyban) személyesen munkát végző személy akkor minősül biztosítottnak, ha az e tevékenységéből származó, tárgyhavi járulékalapot képező jövedelme eléri a minimálbér harminc százalékát, vagy naptári napokra annak harmincad részét. 2023.12.01-től a 2023.12.01-től érvényes minimálbér harminc százalékát kell vizsgálni.

14. Minimálbér:

14.1. a tárgyhónap első napján érvényes, a teljes munkaidőben foglalkoztatott munkavállaló részére megállapított alapbér kötelező legkisebb havi összege

Minimálbér, garantált bérminimum generálta változások 2023. december 1-től – egyéni vállalkozó/társas vállalkozó megváltozott munkaképességűek kedvezménye

Minimálbér, garantált bérminimum generálta változások 2023. december 1-től – egyéni vállalkozó/társas vállalkozó megváltozott munkaképességűek kedvezménye

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Jogszabályi háttér:

Szocho tv. 34. §

11. minimálbér: az év első napján érvényes kötelező legkisebb munkabér havi összege, kivéve az e törvény egyéni és társas vállalkozókra vonatkozó rendelkezéseiben említett minimálbért, amely a tárgyhónap első napján, a teljes munkaidőre érvényes garantált bérminimum havi összege, ha az egyéni vállalkozó személyesen végzett főtevékenysége vagy a társas vállalkozó főtevékenysége legalább középfokú iskolai végzettséget vagy középfokú szakképzettséget igényel, ennek hiányában a tárgyhónap első napján érvényes kötelező legkisebb munkabér havi összege;

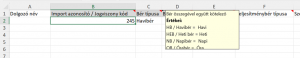

Minimálbér, garantált bérminimum generálta változások 2023. december 1-től – EFO közterhek

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Egyszerűsített foglalkoztatásban foglalkoztatott munkavállaló esetében a munkáltató által fizetendő közteher mértéke a munkaviszony minden naptári napjára munkavállalónként

c) a filmipari statiszta alkalmi munkára irányuló egyszerűsített foglakoztatása esetén a tárgyhónap első napján érvényes minimálbér 3 százaléka, azaz 2023.12.01-től 266800*3%=8004 -> 8000 forint

azzal, hogy a mértéket száz forintra kerekítve kell meghatározni.

Jogszabályi háttér:

EFO törvény 8. §

(2) Egyszerűsített foglalkoztatásban foglalkoztatott munkavállaló esetében a munkáltató által fizetendő közteher mértéke a munkaviszony minden naptári napjára munkavállalónként

a) a 7. § (2) bekezdés a) pontja esetén a tárgyhónap első napján érvényes minimálbér 0,5 százaléka,

b) a 7. § (2) bekezdés b) pontja esetén a tárgyhónap első napján érvényes minimálbér 1 százaléka,

c) a filmipari statiszta alkalmi munkára irányuló egyszerűsített foglakoztatása esetén a tárgyhónap első napján érvényes minimálbér 3 százaléka,

azzal, hogy a mértéket száz forintra kerekítve kell meghatározni.

![]()

Minimálbér, garantált bérminimum generálta változások 2023. december 1-től – EKHO általános közteheralap

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

A Törzskarbantartások/Közös törzsek/Jövedelem jogcímek törzscsoportban a Bruttó maximuma soron új mezőt biztosítunk „Bruttó maximuma (2023.11.30-ig)” megnevezéssel.

E mezőbe kerülnek át jelen verziófrissítés futtatását követően a 2023.11.30-ig hatályos adatok.

a „Bruttó maximuma” mezőben a 2023.12.01-től érvényes minimálbér alapján kerülnek aktualizálásra az adatok.

A „Bruttó maximuma” mező adata a következő Jövedelem jogcímek esetében a 2023.12.01-én érvényes minimálbér alapján jelenik meg:

- Megbízási díj bizt.köt. alá nem tartozó – 80039 Ft

- Vállalk.jellegű jogviszony bizt.köt. alá nem tartozó – 80039 Ft

- Szerzői jogdíj (min.bér 30%-a alatt) – 80039 Ft

- Hallgatói munkadíj (adómentes, min.bér összegéig) – 266800 Ft

- Távolléti díj munkaszüneti napra (tan.szerz./hallg.) – 266800 Ft

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Tbj.

4. §

14. Minimálbér:

14.1. a tárgyhónap első napján érvényes, a teljes munkaidőben foglalkoztatott munkavállaló részére megállapított alapbér kötelező legkisebb havi összege

Szocho tv.

34. § 11 minimálbér: az év első napján érvényes kötelező legkisebb munkabér havi összege, kivéve az e törvény egyéni és társas vállalkozókra vonatkozó rendelkezéseiben említett minimálbért, amely a tárgyhónap első napján, a teljes munkaidőre érvényes garantált bérminimum havi összege, ha az egyéni vállalkozó személyesen végzett főtevékenysége vagy a társas vállalkozó főtevékenysége legalább középfokú iskolai végzettséget vagy középfokú szakképzettséget igényel, ennek hiányában a tárgyhónap első napján érvényes kötelező legkisebb munkabér havi összege

- § (5)

Minimálbér, garantált bérminimum generálta változások 2023. december 1-től – főfoglalkozású egyéni és társas vállalkozók minimum TB járulék és SZOCHO alapja

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Tbj.

4. §

14. Minimálbér:

14.2. a biztosított egyéni és társas vállalkozó járulékfizetéséről szóló rendelkezések alkalmazásában a tárgyhónap első napján, a teljes munkaidőre érvényes garantált bérminimum havi összege, ha az egyéni vállalkozó személyesen végzett főtevékenysége vagy a társas vállalkozó főtevékenysége legalább középfokú iskolai végzettséget vagy középfokú szakképzettséget igényel.

Új fejlesztés

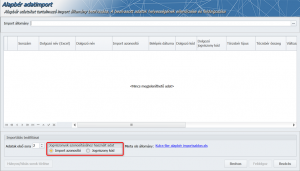

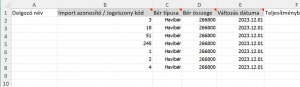

Excel-Import alapbérhez – jogviszony azonosítás jogviszonykód alapján

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

A funkció használata előtt készítsen adatbázismentést!

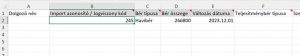

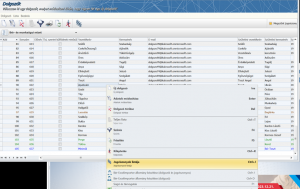

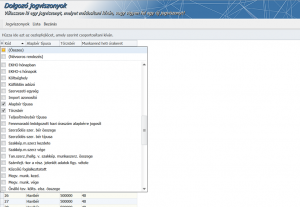

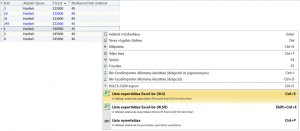

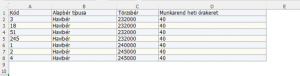

A Karbantartás/Excel-Import alapbérhez funkcióban bővítettük a jogviszony azonosításhoz szükséges adatokat a jogviszonykóddal:

A menüpont segítségével egy Excel fájlból tudjuk beolvasni adott jogviszonyokhoz a megváltozott alapbér összegét.

Az import fájl elkészítéséhez rendelkezésre áll egy sablon.

Elegendő kitölteni az alábbi négy mezőt:

A fájl készítést jegyzetek segítik. A cella jobb felső sarkában található háromszögre történő kattintással lehet lenyitni a jegyzeteket:

Miután elkészült az import fájl, el kell indítani a menüpontot, majd tallózással kiválasztani az import fájlt.

A fájl kiválasztása után meg kell nyomni a Beolvas gombot

Ha a program nem talál hibát a beolvasott fájlban, meg kell nyomni a Feldolgoz gombot.

A beolvasott sorok feldolgozása után a jogviszonyokhoz beállításra kerül az új alapbér a megadott érvényességi dátummal.

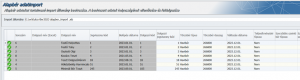

Az alapbér módosításban érintett dolgozókat a Jogviszonyok listája segítségével lehet legyűjteni.

A táblázat bal felső sarkában található csillagra kattintva ki lehet választani azokat az oszlopokat, amelyekre az import fájlban szükség van:

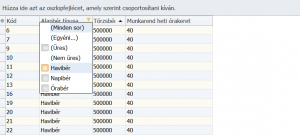

Ez után lehet az állományt szűrni Alapbér típusra és/vagy Munkarend heti órakeret-re.

A szűrni kívánt oszlop fejléce fölé kell vinni a cursort, és rákattintani a megjelenő tölcsérre, és bejelölni az adott bértípust.

Hasonlóképpen lehet szűrni a Munkarend heti órakeret oszlopra is.

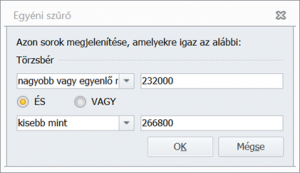

A szűrés történhet intervallumra is, ami a törzsbér esetében lehet hasznos. Ebben az esetben a tölcsérre történő kattintás után az (Egyéni…) sorra kell kattintani, és beállítani a szűrő feltételeket:

A szűrések beállítása után a táblázatot lehet Excelbe exportálni.

A fölösleges oszlopot export előtt is el lehet távolítani a csillag használatával, vagy az export után csak a szükséges oszlopokat kell átmásolni a sablonba.

Szabadság jóváhagyás az értesítő e-mailben

A szabadság igényről szóló e-mailben az adott nap sorában szereplő linkek segítségével lehet elfogadni vagy elutasítani a szabadság igényt.

Értesítés a jelenlét lezárásáról

Javítások

![]()

08 bevallás – hiányos gyűjtés a 2308M-09-02 lap 627. sorára

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Korábbi verzióinkban a 2308M-09-02 lap 627. sorára csak a jutalmat gyűjtötte a program.

Csoportos letiltás – számfejtési hiba

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Korábbi verziónkban hibásan kalkulálta a behajtói/végrehajtási jutalékot is tartalmazó csoportos letiltás összegét a program a számfejtés során, amennyiben a csoportos letiltást egy, azt megelőző sorszámú, felfüggesztett csoportos letiltás is megelőzte.

A hibát javítottuk.

Felhívjuk figyelmüket, hogy a letiltások rögzítését követően a Törvényi sorrend gombra minden esetben kattintsanak rá, mert jelen verziónktól kezdődően a behajtói/végrehajtási jutalékot is tartalmazó csoportos letiltások esetében e funkció a behajtói/végrehajtási jutalékok és az azokat megalapozó letiltás jogcímek megfelelő sorrendezését is kezeli!

Kulcs-Bér Verziótájékoztató – 2021. január/3 (v2598)

Megjelenési dátum: 2021. január 28.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Új fejlesztések

Álláskeresési járadék igazolólap aktualizálása

Törvénykövetés

Megváltozott munkaképességűek foglalkoztatási kedvezmény alsó határra való kiegészítés esetén

Javítások

Hibás volt a keresőképtelenségi kezdő dátum az Egyszerűsített határozat (táppénz) nyomtatványon

![]()

Új fejlesztések

![]()

Álláskeresési járadék igazolólap aktualizálása

Kulcs-Bér light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Bár az „Igazolólap az álláskeresési járadék és az álláskeresési segély megállapításához” nyomtatvány adattartalmát előíró 34/2009. (XII.30.) NGM rendelet szövege 2019.III.29. óta nem változott, a NFSZ oldalán a nyomtatvány minta szövegét kiegészítették az alábbiak szerint:

A Munkaadó adatai I. számozást kapott:

I. Munkaadó adatai:

A Munkavállaló adatai II. számozást kapott:

II. Munkavállaló adatai:

A 12. pont feletti szövegrész III. számozást kapott és a követkző szövegre módosult:

III. A munkaviszonyra, a megbízási jogviszonyra vonatkozó adatok*:

A 13-14-15.pontok szövege kiegészült a megbízási jogviszony szövegrészekkel:

13. Munkaviszony, megbízási jogviszony kezdete:

14. Munkaviszony, megbízási jogviszony vége:

15. A munkaviszony, a megbízási jogviszony megszűnésének időpontját megelőző négy naptári negyedév kezdő napja (az időszak kezdete):**

A 16. pont szövege kiegészítésre került az alábbiak szerint:

16. A munkaviszony, a megbízási jogviszony megszűnésének, a mezőgazdasági igazolvánnyal folytatott tevékenység megszűnésének, illetve az igazolvány visszavonásának időpontját megelőző négy naptári negyedév kezdő napjától számított négy naptári negyedévben elért társadalombiztosítási járulékalap összege, illetve a 2020. 06. 30-ig elért jövedelmek tekintetében a munkaerő-piaci járulékalap összege (Ft):**

A 17. pont szövege kiegészítésre került az alábbiak szerint:

17. A munkaviszony, a megbízási jogviszony, a mezőgazdasági őstermelői igazolvánnyal folytatott tevékenység megszűnésének, illetve az igazolvány visszavonásának időpontját megelőző négy naptári negyedév kezdő napjától számított négy teljes naptári negyedévben elért azon hónapoknak száma, amelyekben volt járulékalap (az érintett hónapok száma):**

A 21. pont szövege kiegészítésre került az alábbiak szerint:

21. Jelen Igazolólapon munkaviszonyként felsorolt jogviszonyok, megbízási jogviszony megszűnésekor (megszüntetésekor), valamint mezőgazdasági őstermelői igazolvánnyal folytatott tevékenység, vagy egyéni vállalkozói tevékenység esetén az igazolvány visszavonásakor irányadó, szerződésben megállapított alapbér/illetmény/megbízási díj/bevétel/díjazás összege (Ft.) :**

Kitöltési útmutató

az álláskeresési járadék és az álláskeresési segély megállapításához szükséges igazolólaphoz

Magyarázat az egyes pontokhoz:

III. Az igazolólap tekintetében munkaviszonynak minősül: közalkalmazotti, közszolgálati, kormányzati szolgálati jogviszony, állami szolgálati jogviszony, bírósági és igazságügyi, valamint ügyészségi szolgálati viszony, a közfoglalkoztatási jogviszony, a biztosított bedolgozói – és az 1994. június 1-jét megelőzően létesített – ezzel egy tekintet alá eső bedolgozói jogviszony, a nevelőszülői foglalkoztatási jogviszony, a szövetkezeti tag munkaviszony jellegű munkavégzésre irányuló jogviszonya – ide nem értve az iskolai szövetkezet nappali tagozatos tanuló, hallgató tagját -, a Magyar Honvédség, rendvédelmi szervek és nemzetbiztonsági szolgálatok hivatásos és szerződéses állományú tagjának szolgálati viszonya, az egyéni, illetőleg társas vállalkozói tevékenység, a mezőgazdasági őstermelői igazolvánnyal folytatott tevékenység.

12. pont: E pontot a megbízási jogviszony, az egyéni, illetőleg társas vállalkozói tevékenység, valamint a mezőgazdasági őstermelői igazolvánnyal folytatott tevékenység esetén nem szükséges kitölteni.

13. pont: Nevelőszülői foglalkoztatási jogviszony esetén a jogviszony kezdete a nevelőszülői foglalkoztatási jogviszony kezdete. Amennyiben a hivatásos nevelőszülői jogviszony a törvény erejénél fogva [a gyermekek védelméről és a gyámügyi igazgatásról szóló 1997. évi XXXI. törvény 163. § (1) bekezdés] alakult át nevelőszülői foglalkoztatási jogviszonnyá, úgy a jogviszony kezdetén a hivatásos nevelőszülői jogviszony kezdetét kell érteni.

14. pont: Nevelőszülői foglalkoztatási jogviszony fennállása alatt kiadott igazolólap esetén a jogviszony befejező időpontjaként az álláskeresési járadék iránti kérelem benyújtását megelőző hónap utolsó napját kell érteni. A kérelem benyújtásának időpontját a nevelőszülő a kérelem másolatával igazolja. Az igazolólap további pontjainak vonatkozásában nevelőszülői foglalkoztatási jogviszony fennállása alatt kiadott igazolólap esetén a nevelőszülői foglalkoztatási jogviszony megszűnésének időpontján az e pontban feltüntetett időpontot kell érteni.

15. pont: A munkaviszony megszűnésének időpontját megelőző négy teljes naptári negyedév kezdő napjának meghatározása során az aktuális naptári negyedév (az a naptári negyedév, melynek időtartamára a munkaviszony megszűnésének időpontja esik) nem tartozik bele a megelőző négy teljes naptári negyedévbe, ideértve azt az esetet is, amikor a munkaviszony a naptári negyedév utolsó napján szűnik meg.

16. pont: A vizsgált időszak 15. pontban meghatározott kezdetétől számított négy teljes naptári negyedévben elért társadalombiztosítási járulékalap összegének alapulvételével kell kiszámítani. A 2020. 06. 30-ig elért jövedelmek tekintetében a fent meghatározott időszak kezdetétől számított négy teljes naptári negyedévben elért munkaerő-piaci járulékalap összegének alapulvételével kell kiszámítani.

Ha az álláskereső nem az egész hónapra vonatkozóan rendelkezik járulékalappal, a hónapot az összeg kiszámítása során töredékhónapként kell figyelembe venni.

Ha a megelőző négy naptári negyedévben az álláskeresőnek egyáltalán nincs járulékalapja, akkor az álláskeresési járadék megállapításának alapja a jogosultság kezdő napján hatályos kötelező legkisebb munkabér 130 százaléka.

17. pont: Az érintett hónapok számát a következőképpen kell meghatározni:

a) teljes hónap: olyan hónap, amelyben az álláskeresőnek a teljes hónapra vonatkozóan volt járulékalapot képező jövedelme, azaz amelyben az álláskereső munkaviszonya a hónap első napjától a hónap utolsó napjáig fennállt, és amely alatt a munkavállalónak járulékfizetés alól mentes időszaka nem volt;

b) töredékhónap: olyan hónap, amelyben a álláskeresőnek nem volt a teljes hónapra vonatkozóan járulékalapot képező jövedelme, azaz amelyben az álláskereső munkaviszonya nem állt fenn a hónap első napjától a hónap utolsó napjáig, illetve amely alatt a munkavállalónak járulékfizetés alól mentes időszaka volt.

Az érintett hónapok számának meghatározásakor a teljes hónapot 1 hónapszámmal kell figyelembe venni.

A töredékhónapok esetében a hónapszám számítási módja: az aktuális hónapon belül azoknak a naptári napoknak a számát, amelyekre vonatkozóan az álláskeresőnek volt járulékalapja, el kell osztani az aktuális hónap naptári napjainak számával. A töredékhónaphoz tartozó hónapszám az így kapott törtszám – a kerekítés általános szabályai szerint – két tizedesre kerekített értéke.

Az igazolólap 17. pontjához a vizsgált időszakba tartozó hónapok fenti módon kiszámolt egész és törthónapok hónapszámainak összegét kell írni.

18. pont: E pontot a megbízási jogviszony, az egyéni, illetőleg társas vállalkozói tevékenység, valamint a mezőgazdasági őstermelői igazolvánnyal folytatott tevékenység esetén nem szükséges kitölteni.

19. pont: E pontban a munkaviszony alatt igénybe vett 30 napot meghaladó mértékű fizetés nélküli szabadság teljes időtartamát – beleértve az első 30 napot is – kell feltüntetni. A munkaviszony ideje alatt igénybe vett 30 napot meghaladó mértékű fizetés nélküli szabadság időtartamában nem kell feltüntetni az alábbi jogcímen igénybe vett fizetés nélküli szabadságokat:

a) háromévesnél – ha az álláskereső a gyermek gondozása céljából gyermekgondozást segítő ellátásban részesül, tizennégy évesnél – fiatalabb gyermek gondozása, vagy tizenkét évesnél fiatalabb beteg gyermek otthoni ápolása,

b) hozzátartozó ápolása,

c) önkéntes tartalékos katonai tényleges szolgálatteljesítés.

E pontot a megbízási jogviszony, az egyéni, illetőleg társas vállalkozói tevékenység, valamint a mezőgazdasági őstermelői igazolvánnyal folytatott tevékenység esetén nem szükséges kitölteni.

20. pont: Az adott jogviszony foglalkoztatási feltételeit meghatározó törvény szerinti megszűnési mód feltüntetése szükséges, így például: felmondás, azonnali hatályú felmondás, lemondás, közös megegyezés, felmentés.

E pontot a megbízási jogviszony, az egyéni, illetőleg társas vállalkozói tevékenység, valamint a mezőgazdasági őstermelői igazolvánnyal folytatott tevékenység esetén nem szükséges kitölteni.

21. pont: Az e pontban közölt adatok a 883/2004/EK rendelet 62. cikke és a 987/2009/EK rendelet 54. cikk (2) bekezdésének végrehajtása érdekében szükségesek.

Törvénykövetés

![]()

Ha munkaviszonyban a számfejtésben a minimálbér 30%-át nem éri el a szakképzési hozzájárulás alap, akkor azt a minimálbér 30%-áig (alsóhatárig) a munkáltatónak meg kell fizetnie

Kulcs-Bér light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Ha munkaviszonyban a számfejtésben a minimálbér 30%-át nem éri el a TB járulékalap, akkor azt a minimálbér 30%-áig (alsó határig) a munkáltatónak meg kell fizetnie. Ezzel együtt a SZOCHO-t is ki kell egészíteni a TB alsóhatárig, és mivel 2021.01.01-től a szakképzési hozzájárulás alapja a szakképzési hozzájárulásra kötelezettet terhelő szociális hozzájárulási adó alapja, ezért a szakképzési hozzájárulást is ki kell egészíteni a TB alsóhatárig. Jelen verziónkban a leírtak szerint biztosítjuk a szakképzési hozzájárulás kötelezettségek megjelenítését a hóvégi/kilépő számfejtések során.

![]()

Béren kívüli juttatás és egyes meghatározott juttatás eredményezte szakképzési hozzájárulás fizetési kötelezettség szűkítése a Munkaadói forma legördülőben kiválasztottak szerint

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

A béren kívüli juttatás és egyes meghatározott juttatás eredményezte szakképzési hozzájárulás fizetési kötelezettség szűkítésre került annak alapján, hogy a Beállítások/Cégadatok/Alapadatok pont Munkaadói forma legördülő listájában milyen cégforma került kiválasztásra. Azon cégek, amelyeket nem terhel szakképzési hozzájárulás fizetési kötelezettség, a béren kívüli juttatás és egyes meghatározott juttatás után sem kell, hogy megfizessék azt. Jelen verziónkban a leírtak szerint biztosítjuk a szakképzési hozzájárulás kötelezettségek megjelenítését a hóvégi/kilépő számfejtések során. Amennyiben a Munkaadói forma a 2019.évi LXXX. törvény 105.§ (2) bekezdésben felsoroltak közé tartozik, és már sor került január hónapban béren kívüli, vagy egyes meghatározott juttatás számfejtésére, kérjük, ismételjék meg az ilyen számfejtést.

Jogszabályi háttér:

2019.évi LXXX. törvény 105.§ (2) bek.

![]()

Megváltozott munkaképességűek foglalkoztatási kedvezmény alsó határra való kiegészítés esetén

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

Amennyiben a szakképzési hozzájárulás kapcsán alsó határ kiegészítésre kerül sor, akkor a megváltozott munkaképességűek kedvezménye az alsóhatár összegéig érvényesíthető. Jelen verziónkban a leírtak szerint biztosítjuk a megváltozott munkaképességűek foglalkoztatási kedvezményének megjelenítését a hóvégi/kilépő számfejtések során. Amennyiben már sor került január hónapban TB járulékfizetési alsóhatárt el nem érő munkavállalói és munkáltatói kötelezettségalap számfejtésére, kérjük, ismételjék meg a számfejtést.

Jogszabályi háttér: 2018. évi LII. törvény 13. §.

Javítások

![]()

Az EB pénzellátások ellátási alapjának meghatározása külföldön adózó jövedelmek utáni társadalombiztosítási járulékalap alapján

Kulcs-Bér Európa verzióban elérhető funkció

A Tbj. 27. § b) esetében kérdéses volt, hogy ha 2020. június 30-át követően a TB járulékalap a tárgyévet megelőző év július hónapjára a Központi Statisztikai Hivatal által a teljes munkaidőben alkalmazásban állók tekintetében közzétett nemzetgazdasági szintű bruttó átlagkereset alapján került megállapításra, nem pedig a számfejtett jövedelem alapján, akkor mi vehető figyelembe EB pénzellátási alapként. A PM által rendelkezésünkre bocsátott szakmai vélemény alapján Ilyen esetben ellátási alapként azt a TB járulékalapot kell figyelembe venni, ami a 08 bevalláson lejelentésre került, azaz a KSH átlagkeresetet. Jelen verziónkban már a szakmai vélemény szerinti gyűjtést biztosítjuk.

Fontos! Amennyiben Ön olyan munkavállaló részére számolt el betegségi-anyasági pénzellátást, aki részére az ellátás számítási időszaka 2020.június 30-a utáni időszakot (is) tartalmaz, és a munkavállaló részére 2020. június hónapot követően – a számítási időszak során – külföldön adózó jövedelmeket is számfejtett, ellenőrizze az elszámolt EB pénzellátás alapját, és szükség esetén korrigálja azt.

![]()

Hibás volt a keresőképtelenségi kezdő dátum az Egyszerűsített határozat (táppénz) nyomtatványon

Kulcs-Bér Kompakt, Prémium, Európa verzióban elérhető funkció

Olyan esetekben, amikor egy korábbi, nem előzmény (lezárt) betegszabadság eset a hónap végéig volt rögzítve, hibásan került a későbbi újabb táppénzes eset kezdő dátumának meghatározása az Egyszerűsített határozat (táppénz) nyomtatványon. A hibát javítottuk. Amennyiben Önöknél előfordult ilyen eset, kérjük, gyűjtsék újra a Egyszerűsített határozat (táppénz) nyomtatványt.

Jövedelem jogcím paraméterezése

Kompakt és Prémium verziójú bérprogram esetén lehetőségünk van bővíteni a programban alapértelmezetten megtalálható jövedelem jogcímek listáját.

Új jövedelemjogcímet létre tudunk hozni az Új felvitel gombra kattintva vagy egy meglévő jogcím másolásával. A másoláshoz ki kell választanunk a listából a másolni kívánt jövedelem jogcímet, majd az egér jobb gombjával rá kell kattintani. Ekkor felugrik egy ablak, ahol ki tudjuk választani, hogy másolni szeretnénk a jövedelem jogcímet:

Bármelyik jövedelem jogcímet lemásolhatjuk. Másolás esetén a jövedelem jogcím főbb beállításait a program másolja, így kevesebb időt kell a beállításokra fordítani.

Újonnan felvett jövedelem jogcím esetén nagyon fontos, hogy gondoskodjunk a jövedelem jogcím adatszolgáltatásokra történő beállításáról!

Törzskarbantartások / Közös törzsek / Jövedelem jogcím menüpontban új jogcím felvitelénél a következőket kell beállítani (mint a bérprogram teljes felületén, itt is igaz, hogy a félkövérrel szedett adatok megadása kötelező, ezek hiányában a jövedelem jogcím adatlapja nem menthető):

Kód: Új jövedelem jogcím felvitelénél a program automatikusan felkínálja a sorban következő kódot. Ez átírható, de arra ügyelni kell, hogy egyedi legyen!

Azonosító: A felhasználó adja meg. Szám és betű karaktereket tartalmazhat, maximum 4 karakter hosszúságban. Egyedinek kell lennie!

Megnevezés: Az új jövedelem jogcím megnevezését kell megadni. Amennyiben idegen nyelvű nyomtatványokat kívánunk használni, angol és német nyelven is meg lehet adni a megnevezést.

Bruttó maximuma: ide akkor kell beírni értéket, ha az adott jövedelmet maximalizálni szeretnénk. Alapesetben a 0-t kell beírni. (Pld. amennyiben a bruttó maximumot 5.000Ft-ban határozzuk meg, a program maximum 5.000Ft értékben fog számfejteni, függetlenül a jövedelem jogcím megadott összegétől)

Százalék: Amennyiben egy jövedelem jogcím esetén beállítjuk a százalékos mértéket, akkor a jövedelem jogcím megadott összegének az itt meghatározott százalékos mértékét érvényesíti a program a számfejtés során. Elsősorban ledolgozott időarányos tulajdonságú jövedelem jogcímek esetén alkalmazzuk ezt a beállítást. Így a program a törzsbér itt megadott százalékos mértékének megfelelően számolja a megadott óraszámra vonatkozó jövedelmet (pl. pótlékok esetén)

Érvényességi időszak: Azt határozza meg, hogy egy adott jövedelem jogcím, mely időszakban számfejthető. A programban alapértelmezetten is előfordulhatnak olyan jövedelem jogcímek, melyek érvényességi ideje már lejárt, pl.: Műszakpótlék délutáni 15%. Törvényváltozás következtében a jövedelemjogcím érvényességi ideje 2016.06.30-án lejárt, ennek ellenére a programban még 2014-ben is elérhető jövedelem jogcím volt, csak az érvényességi ideje került beállításra. Így a jövedelem jogcím számfejtésekor a program figyelmeztetett a lejáratra, de számfejteni engedte.

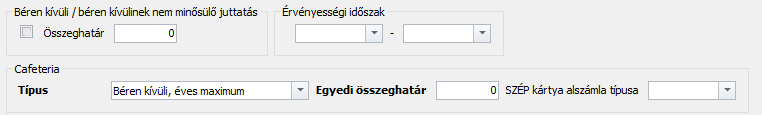

Béren kívüli, illetve béren kívülinek nem minősülő juttatás: A jelölőnégyzet pipálásával a program az adott jövedelem jogcím után kifizetői SZJA-t fog számfejteni.

Összeghatár: A béren kívüli juttatások esetén ebben a mezőben kell feltüntetni az adómentességi összeghatárt (pl: sportrendezvényre szóló belépőjegy vagy bérlet esetén ez az összeghatár 2016-ban 50.000Ft)

Cafetéria típus, egyedi összeghatár: Az egyes cafetéria elemek esetén ezzel a beállítással tudjuk meghatározni, hogy az adott jövedelem jogcím esetén alacsonyabb vagy magasabb EHO vonzattal számoljon a program, illetve, hogy az alacsonyabb EHO határ éves vagy havi szinten figyelendő.

- Béren kívüli, éves maximum: Ezt a beállítást alkalmazzuk a törvényben maghatározott béren kívüli juttatások esetén. A juttatások törvényben rögzített éves keretösszegét figyeli a program a számfejtés során. A keretösszegek átlépés esetén magasabb EHO-t számol a jövedelem jogcím után.

- Egyes meghatározott juttatás: Ezen beállítást alkalmazzuk azon természetbeni juttatások esetén, melyek nem minősülnek béren kívüli juttatásnak. Az ezen jogcímen számfejtett jövedelem jogcímek után a program magasabb EHO-t számfejt.

- Egyes meghatározott, éves maximum: Ezen beállítást alkalmazzuk azon természetbeni juttatások esetén, melyek nem minősülnek béren kívüli juttatásnak, de szeretnénk éves keretösszeget meghatározni a vonatkozásában. A program a számfejtés során ezt az éves keretösszeget figyelembe veszi.

- Egyes meghatározott, havi maximum: Ezen beállítást alkalmazzuk azon természetbeni juttatások esetén, melyek nem minősülnek béren kívüli juttatásnak, de szeretnénk éves keretösszeget meghatározni a vonatkozásában. A program a számfejtés során ezt a havi keretösszeget figyelembe veszi.

- Egyes meghatározott, tétel maximum: Ezen beállítást alkalmazzuk azon természetbeni juttatások esetén, melyek nem minősülnek béren kívüli juttatásnak, de szeretnénk éves keretösszeget meghatározni a vonatkozásában. A program a számfejtés során figyelembe veszi, hogy tételenként mekkora összeg került rögzítésre az adott jövedelem jogcímhez tartozóan és ezt a számfejtés során figyelemebe veszi.

- Nem cafetéria: Amennyiben a új jövedelem jogcímet cafetéria keretében szeretnénk adni, de egyes meghatározott juttatásként, magasabb EHO határral, akkor ezt a beállítást kell megadni. Ebben az esetben az összeghatár kitöltése elhagyható, pontosabban az alapértelmezett 0-át kell meghagyni.

Ha a dolgozó túllépi akár az éves keretösszeget, akár az egyes jövedelem jogcímekhez tartozó összeghatárt, a program figyelmeztető üzenetet küld számfejtéskor.

Rendszeres: Ennek a jelölésnek az adózási mód és a társadalombiztosítási ellátások számfejtésének változása miatt már nincs jelentősége, de mivel a Jövedelemigazolás továbbra is kiadható a dolgozónak és azon külön kell feltüntetni a rendszeres és nem rendszeres jövedelmeket, így ez a jelölési lehetőség továbbra is adott a jövedelem jogcímek adatlapján. Adómentes jelölés esetén a program nem számol személyi jövedelemadót a jövedelem jogcím után.

Táppénz: Ez a jelölés azt határozza meg, hogy az adott jövedelem jogcím a társadalombiztosítási pénzellátások számfejtése során alapját képezi-e a napi alapnak vagy sem. A rendszeres és nem rendszeres jövedelmek megkülönböztetésének ebben az esetben is csak a Jövedelemigazolás felgyűjtése miatt van jelentősége, a társadalombiztosítási ellátás számfejtését már nem befolyásolja, hogy a Táppénz alapját képező rendszeres jövedelem mező kerül jelölésre, vagy a Saját jogú táppénz, TGYÁS, GYED, GYÁP alapját képező jövedelem.

Alapbér jellegű: Ennek a jelölőnégyzetnek a pipálása szükséges ahhoz hogy az adott jövedelem jogcímet a program pótlék alapnak tekintse.

Végkielégítés: A jelölésnek a KSH statisztikák gyűjtése szempontjából van jelentősége valamint a munkaviszony megszüntetésekor. Amennyiben egy jövedelem jogcím esetén ez a jelölőnégyzet pipált, a KSH statisztika gyűjtésekor ennek a jövedelem jogcímnek a számfejtett összegét a végkielégítés közé gyűjti a program, kiléptetéskor pedig a végkielégítésként számfejtett jövedelem jogcímek között választhatóvá válik.

Teljesítménybér: A jelölés mellett a jövedelem jogcím összegének számításához a program az Egyéb jövedelmeknél megadott Teljesítménybérrel elszámolt egység oszlopba rögzített adatot használja. Kihatással van továbbá a távolléti díj számítására is. Az ezzel a jelöléssel ellátott jövedelem jogcímeket a távolléti díj meghatározásakor teljesítménybérként kezeli a program.

Óraszáma alapbérre nem jogosít (teljesítménybér esetén): Bekapcsolása esetén a program biztosítja, hogy a teljesítménybéres óraszámmal lefedett tárgyhavi időszakra időarányos személyi alapbér ne kerüljön számfejtésre.

Túlmunka ellenértéke: Az ezen a jogcímen számfejtett jövedelmek esetén megadott óraszámot figyelembe veszi a program az éves túlórakeret figyeléséhez.

Túlmunka ellenértéke szabadidő biztosítása esetén: Az ezen a jogcímen számfejtett jövedelmek esetén megadott óraszámot figyelembe veszi a program az éves túlórakeret figyeléséhez, ugyanakkor a számfejtés során kezeli, hogy a túlmunkáért cserébe a dolgozó pihenőben részesült.

Kifizetendőben megjelenik: A jövedelem jogcím fizetési jegyzéken való megjelenését illetve az utalási listában való megjelenését befolyásolja. Jelölése mellett a jövedelem jogcím megjelenik a kifizetendő illetve utalandó összegben.

Bevallási időszaktól eltérhet: Ezt az opciót abban az esetben kell bepipálni, hogy ha a Felhasználó tárgyidőszaktól eltérő időszaki jövedelem adatokat kíván elszámolni (például: megbízási díj).

Munkáltatói kedvezmény igénybevételére jogosít: Ezen jövedelem jogcímek összegét a program figyelembe veszi a munkáltatói kedvezmények alapjának meghatározásakor.

Adóköteles kivét: Jelölése a családi adóalap kedvezmény számfejtése során érvényesül. A vállalkozók ugyanis csak a tényleges kivétjük erejéig vehetik igénybe a családi adóalap illetve járulékkedvezményt.

EHO felső határérvényesítése: Jelölése mellett a jövedelem jogcím EHO vonzatának meghatározásához a program figyelembe veszi a már számfejtett egészségbiztosítási járulékok és EHO összegét.

Számítási mód: A számítási mód az egyes jövedelem jogcímek számfejtését határozza meg.

- Állásidő: Az állásidőként elszámolásra kerülő jövedelem jogcímek beállítása esetén alkalmazható jövedelem tulajdonság. Jelenlét jogcímhez kötődően automatikusan kerül elszámolásra az alapértelmezetten rendelkezésre álló állásidő jövedelem jogcím esetén. Kézi rögzítése esetén csak az egyéb jövedelmek idő oszlopát kell kitölteni az állásidővel lefedett órák számával. A program a törzsbér havi összegét osztja az adott hónap általános munkarendje alapján meghatározott óraszámmal majd felszorozza az állásidőhöz rögzített óraszámmal, órabér esetén az órabér összegét szorozza az állásidő óraszámával.

- Ált. munkarenddel osztott ledolgozottal szorzott: Ezt a jövedelem tulajdonságot akkor kell választani, ha azt szeretnénk, hogy az új jövedelem jogcím összege számfejtéskor az általános munkarend ledolgozható óraszámaival kerüljön osztásra és a ténylegesen ledolgozott óraszámmal kerüljön felszorzásra.

- Darabbéres: Ezen jövedelem tulajdonság esetén a jövedelem jogcím összegét az egyéb jövedelmek ablakban az összeg és az idő szorzataként határozza meg a program.

- Egyösszegű: Az egyéb jövedelmek ablak összeg oszlopában megadott összeg kerül számfejtésre, a rögzített jelenlét adatoktól függetlenül. Amennyiben a százalék oszlopba is rögzítésre kerül adat, akkor az összeg oszlopban megadott összeg és a százalék oszlopban megadott százalék szorzata kerül számfejtésre. Amennyiben az összeg oszlop üres, csak a százalék oszlop a kitöltött, úgy az alapbér és a százalék mező szorzata kerül számfejtésre.

- Felszolgálási díj elszámolása: Ez a jövedelem tulajdonság kerül beállításra abban az esetben, ha felszolgálási díjat szeretnénk számfejteni 25%-os ÁFA tartalommal. Ekkor az egyéb jövedelmek ablakba az összeg oszlopba berögzített jövedelem összegét a program csökkenti a 25%-os ÁFA tartalommal, majd a személyi jövedelemadó összegével csökkentett alap után a munkáltatót terhelő nyugdíjjárulékot számfejt.

- Felszolgálási díj elszámolása (18%): Ez a jövedelem tulajdonság kerül beállításra abban az esetben, ha felszolgálási díjat szeretnénk számfejteni 18%-os ÁFA tartalommal. Ekkor az egyéb jövedelmek ablakba az összeg oszlopba berögzített jövedelem összegét a program csökkenti a 18%-os ÁFA tartalommal, majd a személyi jövedelemadó összegével csökkentett alap után a munkáltatót terhelő nyugdíjjárulékot számfejt.

- Fix: Az egyéb jövedelmek ablak összeg oszlopában megadott összeg kerül számfejtésre, a rögzített jelenlét adatoktól függetlenül. Amennyiben a százalék oszlopba is rögzítésre kerül adat, akkor az összeg oszlopban megadott összeg és a százalék oszlopban megadott százalék szorzata kerül számfejtésre. Amennyiben az összeg oszlop üres, csak a százalék oszlop a kitöltött, úgy az alapbér és a százalék mező szorzata kerül számfejtésre.

- Fizetetthavi fix: Az egyéb jövedelmek ablakban az összeg mezőben megadott összeget számfejti a program, amennyiben legalább egy ledolgozott nap szerepel a jelenlét adatos táblázatban. Amennyiben a százalék oszlopba is rögzítésre kerül adat, akkor az összeg oszlopban megadott összeg és a százalék oszlopban megadott százalék szorzata kerül számfejtésre. Amennyiben az összeg oszlop üres, csak a százalék oszlop a kitöltött, úgy az alapbér és a százalék mező szorzata kerül számfejtésre.

- Időarányos fix: A jelenlét adatok alapján arányosítja a program a jövedelem jogcím hónapra megállapított fix összegét.

- Illetménypótlék alapból számolt (%): Ezen jövedelem tulajdonság esetén ki kell tölteni a jövedelem jogcím százalékos mértékét. Ekkor a jövedelem jogcím összegét az egyéb jövedelmekhez felrögzített összeg és százalék oszlop szorzataként számfejti a program. Csak közalkalmazotti jogviszony esetén használható jövedelem tulajdonság!

- Ledolgozott időarányos: Ezen jövedelem tulajdonság esetén meg kell adni a jövedelem jogcím százalékos mértékét is. A számfejtés során a program a törzsbér ezen százalékos mértékét szorozza meg az egyéb jövedelmek ablakban az idő oszlopban megadott óraszámmal. Ezen tulajdonság alapján kerül számfejtésre a műszakpótlék is.

- Ledolgozott napi: Az egyéb jövedelmek összeg oszlopában szereplő értéket megszorozza a hónapban ledolgozott napok számával.

- Ledolgozott órára járó: Az egyéb jövedelmek összeg oszlopában szereplő értéket megszorozza a hónapban ledolgozott órák számával.

- Megadott jelenlétadatnál nem fizetett, fix: Ezen jövedelem tulajdonság választása esetén a Jövedelem jogcímre nem jogosító napok szekcióban be kell jelölni, hogy mely jelenlét típusok esetén nem számfejti a program az adott jövedelem jogcímet. Amennyiben ezen kiválasztott jelenlétek közük akár csak egy nap is jelen van a dolgozó adott havi jelenléteinél a munkarend szerint ledolgozható napok között, akkor a program 0Ft összeggel számfejti a szóban forgó jövedelem jogcímet, egyéb esetben a teljes összeggel.

- Megadott jelenlétadatnál nem fizetett, havi: Az egyéb jövedelmek ablakban az összeg oszlopban megadott havi összeget arányosítja a hónapban ledolgozható napok számával, melyből levonja a jövedelem jogcímre nem jogosító napok számát.

- Megadott jelenlétadatnál nem fizetett, napi: Az egyéb jövedelmek ablakban az összeg oszlopban megadott napi összeget felszorozza azon napok számával, amelyek nem szerepelnek a jövedelem jogcímre nem jogosító napok között.

- Megadott jelenlétadatnál nem fizetett, órára járó: Az egyéb jövedelmek ablakban az összeg oszlopban megadott egy órára járó összeget felszorozza azon napokhoz tartozó órák számával, amely napok nem szerepelnek a jövedelem jogcímre nem jogosító napok között.

- Megadott jövedelem alapján: Abban az esetben kell ezt a jövedelem tulajdonságot beállítani, ha az újonnan létrehozott jövedelem jogcímet egy másik jövedelem alapján szeretnénk számfejteni. Pl. létre szeretnénk hozni egy új pótlékot, amelynek a számfejtett törzsbér és a távolléti díj képezné alapját. Ez a jövedelem tulajdonság kezeli a százalékos mértéket is, tehát ezt is be tudjuk állítani a jövedelem jogcímhez. A beállítás rendelkezik egy plusz táblázattal, amit a jövedelem jogcím adatlap alján találunk:

A számítás alapját képező jövedelmek csak abban az esetben kerülnek figyelembe vételre, ha a jövedelem jogcím számítási módja Megadott jövedelem alapján. - Munkanapokra járó, havi: Az egyéb jövedelmek összeg oszlopába megadott összeget arányosítja a hónapban ledolgozott napok számának megfelelően.

- Munkaórákra járó, havi: Az egyéb jövedelmek összeg oszlopába megadott összeget arányosítja a hónapban ledolgozott munkaórák számának megfelelően.

- Távolléti díj: Amennyiben azt szeretnénk, hogy az általunk felvett jövedelem jogcím távolléti díjként működjön, ezt a beállítást kell alkalmazni. Ebben az esetben az egyéb jövedelmek ablakban a jövedelem jogcímhez csak óraszámot kell rögzíteni. A program ugyanis ezzel az óraszámmal szorozza fel a távolléti díj egy órára jutó összegét. Azon gyári jövedelem jogcímek esetén, melyeket a program a távolléti díj számításhoz használ és jelenlét jogcímhez kapcsolódnak, a számfejtés során a megjegyzés mezőben megjelenítésre kerül, hogy ezek automatikusan számfejtett jövedelmek.

- TB jövedelempótlék (GYED): A GYED-hez kapcsolódó jövedelempótlék jogcím számfejtését befolyásolta ez a beállítás. Amennyiben nem egész hónapban állt fenn a GYED, akkor a jövedelem jogcím összegét a 30-as osztószám alapján arányosította a program.

- TB jövedelempótlék (TGYÁS): A TGYÁS-hoz kapcsolódó jövedelempótlék jogcím számfejtését befolyásolta ez a beállítás. Amennyiben nem egész hónapban állt fenn a TGYÁS, akkor a jövedelem jogcím összegét a 30-as osztószám alapján arányosította a program.

- Túlóra: Ezen jövedelem tulajdonság esetén a program az egyéb jövedelmek ablakban megadott óraszámmal határozza meg a számfejtett összeget. A törzsbér havi összegét elosztja az általános munkarend adott hónapban irányadó osztószámával és felszorozza az idő oszlopban megadott óraszámmal.

Túlmunka figyelembevétele ledolgozott időszakkal történő számítás esetén: Amennyiben egy jövedelem jogcím tulajdonságát ledolgozott időarányosra állítjuk, akkor külön megadhatjuk, hogy a ledolgozott óraszámba a program a rendkívüli munkavégzés óraszámát is beleszámolja.

Távolléti díj számítás (bérpótlék) kategória: Amennyiben a távolléti díj emelőt hat havi előzmény alapján szeretnénk megállapítani, itt tudjuk megadni, hogy milyen elve alapján kezelje a program az előzmény adatokat. Hat hónapnál rövidebb munkaviszony esetén, a távolléti díj számításakor irányadó időszakként a naptári hónapokat vagy hónapot veszi figyelembe a program. Teljes hónap hiányában a berögzített alapbér összegét, vagy az egyediként megadott távolléti díj alapot.

- Bérpótlék: Bérpótlék típus esetén a megelőző hat hónap (teljes hónap) során ezen a jövedelem jogcímen számfejtett összeget osztja az ugyan ezen időszakban ledolgozott órák számával.

- Műszakpótlék/éjszakai pótlék: A program első körben megvizsgálja, hogy jogosult-e a dolgozó távolléti díj emelésre az adott jövedelem jogcím alapján. Az előzmény időszakban ezen jövedelem jogcímre jogosító órák számát hasonlítja a beosztás szerinti órákhoz. Amennyiben a műszakpótlékkal ellátott órák száma eléri a beosztás szerinti órák 30%-át, akkor ezen jövedelem jogcím alapján a dolgozó jogosult lesz a távolléti díj emelésre. Ennek összegét úgy határozza meg, hogy összesíti az előzmény időszakban ezen jövedelem jogcímen számfejtett összegeket, majd ezt elosztja az időszakban ledolgozott órák számával.

- Teljesítménybér: A hat havi előzmény adatként szerepelő ezen jogcímen számfejtett jövedelmek összegét elosztja az ezen jogcímre jogosító órák számával.

- Ügyelet/készenléti díj: A program első lépésben megvizsgálja, hogy jogosult-e a dolgozó távolléti díj emelésre az adott jövedelem jogcím alapján. A dolgozó akkor válik jogosulttá ezen jogcímen távolléti díj emelésre, ha az előzmény időszakban az ezen jövedelem jogcímmel lefedett órák száma átlagosan eléri a 96 órát. Második lépésben a program meghatározza a távolléti díj emelő mértékét, az előzmény időszakban ezen jövedelem jogcím összegeit elosztja az ezen időszakra vonatkozó ledolgozott órák számával.

- Vasárnapi pótlék: A program első lépésben megvizsgálja, hogy jogosult-e a dolgozó távolléti díj emelésre az adott jövedelem jogcím alapján. A dolgozó akkor válik jogosulttá ezen jövedelem jogcím alapján távolléti díj emelőre, ha a dolgozó az irányadó időszakban a vasárnapok egyharmadában beosztás szerint munkát végzett. Jogosultság esetén az irányadó időszakban ezen a jogcímen kifizetett jövedelmek összegét osztja az irányadó időszakban ledolgozott órák számával.

Távolléti díj alapja a számfejtés hónapjában: Amennyiben nem hat havi előzmény figyelembevételével szeretnénk beállítani távolléti díj emelőként egy jövedelem jogcímet, akkor ezt a beállítást tudjuk használni. Két opció közül választhatunk:

- Számfejtett összeg: A tárgyhónapban ténylegesen számfejtett jövedelem összeg lesz a távolléti díj alapja. Pl. berögzítünk egy jövedelem jogcímet 20.000Ft-os összeggel, de a számfejtés során a távollétes idők kezelése miatt ez az összeg csak 10.000Ft értékben kerül elszámolásra, akkor a távolléti díj emelő alapja a 10.000Ft lesz.

- Teljes havi (rögzített) összeg: Ebben az esetben a távolléti díj alapját a berögzített összeg fogja adni. A fenti példa alapján ebben az esetben a távolléti díj alapja a 20.000Ft lesz.

Pótlék 174-es osztószámmal: A pótlékelszámolás módját befolyásoló beállítás.

- Bérpótlék jellegű: A jövedelem jogcím bérpótlék jellegű, az általános munkarend aktuális havi osztószámával határozza meg összegét a program.

- Bérpótlék jellegű (174-es osztószámmal): A jövedelem jogcím bérpótlék jellegű, az átlagos 174-es osztószámmal határozza meg összegét a program.

- Bérpótlék jellegű (ledolgozott óra és túlóra osztószámmal): A jövedelem jogcím bérpótlék jellegű, összegét a ledolgozott és rendkívüli munkavégzéssel lefedett órák összegével határozza meg.

- Bérpótlék jellegű (ledolgozott óra osztószámmal): A jövedelem bérpótlék jellegű, összegét a ledolgozott órák számával határozza meg.

- Nem bérpótlék jellegű: A jövedelem jogcím nem bérpótlék jellegű.

- Túlmunka jellegű (pótlék 174-es osztószámmal): A jövedelem jogcím túlmunka jellegű. A jövedelem jogcímhez megadott százalékos mérték figyelembevételével a 100%-ig terjedő részt általános munkarend szerinti osztószámmal határozza meg, a felettes részt az átlagos 174-es osztószámmal. A pótlék összegének számításánál minden alapbér jellegű jövedelmet figyelembe vesz a program.

- Túlmunka jellegű (pótlék 174-es osztószámmal, kizárólag alapbér alapján): A jövedelem jogcím túlmunka jellegű. A jövedelem jogcímhez megadott százalékos mérték figyelembevételével a 100%-ig terjedő részt általános munkarend szerinti osztószámmal határozza meg, a felettes részt az átlagos 174-es osztószámmal. A pótlék összegének számításánál kizárólag a berögzített alapbér összegét veszi figyelembe a program.

Költségkeret: A levonásokat ezen beállítás alapján érvényesíti a program. Ha az itt beállított költségkeret szerepel egy levonás költségkeretében, akkor ebből a jövedelemből a program érvényesíti a levonást.

Nyomtatvány szerinti csoportosítás: Az egyes jövedelmeket listázó nyomtatványokon mely szekcióban jelenjen meg az érintett jövedelemjogcím.

Keresetigazoláson megjelenik: A keresetigazolás összeállításakor feltüntesse-e a program az érintett jövedelem jogcímet, ha igen, milyen formában.

- Bruttó bérben: A jövedelem jogcím összege az összes bruttó bérben összesítve jelenik meg.

- Bruttó bérhez kötődően tételesen felsorolva: A jövedelem jogcím összege a bruttó bér között jelenik meg, de külön soron, nevesítve.

- Nem jelenik meg: A jövedelemjogcím nem kerül felgyűjtésre a keresetigazolásra.

- Nettó bérhez kötődően tételesen felsorolva: A jövedelemjogcím megjelenik a keresetigazoláson a a nettó bérek között, külön soron, nevesítve.

Kerekítési mód: Beállításával azt határozhatjuk meg, hogy amennyiben egy adott jövedelem jogcímet kerekíteni szükséges, akkor azt az általános szabályok szerint tegye a program, vagy lefelé illetve felfelé.

OEP jövedelem típus: Az OEP által alkalmazott jövedelem kategóriáknak megfelelően tudjuk besorolni az újonnan létrehozott jövedelemjogcímet.

Fizetési jegyzék csoportosítás: Azt határozza meg, hogy a jövedelemjogcím a fizetési jegyzék mely szekciójában jelenjen meg.

Címlet: Az itt megadott címletre kerekíti a program a számfejtés után a jövedelem jogcím bruttó összegét.

Adózási mód: Azt határozza meg, hogy az adott jövedelem jogcím után milyen mértékű adó kerül levonásra.

Átlagkereset gyűjtése: Azt befolyásolja, hogy egy adott jövedelem jogcím felgyűjtésre kerül-e az átlagkeresetbe vagy sem.

Teljesítménybér számítás szorzója: Azt határozza meg, hogy amennyiben teljesítménybér típusú jövedelem jogcímet számfejtünk, akkor a jövedelem jogcím összegének meghatározásához a program az egyéb jövedelmek ablakban megadott összeg oszlop értékét az idő vagy a teljesítménybérrel elszámolt egység oszlop tartalmával szorozza fel.

Jövedelem jogcímre nem jogosító napok: Amennyiben a jövedelem tulajdonság számítási módnál a jövedelem jogcím esetén a megadott jelenlét adatnál nem fizetett kategóriák valamelyike került beállításra, itt tudjuk jelölni, mely napok nem jogosítják a dolgozót a megadott jövedelem jogcímre.

Munkáltatói járulék adatok: Ebben a lenyíló szekcióban tudjuk jelölni, hogy az adott jövedelem jogcímet milyen munkáltatói oldalon fizetendő járulékok terhelik.

Munkavállalói járulék adatok: Ez is lenyíló szekcióként működik. Itt a munkavállalói oldalon fizetendő járulék terheket tudjuk bejelölni a jövedelem jogcímhez.

Önkéntes pénztári hozzájárulások beállításai: Amennyiben új önkéntes pénztári hozzájárulás számfejtésére alkalmas jövedelem jogcímet szeretnénk felvenni, itt tudjuk megadni, hogy a jövedelem jogcím mely pénztár típus esetén legyen elérhető. A választható kategóriák: önkéntes nyugdíjpénztár, önkéntes egészségpénztár, önsegélyező pénztár. A számfejteni kívánt jövedelem jogcím alapját is meg tudjuk határozni:

- A kiválasztott költségkeretek összegei képezik: Ebben az esetben a a költségkeret lenyíló szekcióból tudjuk kiválasztani, mely költségkerethez tartozó jövedelem jogcímeket tekintse a program alapnak az új jövedelem jogcím összegének meghatározásakor.

- A besorolás szerinti havi bér képezi: Ebben az esetben az új jövedelem jogcím alapja a dolgozóhoz berögzített alapbér lesz.

- Alapját csak a számfejtett alapbér képezi (bér költségkeret esetén): Amennyiben a költségkeretek között kiválasztjuk a bér típusút, akkor ezzel a beállítással azt tudjuk meghatározni, hogy ne a rögzített, hanem a számfejtett alapbér legyen az új jövedelem jogcím alapja.

Számítás alapja: Amennyiben a jövedelem tulajdonságok mezőben azt a számítási módot állítottuk be, hogy a jövedelem jogcím megadott jövedelem jogcím alapján kerüljön számításra, akkor ebben a lenyíló menüben tudjuk kiválasztani, hogy mely jövedelem jogcímek képezzék a számítás alapját. Külön be tudjuk állítani azt is, hogy a jövedelem jogcím alapja ne a rögzített, hanem a számfejtett törzsbér legyen.