Megjelenési dátum: 2021. február 8.

Jogszabálykövetés

2108 bevallás gyűjtésének biztosítása

2158 bevallás gyűjtésének biztosítása

2108INT bevallás gyűjtésének biztosítása

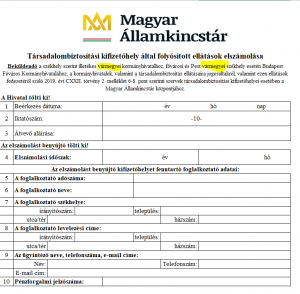

Társadalombiztosítási kifizetőhelyek által folyósított ellátások elszámolása (EB21) aktualizálása

Havi egészségbiztosítási statisztikai jelentés aktualizálása

Jogszabálykövetés

2108 bevallás gyűjtésének biztosítása

Kulcs-Bér light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

2108 bevallás gyűjtésének biztosítása

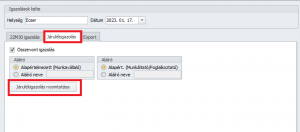

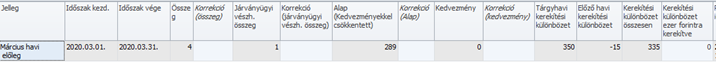

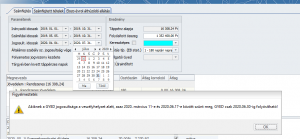

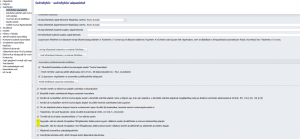

Jelen verziónkban az Adatszolgáltatások/NAV felé/2108 pontban biztosítjuk a 2108 bevallás gyűjtését a NAV által kiadott 2.0 verziójú 2108 bevallás szempontjainak megfelelően.

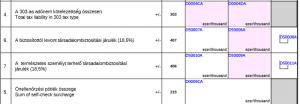

Felhívjuk a figyelmet, hogy a 485/2020.(XI.10.) Korm.rend.hatálya alá tartozó cégek esetében, abban az esetben, ha olyan TB járulék alsóhatárt el nem érő számfejtés adatait gyűjtik a 2108 bevallásra, amelyben foglalkoztatói kedvezmény is érvényesült, ellenőrizzék az e számfejtésből átvett szocho-t a 2108M-07 lap 387., valamint a 2108M-11 lap 679. és 697. sorain, és szükség esetén manuálisan korrigálják az adatot.”

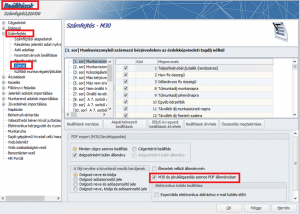

A 2108 bevallás a következő módosításokat igényelte a 2020.évi 08 bevalláshoz képest:

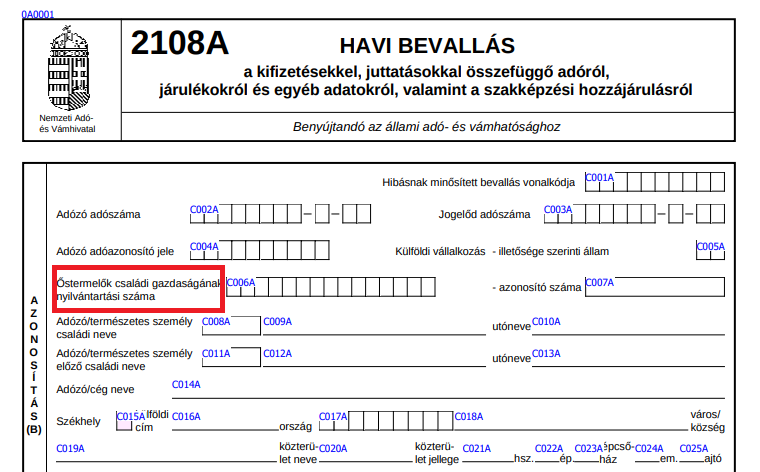

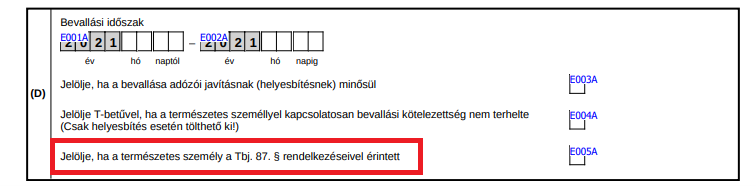

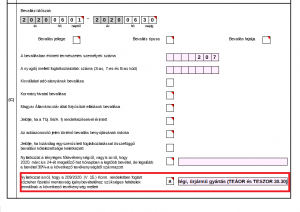

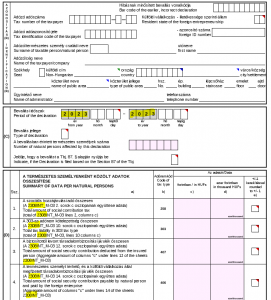

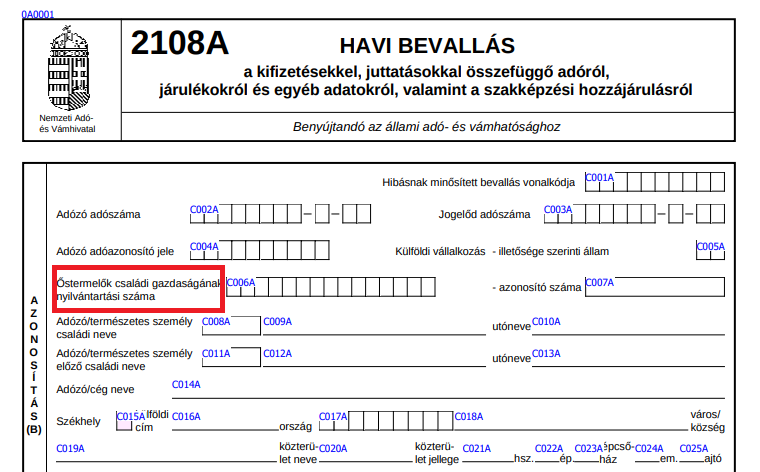

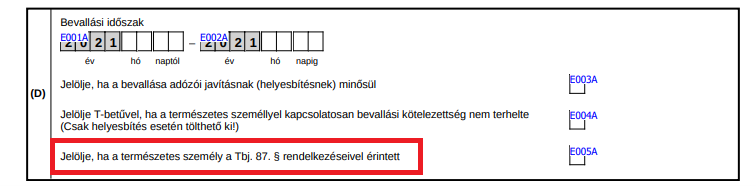

2108A Főlap:

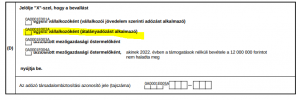

(B) részben szövegváltozás:

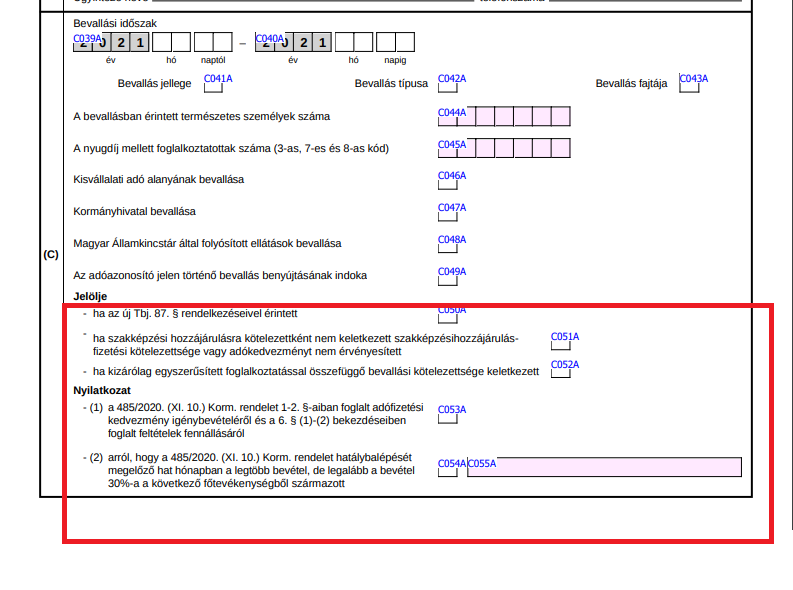

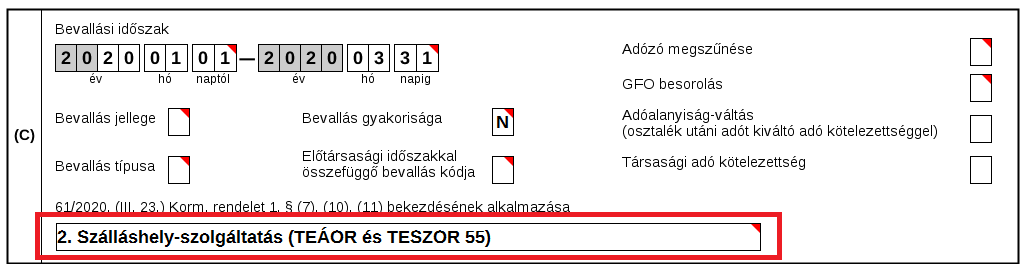

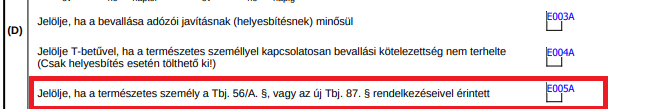

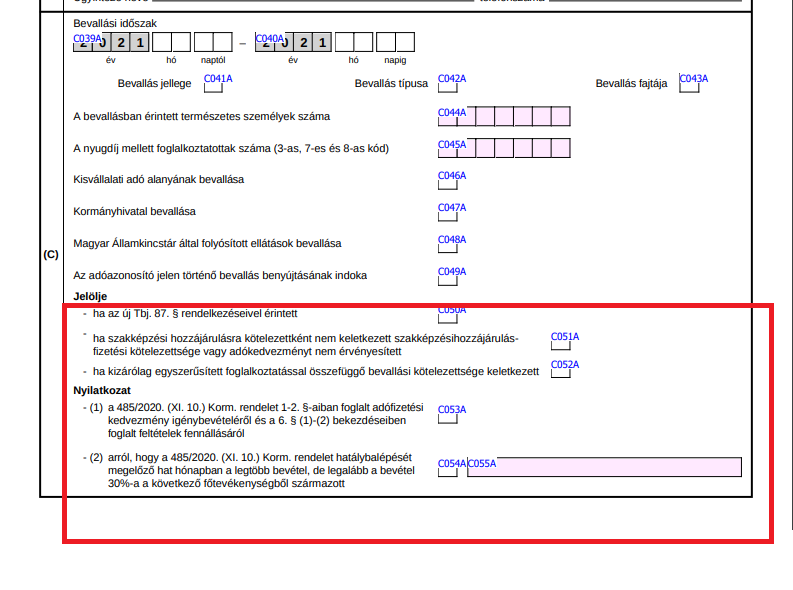

(C) részben szövegváltozás – A „Jelölje” alatti sorokat lecserélték:

Az új sorok kitöltése:

„Jelölje, ha a Tbj. 87. § rendelkezéseivel érintett” mező kitöltése 1-es kód, ha külföldi vállalkozásként közvetlenül, vagy pénzügyi képviselő, valamint adózási ügyvivő útján nyújtja be,

2-es kód, ha a külföldi vállalkozás munkavállalójaként nyújtja be.

Ha a mező értéke

1 akkor a 2108A főlap (B) blokkban az „Adózó adószáma” és az „Adózó/cég neve” mező kerül kitöltésre és a benyújtott 2108M-es főlap(ok)on jelölhető a „Jelölje, ha a természetes személy a Tbj. 87. § rendelkezéseivel érintett” mező,

2 akkor a 2108A főlap (B) blokkban „Az adózó adóazonosító jele”, a „Külföldi vállalkozás illetékessége szerinti állam” (1. számú melléklet), a „Külföldi vállalkozás azonosító száma”, valamint az „Adózó/természetes személy neve” és az „Adózó/cég neve” mezőt kell kitölteni!

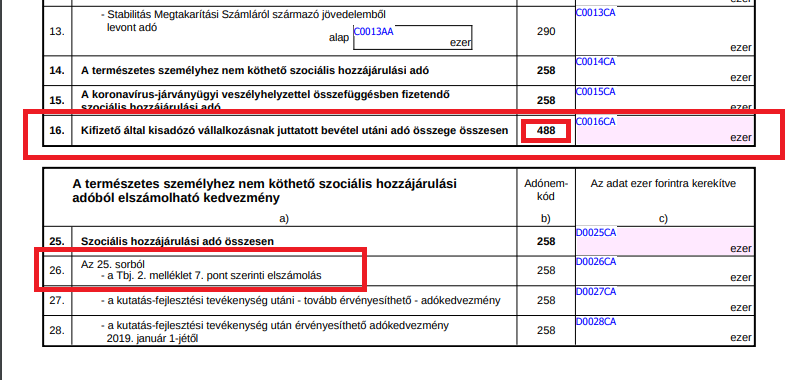

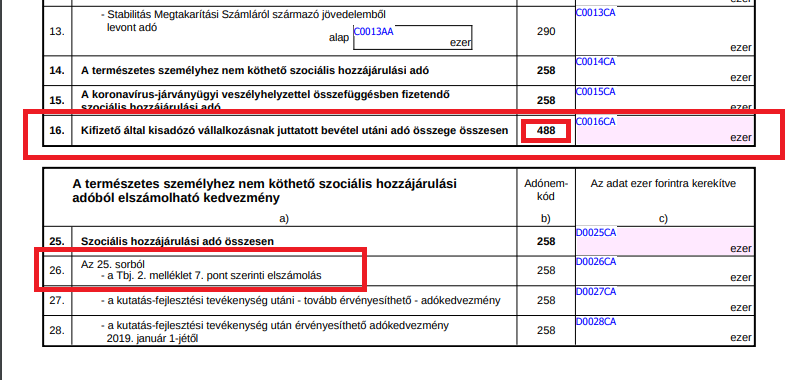

2108_01-01 lap

Új sor: 16. sor: A kifizető által kisadózó vállalkozásnak juttatott bevétel utáni 40 százalékos mértékű adó összege (Adónemkód: 488) Költségvetési számla megnevezése, száma: NAV Kifizető által kisadózó vállalkozásnak juttatott bevétel utáni adó bevételi számla 10032000-01076387 Ez egy új adónem kód, és számlaszám, ezeket is fel kellene vennünk az adónem kódok és a közteherutalás számlaszámok közé, hogy amennyiben a programban a 08 gyűjtésekor a 01-01 lapon erre a 16.sorra kézzel adót rögzítenek, akkor az átvegyük a közteherutalásba is. Erre veszek fel egy külön feladatot.

Ha az Art. szerinti kifizető olyan kisadózó vállalkozásnak juttat bevételt, amellyel kapcsolt vállalkozási viszonyban áll, e juttatás után a juttatás hónapját követő hónap 12. napjáig 40 százalékos mértékű adót állapít meg, vall be és fizet meg.61 Ha az Art. szerinti kifizető a tárgyévben ugyanazon kisadózó vállalkozásnak az év elejétől összesítve 3 millió forintot meghaladó összegű bevételt juttat, a 3 millió forintot meghaladó összegű juttatás után 40 százalékos mértékű adót fizet. Az adó alapjának meghatározása során nem kell számításba venni azt az összeget, a) amely után a kifizető a (6a) bekezdés alapján 40 százalékos mértékű adót köteles fizetni, b) amelyet a kifizető az Egészségbiztosítási Alapból származó finanszírozásként juttat az egészségügyi szolgáltató kisadózó vállalkozásnak, c) amelyet a kifizető jogszabályban meghatározott díjszabás alapján juttat az arra jogosult kisadózó vállalkozásnak, vagy d) amelyet az államháztartásról szóló 2011. évi CXCV. törvény szerint költségvetési szerv kifizető juttat a kisadózó vállalkozásnak.

20-21-22.sorok megszűntek.

26.soron szöveg változás: 26. sor: A Tbj. 2. számú melléklet 7. pont szerinti elszámolás Ebben a sorban kell feltüntetni a 25. sorból a Magyar Honvédség, a rendvédelmi szervek, a NAV, valamint az Országgyűlési Őrség által fizetendő szociális hozzájárulási adó Tbj. 2. számú melléklet 7. pont szerinti csökkentésének elszámolását.

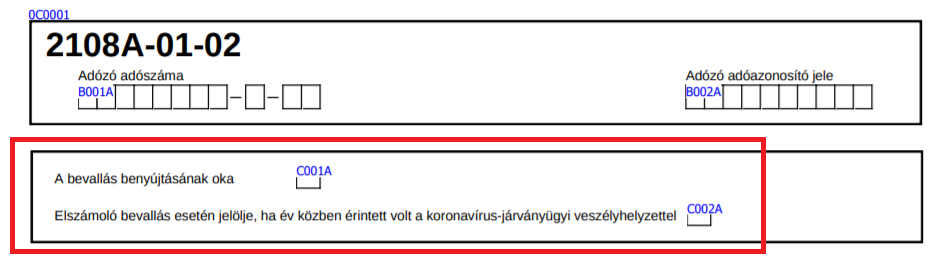

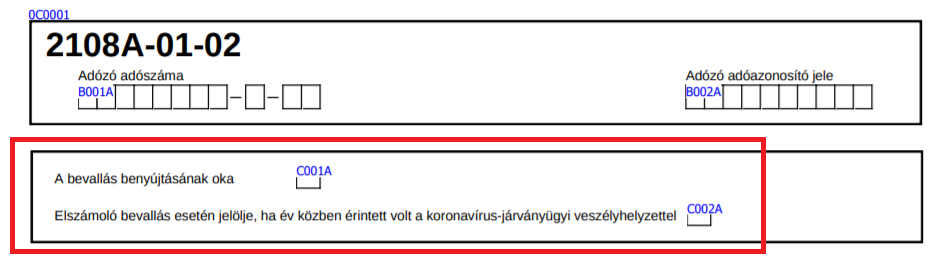

2108A-01-02 lap

A fejlécben csak az alábbi két sor maradt:

(D) blokkban szövegváltozás (Tbj. 56/A §-ra való hivatkozást törölték).

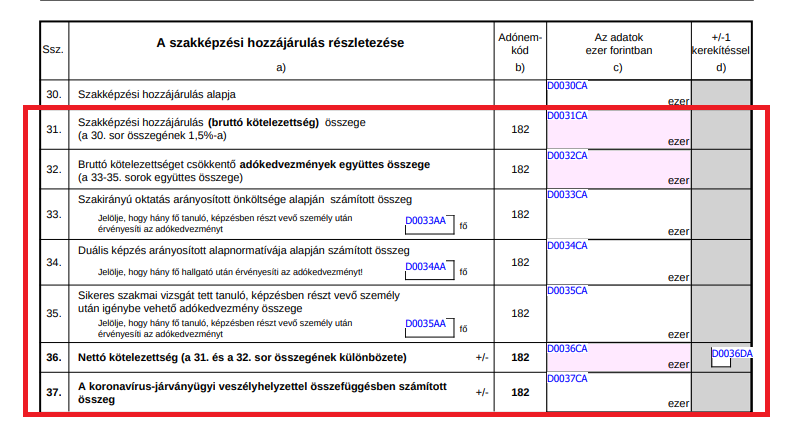

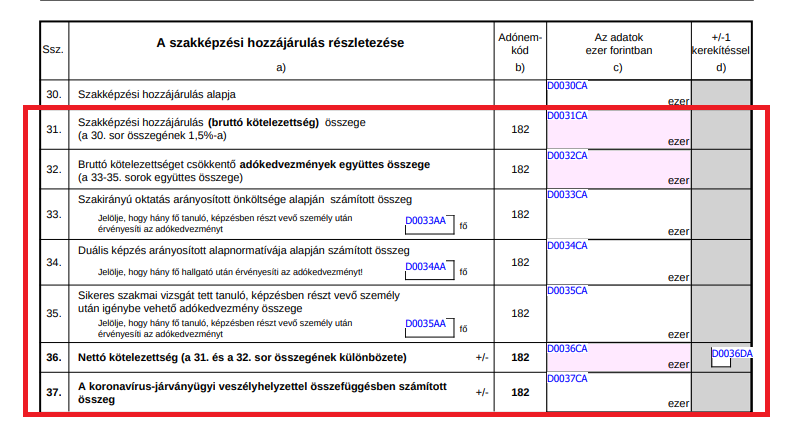

Csak a 30 sor maradt érintetlen, a többi vagy megszűnt, vagy átsorszámozták.

30. sor: Szakképzési hozzájárulás alapja

Ebben a sorban kell feltüntetni a szakképzési hozzájárulás alapját, ami a kötelezetett terhelő szociális hozzájárulási adó alapjával megegyező összeg.

33. sor – 31. sor lett

31. sor: Szakképzési hozzájárulás (bruttó kötelezettség) összege

A bruttó kötelezettség a szakképzési hozzájárulás alapjának (30. sor) 1,5%-a.

31. sor – 32.sor lett

32. sor: Bruttó kötelezettséget csökkentő adókedvezmények együttes összege

Ez a sor a 33-35. sorok együttes összegének feltüntetésére szolgál.

33. sor megnevezése megváltozott

33. sor: Szakirányú oktatás arányosított önköltsége alapján számított összeg

Ez a sor a fenntartói megállapodással rendelkező vagy együttműködési megállapodással rendelkező szakképző intézménnyel tanulói jogviszonyban álló tanulónként, illetve felnőttképzési jogviszonyban álló képzésben részt vevő személyenként a szakirányú oktatás arányosított önköltsége alapján az egynapi mérték és – a szakképző intézményben teljesített oktatási 46 nap kivételével – az adóév munkanapjai számának szorzataként számított összeg feltüntetésére szolgál.

41. sor 34. sor lett

34. sor: Duális képzés arányosított alapnormatívája alapján számított összeg

Ebbe a sorba hallgatónként a duális képzés95 arányosított alapnormatívája alapján az egynapi mérték és az adóévben ténylegesen teljesített képzési napok számának szorzataként számított összeget kell beírni.

35. sor megnevezése megváltozott

35. sor: Sikeres szakmai vizsgát tett tanuló, képzésben részt vevő személy után igénybe vehető adókedvezmény összege

A bruttó kötelezettség csökkenthető a tanulószerződésre, szakképzési munkaszerződésre tekintettel, a 33. sorban szereplő adókedvezmény húsz százalékának megfelelő összeggel, ha a tanuló, illetve a képzésben részt vevő személy sikeres szakmai vizsgát tett

43. sor – 36. sor lett

36. sor: Nettó kötelezettség (a 31. és a 32. sor összegének különbözete)

Ebbe a sorba a bruttó kötelezettség (31. sor) és az adókedvezmények összegének (32. sor) különbözetét számolja ki a program.

44. sor – 37. sor lett

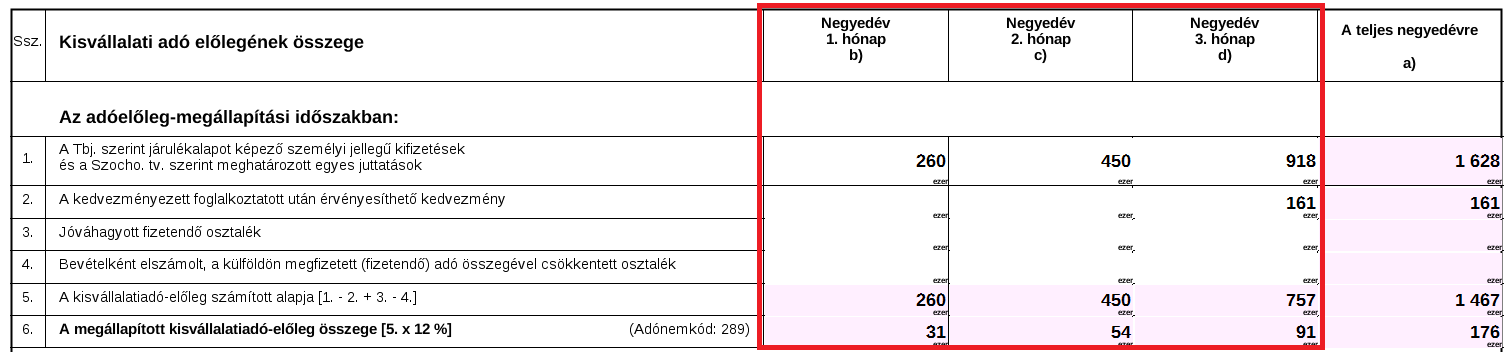

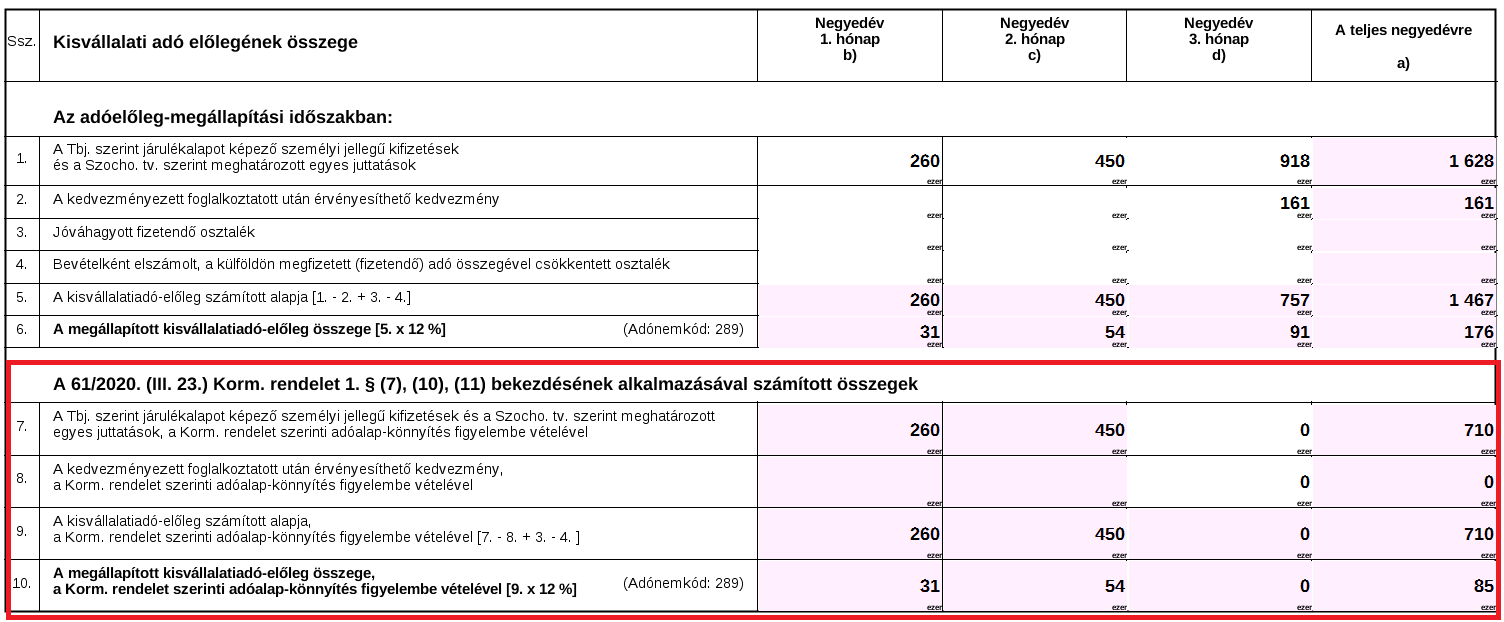

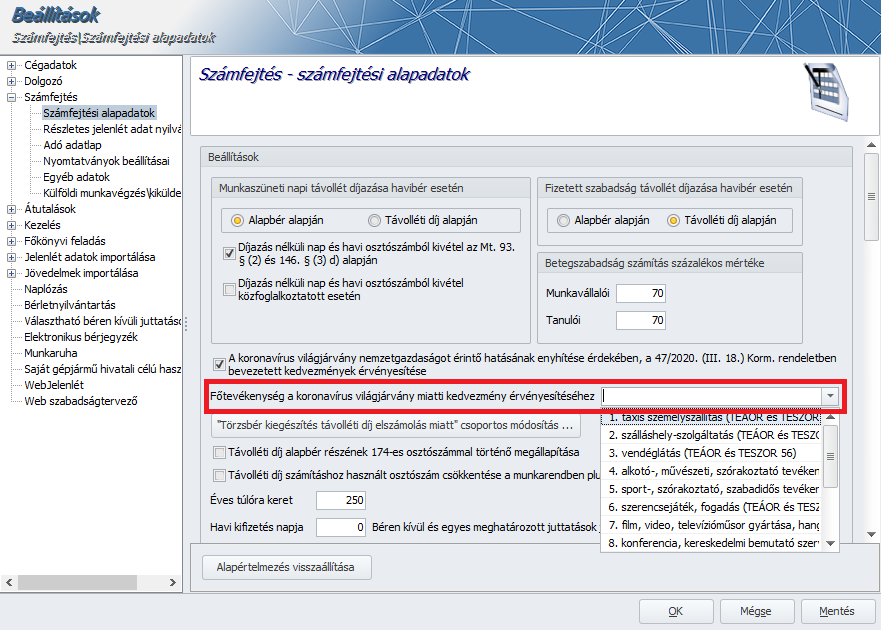

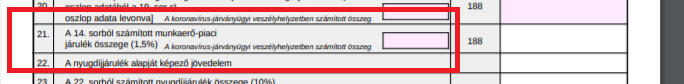

37. sor: A koronavírus-járványügyi veszélyhelyzettel összefüggésben számított összeg (Adónemkód 182)

Ez a sor csak akkor tölthető ki, ha az adózó a 2108A Főlapon nyilatkozott, hogy a 485/2020. (XI. 10.) Korm. rendelet 2. §-ában foglalt adófizetési kedvezményt igénybe kívánja venni, a 6. § (1)-(2) bekezdéseiben foglalt feltételek fennállnak és a bevételének legalább 30%-a a 485/2020. (XI. 10.) Korm. rendeletben felsorolt főtevékenységből származott. Ezen adózók a 2021. január hónapra – a vele munkaviszonyban álló munkavállalóval összefüggésben – mentesülnek a szakképzési hozzájárulás megfizetésének kötelezettsége alól. Ha évközben érintett volt a koronavírus-járványügyi veszélyhelyzettel, akkor az elszámoló bevallás 2108A-01-02 lap fejlécben jelölje az erre szolgáló (Elszámoló bevallás esetén jelölje, ha évközben érintett volt a koronavírus-járványügyi veszélyhelyzettel) nyilatkozatot és a 37. sorban tüntesse fel a veszélyhelyzettel összefüggésben számított éves összeget!

38-44. sorok nincsenek már a lapon.

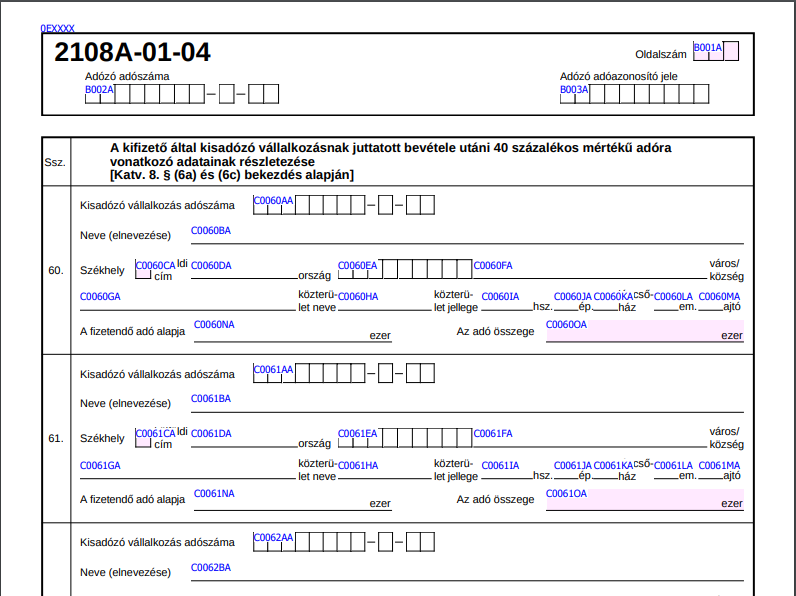

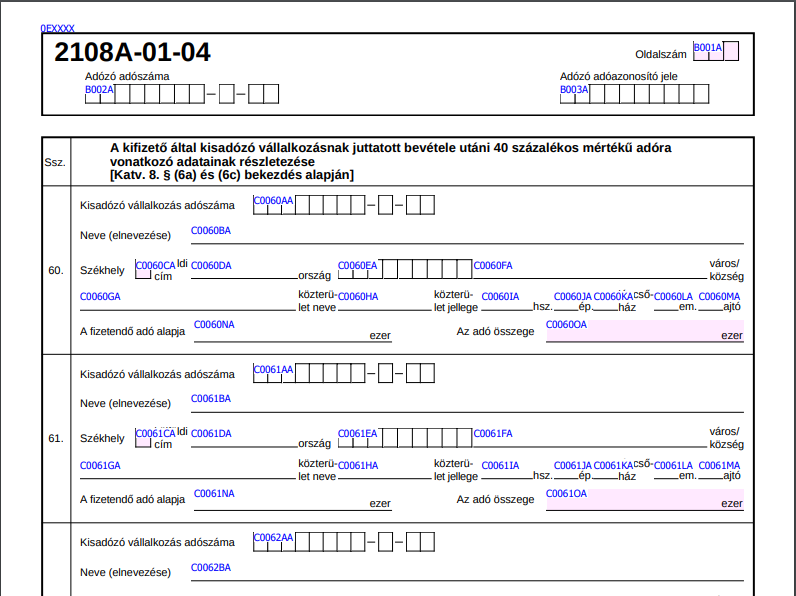

Új lap!

2108A-01-04 lap

Itt kell bevallania a kifizetőnek a Katv. 8. § (6a) bekezdése, illetve (6c) bekezdése szerinti 40 százalékos mértékű adót. Ha az Art. szerinti kifizető olyan kisadózó vállalkozásnak juttat bevételt, amellyel kapcsolt vállalkozási viszonyban áll, e juttatás után a juttatás hónapját követő hónap 12. napjáig 40 százalékos mértékű adót állapít meg, vall be és fizet meg.

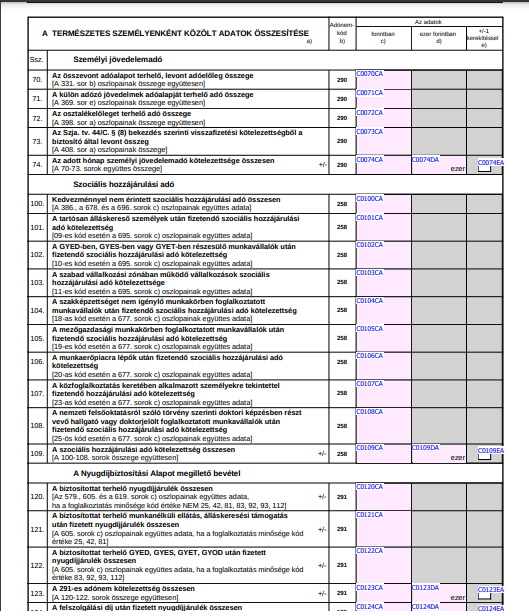

2108A-02-01 lap

Átsorszámoztak sorokat, valamint a 2108A-02-02 lapról is átkerülek erre a lapra átsorszámozott sorok.

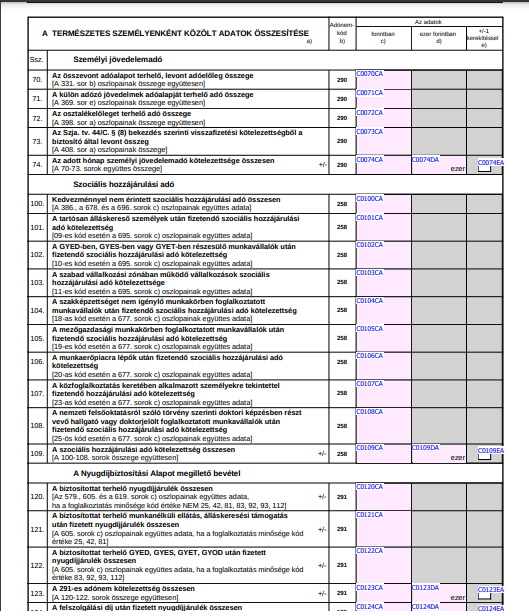

70-74. sorok változatlanok.

93. sor – 100. sor lett

100. sor: A kedvezménnyel nem érintett szociális hozzájárulási adó összesen

A 2108M-07-es lap 386. és a 2108M-11-es lap 678. és 696. sorok c) oszlopainak együttes összegét kell ebben a sorban feltüntetni.

99. sor – 101. sor lett

101. sor: A tartósan álláskereső személyek után fizetendő szociális hozzájárulási adó kötelezettség

Ennek a sornak a c) oszlopába a 2108M-11-es lap 695. sorok c) oszlopainak összesített adatait kell beírni, ha a fejlécben „Az adókedvezmény jogcíme” kód értéke 09.

100. sor – 102. sor lett

102. sor: A GYED-ben, GYES-ben vagy GYET-ben részesülő munkavállaló után fizetendő szociális hozzájárulási adó kötelezettség

Ennek a sornak a c) oszlopába a 2108M-11-es lap 695. sorok c) oszlopainak összesített adatait kell beírni, ha a fejlécben „Az adókedvezmény jogcíme” kód értéke 10.

101. sor – 103. sor lett

103. sor: A szabad vállalkozási zónában működő vállalkozások szociális hozzájárulási adó kötelezettsége

Ennek a sornak a c) oszlopába a 2108M-11-es lap 695. sorok c) oszlopainak összesített adatait kell beírni, ha a fejlécben „Az adókedvezmény jogcíme” kód értéke 11.

106. sor – 104. sor lett

104. sor: A szakképzettséget nem igénylő munkakörben foglalkoztatott munkavállalók után fizetendő szociális hozzájárulási adó kötelezettség

Ennek a sornak a c) oszlopába a 2108M-11-es lap 677. sorok c) oszlopainak összesített adatait kell beírni, ha a fejlécben „Az adókedvezmény jogcíme” kód értéke 18-as.

103. sor 105. sor lett

105. sor: A mezőgazdasági munkakörben foglalkoztatott munkavállalók után fizetendő szociális hozzájárulási adó kötelezettség

Ennek a sornak a c) oszlopába a 2108M-11-es lap 677. sorok c) oszlopainak összesített adatait kell beírni, ha a fejlécben „Az adókedvezmény jogcíme” kód értéke 19-es.

106. sor: A munkaerőpiacra lépők után fizetendő szociális hozzájárulási adó kötelezettség

Ennek a sornak a c) oszlopába a 2108M-11-es lap 677. sorok c) oszlopainak összesített adatait kell beírni, ha a fejlécben „Az adókedvezmény jogcíme” kód értéke 20-as.

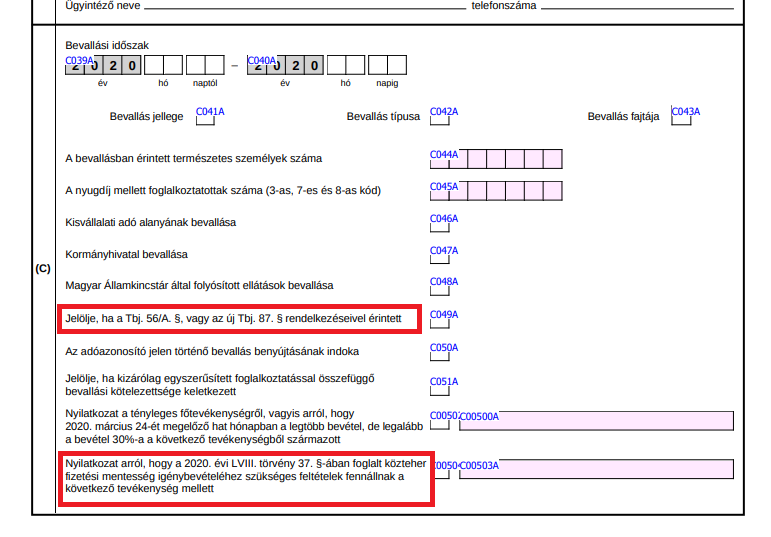

107. sor (02-02 lapról került át):

A közfoglalkoztatás keretében alkalmazott személyekre tekintettel fizetendő szociális hozzájárulási adó kötelezettség

Ennek a sornak a c) oszlopába a 2108M-11-es lap 677. sorok c) oszlopainak összesített adatait kell beírni, ha a fejlécben „Az adókedvezmény jogcíme” kód értéke 23-as.

102. sor – 108. sor lett (02-02 lapról került át):

108. sor (02-02 lapról került át):

A nemzeti felsőoktatásról szóló törvény szerinti doktori képzésben részt vevő hallgatóként vagy doktorjelöltként foglalkoztatott munkavállalók után fizetendő szociális hozzájárulási adó kötelezettség

Ennek a sornak a c) oszlopába a 2108M-11-es lap 677. sorok c) oszlopainak összesített adatait kell beírni, ha a fejlécben „Az adókedvezmény jogcíme” kód értéke 25-ös.

Ezek a kedvezménysorok maradtak, a régi kedvezmény sorok kifutottak 2020.12.31-vel.

109. sor (02-02 lapról került át): A szociális hozzájárulási adó kötelezettség összesen

Ennek a sornak a c) oszlopába a 2108A-02-01-es lap 100-108 sorok c) oszlopainak összesített adatait kell beírni, majd ezt az összeget ezer forintra kerekítve kell átvezetni a d) oszlopba.

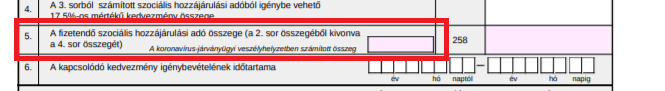

A 258-as adónem kötelezettség összesen számítása során a 2108A-02-01 lap 109. sor és a 2108A-01-01 lap 14. sor kötelezettség sorok összegét csökkenteni kell a 25. sorban szereplő kedvezmény összegével.

120-121-122-123. sorok nem változtak. (02-02 lapról került át)

124. sor megszűnt.

125. sor – 124. sor lett (02-02 lapról került át)

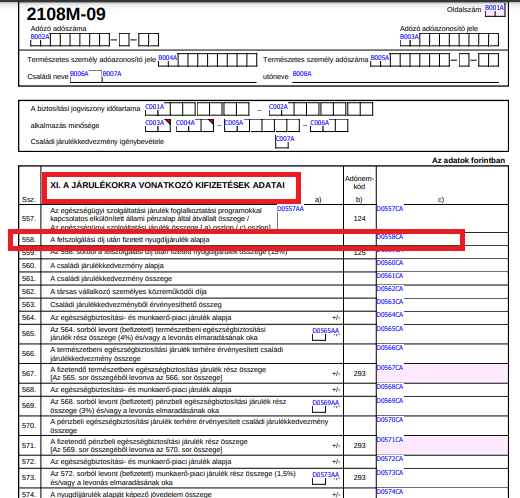

124. sor: A felszolgálási díj után fizetett nyugdíjjárulék összesen (Adónemkód 125) Költségvetési számla megnevezése, száma: NAV Nyugdíjbiztosítási Alapot megillető bevételek magánszemélyt, őstermelőt, egyéni vállalkozót, kifizetőt terhelő kötelezettség beszedési számla 10032000-06056236

Ennek a sornak a c) oszlopába a természetes személyenként elkészített 2108M-09-es lap 559. sorok c) oszlopainak adatait kell beírni, majd ezt az összeget ezer forintra kerekítve kell átvezetni a d) oszlopba.

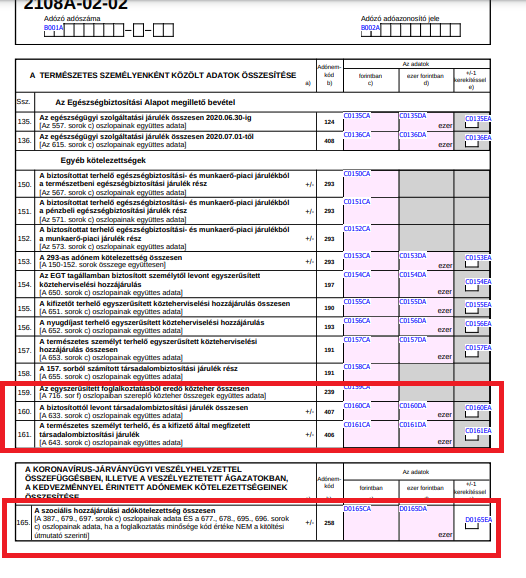

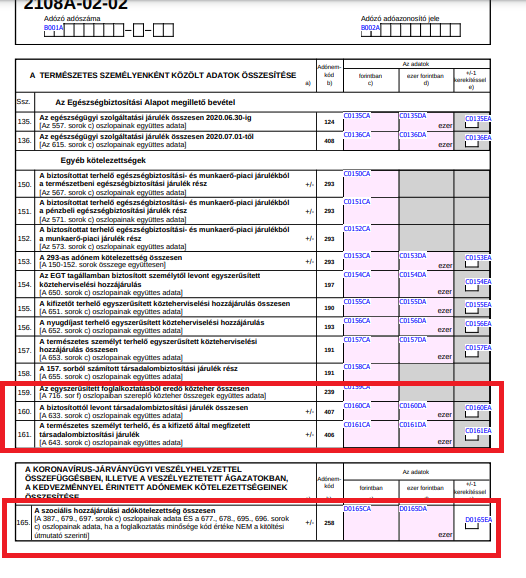

2108A-02-02 lap

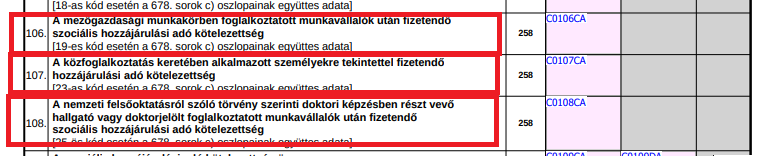

A 02-03 lapról a 135-165. sorszámú sorok átkerültek a 02-02 lapra az alábbiak szerint:

135-136. sorok nem változtak.

150-158. sorok nem változtak.

159. sor megszűnt.

160. sor 159. sor lett.

159. sor: Az egyszerűsített foglalkoztatásból eredő közteher összesen (Adónemkód 239) Költségvetési számla megnevezése, száma: NAV Egyszerűsített foglalkoztatásból eredő közteher befizetések beszedési számla 10032000-06057763

Ennek a sornak a c) oszlopába a természetes személyenként elkészített 2108M-12-es lap 716. sorok f) oszlopainak összesített adatait forintban kell beírni.

162. sor 160. sor lett.

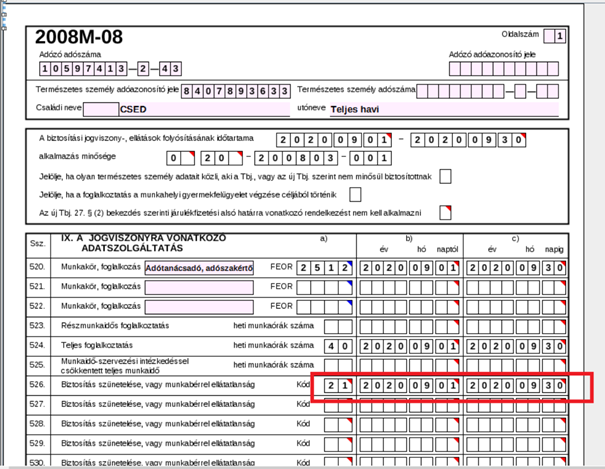

160. sor: A biztosítottól levont társadalombiztosítási járulék összesen (Adónemkód 407) Költségvetési számla megnevezése, száma: NAV Biztosítottaktól levont társadalombiztosítási járulék beszedési számla 10032000-06055819

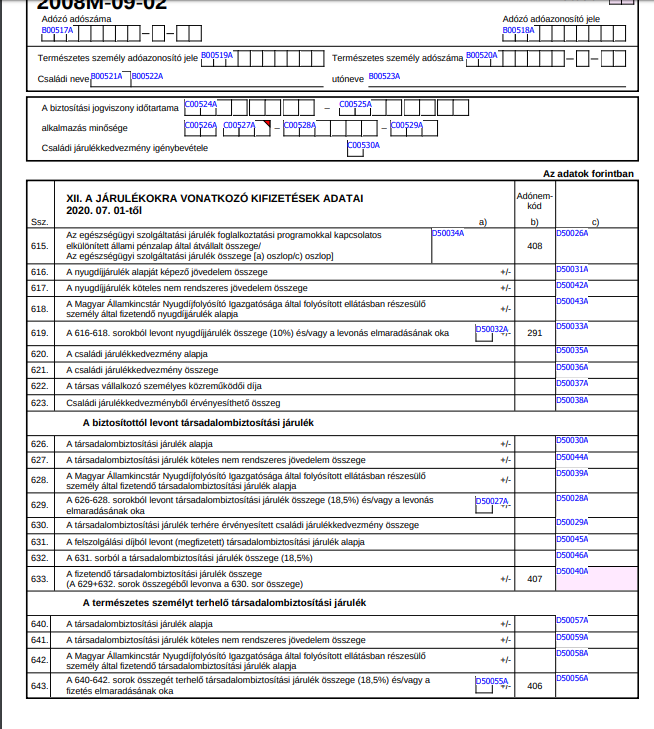

Ennek a sornak a c) oszlopába a természetes személyenként elkészített 2108M-09-02-es lap 633. sorok c) oszlopainak összesített adatait kell beírni.

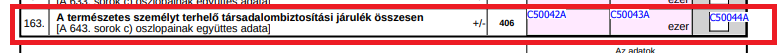

163. sor 161. sor lett.

161. sor: A természetes személyt terhelő, és a kifizető által megfizetett társadalombiztosítási járulék összesen (Adónemkód 406) Költségvetési számla megnevezése, száma: NAV Társadalombiztosítási járulék magánszemélyt, őstermelőt, egyéni vállalkozót, kifizetőt terhelő kötelezettség beszedési számla 10032000-06055802

Ennek a sornak a c) oszlopában a 2108M-09-02-es lap 643. sorok c) oszlopainak együttes adatait kell beírni.

Új sor 165. sor: A szociális hozzájárulási adókötelezettség összesen (Adónemkód 258) Költségvetési számla megnevezése, száma: NAV Szociális hozzájárulási adó beszedési számla 10032000-06055912

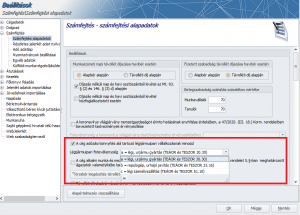

Az adószámlán a 485/2020. (XI. 10.) Korm. rendelet miatti könnyítés a bruttó elszámolás elve szerint jelenik meg. Tehát a NAV a 109. sorból felkönyveli az eredeti kötelezettség összegét (+A) a megfelelő esedékességre, majd azt rögtön ellentételezi is (–A), és ezután könyveli fel a megfelelő esedékességre megkülönböztető tételtípus (COV) jelöléssel a könynyített kötelezettség összegét (+B) a 165. sorból.

Ennek a sornak a c) oszlopába a természetes személyenként elkészített

1) 2108M-07-es lap 387. és a 2108M-11-es lap 679., 697. sorok c) oszlopainak adatait és a

2) 2108M-11-es lap 677., 678., 695., 696. sorok c) oszlopainak adatait kell beírni, ha a 2108A főlap (C) blokk (1)-(2) jelölő kitöltött és

a) a 2108M-11 lapon a 20, 113, 15, 23 foglalkoztatás minősége kód mellett az azonos alkalmazás minősége kódú 2108M-08 lapon, ahol a 11-es lap biztosítási időszak azonos, vagy benne foglalt a 08-as lap biztosítási idejében, a Jelölje, ha a 485/2020. (XI. 10.) Korm. rendelet 6. § (1) és (2) bekezdés a) pontjában foglalt feltételek a munkavállaló vonatkozásában teljesültek mező nincs kitöltve,

b) a 2108M-11 lapon a foglalkoztatás minősége kód értéke NEM 20, 113, 15, 23,

majd ezt az összeget ezer forintra kerekítve kell átvezetni a d) oszlopba.

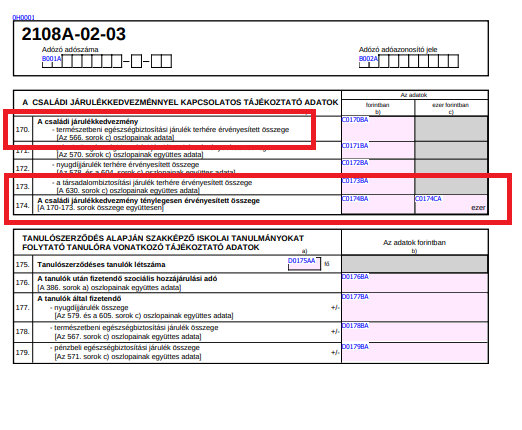

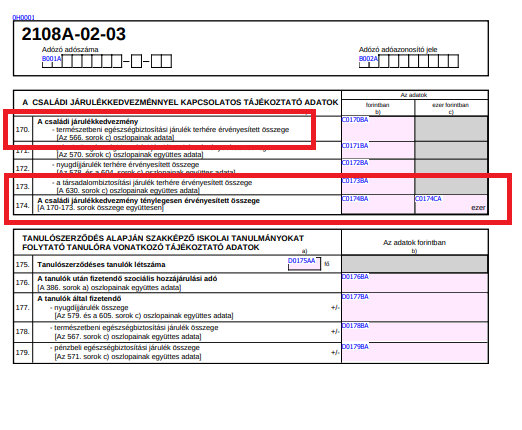

2108A-02-03 lap

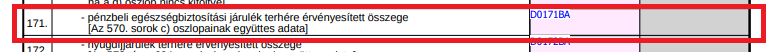

170.sor – szöveg módosulás (566. sor d) oszlop már nincs a szövegben)

171-172. sorok nem változtak.

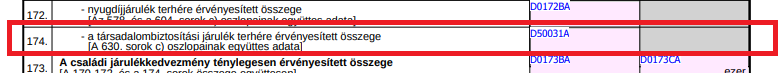

174. sor 173. sor lett.

173. sor: A társadalombiztosítási járulék terhére érvényesített családi járulékkedvezmény összege

Ebben a sorban a 2108M-09-02-es lap 630. sorok c) oszlopainak együttes adata szerepel.

173. sor 174. sor lett

174. sor: A családi járulékkedvezmény ténylegesen érvényesített összege

Ennek a sornak a b) oszlopa szolgál a 2108A-02-03-as lap 170-173. sorok b) oszlopainak összesítésére. A forintban összesített adatok ezer forintra kerekítve kerülnek átvezetésre a c) oszlopba. Tanulószerződés alapján szakképző iskolai tanulmányokat folytató tanulóra vonatkozó tájékoztató adatok (A blokk csak a bevallásban 46-os foglalkoztatás minősége kóddal szerepeltetett tanulószerződéses tanulókra vonatkozó adatokat tartalmazza.)

175-179. sorok nem változtak.

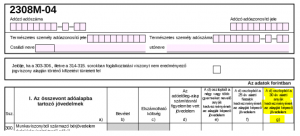

2108M Főlap

(B) blokkban szövegváltozás:

(D) blokkban szövegváltozás (Tbj. 56/A §-ra való hivatkozást törölték).

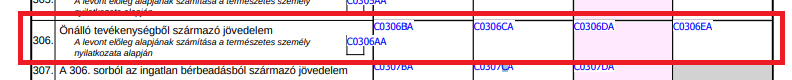

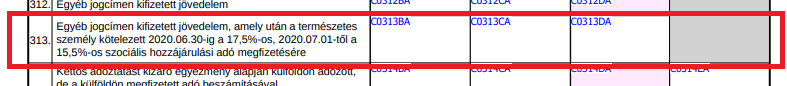

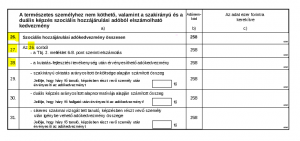

2108M-04 lap

A 316. sorig maradtak a 04 lapon a sorok, a többi sor átkerült a 05 lapra. Egyebekben a 04 lap nem változott

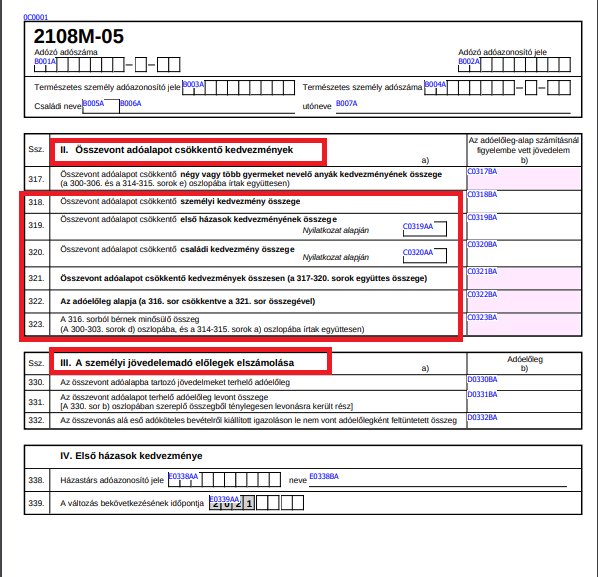

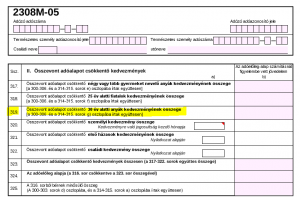

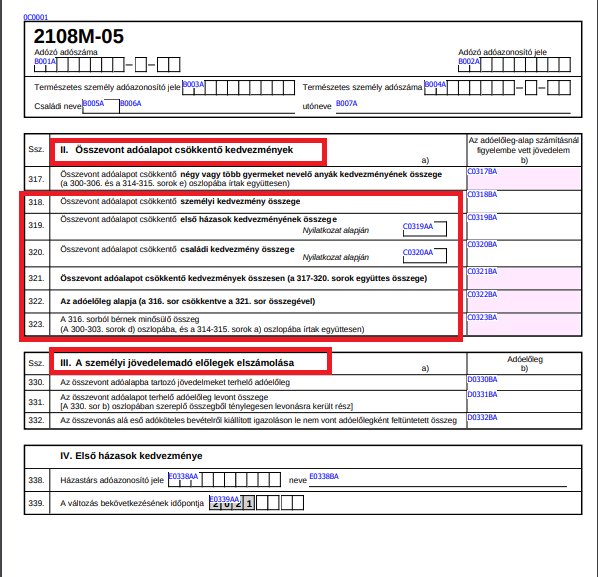

2108M-05 lap

A római számos sorszámozás megváltozott. A 317. sor fölé bekerült a

II. Összevont adóalapot csökkentő kedvezmények megnevezés

317. sor nem változott

318. sor: Összevont adóalapot csökkentő személyi kedvezmény összege kerül ide gyűjtésre.

318. sor: Összevont adóalapot csökkentő személyi kedvezmény összege

2021. január 1-jétől a személyi kedvezmény az összevont adóalapból érvényesíthető158 . A jogosultságot megalapozó feltételek nem változtak. Súlyosan fogyatékos magánszemélynek azt kell tekinteni, aki a súlyos fogyatékosságnak minősülő betegségekről szóló kormányrendeletben szereplő betegségben szenved, továbbá, aki rokkantsági járadékban vagy fogyatékossági támogatásban részesül. A jogosult magánszemély havonta a minimálbér egyharmadával (száz forintra kerekítve) csökkentheti az összevont adóalapját. Jogosultsági hónapként azok a hónapok vehetők figyelembe, amelyben a fogyatékos állapot az erről szóló igazolás, határozat alapján legalább egy napig fennáll. A személyi kedvezmény a négy vagy több gyermeket nevelő anyák kedvezményét követő, de az első házasok kedvezményét és a családi kedvezményt megelőző sorrendben érvényesíthető.

318. sor 319. sor lett

319. sor: Összevont adóalapot csökkentő első házasok kedvezményének összege

A 319. sor b) oszlopa az adott hónapban ténylegesen igénybe vett első házasok kedvezményének szerepeltetésére szolgál. Az a) oszlopban külön fel kell tüntetni az adóelőleg nyilatkozat szerinti első házasok kedvezményének havi összegét. A házastársak által együttesen érvényesíthető kedvezmény összege jogosultsági hónaponként 33 335 forint lehet. A természetes személy a kedvezményt a házasságkötést követő hónaptól legfeljebb 24 hónapig veheti igénybe. Az első házasok kedvezményének igénybe vétele esetén, a 2108M-05-ös lap IV. blokkját is ki kell tölteni.

319. sor 320. sor lett

320. sor: Összevont adóalapot csökkentő családi kedvezmény összege

E sor b) oszlopában kell feltüntetni a természetes személy által adott hónapban ténylegesen igénybe vett családi kedvezmény összegét. Az a) oszlopban külön fel kell tüntetni az adóelőleg nyilatkozat szerinti családi kedvezmény havi összegét Továbbá a 2108M-06-os lap VI. blokkjában szerepeltetni kell a természetes személy által a családi kedvezmény 2021. évi igénybe vételére vonatkozó adóelőleg nyilatkozat adatait.

321. sor: Összevont adóalapot csökkentő kedvezmények összesen (317-320. sorok) kerül ide gyűjtésre.

321. sor: Összevont adóalapot csökkentő kedvezmények összesen

A 317-320. sorok együttes összegét tartalmazó sor.

320. sor 322. sor lett

322. sor: Az adóelőleg alapja

Az adóelőleg alapja az összevont adóalapba tartozó jövedelmek (316. sor) összegének és az összevont adóalapot csökkentő kedvezmények (321. sor) összegének a különbözete. Az öszszevont adóalap először a négy vagy több gyereket nevelő anyák kedvezményével (317. sor), majd a személyi kedvezménnyel, az első házasok kedvezményével (318. sor), végül a családi kedvezménnyel (319. sor) csökkenthető161. Ha a kedvezmények összege meghaladja az öszszevont adóalapba tartozó jövedelmek összegét, akkor az adóelőleg alapja nulla forint.

321. sor 323. sor lett

323. sor: A 316. sorból bérnek minősülő összeg

Ez a sor szolgál az összevont adóalapba tartozó jövedelmek (316. sor) összegéből a bérnek minősülő jövedelem feltüntetésére, amely a 300-303. sorok d) mezőinek, és a 314-315. sorok a) mezőinek együttes összegével egyezik meg.

A II. számozás III. lett

330-332. sorok nem változtak.

333. sor megszűnt.

A III. számozás IV. lett

338-339. sorok nem változtak.

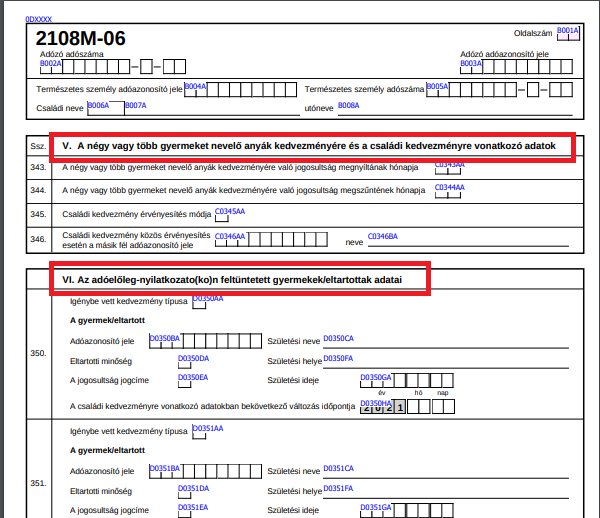

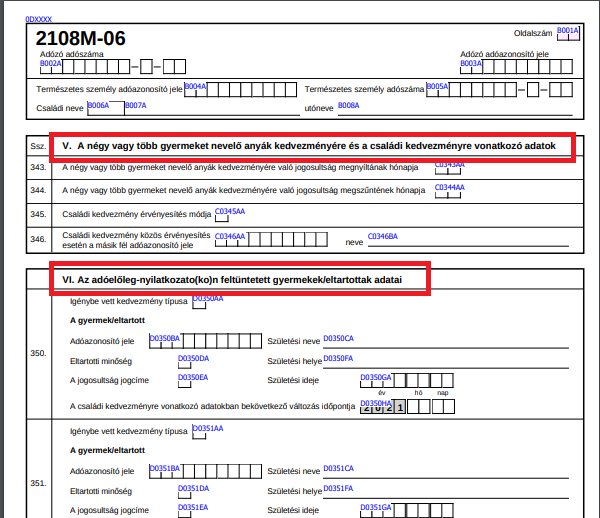

2108M-06 lap

A IV. számozás V. lett

Az V. számozás VI. lett

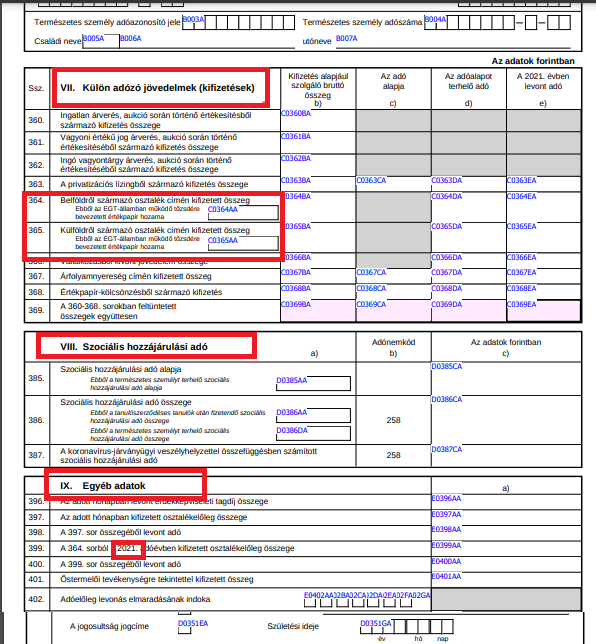

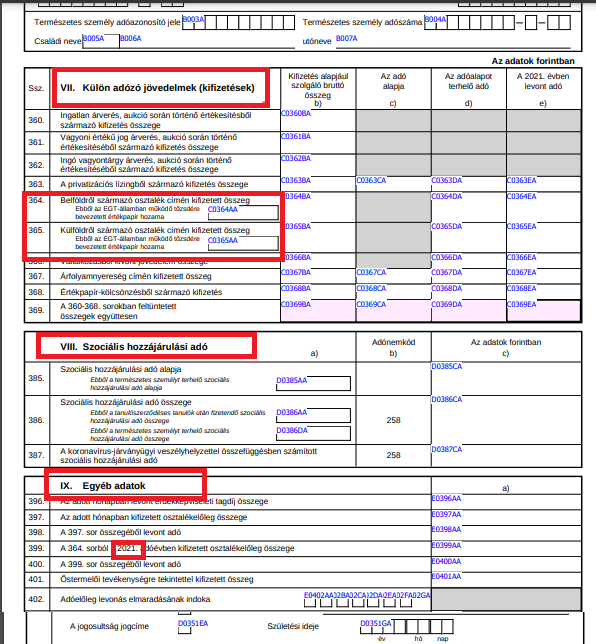

2108M-07 lap

A VI. számozásból VII. lett.

360-363. sorok nem változtak.

364. sor megnevezés kiegészítés

364. sor: Belföldről származó osztalék címén kifizetett összeg

Ez a sor tartalmazza az osztalék címén kifizetett összeget. A 2020. évben kifizetett osztalékelőlegből a 2021. évben az első mérleg szerinti eredményének megállapítása után osztalékká vált részt is itt kell bevallani. E sor e) oszlopában csak nulla szerepelhet, ha csak osztalékelőleg vált osztalékká. A 2021. évben osztalékelőleg címén kifizetett összeget nem itt, hanem a 2108M-07-es lap 397. sorában kell szerepeltetni. Ha olyan osztalékelőleg válik a 2021. évben osztalékká, amelynek kifizetése a 2021. adóévben történt meg, akkor a 2021. évben kifizetett osztalékelőleget és az abból levont adót a 2108M-07-es lap 399. és 400. sorában kell külön feltüntetni. Az Szja tv.173 alkalmazásában osztaléknak minősül: – a számviteli szabályok szerint osztalékként meghatározott jövedelem, – a kamatozó részvény kamata, – a külföldi állam joga szerint osztaléknak minősülő jövedelem, – az alternatív befektetési alap által kibocsátott befektetési jegy hozama, – a bizalmi vagyonkezelési szerződés alapján a kezelt vagyon hozamainak terhére a vagyonkezelő által a kedvezményezett vagy a vagyonrendelő természetes személy részére juttatott vagyoni érték, – a kisadózó vállalkozás kisadózóként be nem jelentett tagja részére a társaság nyereségéből való részesedésként kifizetett összeg, – a közhasznúnak nem minősülő alapítvány által az alapítványi vagyon hozamainak terhére a kedvezményezett természetes személy részére juttatott vagyoni érték. Nem tekinthető osztaléknak a bizalmi vagyonkezelésbe adott vagyon hozama, illetve az alapítványi vagyon hozama akkor, ha a kedvezményezett természetes személy e jogállását valamely tevékenység, dolog átruházása vagy szolgáltatás nyújtása ellenértékeként, vagy azzal összefüggésben szerezte174 . A bizalmi vagyonkezelésbe adott vagyon, illetve az alapítványi vagyon hozamaival kapcsolatosan azt kell feltételezni, hogy a kedvezményezett először a hozamot szerzi meg. Ha a kifizető – kifizető hiányában a kedvezményezett természetes személy – nyilvántartása alapján a hozamok nem különíthetők el a kezelt vagy az alapítványi vagyontól, a természetes személy által megszerzett vagyoni érték egészét osztaléknak kell tekinteni. Nem kell jövedelemként figyelembe venni a bizalmi vagyonkezelésbe adott vagyonnal, illetve az alapítványi vagyonnal kapcsolatos osztalékból azt a részt, amelynek forrása a tartós befektetési szerződésből származó175 hozam.176 Ha a kamatozó részvény után kifizetett kamatot a társaság a költségei között számolta el, az a természetes személynél egyéb jövedelemnek minősül, és a bevallás 2108M-04-es lap 312. sorában kell feltüntetni. Egyéb jövedelemnek kell tekinteni és nem itt, hanem a 2108M-04-es lap 312. sorban kell bevallani az alacsony adókulcsú államban székhellyel rendelkező jogi személy, egyéb szervezet megbízásából fizetett osztalékot is. A társas vállalkozás által tagja (részvényese, alapítója), tulajdonosa részére a várható osztalékra tekintettel juttatott osztalékelőleg után az adó mértéke az osztalékelőleg 15%-a. A kifizetőnek az adót a kifizetés időpontjában kell megállapítania, valamint az Art. előírásai szerint megfizetnie és bevallania (az előleget a 2108M-07-es lap 397. sorában, az adót a 398. sorban kell szerepeltetni). Az adózónak az osztalékelőlegből levont adó bevallásán túl nincs az elszámolással teendője. A külföldi illetőségű természetes személy részére fizetett osztalékelőleg adója azt a sorsot követi, mint az osztalék adója. (A külföldi illetőségű természetes személy az Szja tv. 7. számú melléklete 4. és 5. pontjában leírtak szerint adó-visszatérítést kezdeményezhet, ha a levont osztalékelőleg adója magasabb, mint az osztalékká vált rész adója.) A 2020-ban kifizetett osztalékelőlegből utóbb osztalékká vált részt a 2021. évben annak a hónapnak a bevallásában kell szerepeltetni, amikor a közgyűlés erről döntött. Az e) oszlopban levont adót nem lehet feltüntetni, mivel az osztalékelőleg adója már korábban (2020. évben) megállapításra és levonásra került. Az adó különbözetének elszámolására a természetes személynek van lehetősége az adóbevallásában. Ennek a sornak az a) oszlopába az EGT-államban működő tőzsdére bevezetett értékpapír hozamát kell feltüntetni.

365. sor megnevezés kiegészítés

365. sor: Külföldről származó osztalék címén kifizetett összeg

Ebben a sorban kell feltüntetni a belföldi illetőségű hitelintézet, befektetési szolgáltató, mint kifizető által a nála vezetett értékpapír (értékpapír-letéti) számláján elhelyezett értékpapírra tekintettel a természetes személynek kifizetett (jóváírt) külföldről származó osztalék összegét, valamint az adóalapot terhelő adó és a 2021. évben levont adó összegét. Ennek a sornak az a) oszlopába az EGT-államban működő tőzsdére bevezetett értékpapír hozamát kell feltüntetni.

366-369. sorok nem változtak.

A VII. számozásból VIII. lett.

A VIII. számozásból IX. lett.

A 399. soron a szövegben az évszám 2021.-re módosult.

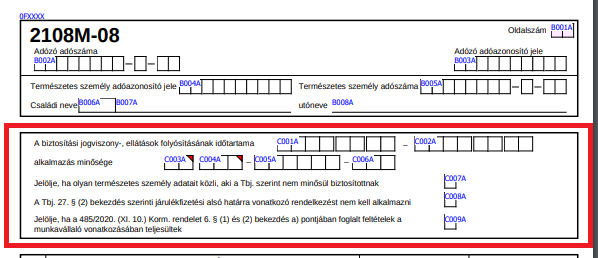

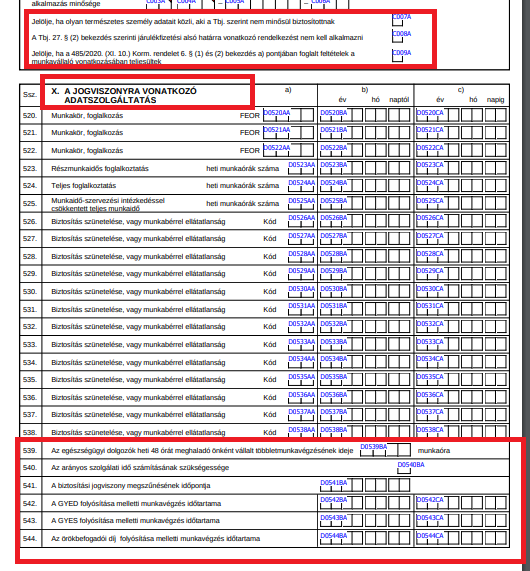

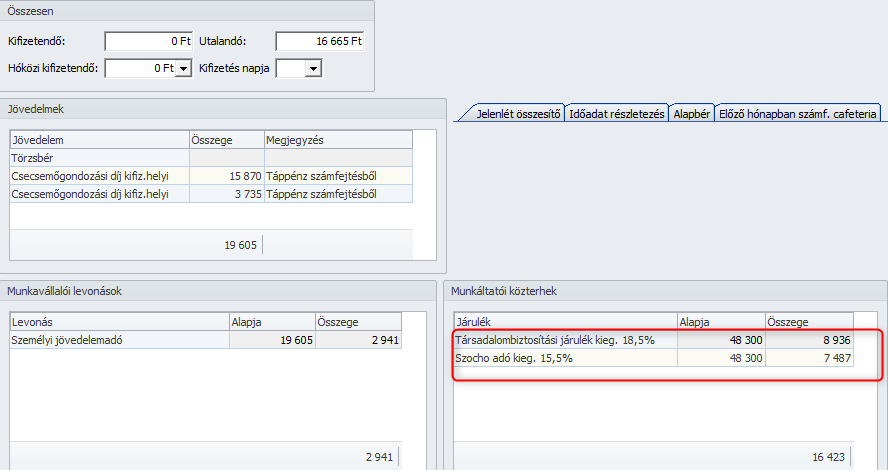

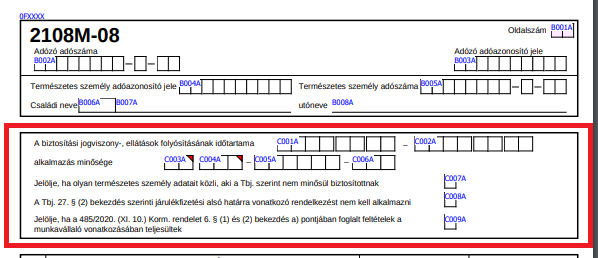

2108M-08 lap

A fejlécből a Munkahelyi gyermekfelügyeletes jelölőnégyzetes sort törölték

A IX. számozásból X. lett.

520-538. sorok nem változtak.

539-540. korkedvezményes sor megnevezések megszűntek.

541. sor 539. sor lett.

539. sor: Az egészségügyi dolgozók heti 48 órát meghaladó önként vállalt többletmunkavégzésének ideje

Ebben a sorban a munkáltató által igazolt, 48 órát meghaladó többletmunkavégzés időtartamát munkaórában kell feltüntetni.

542. sor 540. sor lett.

540. sor: Az arányos szolgálati idő számításának szükségessége

Ezt a sort I(igen) vagy N(nem) jelöléssel kötelező kitölteni, kivéve, ha az 525. sor kitöltött vagy ha a fejlécben feltüntetett foglalkoztatás minősége kódja (alkalmazás minősége rovat 3-5. pozíciója) alapján biztosított társas vállalkozó (30, 34, 35, 37, 39, 53), vagy a következő foglalkoztatás minősége kódokat jelölte: 25, 42, 50, 59, 60, 83, 91, 92, 93, 94, 97, 104, 105, 112, 900. Ha a „Jelölje, ha olyan természetes személy adatait közli, aki a Tbj. szerint nem minősül biztosítottnak” mező kitöltött, akkor ezt a sort nem kell kitölteni. Ha a biztosítottnak a Tbj. 6. §-a (1) bekezdésének a), b), f) pontja és a (2) bekezdése szerinti biztosítási kötelezettséggel járó jogviszonya keretében – ide nem értve a munka törvénykönyve értelmében teljes munkaidőben, illetve az adott munkakörre irányadó, jogszabályban meghatározott munkaidőben foglalkoztatottakat – elért nyugdíjjárulékalapot képező keresete, jövedelme a külön jogszabályban meghatározott minimálbérnél kevesebb, I(igen) jelölést kell alkalmazni. Teljes munkaidőben történő foglalkoztatás és/vagy a minimálbért meghaladó jövedelem esetén a mezőben N(nem) jelölést kell feltüntetni. Az arányos szolgálati időt a nyugdíjbiztosítási igazgatási szerv számítja ki!

543.sor 541. sor lett.

541. sor: A biztosítási jogviszony megszűnésének időpontja

Ebben a sorban a természetes személy biztosítási jogviszonyának megszűnése időpontját kell feltüntetni. A jogviszony megszűnésének időpontját kizárólag az adott jogviszony utolsó biztosításban töltött időszakához kiállított 08-as lapon kell szerepeltetni és annak meg kell egyeznie a lapon feltüntetett biztosításban töltött idő záró dátumával.

544. sor 542. sor lett.

545. sor 543. sor lett.

546. sor 544. sor lett.

542-544 sor: Ezekben a sorokban a Tbj. 6. § szerinti biztosítotti jogviszonyokban foglalkoztatottak esetében jelölni kell a gyermekgondozási díj (GYED)/a gyermekgondozást segítő ellátás, gyermekgondozási segély (GYES)/örökbefogadói díj folyósítása melletti munkavégzés időtartamát. A GYED, GYES, örökbefogadói díj folyósítása melletti munkavégzés esetén a 2108M08-as lap 526-538. „Biztosítás szünetelése, vagy munkabérrel ellátatlanság” sorokban ezen ellátások időtartamát kieső időként nem kell szerepeltetni. Ha a foglalkoztatás minősége kód értéke 83-as (GYED), vagy 93-as (GYES), akkor ezeket a sorokat nem kell kitölteni!

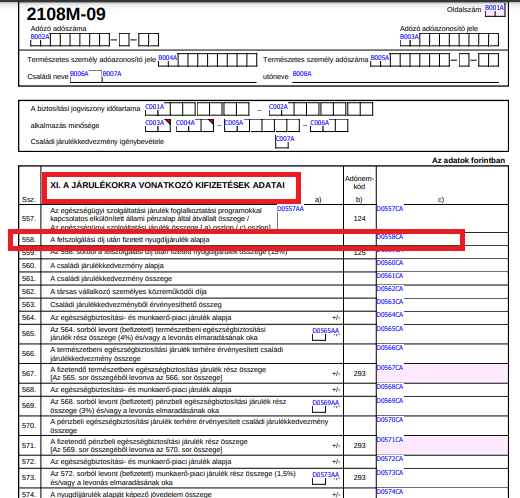

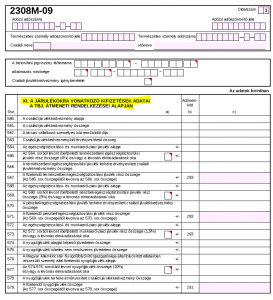

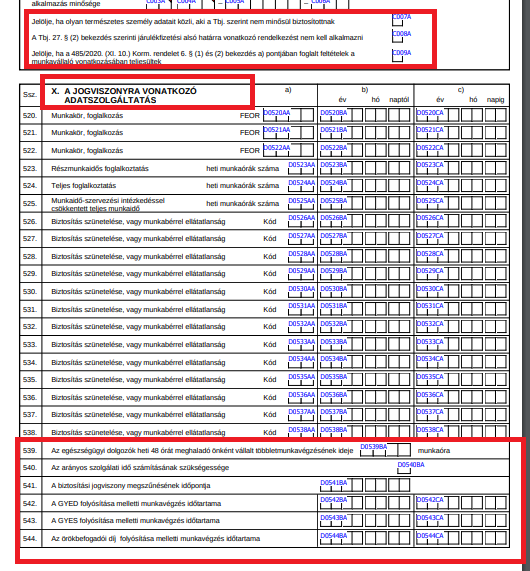

2108M-09 lap

X. számozásból XI. lett

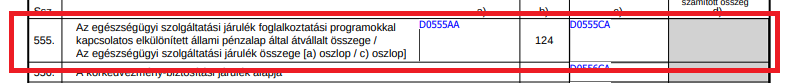

555. sor 557. sor lett és kiegészült a megnevezés:

555-556.sorok megszűntek.

558-579. sorok nem változtak.

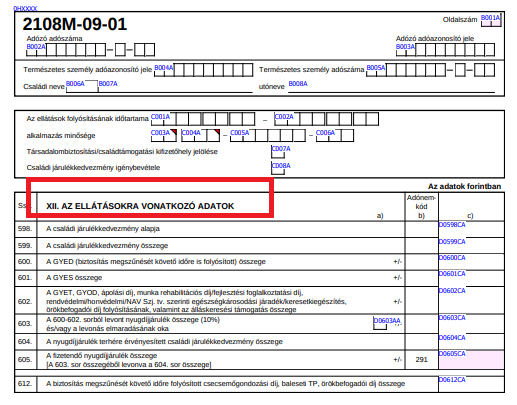

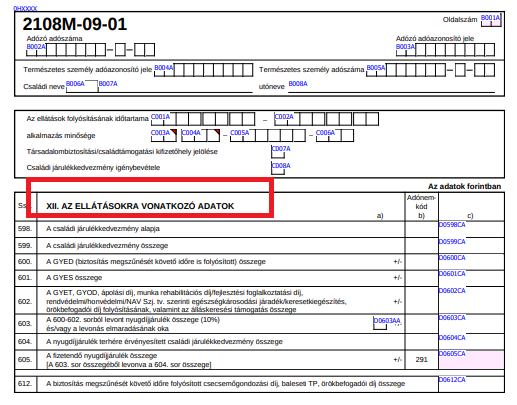

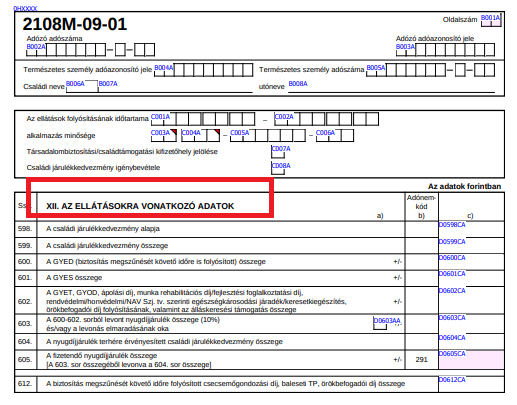

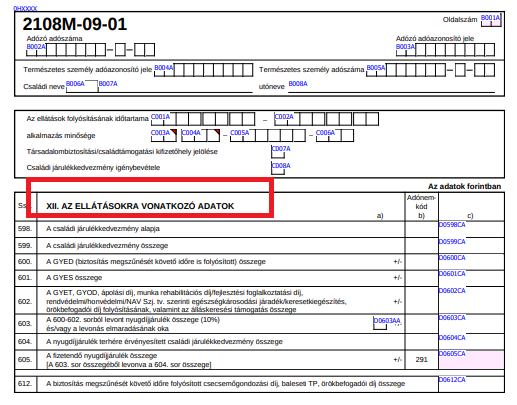

2108M-09-01 lap

XI. számozásból XII. lett

2108M-09-02 lap

XII. számozásból XIII. lett

615. sor megnevezése megváltozott.

615. sor: Az egészségügyi szolgáltatási járulék foglalkoztatási programokkal kapcsolatos elkülönített állami pénzalap által átvállalt összege/Az egészségügyi szolgáltatási járulék összege

616-643. sorok nem változtak.

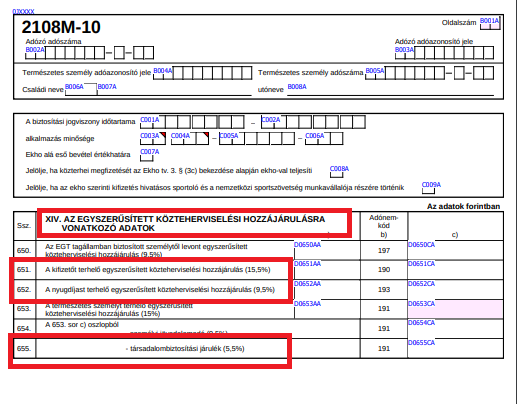

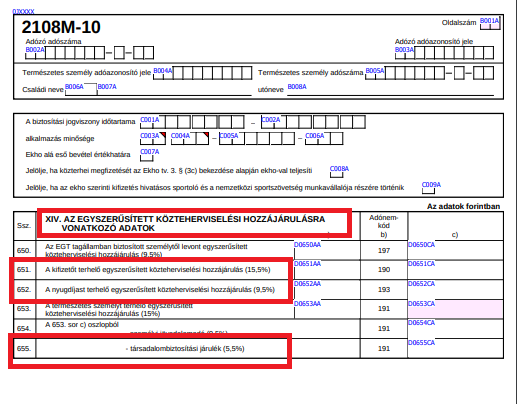

2108M-10 lap

XIII. számozásból XIV. lett

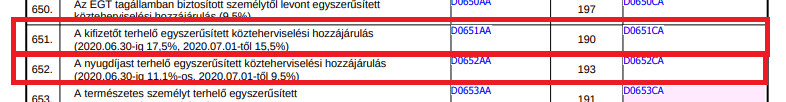

651. sor megnevezés módosult:

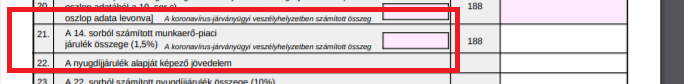

651. sor: A kifizetőt terhelő egyszerűsített közteherviselési hozzájárulás (15,5%)

Ennek a sornak a c) oszlopába az a) oszlopban közölt ekho-alap összege után a kifizetőt terhelő hozzájárulás összegét kell feltüntetni.

652. sor megnevezés módosult:

652. sor: A nyugdíjast terhelő egyszerűsített közteherviselési hozzájárulás (9,5%)

Ha a természetes személy a kifizetést megelőzően nyilatkozik arról, hogy nyugdíjas, akkor az ekho mértéke 9,5%.

655-656. sorok megszűntek.

657. sor 655. sor lett.

655. sor: A 653. sor c) oszlopból a társadalombiztosítási járulék (5,5%)

Ebben a sorban a természetes személyt terhelő hozzájárulásból a társadalombiztosítási járuléknak minősülő összeget kell szerepeltetni.

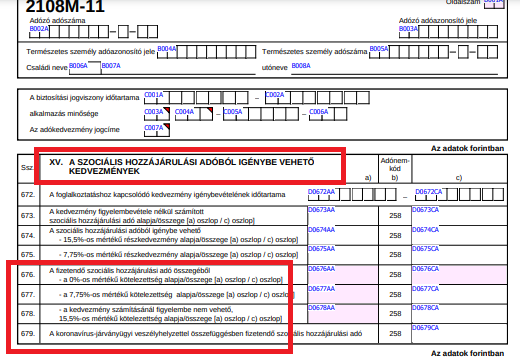

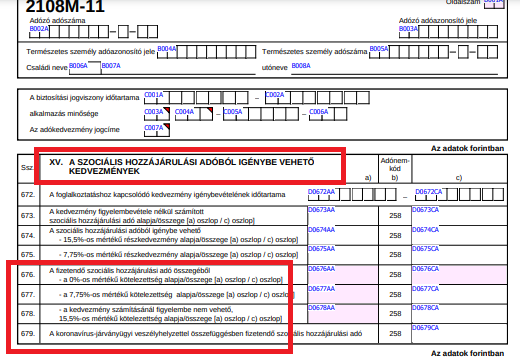

2108M-11 lap

XIV. számozásból XV. lett

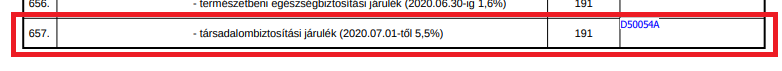

674. sor megnevezés módosult.

674. sor: A szociális hozzájárulási adóból igénybe vehető 15,5%-os mértékű részkedvezmény alapja/összege

Az adókedvezmény összegét a kifizető havonta, az adott hónapban fennálló, adófizetési kötelezettséget eredményező munkaviszonyonként külön-külön kiszámított részkedvezmények összegeként állapítja meg. A részkedvezmény egyenlő a természetes személyt (munkavállalót) a tárgyhónapra megillető, az adó alapjának megállapításánál figyelembe vett, a munkavállalót terhelő közterhekkel és más levonásokkal nem csökkentett (bruttó) munkabér, de legfeljebb a minimálbér négyszeresének 15,5%-ával.

675. sor megnevezés módosult.

677. sor 676. sor lett.

676. sor: A fizetendő szociális hozzájárulási adó összegéből a 0%-os mértékű kötelezettség alapja/összege

Ha a 2108M-11-es lap 674. sorban igénybe vehető részkedvezményt tüntetett fel, akkor ehhez kapcsolódóan az a) oszlopban a 0%-os mértékű kötelezettség alapját, a c) oszlopban pedig minden esetben nullát kell szerepeltetni.

678. sor 677. sor lett, megnevezés módosult.

680. sor 678. sor lett, megnevezés módosult.

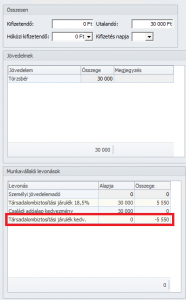

678. sor: A fizetendő szociális hozzájárulási adó összege

Ebben a sorban a kedvezmény alapjaként figyelembe nem vehető (azaz a minimálbér négyszerese feletti) juttatással összefüggő kötelezettség alapját és összegét kell szerepeltetni.

681. sor 679. sor lett.

679. sor: A koronavírus-járványügyi veszélyhelyzettel összefüggésben fizetendő szociális hozzájárulási adó

A 485/2020. (XI. 10.) Korm. rendelet alapján könnyítéssel érintett adózóknak is meg kell határozni a fenti sorokban az általános szabályok szerint megállapított szociális hozzájárulási adó kötelezettséget, majd a könnyített – tényleges – kötelezettség összegét (azaz nulla forintot) a 679. sorba kell beírni.

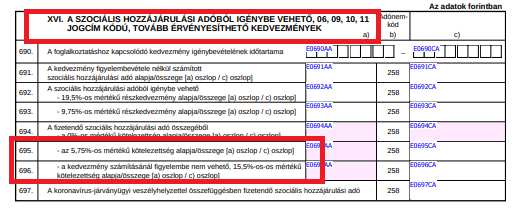

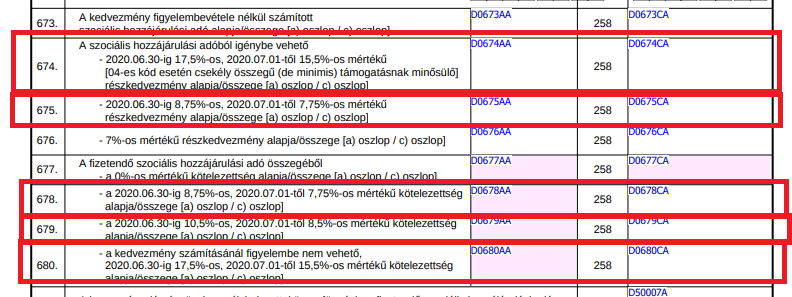

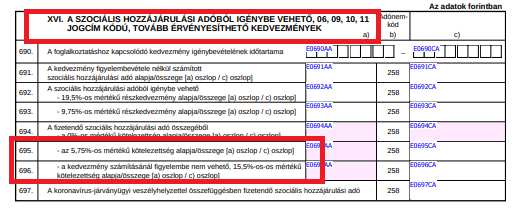

XV. számozásból XVI. lett

690-694. és 697. sorok nem változtak.

695. sor megnevezés módosult. Kitöltésiben nem írnak róla.

696. sor megnevezés módosult.

696. sor: A fizetendő szociális hozzájárulási adó összegéből a kedvezmény számításánál figyelembe nem vehető 15,5%-os mértékű kötelezettség alapja/összege

Ebben a sorban a kedvezmény alapjaként figyelembe nem vehető (azaz a 100 ezer forint feletti) juttatással összefüggő kötelezettség alapját és összegét kell szerepeltetni.

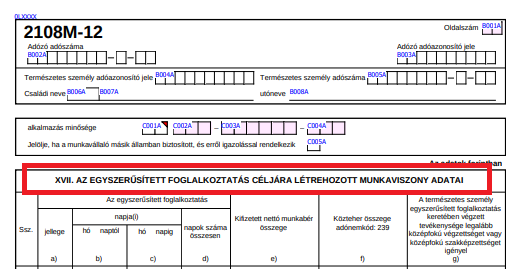

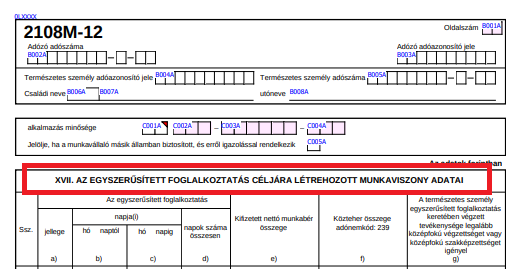

2108M-12 lap

XVI. számozásból XVII. lett

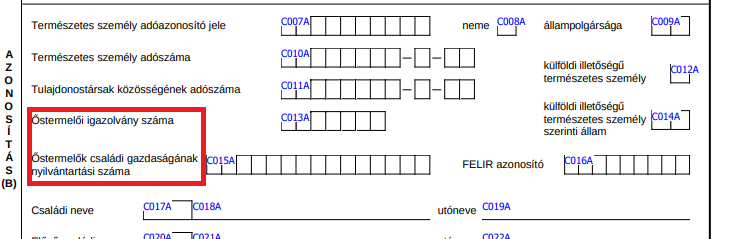

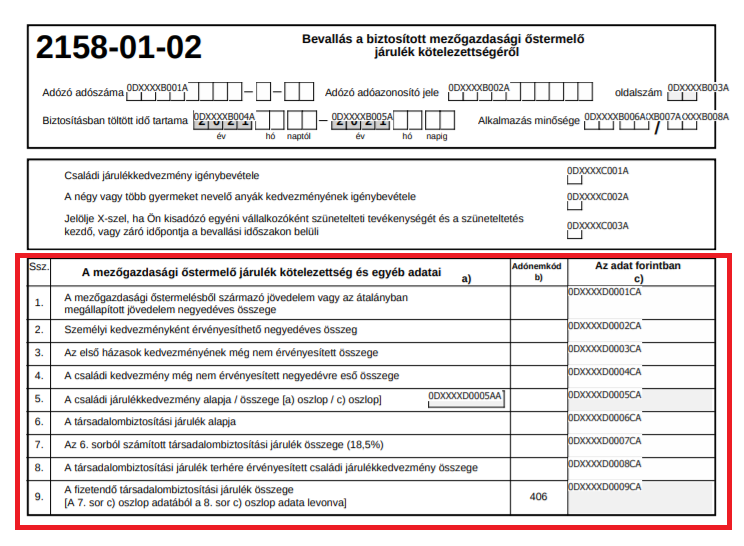

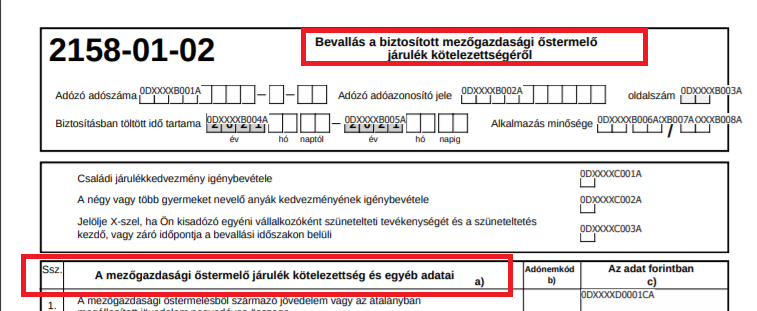

2158 bevallás gyűjtésének biztosítása

Kulcs-Bér light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

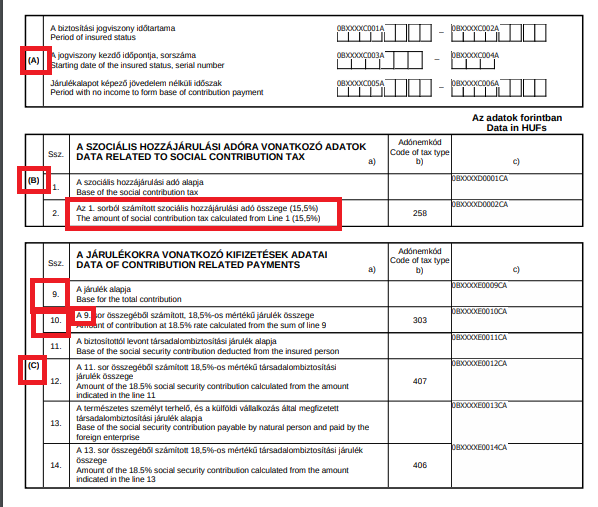

A

Jelen verziónkban a Adatszolgáltatások/NAV felé/2158 pontban biztosítjuk a 2158 bevallás gyűjtését a NAV által kiadott 2.0 verziójú 2158 bevallás szempontjainak megfelelően.

A 2158 bevallás a következő módosításokat igényelte a 2020.évi 58 bevalláshoz képest:

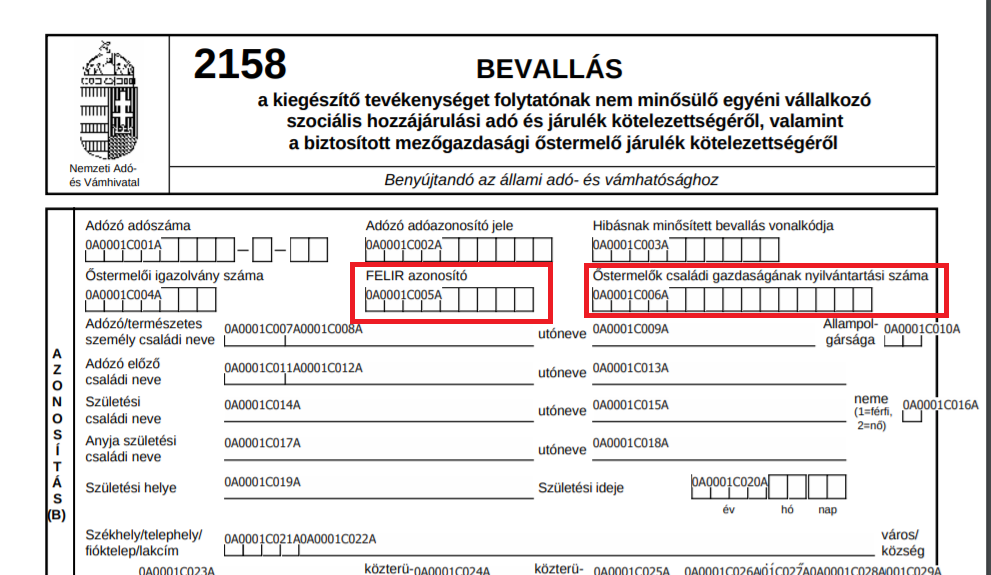

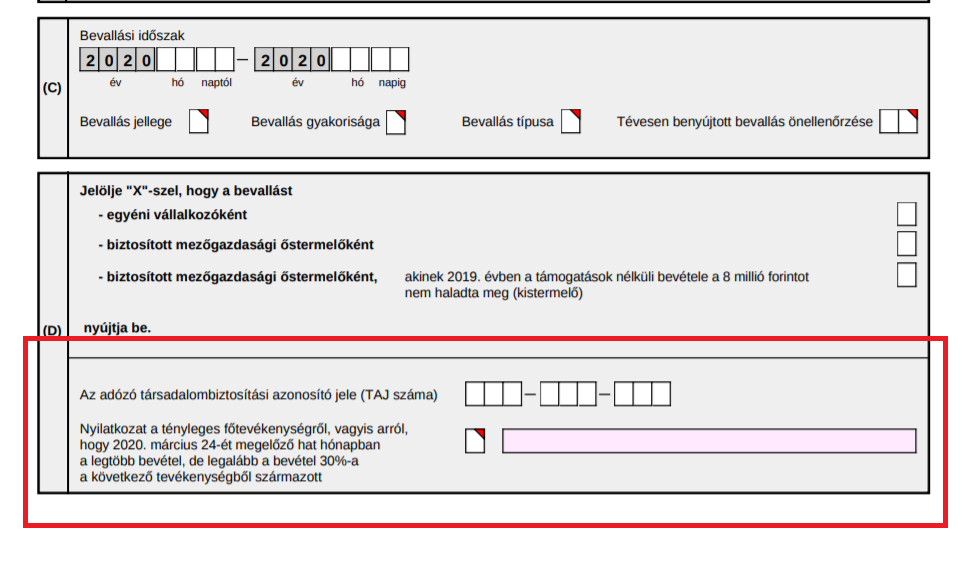

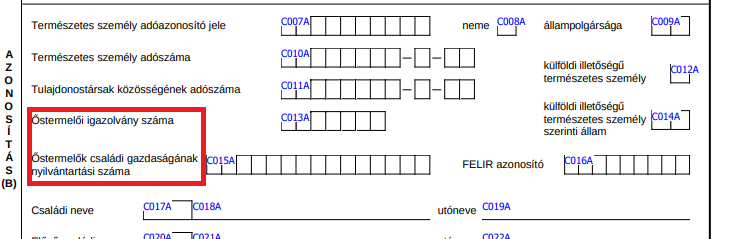

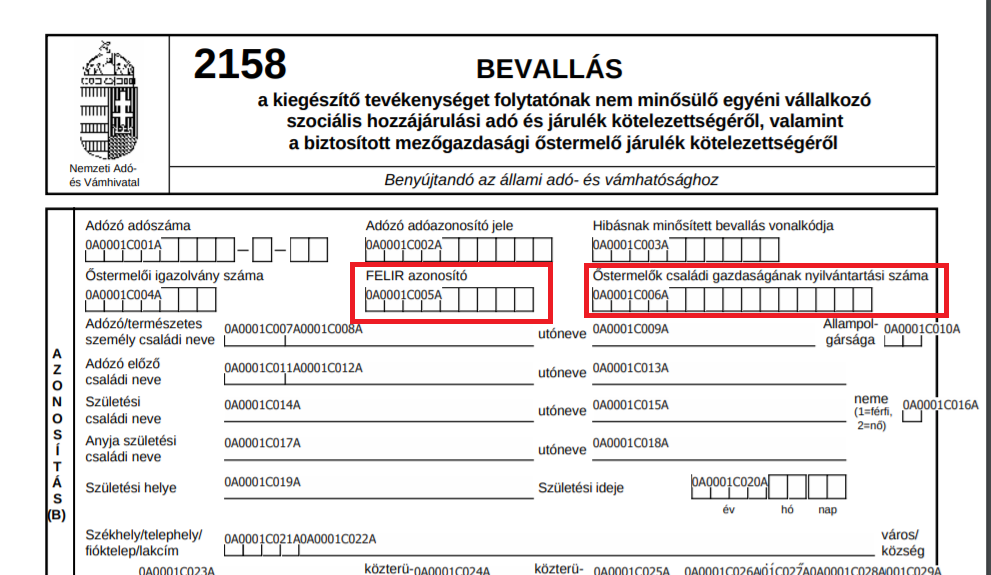

2158 Főlap

A (B) blokkból törölték a Családi gazdaság nyt.száma rögzíősort, helyette felkerült két új sor:

FELIR-azonosító

A mezőgazdasági őstermelők és az őstermelők családi gazdaságának adatait az őstermelői nyilvántartás tartalmazza. Az őstermelői nyilvántartást a Magyar Agrár-, Élelmiszergazdasági és Vidékfejlesztési Kamara (Agrárkamara) vezeti. A mezőgazdasági igazgatási szerv a mezőgazdasági őstermelőnek a nyilvántartásba vétel során FELIR-azonosítót állapít meg. A FELIR-azonosító két betűből és hét arab számjegyből áll.18 A FELIR-azonosító-köteles tevékenységeket az élelmiszerlánc-felügyeleti információs rendszer működéséről szóló kormányrendelet 1. melléklete tartalmazza, az e tevékenységet végző természetes személynek e tevékenysége végzéséhez FELIR-azonosítóval kell rendelkeznie.

Őstermelők családi gazdasága nyilvántartási száma

Ha a mezőgazdasági őstermelő őstermelők családi gazdasága tagjaként végzi az őstermelői tevékenységét, úgy a családi gazdaság nyilvántartási számát itt kell feltüntetni. A családi gazdaság, közös őstermelés kifejezéseket az őstermelők családi gazdasága kifejezés váltotta fel 2021. január 1. napjától. E tevékenységi forma ötvözi a 2020. december 31. napjáig közös őstermelői igazolvánnyal rendelkező őstermelőket és a családi gazdaságokat, azok tagjait.

A (D) blokkban az Adózó TAJ száma alatti nyilatkozatrész törlésre került.

2158NY

Nem változott

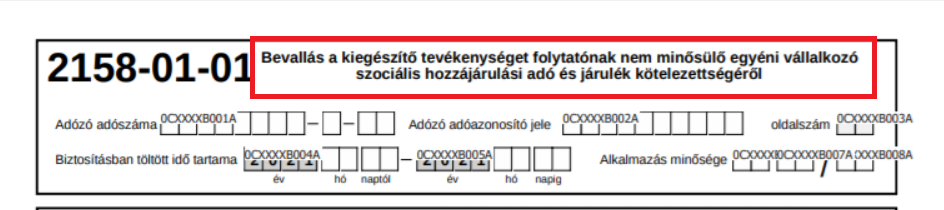

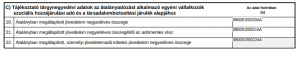

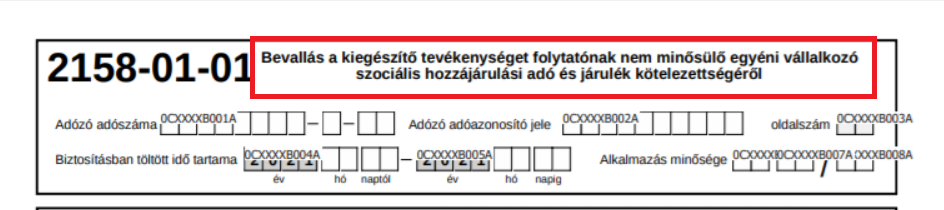

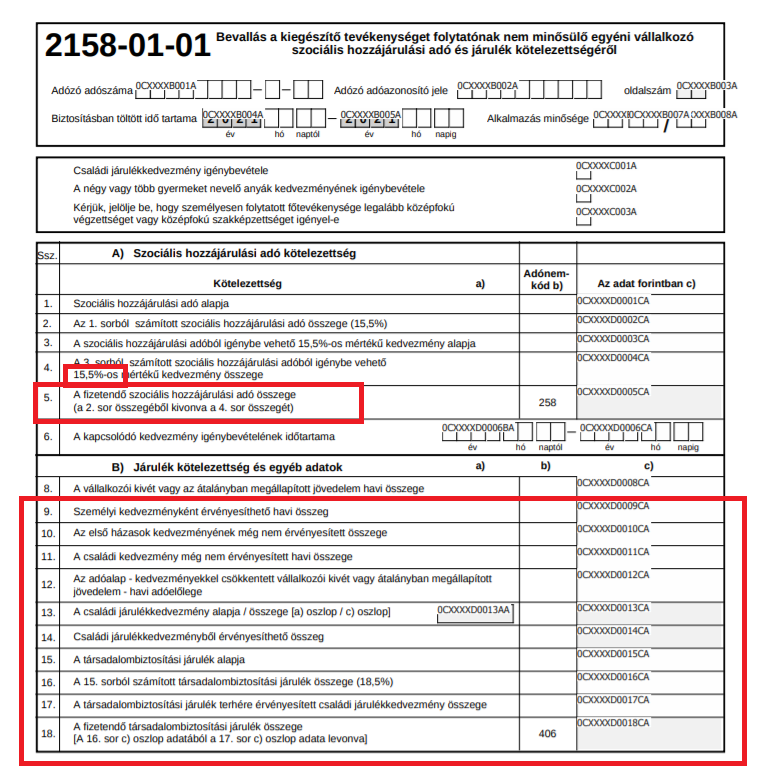

2158-01-01 lap

A fejlécben megváltozott a lap megnevezése (dátumot törölték).

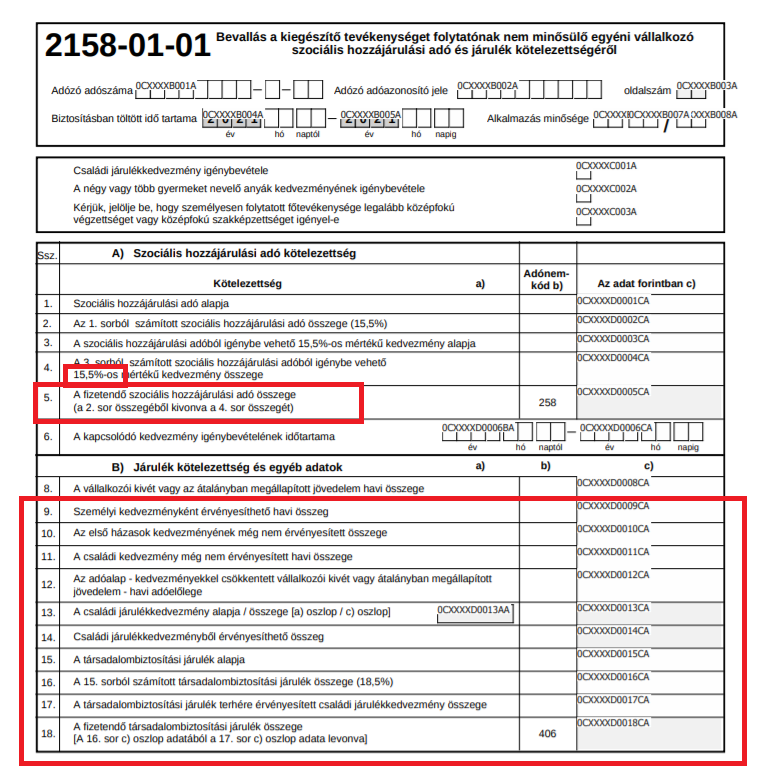

1-3. sorok nem változtak.

4. sor a százalék mérték 15,5-re módosult a megnevezésben, valamint az a) mezőt törölték.

A Ssz. soron a „Járulék kötelezettség és egyéb adatok megnevezés” „B) Járulék kötelezettség és egyéb adatok megnevezés” lett.

4. sor: A 3. sorból számított szociális hozzájárulási adóból igénybe vehető 15,5%-os mértékű kedvezmény összege

Ebben a sorban a 3. sorból számított szociális hozzájárulási adóból igénybe vehető 15,5%-os mértékű kedvezmény összegét kérjük szerepeltetni a bevallási időszaknak megfelelően.

8. sor nem változott.

9. sor megnevezés változás. Személyi kedvezményként érvényesíthető havi összeg gyűjtése került ide.

9. sor: Személyi kedvezményként érvényesíthető havi összeg

Ebben a sorban az egyéni vállalkozót megillető, általa érvényesíteni kívánt személyi kedvezmény havi összegét kell szerepeltetni.

9. sor 10. sor lett.

10. sor: Az első házasok kedvezményének még nem érvényesített összege

Ebben a sorban az egyéni vállalkozót megillető, általa érvényesíteni kívánt – és még nem érvényesített – első házasok kedvezményének összegét kell feltüntetni abban az esetben, ha biztosított egyéni vállalkozóként családi járulékkedvezményt érvényesít. Az első házasok kedvezményét érvényesítő természetes személy az összevont adóalapját az első házasok kedvezményével csökkenti. Az Szja. tv. 29/C. §-a alapján járó kedvezmény összege jogosultsági hónaponként – a házastársakat együttesen figyelembe véve – legfeljebb 33 335 forint. Jogosultsági hónapként a házassági életközösség fennállása alatt a házasságkötést követő hónaptól (azt első jogosultsági hónapnak tekintve) legfeljebb 24 hónap vehető figyelembe. Nem zárja ki az első házasok kedvezményének érvényesítését, ha a házasság megkötésekor a házaspár bármelyike már jogosult családi kedvezményre. Ilyen esetben az első házasok kedvezménye a családi kedvezményt megelőző sorrendben érvényesíthető.

10. sor 11. sor lett.

11. sor: A családi kedvezmény még nem érvényesített havi összege

A családi kedvezmény még nem érvényesített havi összegét ebben a sorban kell feltüntetni

11. sor 12. sor lett.

12. sor: Az adóalap – kedvezményekkel csökkentett vállalkozói kivét vagy átalányban megállapított jövedelem – havi adóelőlege

Ha az egyéni vállalkozó családi járulékkedvezményt vesz igénybe, akkor a vállalkozói kivét vagy az átalányban megállapított jövedelem adóelőlegét havonta állapítja meg és vallja be68 . Az adóalap – kedvezményekkel (a négy, vagy több gyermeket nevelő anyák kedvezménye, személyi kedvezmény, első házasok kedvezménye, családi kedvezmény) csökkentett vállalkozói kivét vagy átalányban megállapított jövedelem – havi adóelőlege az Szja. tv. 49. § (1) bekezdés szerint csak „0” lehet

12. sor 13. sor lett.

13. sor: A családi járulékkedvezmény alapja/összege

Családi járulékkedvezmény érvényesítésére – ha nem veszi igénybe a négy vagy több gyermeket nevelő anyák kedvezményét – csak abban az esetben kerülhet sor, ha a családi kedvezmény havi összege (közös érvényesítés esetén az egyéni vállalkozóra eső rész) és a vállalkozói kivét vagy az átalányban megállapított jövedelem adóelőleg-alapjának különbözete pozitív. Figyelemmel kell lenni arra, hogy ha a személyi kedvezményt, és/vagy az első házasok kedvezményét is igénybe veszi, akkor azok a családi kedvezményt megelőző sorrendben érvényesíthetők. A vállalkozói kivét vagy átalányban megállapított jövedelem havi összege [8. sor c) oszlop] és a személyi kedvezmény és/vagy az első házasok kedvezmény még nem érvényesített összegének 9. sor c), vagy a 10. sor c) oszlopa, vagy a kettő együttesen számított összegének különbsége nem lehet több, mint a családi kedvezmény még nem érvényesített havi összege [11. sor c) oszlop]. A családi járulékkedvezmény alapja, melyet ennek a sornak az a) oszlopa tartalmaz – ha nem érvényesíti egyidejűleg a személyi kedvezményt, és/vagy az első házasok kedvezményét –, a 10. sor c) és a 8. sor c) oszlopában szereplő összegek (pozitív) különbsége. Abban az esetben, ha személyi kedvezményt és/vagy első házasok kedvezményét is érvényesít, akkor a családi kedvezményt már a személyi kedvezménnyel és/vagy az első házasok kedvezményével csökkentett adóalapból veheti igénybe [13a=11c-(8c-9c-10c)]. A családi járulékkedvezmény összege az a) oszlopban szereplő összeg 15%-a. Abban az esetben, ha a négy vagy több gyermeket nevelő anyák kedvezménye igénybevételre kerül, akkor a családi járulékkedvezmény alapja [13. sor a) oszlop)] megegyezik a családi kedvezmény összegével [11. sor c) oszlop)].

13. sor 14. sor lett.

14 sor: Családi járulékkedvezményből érvényesíthető összeg

A biztosított egyéni vállalkozó esetében a családi járulékkedvezményből érvényesíthető összeg legfeljebb a biztosítottat a tárgyhónapban terhelő társadalombiztosítási járulék összege. Ha az egyéni vállalkozó havi kivétje, átalányban megállapított jövedelme nem éri a minimálbért), akkor a családi járulékkedvezményt a kivétet, az átalányban megállapított jövedelmet terhelő járulék erejéig lehet érvényesíteni.

Ennek a sornak a c) oszlopába a családi járulékkedvezmény összege [13. sor c) oszlop], vagy a vállalkozói kivét vagy az átalányban megállapított jövedelem havi összegének [8. sor c) oszlop] 18,5%-a kerül attól függően, melyik összeg a kisebb.

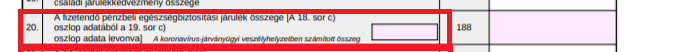

15. sor megnevezés változás.

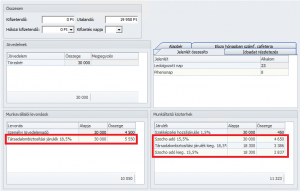

15. sor: Társadalombiztosítási járulék alapja

Ebben a sorban az egyéni vállalkozót terhelő társadalombiztosítási járulék alapjának összegét kell feltüntetni. A főfoglalkozású egyéni vállalkozó esetén ezen sor kitöltése során nem a tényleges kivétet, átalányban megállapított jövedelmet kell szerepeltetni, hanem abban az esetben, ha a kivét vagy átalányban megállapított jövedelem nem éri el a járulékfizetési alsó határt, akkor a minimálbérnek megfelelő összeget kell feltüntetni. A családi járulékkedvezmény nem csökkenti az egyéni vállalkozó által a minimálbér alapján fizetett társadalombiztosítási járulékot, továbbá azt a járulékkötelezettséget, amelyet az Szja. tv. szerint adómentes vagy bevételnek nem minősülő – ide nem értve a munkavállalói érdekképviseletet ellátó szervezet részére az adóévben levont (befizetett) tagdíj összegét – járulékalap után kell megfizetni.

16. sor megnevezés változás.

16. sor: A 15. sorból számított társadalombiztosítási járulék összege (18,5%)

Ebben a sorban a 14. sor összegéből számított 18,5%-os mértékű társadalombiztosítási járulék összegét kell szerepeltetni.

17. sor megnevezés változás.

17. sor: A társadalombiztosítási járulék terhére érvényesített családi járulékkedvezmény összege

Ennek a sornak a c) oszlopában a családi járulékkedvezmény társadalombiztosítási járulék terhére ténylegesen érvényesített összegét kell szerepeltetni. Egyéni vállalkozó esetén a családi járulékkedvezményt a kivétet, az átalányban megállapított jövedelmet terhelő társadalombiztosítási járulék erejéig lehet érvényesíteni.71 A biztosított egyéni vállalkozó a havi családi járulékkedvezményét úgy érvényesíti, hogy az annak megfelelő összeget társadalombiztosítási járulékként nem fizeti meg a NAV-nak. A biztosított egyéni vállalkozó a családi járulékkedvezmény havi összegét a járulékokról szóló bevallásban vallja be.

26. sor 18. sor lett.

18. sor: A fizetendő társadalombiztosítási járulék összege (Adónemkód:406)

Ebben a sorban a 16. sor c) oszlop adatából a 17. sor c) oszlop adatát levonva kell szerepeltetni, mely egyenlő a fizetendő társadalombiztosítási járulék összegével.

19-25.sorok törlésre kerültek.

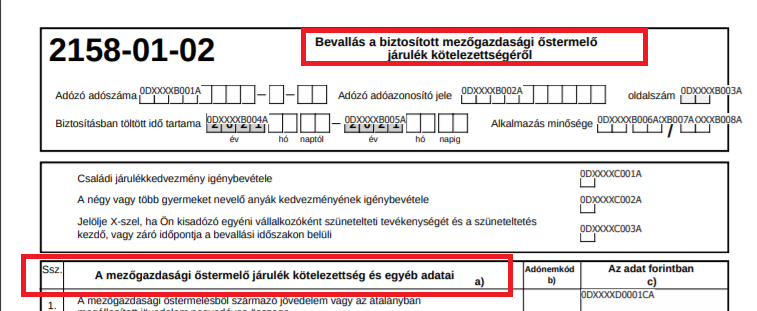

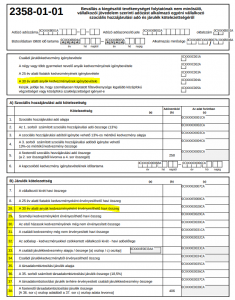

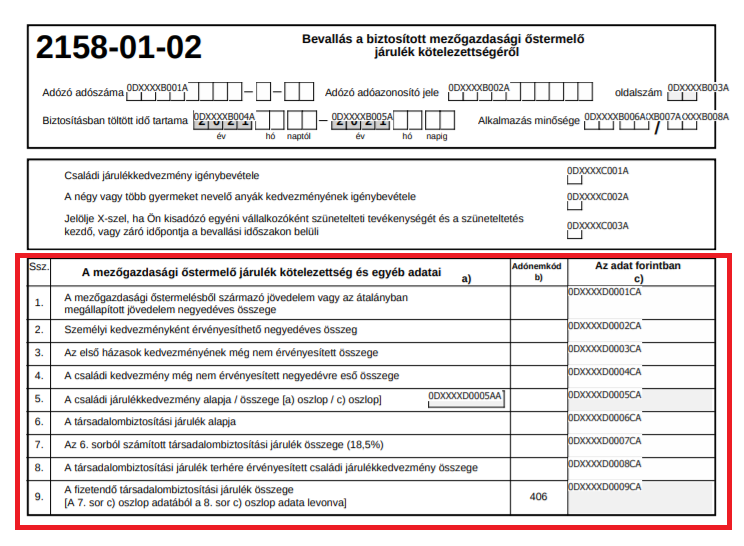

2158-01-02 lap

A fejlécben megváltozott a lap megnevezése (dátumot törölték).

A Ssz. sor megnevezése megváltozott és törölték előle az A) jelölést.

9. sor 1. sor lett.

1. sor: A mezőgazdasági őstermelésből származó jövedelem vagy az átalányban megállapított jövedelem negyedéves összege

Abban az esetben, ha a biztosított mezőgazdasági őstermelő családi járulékkedvezményt vesz igénybe, akkor ebben a sorban a mezőgazdasági őstermelésből származó jövedelem vagy az átalányban megállapított jövedelem negyedéves összegét kell feltüntetnie.

2. sor megnevezés változás. Személyi kedvezményként érvényesíthető negyedéves összeg gyűjtése került ide.

2. sor: Személyi kedvezményként érvényesíthető negyedéves összeg

Ebben a sorban a mezőgazdasági őstermelőt megillető, általa érvényesíteni kívánt személyi kedvezmény negyedéves összegét kell szerepeltetni. A súlyosan fogyatékos magánszemély az összevont adóalapját85 személyi kedvezménnyel csökkenti. A kedvezmény az első házasok kedvezményét és a családi kedvezményt megelőző sorrendben érvényesíthető. Súlyosan fogyatékos magánszemélynek azt kell tekinteni, aki az összevont adóalap adóját csökkentő kedvezmény igénybevétele szempontjából súlyos fogyatékosságnak minősülő betegségekről szóló kormányrendeletben említett betegségben szenved, továbbá, aki rokkantsági járadékban vagy fogyatékossági támogatásban részesül. A kedvezmény összege jogosultsági hónaponként a minimálbér egyharmada száz forintra kerekítve. Jogosultsági hónapként azok a hónapok vehetők figyelembe, amelyekben a fogyatékos állapot az erről szóló igazolás, határozat alapján legalább egy napig fennáll.86 Az érvényesítés során a személyi kedvezmény sorrendben megelőzi az első házasok kedvezményét.

10. sor 3. sor lett.

3. sor: Az első házasok kedvezményének még nem érvényesített összege

Ebben a sorban a mezőgazdasági őstermelőt megillető, általa érvényesíteni kívánt – és még nem érvényesített – első házasok kedvezményének összegét kell feltüntetni abban az esetben, ha biztosított mezőgazdasági őstermelőként családi járulékkedvezményt érvényesít. Az első házasok kedvezményét érvényesítő természetes személy az összevont adóalapját az első házasok kedvezményével csökkenti. Az Szja. tv. 29/C. §-a alapján járó kedvezmény összege jogosultsági hónaponként – a házastársakat együttesen figyelembe véve – legfeljebb 33 335 forint. Jogosultsági hónapként a házassági életközösség fennállása alatt a házasságkötést követő hónaptól (azt első jogosultsági hónapnak tekintve) legfeljebb 24 hónap vehető figyelembe. Nem zárja ki az első házasok kedvezményének érvényesítését, ha a házasság megkötésekor a házaspár bármelyike már jogosult családi kedvezményre. Ilyen esetben az első házasok kedvezménye a családi kedvezményt megelőző sorrendben érvényesíthető.

11. sor 4. sor lett.

4. sor: A családi kedvezmény még nem érvényesített negyedévre eső összege

Ebben a sorban a családi kedvezmény még nem érvényesített negyedévre eső összegét a c) oszlopban kell feltüntetni (közös érvényesítés esetén a biztosított mezőgazdasági őstermelőre jutó összeget kell szerepeltetni).

12. sor 5. sor lett

5. sor: A családi járulékkedvezmény alapja/összege

Családi járulékkedvezmény érvényesítésére – ha nem veszi igénybe a négy vagy több gyermeket nevelő anyák kedvezményét – csak abban az esetben kerülhet sor, ha a családi kedvezmény negyedévre eső összege (közös érvényesítés esetén az őstermelőre jutó összege) és a mezőgazdasági őstermelésből származó jövedelem vagy az átalányban megállapított jövedelem negyedéves összege után megállapított különbözet pozitív.

13-24. sorokat törölték.

Új sorok:

6. sor: A társadalombiztosítási járulék alapja

Ebben a sorban a biztosított mezőgazdasági őstermelőt terhelő társadalombiztosítási járulék alapjának összegét kell feltüntetni.

7. sor: A 6. sorból számított társadalombiztosítási járulék összege (18,5%)

Ebben a sorban az 6. sor összegéből számított 18,5%-os mértékű társadalombiztosítási járulék összegét kell szerepeltetni.

8. sor: A társadalombiztosítási járulék terhére érvényesített családi járulékkedvezmény összege

Ennek a sornak a c) oszlopába a családi járulékkedvezmény társadalombiztosítási járulék terhére ténylegesen érvényesített összegét kell szerepeltetni. A biztosított mezőgazdasági őstermelő a negyedéves családi járulékkedvezményét úgy érvényesíti, hogy az annak megfelelő összeget társadalombiztosítási járulékként nem fizeti meg a NAV-nak.

9. sor: A fizetendő társadalombiztosítási járulék összege (Adónemkód:406)

Ebben a sorban a 7. sor c) oszlop adatából a 8. sor c) oszlop adatát levonva kell szerepeltetni, mely egyenlő a fizetendő társadalombiztosítási járulék összegével.

B) táblarész (29-40. sorok) törlésre kerültek.

01-03 és 01-04 lapok törlésre kerültek.

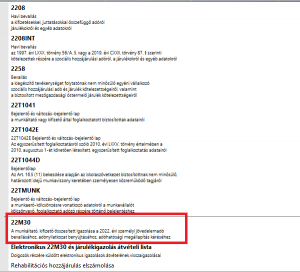

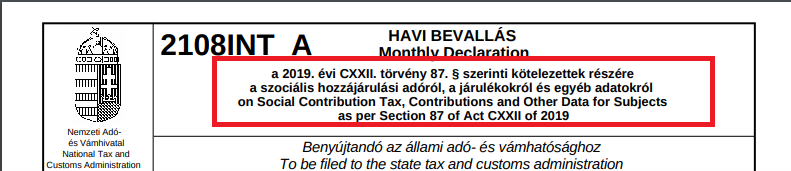

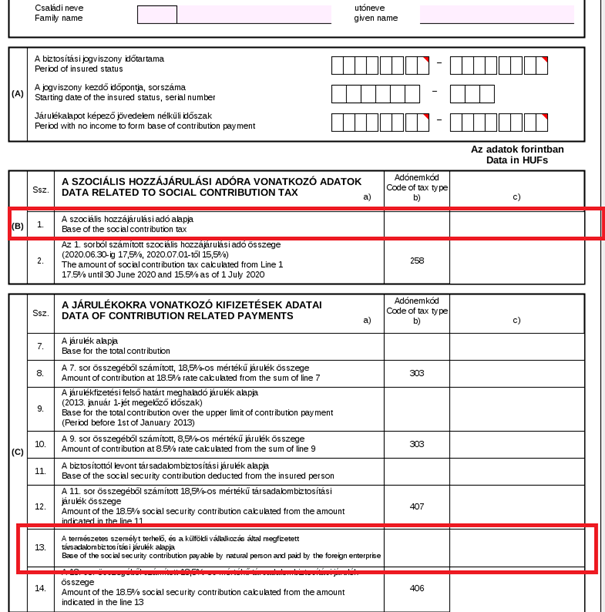

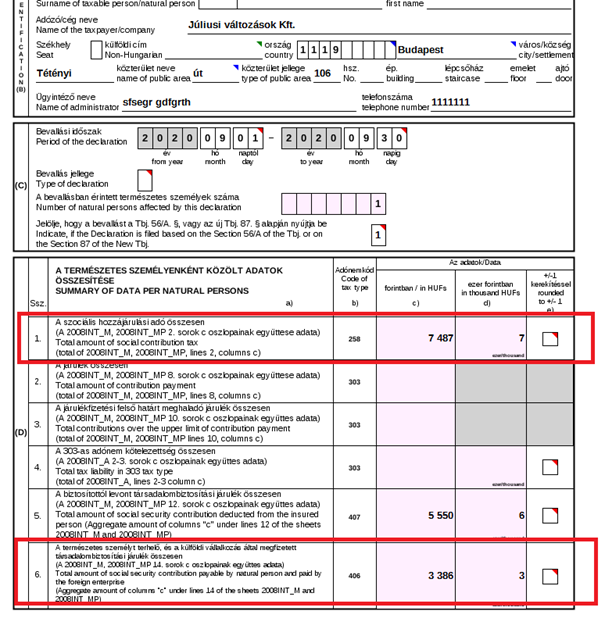

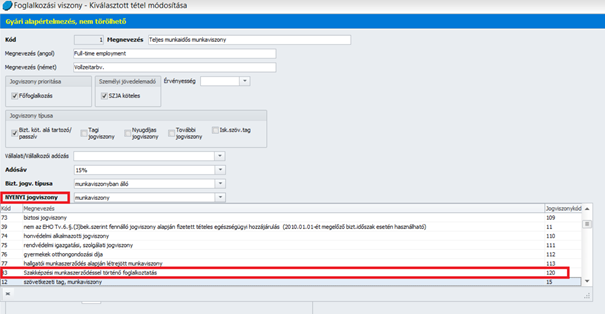

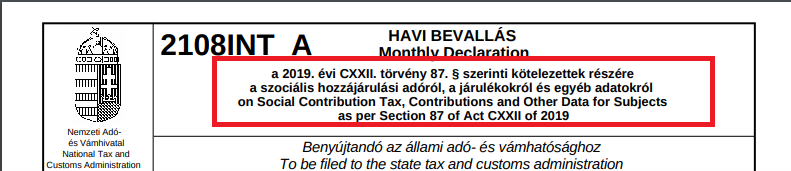

2108INT bevallás gyűjtésének biztosítása

Kulcs-Bér Európa verzióban elérhető funkció

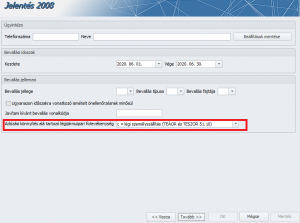

Jelen verziónkban a Adatszolgáltatások/NAV felé/2108INT pontban biztosítjuk a 2108INT bevallás gyűjtését a NAV által kiadott 2.0 verziójú 2108INT bevallás szempontjainak megfelelően.

A 2108INT bevallás a következő módosításokat igényelte a 2020.évi 08INT bevalláshoz képest:

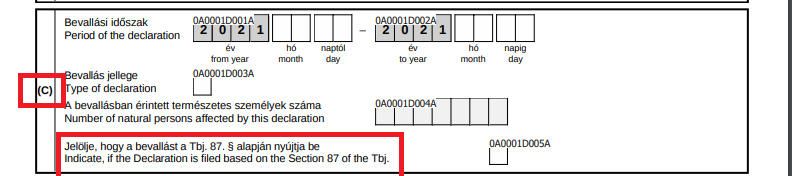

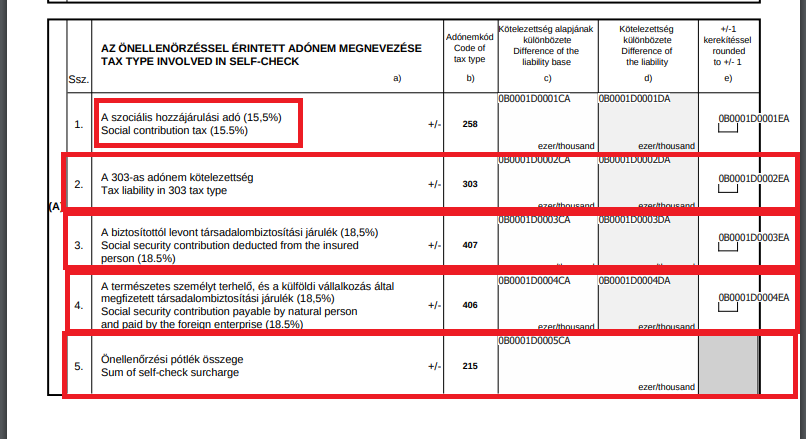

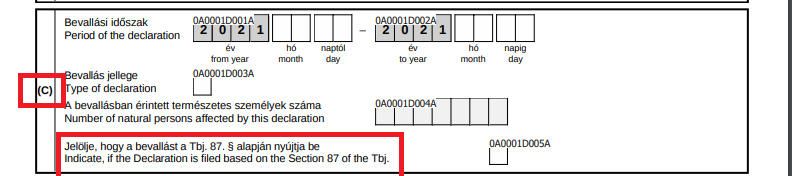

2108INT_A

A fejlécben megváltozott a jogszabályi hivatkozás:

A C blokk utolsó mondatából kiszedték a hatálytalan jogszabályi hivatkozást:

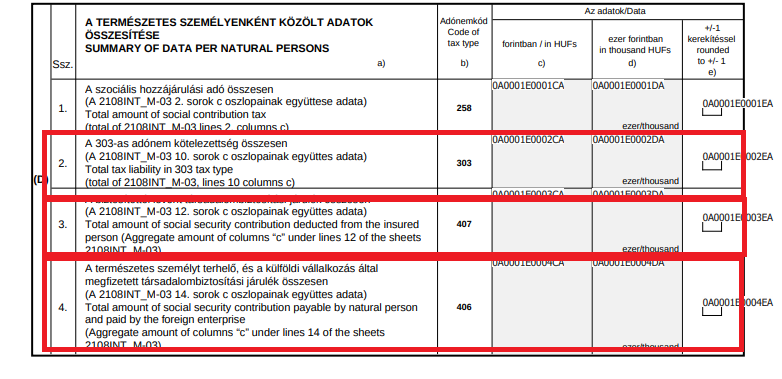

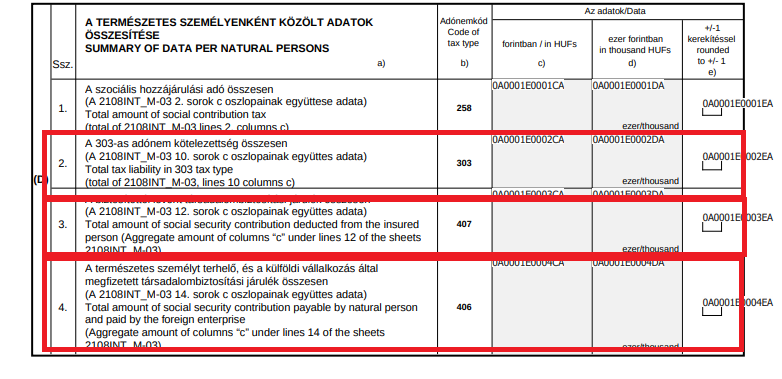

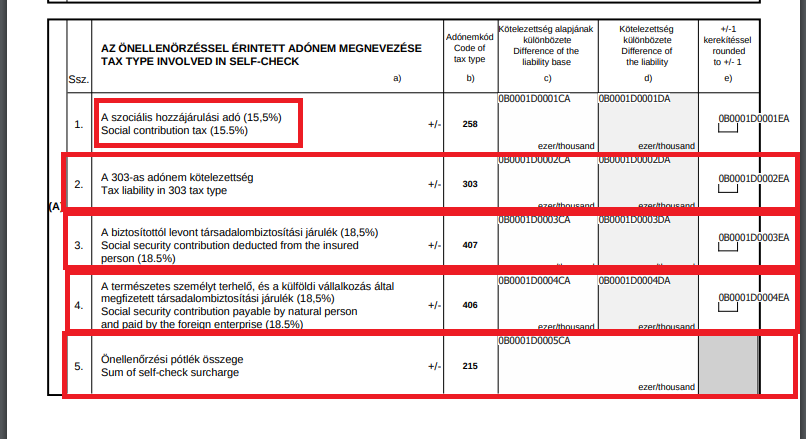

A D. blokkban, a Természetes személyként közölt adatok összesítése táblarészben a 2. és a 3. sor megszűnt.

4. sorból 2. sor lett.

5. sorból 3. sor lett.

6. sorból 4. sor lett.

1. sor: A szociális hozzájárulási adó összesen (Adónemkód 258)

Ennek a sornak a „c” oszlopába a természetes személyenként elkészített 2108INT_M-03 lap 2. sorok „c” oszlopainak összesített adatait kell beírni, majd ezt az összeget ezer forintra kerekítve kell átírni a „d” oszlopba.

2. sor: A 303-as adónem kötelezettség összesen

Ennek a sornak a „c” oszlopába a 2008INT_M-03 lap 10. sorok „c” oszlopainak összesített adatait kell beírni, majd ezt az összeget ezer forintra kerekítve kell átírni a „d” oszlopba.

3. sor: A biztosítottól levont társadalombiztosítási járulék összesen (Adónem kód 407)

Ennek a sornak a „c” oszlopába a természetes személyenként elkészített 2108INT_M-03 lap 12. sorok „c” oszlopainak összesített adatait kell beírni, majd ezt az összeget ezer forintra kerekítve kell átírni a „d” oszlopba. 10

4. sor: A természetes személyt terhelő, és a külföldi vállalkozás által megfizetett társadalombiztosítási járulék összesen (Adónem kód 406)

Ennek a sornak a „c” oszlopába a természetes személyenként elkészített 2108INT_M-03 lap 14. sorok „c” oszlopainak összesített adatait kell beírni, majd ezt az összeget ezer forintra kerekítve kell átírni a „d” oszlopba.

2108INT_A-01 lap (tudomásom szerint ezt nem töltjük)

A blokk

1. sor – megnevezés változott.

4. sorból 2. sor lett.

6. sorból 3. sor lett.

7. sorból 4. sor lett.

8. sorból 5. sor lett.

A 2. és a 3. sorok megszűntek.

A D blokk átkerült a 2108INT_M-03 lapra A blokként.

A E blokk átkerült a 2108INT_M-03 lapra B blokként.

A F blokk átkerült a 2108INT_M-03 lapra C blokként.

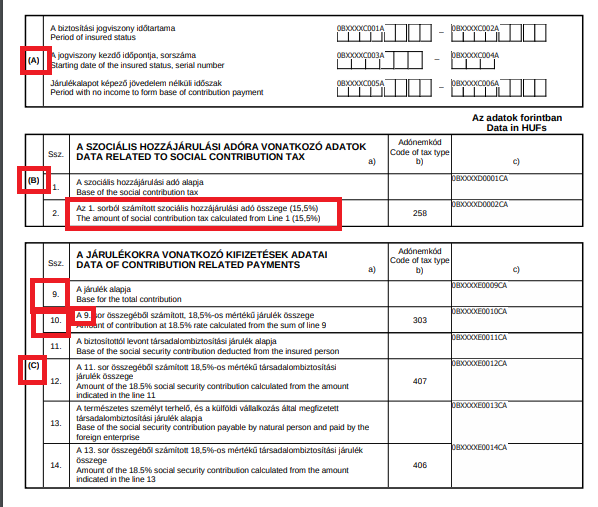

2108INT_M-03 lap

B blokk (régi E blokk a 2008INT_M lapon)- 2. sorban szövegmódosítás.

C blokk (régi F blokk a 2008INT_M lapon)

7. sor 9. sor lett

8. sor 10. sor lett.

9-10.sorok megszűntek.

9. sor: A járulék alapja

A díjazás ellenében munkavégzésre irányuló egyéb jogviszonyokban, ha a biztosítási jogviszony elbírálására utólag, 2020. június 30-át követően kerül sor, és annak kezdő napja 2020. július 1-jét megelőző nap, a biztosítási jogviszony 2020. július 1-je előtti napjaira a régi Tbj. rendelkezéseit kell alkalmazni. A biztosítással járó jogviszony megszűnését követően, e jogviszony alapján kifizetett (juttatott) járulékalapot képező jövedelmet úgy kell figyelembe venni, mintha annak kifizetésére a jogviszony fennállásának utolsó napján került volna sor. Ha a jogviszony megszűnése alapján 2020. július 1-jét megelőző időszakra keletkezik járulékalapot képező jövedelem, akkor az adott időszakban hatályos régi Tbj. szabályait kell alkalmazni.18

10. sor: A 9. sor összegéből számított, 18,5%-os mértékű járulék összege

Ebben a sorban a 9. sor összegéből számított járulék 18,5%-os mértékét kell feltüntetni.

11. sor: A biztosítottól levont társadalombiztosítási járulék alapja

A 18,5%-os mértékű társadalombiztosítási járulék alapjaként figyelembevett összeget kell ebben a sorban szerepeltetni.

12. sor: A 11. sor összegéből számított 18,5%-os mértékű társadalombiztosítási járulék összege

Ebben a sorban a 11. sor összegéből számított járulék 18,5%-os mértékét kell feltüntetni. A természetes személyt terhelő, és a külföldi vállalkozás által megfizetett társadalombiztosítási járulék A magyar jogszabályok szerint bejegyzésre nem kötelezett külföldi foglalkoztató (a továbbiakban: külföldi vállalkozás) javára biztosítási kötelezettséggel járó jogviszony keretében munkát végző foglalkoztatott részére kifizetett járulékalapot képező jövedelem alapulvételével a külföldi vállalkozás társadalombiztosítási járulékot állapít meg és von le.

13. sor: A természetes személyt terhelő, és a külföldi vállalkozás által megfizetett társadalombiztosítási járulék alapja

A 18,5%-os mértékű társadalombiztosítási járulék alapjaként figyelembevett összeget kell ebben a sorban szerepeltetni.

14. sor: A 13. sor összegéből számított 18,5%-os mértékű társadalombiztosítási járulék összege

Ebben a sorban a 13. sor összegéből számított járulék 18,5%-os mértékét kell feltüntetni.

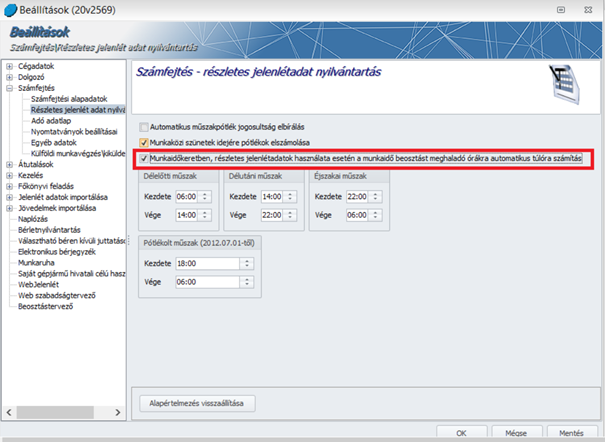

2108 bevallás gyűjtésének biztosítása

Kulcs-Bér Kompakt, Prémium, Európa verzióban elérhető funkció

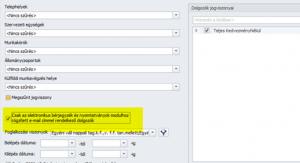

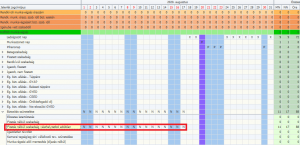

Jelen verziónkban biztosítjuk az Adatszolgáltatások/MÁK felé/EB21 pontban a 2021.évre érvényes eb21 nyomtatvány gyűjtését.

2108 bevallás gyűjtésének biztosítása

Kulcs-Bér Kompakt, Prémium, Európa verzióban elérhető funkció

Jelen verziónkban biztosítjuk az Adatszolgáltatások/MÁK felé/Egészségbiztosítási statisztikai jelentés pontban a 2021.évre érvényes Havi egészségbiztosítási statisztikai jelentés gyűjtését.

![]()